储备棉供应充足,疆棉增投可拉动成交率

近期,储备棉有序供应市场,成交率较前期有所下跌,成交底价持续第五周下调。轮出至今,累计成交168万吨,平均成交率68.97%。其中新疆棉成交率为100%,其投放力度直接影响到成交率的涨跌幅度。直到抛储结束,棉市将呈现供给无忧的格局,对棉价上涨存在压制。

工业库存减少,仓单流出量较大

6月初,全国棉花工业库存约65.2万吨,环比减少3.4%。本月,因主力合约跌势较猛,郑棉仓单流出量较大。目前总仓单折合棉花17.4万吨,较4月下旬已减少了10万多吨。若后期仓单量持续较大幅度的下降,这将给多头带来信心。

我国新棉播种面积大幅上调

国家划定棉花种植保护区,拉动了植面积极性。由于今年种植面积上升幅度较大,将削弱收割时段天气造成的不良影响。若是如此,对于旺季的反弹力度,不宜过分看多。

2017/18年度,全球棉花增产,消耗略微上升,期末库存环比调增。虽然我国棉花增产,但新年度仍存在较大的需求缺口,导致期末库存继续下降,至857万吨。但短期来看,在全球期末库存调高的前提下,国际棉花价格将受到压制。

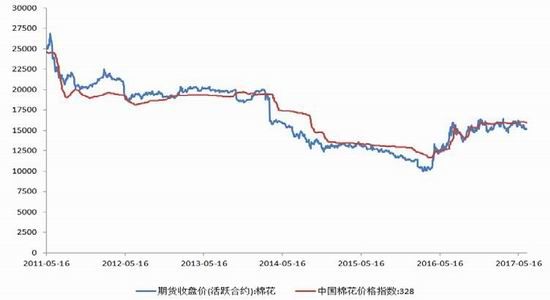

一、行情回顾

图1郑棉主连日K线

数据来源:wind国联期货研发部

6月,棉花走势呈现向下波动的趋势。USDA6月利空报告一经发布,期货盘面立即出现较大跌幅。目前,利空因素积累:1、短期内,储备棉供给无忧,使期货走势承压。2、新年度全球棉花播种面积增加,利空国际市场,郑棉也受到影响。3、棉花进口增值税将在7月1日下调至11%,有效刺激进口棉供应。4、基准交割库将迁至新疆,导致盘面价格将减去运输成本。这些因素,使郑棉持续遭到打压。

6月28日,主力合约创新低14800元。因下方存在成本支撑,且利空还需时间来消化,预计后期继续偏弱运行。

二、影响因素分析

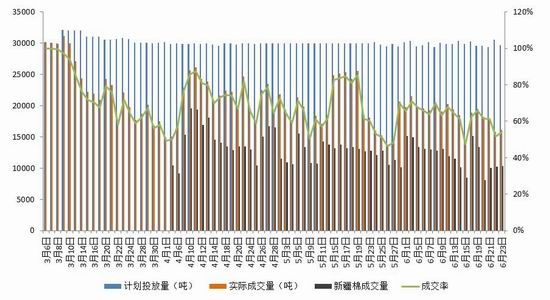

2.1疆棉投放量对市场的影响

据统计,3月6日至6月29日,储备棉累计成交168万吨,平均成交率68.97%。其中,新疆棉抢拍较为火热,累计成交率100%,平均加价800-1000元/吨不等。

价格上看,轮出底价已连续5周下降,累计下调748元/吨。本周,轮出底价15137元/吨,较上周下调223元/吨。

从图上可以看出,新疆棉的投放是影响总体成交率的重要因素。拍卖初期,当疆棉加大投放力度至2万吨左右,成交率明显得到提振,回升至85%左右。从近一个月来看,成交率维持在60%上下,波动仍然和疆棉投放量密切相关。最为明显之处表现在6月中旬,成交率因疆棉阶段性拍卖减量,降至50%低点,随后因疆棉挂拍量突增而回升至60%。

经推算,距离抛储结束还剩两个月(约45个工作日),若按每日3万吨足量拍卖,截至8月底至少还有135万吨可供应市场。

但从实际需求来看,新疆棉是决定市场供应的一个关键因素。若维持目前的拍卖比例(新疆棉1万吨,占比33%),地产棉流拍现象将频繁出现,这会导致市场的有效供给下降。届时,质量较好的棉花供需偏紧,对盘面价格构成一定支撑。

图2储备棉成交情况(单位:吨,%)

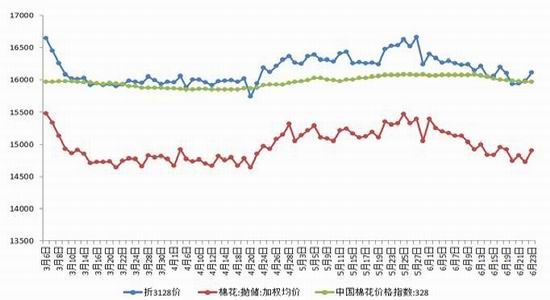

图3储备棉成交价格(单位:元/吨)

数据来源:wind国联期货研发部

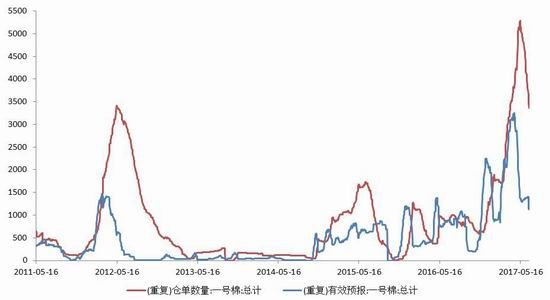

2.2库存及仓单影响

目前,全国棉花工业库存约65.2万吨,环比减少3.4%。国内棉花工商业库存总量200多万吨,加上已累计出库的168万吨储备棉,市场上可供采购的棉花近400万吨。加上织造行业整体进入购销淡季,需求逐渐减弱。预计到8月底抛储结束,可维持供给无忧的局面。

从图上看出,2月下旬仓单持续走高,至5月中旬出现回落。

截止6月29日,郑棉注册仓单3210张,有效预报1132张,合计6001张,折合棉花17.4万吨。

由于近期棉花跌势较猛,仓单流出量加大,较拍卖前期的28万吨已减少10万多吨。可见近月1709合约仓单压力大幅下降。这也反映出,市场对棉花播种面积上升,从而预期增产的认可程度较高。

图4仓单及有效预报(单位:吨)

图5棉花期现价格对比(单位:元/吨)

数据来源:wind国联期货研发部

2.3播种面积上调

中储棉6月报告显示,2017年全国棉花实播面积4757.3万亩,同比增加372.8万亩,增幅8.5%,较3月份意向调查结果增加3.3%。面积增加的主要原因:1、种植棉花的收益高于其他农作物,使得农民植棉积极性提高。2、日前,国家划定3500万亩的棉花保护区(以新疆地区为主,长江黄河流域为辅),再次高度明确了植棉的重要性,对棉花扩种起到了推动作用。

进入6月,新疆棉农积极应对高温天气。总体而言,今年天气条件好于去年同期,目前棉花长势良好。按照历史行情,9-11月为棉花收获期,届时天气表现较为关键。不过,因今年种植面积上升幅度较大,将削弱天气造成的不良影响。若是如此,对于旺季的反弹力度,不宜过分看多。

图6中国棉花播种面积

数据来源:wind国联期货研发部

2.4USDA6月数据偏空

USDA6月报告下调了我国9月期末库存6.5万吨,至1054万吨,因国内棉花消费超预期。预计17/18年度产量增幅2%,消费增幅1.3%。虽然我国棉花增产,但新年度仍存在较大的需求缺口,导致期末库存继续下降,至857万吨。

然而,除中国外,全球棉花期末库存上升18.1%,达到历史高点。这是因为,多数棉花主产国受棉价上涨驱动而增加了种植面积,但消费增幅有限:17/18年度全球棉花消费增幅2.6%,小于产量增幅8.2%。短期来看,在全球期末库存调高的前提下,国际棉花价格将受到压制。

事实证明,报告对市场产生的利空影响是极其明显的。本月10日报告公布后,美盘随即进入断崖式下跌,时间上持续两周之久。目前,美棉低位震荡,仍然是偏弱的走势。

图7美棉花指数日K线

数据来源:wind国联期货研发部

从长远角度分析,我国17/18年产消缺口为305万吨,连续三年维持高位。由于进口配额有限,库存便是弥补缺口的主要渠道。而库存的连年下降(-200万吨/年),促使棉花价格重心不断上移。预计3-5年内,库存可回到历史低点。届时,将迎来棉花的牛市。

三、后市展望

目前,国内基本面利空因素积累,使得郑棉走势偏弱。

然而,距离9月新棉收割到供应市场,还有3个月时间,并且储备棉供应将持续到8月下旬。届时,拍卖即将结束,且新棉还未上市,将大概率出现用棉偏紧的局面。若是如此,储备棉花很可能遭到抢拍,这会对后期新棉上市时的价格存在一定的推动作用。

长期来看,虽然预期增产,但我国的棉花消耗并不能自产自足,而需依赖库存弥补缺口。按照历史数据,若我国库存回落至300万吨,库销比降至30%,棉价易呈现高点。因此,供需结构性问题,将引导市场的长期走势。预计,3-5年内,棉花将呈现逐渐走牛的过程。

国联期货 王一雨

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。