1、行情回顾

图1:鸡蛋主力合约日线走势回顾及未来假想——此为上周周报提出,目前对后市的总体思路及看法未改。

数据来源:文华财经 方正中期研究院

本周鸡蛋期货延续上涨态势,3700关口冲关成功,预计仍有一定上行空间,上方压力位4000。本周现货市场亦呈上涨态势,各地普遍上涨2-3角/斤。现货的偏强对市场尤其近月合约构成推动。本周鸡蛋贸易形势偏强运行,预计短期蛋价将上涨。

2、基本面动态

2.1鸡蛋现货价格

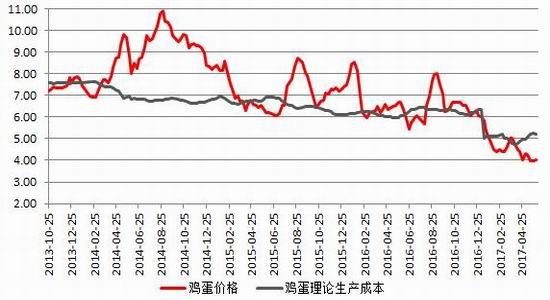

芝华数据监测显示,6月15日芝华鸡蛋价格指数2.52,较上周同期上涨16%。供应方面,目前大部分地区收货较难,相比昨日变难,其中东北地区、华北地区收货较难;大部分地区贸易商反映库存较少,较昨日变少。需求方面,目前鸡蛋需求有所好转,大部分地区反映走货较快,相比昨日加快,其中东北地区、华北地区走货较快。鸡蛋贸易形势偏强运行,预计短期蛋价将上涨。

图2:鸡蛋现货价格

数据来源:中国禽病网 方正中期研究院

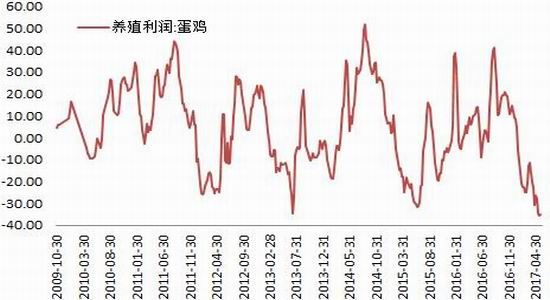

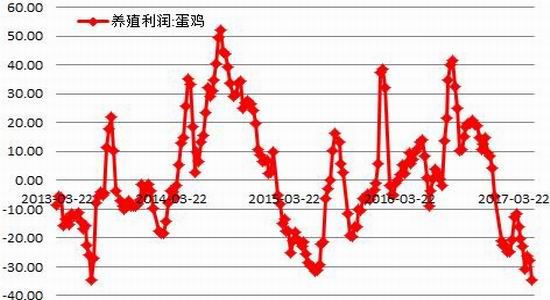

2.2养殖利润情况

上游市场来看,饲料成本小幅回落,而下游鸡蛋价格来看,近期明显反弹,主产区现货报价回升至2.1-2.2元/斤。目前而言,成本小幅缩减而鸡蛋价格回升,养殖利润未进一步下滑。后期若期现价格继续反弹则养殖利润会有改善,则雏鸡补栏可能有改善,不过改善是个过程,一是需要利润到一定程度,二是雏鸡补栏后到实际增加供应业有个时间。所以这段时间应该是给留给市场上涨的时间及空间。而后续则是利润刺激下雏鸡补栏对供应的增加与需求增加的博弈问题。

图3:蛋鸡养殖利润

图4:鸡蛋价格远低于成本

数据来源:wind资讯方 正中期研究院

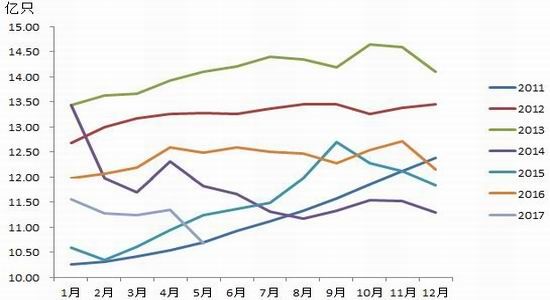

2.3中期供应偏紧不改

鸡蛋供应存在下滑预期。影响鸡蛋供应的主要在于在产蛋鸡存栏数量及产蛋率。蛋鸡存栏方面,2016年12月以来在产蛋鸡存栏环比持续为负,导致存栏持续回落。不过4月份,在产蛋鸡存栏环比转正,存栏量出现一定回升,4月份在产蛋鸡存栏量增加的原因为11、12月份青年鸡存栏增加明显,因当时养殖利润尚可,且正好对应端午消费旺季,所以推动当时的补栏热情,雏鸡补栏后大概4-5个月产蛋,进而导致4月份在产蛋鸡存栏有所回升。但这种回升并不具有持续性,5、6月份便存在再度下降的预期。逻辑在于我们看到,2017年1月份开始养殖利润开始不断下滑,利润下滑往往会导致雏鸡补栏不足,芝华数据显示,1-3月幼雏鸡的存栏均成环比下滑态势,进而导致2-4月份青年鸡存栏整体呈下降态势,进而会导致5-7月份左右的在产蛋鸡的存栏量应该也会下降,这是一连串的链条因果反应。根据芝华最新数据,5月在产蛋鸡存栏环比下滑5.87%,此为近年最低水平。同时,近月随着利润下滑导致高龄蛋鸡淘汰相对加速,双向压缩下会进一步降低在产蛋鸡的存栏量,根据利润及青年鸡、淘汰鸡情况,初步预计后续至少在7月份之前在产蛋鸡的存栏仍有下降预期。

图5:在产蛋鸡存栏量

图6:在产蛋鸡存栏季节性规律

图7:在产蛋鸡存栏环比变化季节规律

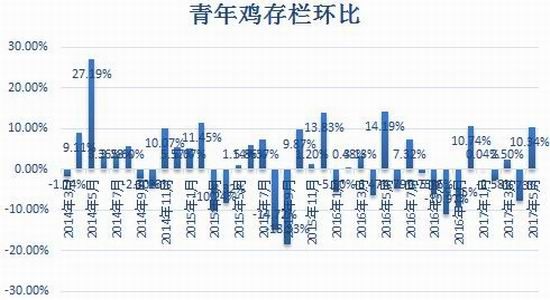

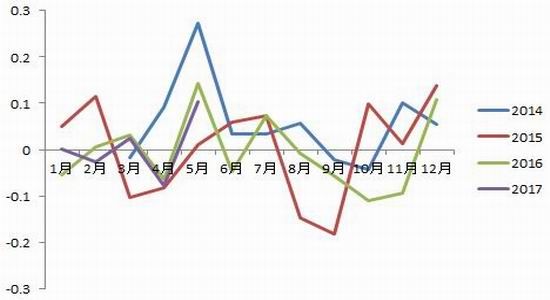

图8:青年蛋鸡存栏环比

图9:青年鸡存栏环比变化季节规律

资料来源:芝华数据 方正中期研究院整理

图10:蛋鸡养殖利润情况

图11:幼雏鸡补栏月度环比情况

资料来源:芝华数据 方正中期研究院整理

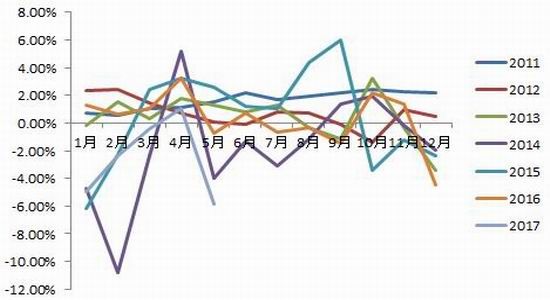

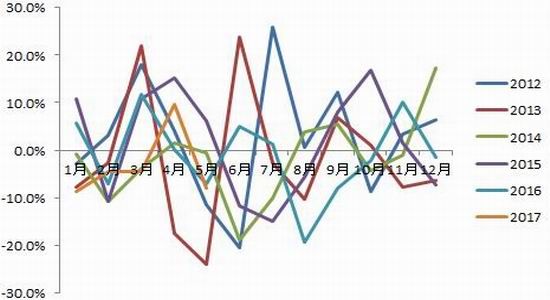

2.4需求小旺季到来

鸡蛋的需求主要以家庭消费为主,其次以餐饮食堂食品加工需求为辅,我们知道家庭以及食品加工方面需求整体较为稳定,但也存在一定的季节性,一般来讲,夏季人们饮食偏清淡,对鸡蛋替代品猪、牛、羊肉的消费减少,鸡蛋需求相对增多;再加上气温升高,前期困扰消费市场的疫情得到缓解,消费预期增加。6月份,天气渐热,需求总体存在逐步升温的预期。结合供应逐渐收紧,需求略有提振,价格将有望呈现上行。而且根据历年现货市场季节性规律来看亦如此,在6-9月份期间上涨概率较高。

图12:鸡蛋价格走势季节性规律明显——供应淡季、需求旺季的6-9月份往往呈上涨态势。

资料来源:中国畜牧业信息网 方正中期研究院整理

以上供应和需求的判断来看。初步预计6、7月份开始鸡蛋供应下滑,供应进入季节性下降阶段,而需求进入季节性旺季,中期市场存有上涨预期。

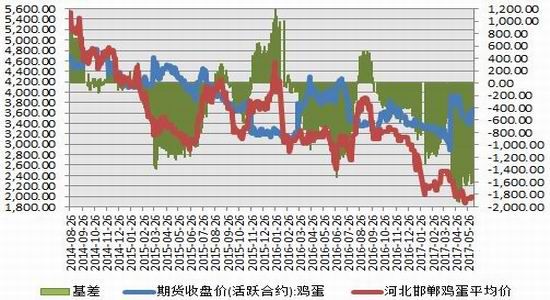

3、基差与价差

图13:基差

简评:鸡蛋09合约期价升水幅度较高,基差已经跌至历史低位水平,相对制约期价中期走高幅度,不过近年来6、7月基差一直相对偏高,从这个层面来讲一定阶段内还可以允许高基差的存在,换种说法的话这段时间内允许期现市场继续相对同步的回升,而7月下旬后如果现货仍不给力的话,则交割压力下基差一般还是要收敛,收敛的模式可能为期货要相对偏弱。并不排除期货后续有冲高后回落的可能。操作还需注意时空节奏问题。

图14:期货月间价差

数据来源:wind资讯 方正中期研究院

简评:从价差走势来看,跨期品种来看,流动性来看,目前主要考虑9-1合约价差走势,9月与1月期价小幅贴水,熊市之中,1月淡季价格一般要低于9月价格,这从2014-2016年度两者价差表现可见一斑,但目前市场存在回升或者阶段回升预期,所以1月合约高于9月合约,相同背景下的2013、15年的同期市场表现亦如此,当年1月合约普遍高于9月合约100-150元/千斤,目前9-1合约价差在-230元/千斤,继续缩减缺乏事实及心理支撑,后续存在止跌回升预期,时间节奏上可能7月份之后可能更大,因为此时市场阶段上涨完成后,市场对远月期待会灰飞烟灭。不管时间节奏如何,投资者后续可以考虑逢低便进行做多9-1月价差的操作。

4、操作策略

结合目前市场情况来看,5、6月份的在产蛋鸡存栏下滑预期较大,尤其6月份气温进入偏高阶段,饲料转化率下降,蛋产量下降。所以,初步预计,6、7月份开始鸡蛋供应将进入季节性下降阶段;而需求来看,6月份,天气渐热,人们饮食偏清淡,对鸡蛋替代品猪、牛、羊肉的消费减少,鸡蛋需求相对增多,再加上气温升高,前期困扰消费市场的疫情得到缓解,消费预期增加。供应下降,而需求升温的预期下,中期鸡蛋市场存在回升的预期。

单边操作来讲:6、7月份供需向趋紧转变,中期市场存在回升预期,逢低做多为主,9月合约止损3350,上涨目标预计4300,在4000以上逐步止盈,之后01合约逢高(4200以上)逐步做空、逢低(3650-3850)再度接盘做多。

保值操作:基差来看,中期市场上涨过程中,基差可能维持不变,食品企业可考虑买保对冲,而一旦后续秋季供应旺季及需求淡季,则基差存在回升预期,届时可能更有利于贸易及养殖企业进行卖保。

套利:相同背景下的2013、15年的同期市场表现亦如此,当年1月合约普遍高于9月合约100-150元/千斤,目前9-1合约价差在-230元/千斤,继续缩减缺乏事实及心理支撑,后续存在止跌回升预期,时间节奏上可能7月份之后可能更大,因为此时市场阶段上涨完成后,市场对远月期待会减弱。不管时间节奏如何,投资者后续(6-8月期间)可以考虑逢低便进行做多9-1月价差的操作。

方正中期 王玉红

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。