要点:

1、供应市场短期稳定:目前市场的主要供应仍集中在南方沿海地区,菜籽、菜粕库存充足对价格产生制约,并且,近两个月菜籽到港数量较为庞大,沿海地区尽管压榨亏损但开工率稳定,菜粕库存变化有限,整体而言菜粕供应依然充足。

2、需求情况:5月份随着气温的逐渐回暖,整体水产饲料需求将进入传统旺季,不过,目前来看,整体需求启动情况并不乐观,受到去年气象灾害影响,今年整体水产需求增幅有限,而同时,目前豆粕价格受到冲击,豆菜粕价差偏低,关注后期豆粕对菜粕需求替代的具体情况。

3、进口因素需关注:对于我国而言,进口菜籽占据总菜籽供应的半壁江山,而由于主产区压榨方式,菜粕的供应基本集中在沿海地区,目前进口菜籽成本依然存在一定的优势。

后市展望与操作策略:

综合来看,尽管期货市场已经提前体现了市场的弱势预期,但综合来看,9月份菜粕供应形势稳定,进口预期形势乐观,而需求在替代品种的影响下难有改善,菜粕期价预计仍将维持弱势震荡运行为主,菜粕指数期价,短期关注前期2110附近震荡平台支撑,或将低位弱势震荡整理为主。主力9月合约来看,上方2200有所压制,若能突破此位置则证明上行仍有空间。

一、行情回顾

菜粕现货市场来看,5月份价格震荡偏强,不过整体波动幅度有限,总体而言,菜籽库存充足、进口量稳定以及邻池豆粕偏弱调整,都对菜粕价格产生抑制,不过,菜粕市场也出现了一些利多,即提货速度加快,月末油厂开机率增加但沿海菜粕库存却有所下降,说明菜粕需求已开始启动,这有利于菜粕展开回调。

期货市场来看,5月份菜粕期价整体重心下移。5月中旬,美、巴两国总统遭弹劾风险对市场产生较大利空影响,外盘美豆走势接连下挫,月末的原油期货意外跳水也再次敲响黑天鹅警钟,我国市场也受到拖累加速下跌。目前来看,我国豆菜粕价差无论是期货还是现货均处于历史低位,因此今夏除了菜粕在水产养殖中所需的最低刚需比例外,总的消费情况不容乐观。

图1-1 菜粕指数走势回顾图

资料来源:文华财经; 方正中期研究院整理

二、基本面分析

2.1 加拿大油菜籽情况简析

加拿大是我国油菜籽进口的主要来源国,加拿大油菜籽供需在很大程度上影响国内菜籽进口情况;加拿大统计局将于五月5日发布2017年3月31日的油菜籽商业库存以及农场库存数据。有助于了解春播前的供应情况;不过,目前市场对此预期并不乐观,市场预期认为,春播开始前加拿大油菜籽库存降至四年来的最低水平,因为加工商和出口商的需求旺盛。菜籽出口量将受到威胁,供应下降,短期或对加拿大菜籽价格产生支撑。不过中长期供应形势还需要关注春播情况;据加拿大统计局4月21日发布的作物播种面积报告显示,2017年加拿大油菜籽播种面积将达到创纪录的2240万英亩,比上年提高9.9%。一旦春播面积增加,若气候稳定将对盘面形成压力,长期供应形势充足。

图2-1 加拿大油菜籽供需形势

图2-2 加拿大油菜籽加工需求

资料来源:wind 方正中期研究院整理

2.2 国内油菜籽供需简要分析

国内油菜籽市场来看,尽管得益于本年度我国油菜籽收购价格大幅上涨,2017/2018年我国油菜籽播种面积预计达到396万公顷,较上年度增加6.5%左右,但是,从我国油菜籽产区气候条件来看,今年我国冬天气候偏暖,长江流域菜油菜籽生长偏早,加之前期降雨较多、土壤湿度较大,我国长江流域油菜籽病产生病害,与此同时,3-4月份主产区过多的降雨与寡照的天气已经对部分地区油菜籽授粉产生影响,目前长江流域大部分处于开花结荚以及成熟期,进入5月份,上旬强对流天气依然频发,油菜籽的产量前景笼罩在阴云之下。不过,基于成本因素考虑,南方基本以小榨方式压榨,国产菜籽大部分流入小榨油厂,主要以生产菜油为主;国内菜粕供应主要依靠沿海地区。

图2-3 国内油菜籽供需

资料来源:天下粮仓 方正中期研究院整理

2.3 进口量略有降低 中期供应稳定

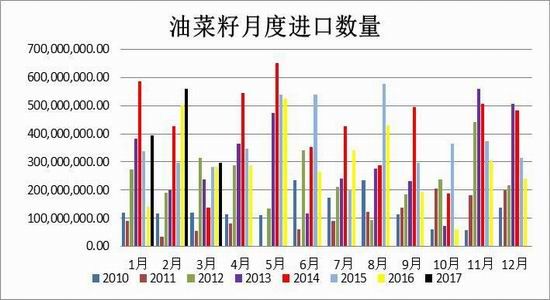

据中国海关总署发布的月度统计数据显示,2017年4月份中国进口油菜籽454,055吨,比上年同期增加58.20%;今年4月份中国从加拿大进口油菜籽445,566吨,同比增加60.20%,从蒙古进口油菜籽4,104吨,同比减少51.38%,从俄罗斯进口4,385吨,同比激增901.00%;今年1至4月期间中国油菜籽进口总量为1,703,503吨,同比增长41.03%,从加拿大进口1,659,573吨,同期增长39.37%,从蒙古进口30,324吨,同比增长102.51%,从俄罗斯进口13,606吨,同期激增528.54%。

菜粕进口方面,据海关数据显示,2017年4月我国菜粕进口到港量为7.91万吨,较3月的5.86万吨增加35%,为今年以来的次高水平。同时1-4月我国累计进口菜粕28.27万吨,较因进口政策受限的去年同期暴增4倍多。至此,2016/17年度前十一个月我国累计进口菜粕67.68万吨,较2015/16年度同期同样增加4.4倍。

另据海关数据显示,2017年4月我国进口菜粕几乎全部来自加拿大,1-4月我国共进口加拿大菜粕27.23万吨,占总进口量的96.3%,而进口的澳大利亚菜粕累计有1.04万吨。

目前我国进口菜粕平均成本为309美元/吨左右,较上月进口加拿大菜粕的成本增加约10美元/吨。不过在国内水产养殖需求旺季即将来临的背景下,进口原料成本的上升并未对我国菜粕进口市场造成根本性的影响。不过考虑到去年9月份之后中加两国油菜籽贸易摩擦的顺利解决,今年我国油菜籽进口量因此显著增长,基于本年度全球大豆丰产对粕类蛋白市场造成巨大的压力,预计后期我国菜粕进口市场表现或难复制前4个月的井喷格局。5月末CBOT大豆期货市场因原油期货暴跌而破位下行,后期国内菜粕期货与现货价格走势也十分黯淡。

图2-4 油菜籽月度进口数量

图2-5 油菜籽月度进口数据累计值

资料来源:wind 方正中期研究院整理

图2-6进口菜籽价格优势明显

图2-7 进口菜籽压榨利润

资料来源:wind 天下粮仓 方正中期研究院整理

图2-8菜粕月度进口数量对比

资料来源:天下粮仓 方正中期研究院整理

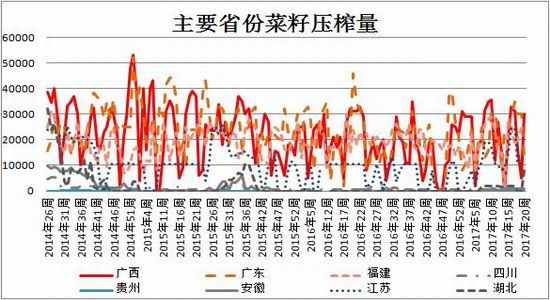

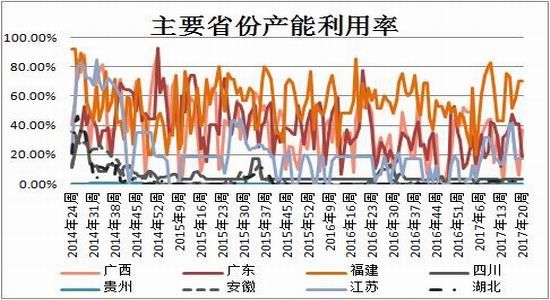

2.4加工利润略有改善

目前主要菜籽正常加工形势主要依靠沿海地区压榨为主,我们主要关注沿海地区加工情况,上游菜籽成本来看,近期加拿大菜籽进口成本明显调降,目前进口成本在3800-3900元/吨左右,上游成本明显调降,而下游来看,菜粕报价小幅下跌,广东地区菜粕报价2400元/吨,菜油报价有所回暖,价格在6300元/吨,沿海地区加工利润持续恶化,目前依然维持在亏损的状态, 从5月初的亏损50元/吨扩大至月末的近300元/吨左右;4月份政策对农产品增持税由13%下调至11%,7月份开始实施;按照目前的价格测算,进口菜籽成本将再下调60元/吨左右水平,中期加工形势或有好转。

尽管加工利润依然低迷,但开工率在4月份出现明显好转,截止到第二十周,天下粮仓数据显示沿海地区菜籽库存降至47万吨,提振市场情绪;沿海地区菜粕库存持续增加,周度环比明显增加,目前稳定在6.8万吨水平,尽管水产需求旺季将至,但库存变化有限,显然市场的买方动力不强;现价的上行空间有限。

图2-10 国内菜籽压榨情况

资料来源:天下粮仓 方正中期研究院整理

图2-11主要省份菜籽压榨量

图2-12主要省份产能利用率

资料来源:天下粮仓 方正中期研究院整理

图2-13 国内两广以及福建地区菜籽库存

图2-14 国内两广以及福建地区菜粕库存

资料来源:天下粮仓 方正中期研究院整理

2.5、菜粕被替代情况需关注

2015-2016年菜粕市场的弱势很大程度受限于替代品的影响;这种情况在2016年四季度商务部对DDGS征收反倾销税以来,已经有所好转,但是,从目前价格来看,DDGS出现明显调降,广东地区价格在2030元/吨,DDGS与菜粕价格价差缩小至500元/吨水平,尽管虽然有一定的蛋白含量的限制,短期不会对菜粕需求产生影响,但若DDGS持续回落,后期不排除对菜粕产生替代。

邻池豆粕市场5月下旬走势受挫,美国、巴西总统均遭弹劾危机,两国又分别是全球大豆生产国前两位,丰产格局下的美豆市场由此雪上加霜。5月18日CBOT大豆期价应声大跌2%以上,同时巴西雷亚尔对美元汇率走势也受到影响,巴西豆农被迫出售手中库存大豆。若高出历史均值1500-2000万吨的南美陈豆库存一旦集中涌向国际出口市场,对价格或许将是灾难性的。

目前国内豆菜粕价差依然低迷,截止到5月19日当周,豆菜粕价差在424元/吨水平,基本趋近历史低位,远低于正常的800元/吨水平,由于蛋白质含量的影响,后期饲料企业或提高豆粕用量而减少菜粕比例,豆粕对菜粕的替代威胁仍在;即便后期进入水产旺季,但替代品的威胁下,菜粕依然难以独自走强。

图2-15豆粕菜粕价格走弱

资料来源:Wind;方正中期研究院整理图

三、套利分析

3.1期现套利与套期保值分析

目前菜粕期价对主产区报价略有升水,但升水幅度不高,属于合理的持有成本区间,目前期现与买保机会不大。并且临近5月交割月,5月期价与主产区略有升水,与沿海地区略有贴水,5月合约交割优势并不明显,尽管沿海地区有地区升水,但由于交割地的不确定性,保值风险较大。

图3-1菜粕基差走势

资料来源:Wind;方正中期研究院整理

3.2跨期套利

我们分析9-1月合约价差走势,目前来看,1月期价对9月略有贴水,正常持有成本来看,似乎有做空该价差的机会,不过,按照现货规律而言,9月处于需求旺季,1月通常是需求淡季,1月现价通常偏弱,并且从历年价差对比来看,9-1月价差基本近期波动区间有限,近期跨期套利操作优势并不明显,建议单边交易为宜。

图3-2菜粕1-5月合约价差走势

图3-3 菜粕5-9月合约价差

资料来源:Wind;方正中期研究院整理

图3-2菜粕9-1月合约价差

资料来源:Wind;方正中期研究院整理

四、技术分析与后市展望

4.1技术性分析与操作策略

综合来看,菜粕指数近期维持高位震荡整理,在2300-2500区间内震荡整理为主,短期受到邻池豆粕市场的带动,期价维持高位震荡,运行在短期均线上方,不过菜粕本身而言,近期供应形势稳定,在需求尚未有明显改善的情况下,菜粕直接突破前高附近压力的可能性相对较弱,近期依然维持高位震荡判断,9月合约近期上方关注2500-2530附近压力表现,若需求依然未有改善,期价或将承压调整。但是,值得注意的是,目前油厂依然有较强的挺粕心理,现货报价坚挺,以及夏季需求有改善的情况下,菜粕期价的下方空间也较为有限,前低2280-2300附近就是中期重要支撑,整体思路围绕均线附近宽幅整理为主,在操作上建议短线震荡参与为宜,不过过度追涨杀跌。

图4-1菜粕9月合约日K 线走势图

资料来源:文华财经; 方正中期研究院整理

4.2后市展望

短期来看,受到开工率以及沿海地区库存充足影响,菜粕短期供应稳定,而水产饲料需求尚未启动,并且受到邻池豆粕的制约,短期需求变动有限,短期菜粕供需市场相对平稳,不过中长期菜粕供需市场逐渐好转,现货价格的下行空间有限;不过未来还有一些需持续关注。

1、临池豆粕及外盘美豆行情走势,目前豆菜粕价差偏低,菜粕对豆粕市场较为敏感

2、水产饲料需求情况,今年气候因素多变,关注台风以及强降雨气象问题,将影响水产养殖行业规模

3、进口形势的变化,目前我国流通主要以进口菜籽为主,而我国菜粕的有效供应也主要依赖沿海地区,菜籽进口对供应形势有较大影响,2017年特别需要注意菜粕的直接进口量问题,近期进口放量对菜粕供应市场产生冲击。

4、DDGS情况,裁定反倾销后DDGS进口受阻将有助于菜粕需求回归,不过,二者价差仍需持续关注。

方正中期

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。