4月份,上游纯碱价格下跌及国内商品调整氛围打压期价回落,而各区域现货稳中上行及交易所仓单处于低位,期现贴水推动期价反弹,玻璃期价呈现震荡回升的走势。展望5月,华北地区现货表现偏强及交易所仓单处于低位推动玻璃期价,但房地产行业增速趋缓及南方雨季将使得需求季节性回落,现货价格面临承压,预计玻璃期价将延续宽幅走势,玻璃1709合约有望以1230-1380区间波动为主。

一、基本面分析

(一)、宏观经济方面

国家统计局公布数据显示,一季度GDP同比增长6.9%,增幅较2016年四季度扩大0.1个百分点,连续两个季度上行。其中,第一产业增加值同比增长3.0%,增幅较2016年四季度收窄0.3个百分点;第二产业增加值同比增长6.4%,增幅较2016年四季度扩大0.3个百分点;第三产业增加值同比增长7.7%,增幅较2016年四季度收窄0.1个百分点。第二产业增速的加快推动了GDP增速的回升。结构调整的效果明显,工业增长质量继续改观;一季度全国规模以上工业增加值持续走高,3月工业增加值升至7.6%的两年以来最高点,增速较1-2月加快.3个百分点。从行业分布上看,3月工业增加值呈现上、中、下游普遍提速的特征。

3月社会消费品零售总额27,864亿元,同比名义增长10.9%,增幅较1-2月扩大1.4个百分点。3月社会消费品零售总额环比增长0.84%。

1-3月全国固定资产投资(不含农户)93,777亿元,同比名义增长9.2%,增幅较1-2月扩大0.3个百分点,连续2个月上行。3月固定资产投资(不含农户)环比增长0.87%,与2月大致持平。3月当月固定资产投资同比增长9.5%。3月制造业投资同比增长6.9%,增幅较1-2月扩大2.6个百分点;基建投资同比增长16.8%,增幅较1-2月收窄4.5个百分点;房地产投资同比增长9.4%,增幅较1-2月扩大0.5个百分点。制造业投资和房地产投资推动投资增速上行。

在“防风险、去杠杆”大背景下,受季末MPA考核、放缓信贷发放窗口指导、地产调控收紧的影响,一季度M2、社融规模、信贷数据均有所回落。一季度央行[微博]货币政策收紧的趋势强于市场预期,央行全部货币政策呈现净回笼状态。“稳健中性”货币政策指导下,利率高企也引发信贷转向表外信号明显,非标、委外投资规模大增,也引发监管进一步增强,银监会3、4月密集出台针对性调控政策。预计随着调控趋严、地产销售承压,居民贷款与房企融资在后期或有回落。

一季度国内GDP同比增长6.9%,好于市场预期,主要原因在于库存周期推动下的投资增速回稳、外需改善以及居民消费反弹。不过,房地产调控措施不断加强,二季度库存周期触顶回落是大概率事件,后期投资的增长将主要依靠政府支持下的基建行业投资。3月金融数据显示货币政策有收紧趋势,预计后期金融去杠杆政策将持续推进,整体货币政策将进一步偏紧。

(二)玻璃供需方面

1、玻璃供应状况

截至4月下旬,全国共有358条浮法玻璃生产线,总产能为12.82亿重量箱;实际正常在产的生产线约233条,生产线开工率为65.08%,在产产能为9.13亿重量箱,较上年同期增长7.7%,产能利用率为70.27%,在产白玻产能为8.18亿重量箱,较上年同期增长8.7%;浮法玻璃库存为3360万重量箱,较3月份增加8万重量箱,较上年同期增长2%,其中白玻库存为2919万重箱,较3月份增加6万重箱,较上年同期下降1.2%。

国家统计局数据显示,3月份平板玻璃产量为6989万箱,同比增长5%;1-3月份平板玻璃产量为19993.5万箱,同比增长5.1%,增速较2016年同期提升了4.6个百分点。4月份玻璃生产线新增1条,预计玻璃产量将延续增长势头。

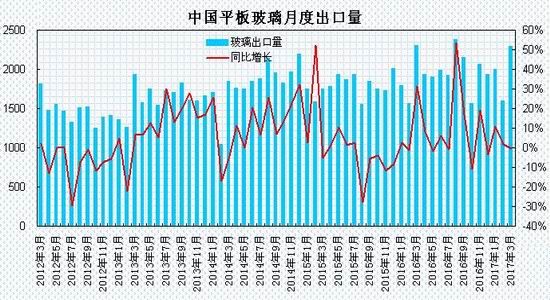

2、平板玻璃出口情况

据海关总署统计数据显示,3月全国平板玻璃累计出口2294万平方米,较上年同期相比下降0.26%;出口金额为15389.4万美元,同比增长2.82%。1-3月全国平板玻璃累计出口5871万平方米,较上年同期相比增长12.6%;累计出口金额为38873.8万美元,同比增长20%。

3月平板玻璃出口量同比小幅回落,环比则大幅增长,出口量处于较高水平,当前玻璃价格处于相对高位,出口金额同比小幅增长。

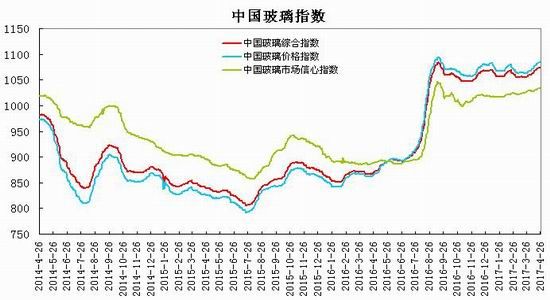

3、下游需求状况

4月国内现货市场整体呈现小幅上涨走势,华北地区整体稳中上行,华中华东地区也小幅上调。截止到4月26日,中国玻璃综合指数为1074.67,较3月份上涨14.57,涨幅为1.37%;玻璃价格指数为1084.95,较3月份上涨17.13,涨幅为1.6%;玻璃市场信心指数为1033.53,较3月份上涨4.31,涨幅为0.42%。

玻璃现货市场整体走势尚可,生产企业产销情况维持在正常水平,部分区域市场价格略有上涨,加工企业和贸易商市场信心略有增加。4月初以来的现货市场价格上涨,主要是来自于生产企业主动提价的影响,造成下游企业买涨不买落的市场情绪转暖。生产企业也寄希望5月份市场需求增加,支撑当前的现货价格。而部分地区贸易商也基于看好后期的市场走势,增加了自身的存货数量。近期市场协调的结果也是以提价增效为主。5月份,南方地区逐步进入梅雨季节,预计华东、华南地区价格将有所承压,北方地区整体趋于冲高回落走势。

(三)房地产行业

1、房地产开发投资完成情况

统计局数据显示,2017年1-3月份,全国房地产开发投资19292亿元,同比名义增长9.1%,增速比1-2月份提高0.2个百分点。其中,住宅投资12981亿元,增长11.2%,增速提高2.2个百分点。住宅投资占房地产开发投资的比重为67.3%。

1-3月份,东部地区房地产开发投资11373亿元,同比增长7.9%,增速比1-2月份提高0.1个百分点;中部地区投资3914亿元,增长14.7%,增速提高1个百分点;西部地区投资4005亿元,增长7.5%,增速回落0.3个百分点。

1-3月份,房地产开发企业房屋施工面积636977万平方米,同比增长3.1%,增速比1-2月份回落0.1个百分点。其中,住宅施工面积433241万平方米,增长2.2%。房屋新开工面积31560万平方米,增长11.6%,增速提高1.2个百分点。其中,住宅新开工面积22751万平方米,增长18.1%。房屋竣工面积23031万平方米,增长15.1%,增速回落0.7个百分点。其中,住宅竣工面积16500万平方米,增长13.7%。

1-3月份,房地产开发企业土地购置面积3782万平方米,同比增长5.7%,增速比1-2月份回落0.5个百分点;土地成交价款1359亿元,增长16.7%,增速提高4个百分点。

2、商品房销售和待售情况

1-3月份,商品房销售面积29035万平方米,同比增长19.5%,增速比1-2月份回落5.6个百分点。其中,住宅销售面积增长16.9%,办公楼销售面积增长52.9%,商业营业用房销售面积增长35.6%。商品房销售额23182亿元,增长25.1%,增速回落0.9个百分点。其中,住宅销售额增长20.2%,办公楼销售额增长67.9%,商业营业用房销售额增长49.3%。

1-3月份,东部地区商品房销售面积13968万平方米,同比增长13.4%,增速比1-2月份回落2.5个百分点;销售额14600亿元,增长18.7%,增速提高3个百分点。中部地区商品房销售面积7592万平方米,增长26.3%,增速回落6.7个百分点;销售额4372亿元,增长37.0%,增速回落7.1个百分点。西部地区商品房销售面积7476万平方米,增长25.1%,增速回落11.1个百分点;销售额4211亿元,增长38.9%,增速回落10.6个百分点。

3月末,商品房待售面积68810万平方米,比2月末减少1745万平方米。其中,住宅待售面积减少1643万平方米,办公楼待售面积增加3万平方米,商业营业用房待售面积减少84万平方米。

3、房地产开发企业到位资金情况

1-3月份,房地产开发企业到位资金35666亿元,同比增长11.5%,增速比1-2月份提高4.5个百分点。其中,国内贷款6892亿元,增长10.7%;利用外资74亿元,增长308.0%;自筹资金10894亿元,下降7.2%;其他资金17806亿元,增长27.1%。在其他资金中,定金及预收款10007亿元,增长27.0%;个人按揭贷款5538亿元,增长18.6%。

一季度房地产开发投资同比9.1%,为2015年3月以来的最高点,增速较前值抬升0.2个百分点。新开工面积累计同比11.6%,较前值抬升1.2个百分点,房企到位资金同比11.5%,较前值抬升4.5个百分点;一季度土地购置面积同比5.7%,较1-2月放缓0.5个百分点,施工面积放缓0.1个百分点至3.1%。3月全国各地陆续继续出台多项房产交易严格管制调控措施,热点城市房地产调控政策加码,房地产销售出现回落,考虑到销售到投资的传导时滞,预计二三季度调控措施影响将逐步显现,预计销售增速呈现回落,房地产开发投资将呈现前高后低的态势。

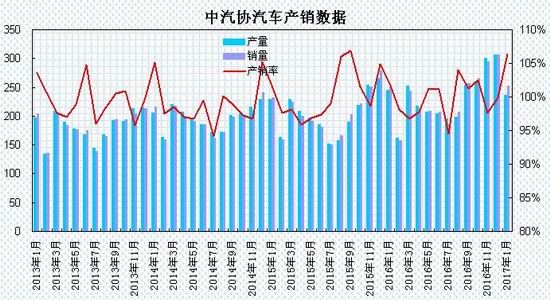

(四)汽车行业状况

据中国汽车工业协会公布数据显示,3月,汽车生产260.4万辆,环比增长20.58%,同比增长3.04%;销售254.29万辆,环比增长31.13%,同比增长3.98%。其中,乘用车生产218.80万辆,环比增长18.43%,同比增长1.78%;销售209.63万辆,环比增长28.39%,同比增长1.70%。商用车生产41.60万辆,环比增长33.26%,同比增长10.20%;销售44.66万辆,环比增长45.72%,同比增长16.19%。1-3月,汽车产销713.31万辆和700.20万辆,同比增长7.99%和7.02%。其中乘用车产销610.73万辆和594.76万辆,同比增长6.84%和4.63%;商用车产销102.57万辆和105.45万辆,同比增长15.37%和22.85%。

3月,汽车产销环比均呈较快增长,同比增速略低。1-3月,汽车产销呈平稳增长,商用车同比增幅显著提升。

二、观点总结

综上所述,国内一季度国内GDP同比增长6.9%,好于市场预期,但房地产调控措施不断加强,二季度库存周期触顶回落是大概率事件,后期投资的增长将主要依靠政府支持下的基建行业投资。3月金融数据显示货币政策有收紧趋势,预计后期金融去杠杆政策将持续推进,整体货币政策将进一步偏紧。供需方面,玻璃生产线保持平稳,产量增幅在5%,库存略有增加。房地产方面,一季度新开工、施工、竣工指标跟随销售指标呈现增长,房地产投资超预期回升,但3月份以来热点城市调控政策加强,在高基数和调控收紧下,预计房地产增速将趋于放缓。现货市场方面,当前玻璃现货市场趋于北方强南方稳的局面,由于玻璃价格处于相对高位且5、6月份南方地区梅雨季节,预计上行压力较大,整体趋于冲高回落走势。

总体上,华北地区现货表现偏强及交易所仓单处于低位推动玻璃期价,但房地产行业增速趋缓及南方雨季将使得需求季节性回落,现货价格面临承压,预计玻璃期价将延续宽幅走势,玻璃1709合约有望以1230-1380区间波动为主。

三、操作策略

一季度房地产投资增速超预期,玻璃现货价格处于相对高位,华北沙河现货坚挺及交易所仓单较少令资金拉涨期价,5月份南方地区降水增多,关注现货市场是否出现季节性回落,玻璃生产线及产量较上年同比回升,调控政策收紧将使得房地产行业增长趋缓预期压制市场情绪,预计玻璃期价将趋于宽幅震荡走势。基于现货价格季节性回落及房地产调控收紧判断,玻璃期趋于冲高回落,1709合约可采取冲高抛空交易的策略。技术上,玻璃1709合约预计在1380至1400关口构成较强压力区,下方支撑在1230-1250一线,整体有望处于1230-1380区间波动。

1、短线策略

5月份玻璃主力合约呈现先抑后扬的震荡走势,月度高低点差值在140左右,波幅为11%左右;周度波动幅度在46-118区间,周均波动幅度约79左右,日线波动幅度在18-64区间,日均波动幅度约35左右,整体玻璃期价波动幅度较3月份有所扩大,建议5月玻璃日内交易以20-55区间为宜,周度交易以50-110区间为宜;注重节奏的把握及仓位控制,作好资金管理,具体操作可参考研[微博]究院每日分析提示。

2、中线交易策略

(1)资金管理:本次交易拟投入总资金的15%-25%,分批建仓后持仓金额比例不超出总资金的25%。

(2)持仓成本:玻璃1709合约采取高位短空策略,持仓成本控制在1360-1390元/吨之间。

(3)风险控制:若期价突破1410元/吨则开始执行部分止损,若期价收盘价处于1410元/吨上方,则需要对全部头寸作止损处理。

(4)持仓周期:本次交易持仓预计2个月,视行情变化及基本面情况进行调整。

(5)止盈计划:当期价顺应我们策略方向运行,目标看向1270元/吨。视盘面状况及技术走势可滚动交易,逐步获利止盈。

(6)风险收益比评估:预期风险收益比为3:1。

【风险因素】

(1)下游需求表现好于预期,现货表现坚挺,将支撑期价。(2)淘汰落后产能和环保检查影响生产企业,将可能推动炒作。(3)流动性宽松,房地产行业好于预期,将支撑期价。

3、企业套保策略

玻璃期货价格呈现高位宽幅震荡走势,当前纯碱原料价格下跌使得玻璃成本回落,玻璃行业处于盈利格局,玻璃生产企业可在盘面动态利润高于180元/吨时,逐步建立空单套保头寸,防范未来玻璃价格下跌的风险,锁定生产利润。

玻璃下游需求企业可待1705合约期价回落至1260下方可适当建立多单,为未来原料采购进行套保操作,锁定采购成本,规避未来价格上涨风险。

瑞达期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。