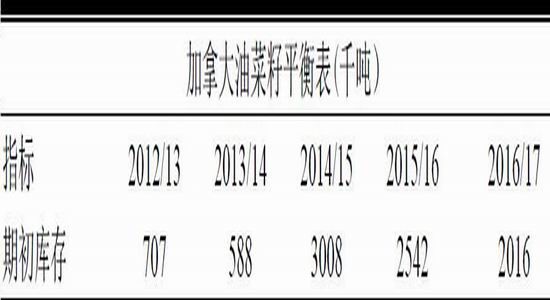

年初以来,菜油价格大幅下跌,其市场主要交易逻辑还在于临储菜油大量拍卖而需求不足,大量积压。虽国内外都处于减产状态,但是阶段性供应增加往往更能主宰价格走势。另外棕榈油的增产预期和全球大豆丰产,无疑加剧价格下跌压力,价格上涨还看内地积压的菜油何时消化完成,沿海菜油何时向内地转移,二季度,菜油仍看跌,1709 合约看至6000 以下。

一、全球油菜籽供给减少

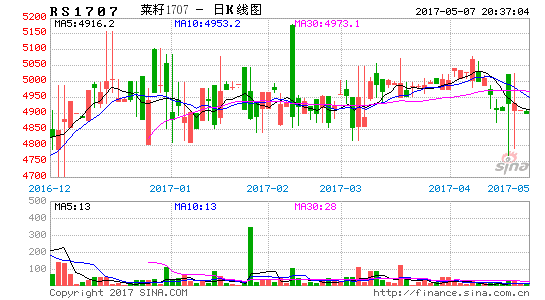

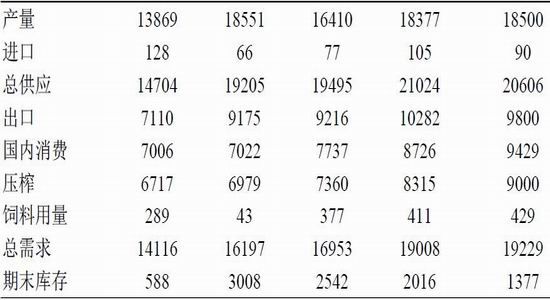

全球菜籽供应方面,最新美国农业部4月供需报告预估的2016/17年度全球菜籽产量6852万吨,较去年的7024万吨减产172万吨,降幅为2.45%。期末库存为535万吨,较去年701万吨,减少166万吨。全球菜籽整体来看,产量与库存近几年来确实下降。

图1全球油菜籽产量与库存

数据来源:Wind资讯

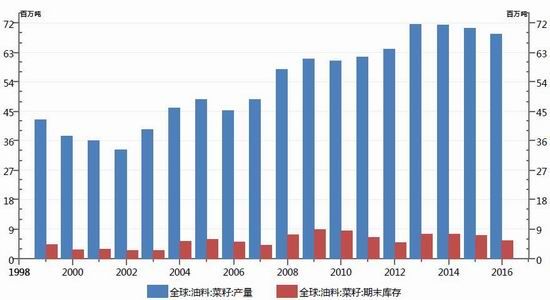

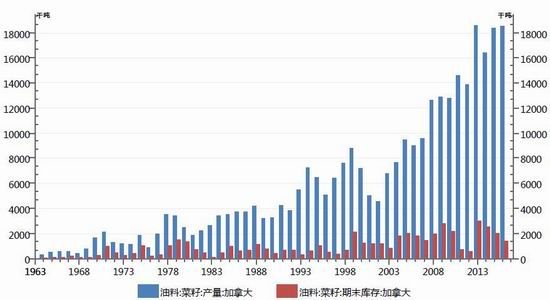

加拿大方面,最新美国农业部4月供需报告预估的2016/17年度加拿大菜籽产量1850万吨,较去年的1837.7万吨小幅增产12.3万吨,加拿大最近几年菜籽产量增长乏力,期末库存为137.7万吨,较去年201.6万吨,减少72.9万吨,降幅为34.62%,产量增加库存下降的原因在于加拿大国内消费量大幅上升,预计2016/17年度加拿大菜籽消费量在942.9万吨,较去年872.6万吨增加70.3万吨。

图2加拿大油菜籽产量与库存

数据来源:Wind资讯

加拿大的菜籽种植区域较为集中,主要是集中于阿尔伯塔省,萨斯喀彻温省南部以及马尼托巴省南部地区。三个主产省的大豆产量占加拿大全国蔡总产量的比重和为99.5%。

加拿大油菜籽平衡表(千吨)

数据来源:USDA,弘业期货农产品研究所

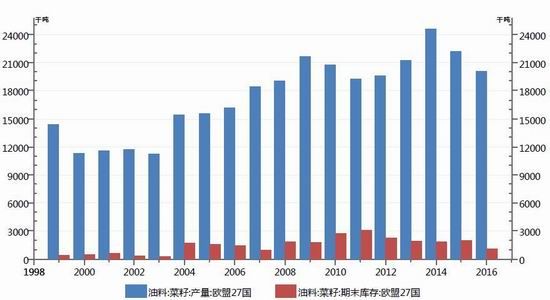

欧盟方面,最新美国农业部4月供需报告预估的2016/17年度欧盟菜籽产量2010万吨,较去年的2219.5万吨减产209.5万吨,连续三年减产,期末库存为105.4万吨,较去年200.4万吨,减少95万吨,降幅为47.40%,原因在意进口增加。

图3欧盟油菜籽产量与库存

数据来源:Wind资讯

印度方面,最新美国农业部4月供需报告预估的2016/17年度印度菜籽产量695万吨,较去年的592万吨增产103万吨,一直处在增产状态,期末库存为61.9万吨,较去年46.9万吨,增加15万吨,增幅为31.98%,印度油菜籽基本上自产自用,消费预计在690万吨,属于连年增长状态。

中国方面,最新美国农业部4月供需报告预估的2016/17年度中国菜籽产量1350万吨,较去年的1493万吨减产143万吨,期末库存为124万吨,较去年134万吨,减少10万吨。USDA对于2016/17年我国菜籽的产量预估有待考证,远远大于国内真实产量统计。事实上从2007年开始,官方产量就逐渐失真,并且差距逐年扩大,而美国农业部给出的国内菜籽数据主要参照我国官方数据进行调整预估,产量偏差在二倍以上。

全球菜籽供需逐步偏紧。从各国菜籽产量、进出口数据来看,欧盟、加拿大为菜籽的第一、二大主产国,中国、欧盟、日本为前三大进口国,其中我国的菜籽、菜油进口基本来自于加拿大。

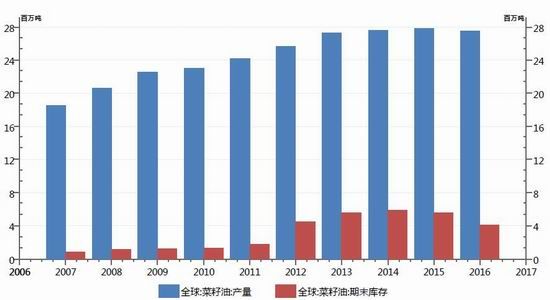

二、全球菜油库存减少

全球菜籽油供应方面,最新美国农业部4月供需报告预估的2016/17年度全球菜籽油产量2751.1万吨,较去年的2782.6万吨减产31.5万吨,降幅为1.13%。期末库存为410.9万吨,较去年556.1万吨,减少145.2万吨,降幅为26.11%。

全球菜籽油整体来看,产量与库存近几年来也确实下降。

图5全球菜籽油产量与库存

数据来源:Wind资讯

加拿大方面,最新美国农业部4月供需报告预估的2016/17年度加拿大菜籽油产量393.5万吨,较去年的362.5万吨小幅增产31万吨,期末库存为51万吨,较去年49.5万吨,增加1.5万吨。

欧盟方面,最新美国农业部4月供需报告预估的2016/17年度欧盟菜籽油产量986.5万吨,较去年的1016.6万吨减产30.1万吨,期末库存为25.5万吨,较去年57万吨,减少31.5万吨。

印度方面,最新美国农业部4月供需报告预估的2016/17年度印度菜籽油产量216.6万吨,较去年的190万吨增产26.6万吨,一直处在增产状态,期末库存为27万吨,较去年22.2万吨,增加4.8万吨,与印度油菜籽基本上自产自用不同,由于存在缺口,印度每年都要进口40万多左右的菜籽油。

全球菜油供需也逐步偏紧。从各国菜籽油产量、进出口数据来看,中国、欧盟为菜籽的第一、二大主产国,中国、印度、欧盟为前三大进口国。

三、国内菜籽逐年减产

国产菜籽减产已成定局,随着菜油临储政策的调整,农户种植菜籽的收益下滑,其他机械化程度更高、收益更好的作物受到青睐,国产菜籽近年来种植面积持续下滑,菜籽产量不断下降,预计较上年度下降20%左右。今年国内主产省区菜籽播种面积均有不同程度下降,以安徽和江苏最为明显,当地菜籽不仅面临播种面积的下滑,近期南方的多雨天气对菜籽生长或带来不利影响,单产前景也不甚乐观,预估今年产量约在400多万吨左右。

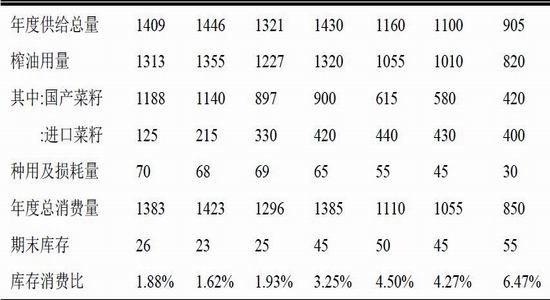

表1国内油菜籽供需表

注:作物年度为当年6月至次年5月

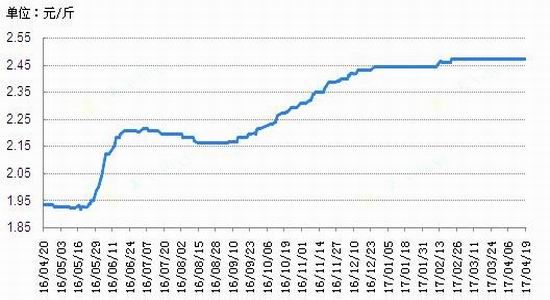

图6国内菜籽价格走势图

数据来源:天下粮仓,弘业期货农产品研究所

国内菜籽价格维持稳定,四川地区油厂油菜籽挂牌收购价在2.76-2.8元/斤一线,湖北地区菜籽价格在2.58-2.6元/斤一线,安徽地区菜籽价格在2.6元/斤一线。受原料成本高企以及压榨亏损影响,200型厂家早早已经停收,去年第四季度以来,基本靠小榨油厂(95型油厂)收购,而小榨油厂需求量有限,基本已经饱和,令菜籽价格滞涨。但国内陈菜籽剩余量较少,处于青黄不接阶段,持货商有明显惜售心理,对菜籽价格形成有效支持。由于南方多雨天气,菜籽长势平平,加上今年播种面积下降明显,短线国产菜籽价格行情或平稳运行。

四、进口菜籽增加

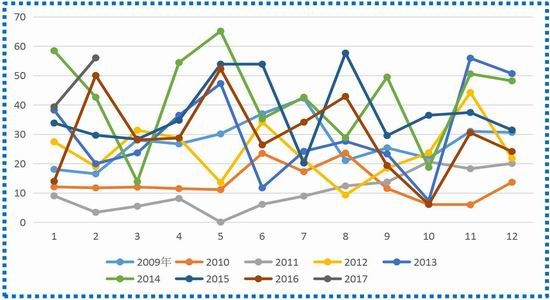

图7进口菜籽数量

数据来源:海关,弘业期货农产品研究所

我国菜籽的进口来源基本是从加拿大。据中国海关总署发布的月度统计数据显示,今年1月到3月期间中国油菜籽进口总量为1,249,446吨,同比增长35.68%,从加拿大进口1,214,007吨,同期增长33.02%,从蒙古进口26,219吨,同比增长301.39%,从俄罗斯进口9,220吨,同期激增434.18%。另外天下粮仓最新统计,4、5月份进口菜籽到港量或达47.5万吨和47.7万吨,预计未来两个月进口菜籽库存将保持在较高水准,油厂开机率也将保持高位。目前国内沿海进口菜籽总库存预估在51.6万吨,较去年同期的40.6万吨,增长27.09%。其中两广及福建地区菜籽库存增加至41.95万吨,较去年同期38.2万吨增幅9.82%。

图8两广及福建油厂菜籽库存年度对比图

数据来源:天下粮仓,弘业期货农产品研究所

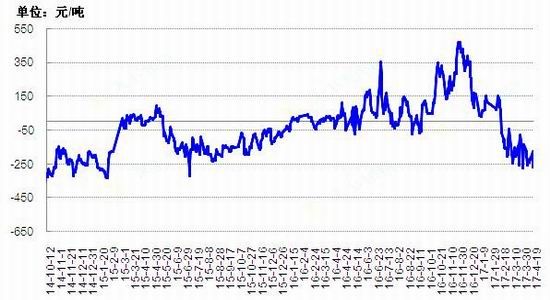

图9进口菜籽压榨利润走势图

数据来源:天下粮仓,弘业期货农产品研究所

不过,由于近期国产菜油、菜粕价格下跌,进口菜籽的压榨利润较差,或影响远期菜籽的进口量,需要关注油厂远期定船情况。

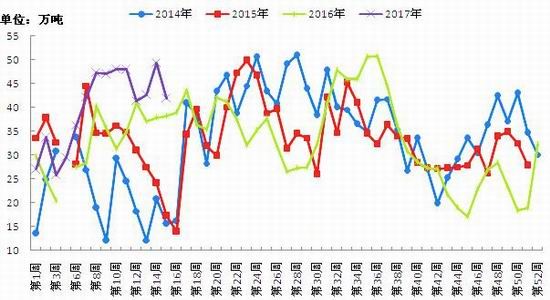

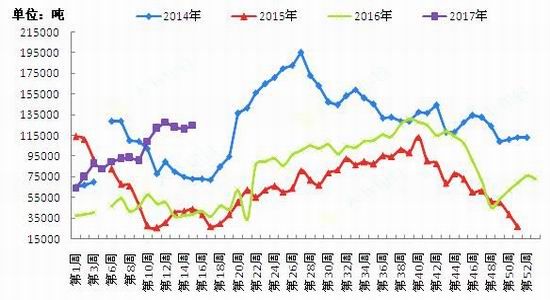

六、菜油库存攀升

因油厂开机率较高,而出货仍不快,目前菜油库存有所增加,两广及福建地区菜油库存增加至125000吨,较上周121000吨,增幅3.31%,较去年同期38800吨增幅222.16%。华东地区菜油库存增加至292000吨,较去年同期118500吨增幅146.41%。

图10两广及福建菜籽油库存年度变化对比

数据来源:天下粮仓,弘业期货农产品研究所

根据天下粮仓的预估,我国和进口菜籽折油320万吨,加上菜油进口55万吨和期初库存510万吨,2016/17年度菜油总供给885万吨,需求端由于国储菜油低价抛售挤压豆油需求,16/17年度国内菜油需求量增加至695万吨,库存下滑至200万吨(含国储库存),库存消费比28.78%,为2011/12年以来最低水平。

表3国内菜籽油供需表

数据来源:天下粮仓,弘业期货农产品研究所

七、临储菜油情况

2017年3月13日,因企业投诉亏损,起临储菜油停止拍卖。经过数月持续每周10万吨拍卖,2013年及以前收储菜油已经基本接近拍卖完毕,2016年从下半年以后总共拍卖208万吨。此前有传言称2014年收储的临储菜油将转为国储,由中储粮进行正常轮换,不再拍卖。已经拍卖的国储菜油库存将在5月份之前全部出库,加上未出库的及渠道库存,目前市场预计还有120多万吨待消化。目前还剩余2013年的临储菜油30.9万吨,再算上尚未进入拍卖环节的2014年的临储油90万吨,合计剩余临储菜油120万吨左右。内外减产下,国内菜油供应缺口或将出现,届时菜油供应将更加依靠加拿大的油菜籽。

表4临储菜油历年收购拍卖情况

数据来源:弘业期货农产品研究所

八、各地菜籽菜油调研情况

菜油在我国消费主要集中在西南与长江流域地区,家庭植物油消费大部分以菜油为主,消费存在刚需,但这几年也出现明显萎缩,其中餐饮业很多改为消费豆油,主要是价格因素。与四川等地企业转战“小榨”市场形成对比的是陷入困

境的湖北菜油企业。在“华中菜油调研纪实”中,观察到“湖北400家榨企仅剩5家,菜籽重蹈国产大豆崩盘覆辙。当前我国菜籽压榨厂主要分成两类,一类是国产菜籽压榨厂,临储期间以规模大、产能高、设备先进等优势傲视全国的湖北菜籽油压榨企业即为此类代表;另一类是具有进口菜籽压榨牌照的压榨厂,全国只有12家。2015年临储政策取消后,代储企业品牌不强、市场不畅等弊端进一步显现,缩减产能和停机成为多数油企的无奈之举。国产非转基因菜籽,在进口转基因菜籽的成本优势压力下,已经失去了市场话语权。在东南沿海的压榨厂却是另一番景象,以加工进口菜籽、大豆为主的国际粮商们却在继续扩张产能,完善布局,并纷纷在内地设立销售机构,加大产品销售力度,国内大豆压榨企业在外资巨头攻势下被收购、兼并、破产的一幕,又一次在菜油产业上演。在2008年以前,我国油菜籽进口还不足100万吨,急增到2014年的508万吨,2015年为447万吨,2016年因中加贸易争端,下降到357万吨。2017年进口预计将超过400万吨。进口菜籽量不断增大的另一个原因,也和大豆相同,粕的驱动。菜籽压榨的副产品菜粕可能成为大部分时间内压榨利润的来源。中国目前已是世界最大的水产品养殖国,食用菜粕作为饲料的鱼虾肉质更佳,且运输途中死亡率更低,因此菜粕在水产品饲料存在刚性需求,这也是大规模的菜籽压榨厂不断上马的重要原因。

为了解基本面变化,郑商所举办的2017华中地区菜油菜粕供需情况调研,走访湖北大[微博]中型加工企业、贸易商、普通种植户、饲料企业,对当下新菜籽播种面积和单产、拍卖菜油消化状况、水产养殖及饲料备货情况进行调研。大概情况如下:

受城镇化进程加快和种菜籽没赢利影响,近年来菜籽耕种面积继续下滑,现在的气候有利于成长,单产不会削减,能够到达正常年份350斤/亩左右的水平,保守估量本年湖北产值到达60万吨,全国产值预估400多万吨。现在国产粕几乎没有,因为上一年油厂压榨菜籽没有赢利,因为按8000元/吨的菜油和2700元/吨的菜粕报价,新菜籽要低于2.2元/斤才刚有有压榨赢利,而现在市面上菜籽收买报价已到达2.4-2.5元/斤,所以新菜籽进入工业压榨将会很少。湖北临储菜油接拍比率中,中粮和益海占60%-70%,民营和交易商占30%,公司认为菜油库存有压力,一是、上一年以来高强度的临储拍卖。二是、上半年为油脂冷季,加之行情跌跌不休,中心交易商没有需要,致使库存压力都会集在上游。

三、5月临储菜油面临会集出库压力,公司认为压力主要在6700-7000拍卖的公司,因为现在已经跌破550元/吨的保证金报价。四、5月菜油存在仓单交割压力,主要是滨海的投资公司有必要强行注销提货,后期也许会赶紧兜售。公司表明临储拍卖油80%以上进入小包装消化。

整体来看,目前湖北的菜籽产业越来越艰难,一方面大家都缺资金,另一方面受进口菜籽、菜油、菜粕低价冲击,国产菜籽压榨没利润,国产菜籽份额正在逐步消失,产业整合迫在眉睫,企业必须调整思路、主动转型才能获得生机。同时,国产菜籽对盘面的影响有限,主要关注进口菜籽、菜粕、菜油的影响,目前油脂消费淡季,临储接拍油的消化压力依然较大,使得沿海菜油库存向内陆消化差,菜油短期继续承压,而菜粕因为水产刚需和国产菜粕短缺,沿海库存转移相对顺畅,后期走势相对油继续偏强。

卓创资讯对国产菜籽种植的主要集中地,也是进口菜油的集散地以及进口菜籽加工地之一的江苏、安徽地区进行了实地调研。具体调研路线为江苏南京—仪征—泰州—盐城—南通—张家港—安徽芜湖—巢湖—合肥。调研结果如下:近年来国内油菜籽种植面积大幅萎缩,种植逐步边缘化。预计今年全国种植面积降幅达到20%-30%,其中江苏面积下降10%-20%,安徽面积下降40%。其中南通地区降幅较大,去年面积为127万亩,今年只有88万亩,而2015年这一数字为143万亩;盐城一带面积今年预计为80万亩,去年和前年分别为92万亩与115万亩,尤其是东台地区面积由去年的接近40万亩下降至25万亩;扬州、泰州一带面积减幅相对较少,在10%左右。安徽油菜籽种植面积本来就少,这几年面积下降更大,据中粮巢湖从事菜籽收购的人称,整个安徽菜籽去年产量为30万吨,今年预计只有18万吨。

2017年全国油菜籽产量或不足400万吨,较2016年的460万吨继续下降,并且与官方产量偏差十分巨大。进口加拿大菜籽成本低,并且出油率高,相比之下国产菜籽通过浸出工艺得到的菜油基本毫无优势,因此大多以物理小榨为主,价格与浸出油明显分化,当前为12,000-14,000元/吨,差异化的定价保证了国产菜籽压榨有利可图,同时可以满足国内家庭消费刚需。

单产方面就目前看要好于去年,去年雨水较多,影响授粉与收割,而今年气温高、雨水相对适中、成熟期较去年更长。江苏地区油菜籽大多采用移栽技术,单产可达到400斤/亩以上,高于去年单产的350-380斤/亩,其中南通地区今年单产预计最高可达440斤/亩,安徽省则以散播为主,单产为300-320斤/亩左右。国内菜籽产量逐年下滑与种植利润直接相关,2015年我国改变了菜籽临储政策,不在全国统一定收储价,种植收益大幅下降,在南方与小麦等其他越冬作物相比劣势明显。本次调研发现,除若干以油菜花海等观景为主题的旅游景点外,大片农场基本不会种植油菜籽,而油菜籽种植地区基本上为“边角料”,主要种植在自家宅基地与麦田旁等面积极小的地块,可以想到这种种植的分散性以及自给自足性也是产生官方统计偏差的原因之一。

全球菜籽连续三年减产,使得全球菜油库存消费比降至低位,供需格局逐步偏紧,而国内菜籽年年减产,随着国储菜油压力释放完毕,按道理菜油价格应该上涨。但是年初以后菜籽油价格大幅下跌,源于抛储的菜油库存还未被消化,大量积压,加上国内菜籽进口恢复,沿海库存回升,所以看似矛盾,其实就是周期性问题,阶段性的供给压力依然可以打压价格。

弘业期货 徐海峰

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。