一、行情回顾

3月国内锌价探底回升,月k线收长下影线的小阳线,沪锌指数收在23385元,上涨2.2%或550元。年初以来锌价整体处于震荡上行,整体位于去年第四季度上涨以来形成的大震荡区间22000-24500之内运行。

我们看到在美联储会议前,整体商品市场,包括锌的价格也出现了阶段性回调,但在临近会议时,价格开始大幅反弹,锌价再度冲至接近24000的位置上。3月下旬,锌价再度大幅回调,在22500元得到支撑并在月末以大阳线反弹。我们看到市场的多空双方持仓意愿都有所下降,每天的成交量在持仓量的2到3倍,市场的炒作性很强。

基本面而言,冶炼环节开始对加工费的低迷水平做出反应,2016年12月13日及2017年3月13日,国内锌冶炼骨干企业分别在北京和西安召开了“锌骨干行业供给侧结构性改革高层研讨会”,参会企业表示,将于4月份集中检修减产。目前锌市场仍处于紧平衡,在遇到超预期的需求或者意外供应冲击时仍将掀起市场的热情。加拿大魁北克Noranda锌加工厂罢工20天左右,尽管市场反应平淡,但不排除后续仍有类似事件。下游方面,旺季需求仍将如期到来,下游汽车、镀层板等行业预期乐观,种种因素可能导致在二季度锌现货端出现相对紧缺的情形。

我们判断二季度锌供需继续改善的可能性较大。操作上以逢低买入为主。国内支持在22500元一线,lme 支持在2800美元,上涨目标维持在28000元和3300美元。

沪锌指数走势

伦锌指数走势

数据来源:文华财经,方正中期研究院

二、货币政策转向 全球经济韧性受考验

从一季度的经济情形来看,各国数据整体趋强,但在美国加息前,商品市场出现了显著的避险倾向。相应的中国货币政策也由前两年的宽松调整为中性。考虑到全球经济增速仍处在一个相当温和的区间,对于明年的预期也仅为3.6%,这样的经济增速对于政策收紧的抵御能力我们认为是有限的,经济可能会经历一轮再度探底的过程。

1、美联储如期加息 货币收紧影响待观察

3月中旬美联储如期加息,这是5年来的第三次加息,15年末的第一次加息到16年末隔了一年的时间,但此次加息间隔只有一个季度,加息步伐明显加快,美联储货币收紧的速度加快对于全球经济的潜在影响值得重点关注。

3月15日的FOMC会议结束后,美联储发布声明,继去年12月加息25个基点后,再次加息25个基点,将联邦基金利率从0.5%-0.75%提升至0.75%-1%,符合市场预期。同时公布的利率预期中值显示,美联储高官预计的今明两年利率水平持平上次预期。尽管利率路径预估中值相比去年12月基本未变,但美联储官员们预计,联邦基金利率将在2019年年底达到3%,接近长期平均水平。这较其去年12月的预期有所提前。另外17位美联储官员中有9位认为2017年加息三次是合适的。去年12月,只有6位官员赞同今年加息三次。美联储官员们预计,通胀今年年底将达到1.9%,并在2018年达到美联储2%的目标。耶伦并不担心这些美国经济活动指标释放疲软的信号。其认为,GDP是噪音干扰相当大的指标。其还认为,全球经济表现得更好,增速略微更强,虽然仍然存在严重的风险、但却更加平衡。

之前会议声明的说法是“仅仅循序渐进地加息”。耶伦会后提示,不要过度解读决议声明中删掉了“仅仅”这个词。其重申了渐进式加息的步调,说比预期中值多一次或少一次加息仍然属于渐进式,美联储没有预计每次会议都收紧一次宽松政策。其认为,理解美联储更接近实现目标是关键。美联储循序渐进地让货币政策更为中性是适宜的。

2 、中国经济回暖 政府管控风险

去年下半年以来,随着工业企业补库存的开始,中国经济呈现回暖的迹象,今年年初仍然延续了这样一个态势。国家统计局公布数据显示,今年1月,全国居民消费价格总水平(CPI )同比上涨2.5%,涨幅比去年12月扩大0.4个百分点,也创下2015年1月以来的新高。全国工业生产者出厂价格同比上涨6.9%,环比上涨0.8%。工业生产者购进价格同比上涨8.4%,环比上涨1.2%。中国2月官方制造业PMI51.6,预期51.2,前值51.3。2017年2月份,中国制造业PMI为51.6%,比上月上升0.3个百分点,制造业继续保持稳中向好的发展态势。

2月14日,中国人民银行[微博]发布的1月金融数据显示,1月末,广义货币(M2)余额157.59万亿元,同比增长11.3%。当月人民币贷款增加2.03万亿元,其中,企业中长期贷款大幅增加,反映出近期经济企稳,企业对宏观形势的看法较为乐观,生产和投融资活动活跃。

从政策层面看,央行[微博]货币政策更可能维持平稳,3月4日中国央行副行长易纲指出,我国今年CPI接近黄金区间,所以货币政策是稳健中性,不紧不松,既可以保持经济平稳健康发展,也可以防范通胀风险、资产价格泡沫。

3、全球经济向好 欧洲大选和美国加息是潜在风险

国际货币基金组织[微博]2017年1月16日公布的《世界经济展望报告》预测,今明两年全球经济将分别增长3.4%和3.6%,明显高于2016年的3.1%。

考虑到美国新一届政府可能推出财政刺激措施,同时货币政策正常化步伐有可能加快,报告将美国今年的经济增速上调0.1个百分点至2.3%,明年增速上调0.4个百分点至2.5%。报告还预计,新兴经济体和发展中国家经济今年将增长4.5%,明年增速将升至4.8%。报告指出,与发达国家相比,新兴市场和发展中经济体的增长前景略有恶化,在全球不平衡加剧的情形下,贸易保护主义升温的风险将加大,同时美国加息节奏提速将带来全球金融环境大幅收紧,对新兴经济体带来冲击,印度、巴西和墨西哥等国的增长前景因此被下调。

报告将中国今年的经济增长预期上调0.3个百分点至6.5%,并维持中国明年增长预期6%不变,原因主要是预计中国将继续提供财政政策支持。不过报告也同时建议说,中国不能过度依赖财政刺激和信贷扩张,并应加速国企改革和解决企业债务问题,否则长期经济增长不可持续。据IMF[微博]估计,中国2016年经济增速为6.7%,印度为6.6%。2015年两国增速分别为6.9%和7.6%。这也意味着,中国经济增速重回全球第一。

从风险的层面而言,一是各国回归货币政策正常化的过程中,货币的收紧可能给经济的复苏带来挑战。此外一些政治性的因素开始发生影响:在美国和欧洲,抵制贸易、移民和多边合作的情绪日益高涨;在欧洲,英国退出欧盟的条件仍不确定,很多国家都将举行全国大选,这些都可能在短期和长期内对经济产生不利影响。

三、冶炼厂减产 旺季现货成关键

1、库存下降概率大 现货开始给予支撑

资料来源:wind,方正中期研究院

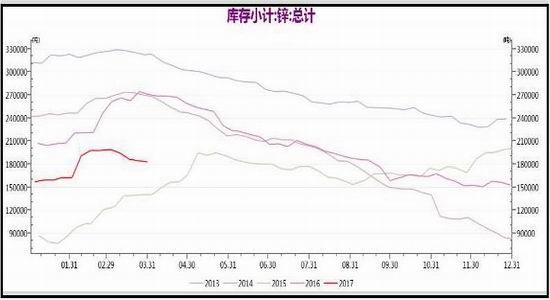

与往年相比而言,国内锌库存处于中等偏低的水平,仅高于2013年同期。季节性来看,后续继续下降的可能性比较大。从2016年年底达到最低的15.3万吨,此后连续两个月处于上升,最高到达3月初的19.9万吨,这反应了国内现货市场阶段性、季节性的过剩情形。但从3月开始库存处于下滑,从最高的19.9万吨降至3月底的18.3万吨,对应的我们看到年初国内现货升水也经历了一个高位回落的过程。

资料来源:wind,方正中期研究院

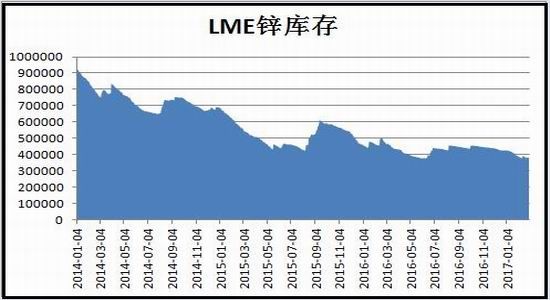

同期Lme锌库存处于持续下行状态,从年初的42.8万吨降至最近的37万吨,下降了5.8万吨,显示全球锌的供需偏紧。

资料来源:wind,方正中期研究院

2、 锌冶炼厂减产进行时 期限结构成为印证

2016年12月13日及2017年3月13日,国内锌冶炼骨干企业分别在北京和西安召开了“锌骨干行业供给侧结构性改革高层研讨会”,参会企业响应行业自律号召和倡议,将于4月份集中检修减产。3月21日消息,截止今日,参加两次会议的共计12家锌冶炼产能在20万吨的骨干企业中,已有汉中锌业、商洛、东岭、豫光金铅、白银、葫芦岛、紫金、株冶、南方等9家企业正在或即将陆续采取停产检修等措施,支持2017年3月13日西安会议提出的“精诚合作、奋发图强”的号召,以有效应对当前明显低于冶炼厂成本、极为不公平的畸形加工费水平,共同维护冶炼行业合理利益和健康发展。

据我的有色网调研,检修安排如下:

1.葫芦岛:4、5 月计划设备检修,时间 2 个月,每个月影响量是 1000 多吨。今年锌锭+锌合金产能在 25 万吨左右,淘汰落后产能,下半年有望投产一个 20 万吨的电解锌。

2.南方有色:已经复产并且正常出货,原计划是检修 10 天,实际检修 6 天。另一条是电解锌, 电解锌出问题的那条线已经复产,但是正常出货要等到下周。

3.云南金鼎:本月计划检修,总共有三个厂,大选厂停产。

4.昆明云铜:计划检修半个月。

5.驰宏呼伦贝尔冶炼厂:计划 5 月检修,时长半个月左右,影响产量 4000 吨

6.蒙自:3 月 15 日复产,现在每天大概出 220 吨锌锭,6 万吨系统已经开足

7.汉中:本月底开始检修,12 万吨的产线,例行检修,具体检修时段未定。

8.商洛:确定月下旬有检修计划,10 万吨的产线检修,具体检修时段未定。

9.紫金:4 月份检修一条线,10 万吨产能。

10.豫光:4 月份检修一条线,10 万吨产能。

3. 锌矿将持续影响冶炼产量

此外市场对于嘉能可锌矿复产较为关注,从目前行业得到的信息来看,预估2017年嘉能可复产项目恢复锌矿产量为12-15万吨。假设嘉能可于2017年一季度末二季度初对各个项目逐步做出复产动作。根据矿山产能,以及从落实复产到实际达产需要一个过程,预估2017年嘉能可复产项目恢复锌矿产量为12-15万吨。相对于2017年国外其它矿山总增量60万吨的预估规模,嘉能可10多万吨的预估增量并不庞大,但嘉能可若复产,一方面一定程度上增加矿山复产的贡献量,推动国内外锌矿供应短缺态势加快缓解,另一方面,预计更主要是对市场情绪的影响,市场对于后期锌矿供应的担忧或将明显减弱。

锌冶炼厂2016年消耗了大量港口库存和冶炼厂自有库存,合计70万吨金属量,锌价也处于高位,共同保证了冶炼厂开工的能力和意愿,但2017年能否维持冶炼开工,则更依赖于原料保障,目前港口和冶炼厂原料库存都维持低位。国内锌矿新增和复产的产能合计36.2万吨,上半年涉及16万吨。预计上半年锌矿仍将持续短缺,加工费有更低的可能。Woodmac统计,中国2017年锌矿同比增长9.5%。

精炼方面, SMM统计, 2016-2017年精锌投产产能达到76.5万吨,其中2016年投产36.5万吨,2017年投产40万吨。

资料来源:上海有色网

资料来源:wind,方正中期研究院

3、需求领域仍将维持较高增速

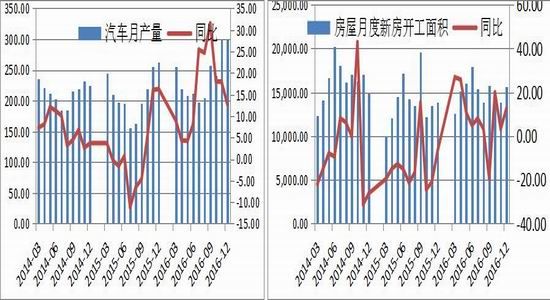

国内锌的消费领域中70%是镀锌,2016年增长贡献最大的也是镀锌,其他领域如氧化锌、压铸锌合金、废杂锌等基本保持平稳。镀锌是钢材的产成品,与黑色相关度较高。2016年建筑、基建和汽车等行业高速增长,黑色市场火爆,但镀锌产能过剩,利润无法维持,迫使镀锌开工率下降。根据我的有色网统计,2017年镀锌生产线新增产能609万吨,高于2016年的570万吨,但2016年初镀锌企业也曾因亏损停产量1224万吨,之后加工费上调复产较多。目前利润又回到低位,新上产能投产可能会更加谨慎,拖累整体镀锌开工率。终端行业中,预计2017年房地产和汽车增速放缓,但基建和出口(欧美、东南亚)乐观。旺季通常在4月和11月,7月为淡季。预计2017年中国锌消费增速3.2%。

五、操作建议

冶炼环节开始对加工费的低迷水平做出反应,2016年12月13日及2017年3月13日,国内锌冶炼骨干企业分别在北京和西安召开了“锌骨干行业供给侧结构性改革高层研讨会”,参会企业表示,将于4月份集中检修减产。目前锌市场仍处于紧平衡,在遇到超预期的需求或者意外供应冲击时仍将掀起市场的热情。加拿大魁北克Noranda锌加工厂罢工20天左右,尽管市场反应平淡,但不排除后续仍有类似事件。下游方面,旺季需求仍将如期到来,下游汽车、镀层板等行业预期乐观,种种因素可能导致在二季度锌现货端出现相对紧缺的情形。

我们判断二季度锌供需继续改善的可能性较大。操作上以逢低买入为主。国内支持在22500元一线,lme 支持在2800美元,上涨目标维持在28000元和3300美元。

方正中期 吴江

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。