近期美联储3月加息落地,随着利空尽出叠加前期贵金属大幅走低其下跌动能得到释放,金银价格呈现大幅反弹态势。接下来欧洲方面除了迎来多国大选外还要面临英国脱欧和希腊债务危机,这或推动市场避险情绪重新回归。此外,美国方面随着特朗普医改议案夭折,市场对其能否顺利履行减税和大规模刺激承诺表示怀疑,这也削弱了美元的上升势头。因此,贵金属价格仍有上涨机会,操作上以逢低买入为主。

一、贵金属价格影响因素分析

1、美国非农就业数据与失业率

美国2017年2月新增非农就业人数23.5万人,显著好于预期的20万人;2017年1月数据上修1.1万人至23.8万人。失业率4.7%,低于上月的4.8%。平均工作时长与上月持平,而平均时薪环比上升0.2%,低于预期的0.3%,但由于前值的上修,同比增速达2.8%,与市场预期相符。数据显示美国就业市场已经越来越接近充分就业,过去三个月,美国月均新增就业岗位为20.9万个,高于去年月均18万的增速。经济学家普遍认为,随着美国经济接近充分就业,月均新增就业岗位只需达到7.5万至15万个就可维持较低失业率。

非农就业数据表现稳健,为美联储进一步加息铺平了道路。但在薪资增速方面,每小时薪资增长再次不及预期,这也令市场有所失望。尽管如此,在强劲的非农数据推动下,美联储3月仍如期加息25个基点。总体而言,美国就业市场不断收紧,就业人数稳固增长反映出经济信心上升,长期来看对贵金属走势影响偏空。

图1,资料来源:瑞达期货

数据来源:美国劳工部

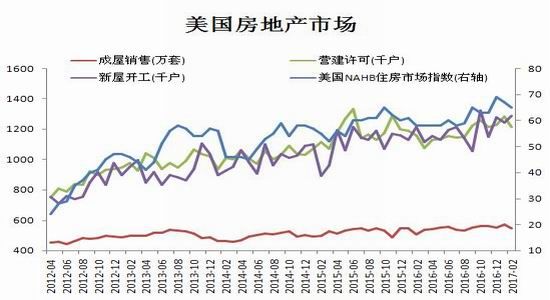

2、美国房地产市场

房地产方面,美国2017年3月住宅建筑商信心指数NAHB为71点,为2005年6月以来的最高值。该指数在美国总统大选后大幅攀升至经济周期的最高点,但随后小幅下滑。在声明中,NHAB指出,其成员认可特朗普采取的初步措施,其中包括取消被NAHB称之为“难以负担”的洁净水体规定等行政命令。但NAHB同时表示,建筑商仍然认为面临着过去几年来一直抱怨的一些挑战:原材料价格上涨、缺乏建筑用地与劳工等。NAHB首席经济学家RobertDietz称,在抵押贷款利率持续数年维持低谷之后,现在建筑商猛相信加息将构成阻力。他表示:“尽管建筑商们显然很有信心,但我们预计未来该指数将会出现某种缓和。”美国2月新屋开工年化总数为128.8万户,高于预期值126.4万户和前值124.6万户;2月新屋开工年化月率上升3%,高于预期上升1.4%和前值下降2.6%。但美国2月营建许可总数为121.3万户,低于预期值126.8万户和前值129.3万户;2月营建许可月率下降6.2%,低于预期下降1.9%和前值上升5.3%。美国商务部认为,新屋开工总数上升可能得益于暖冬,因紧张的就业市场和健康的财务状况使得潜在买家能回笼资金。但与此同时,更高的抵押贷款成本、房价不断上升、以及准备建设地段短缺,则为建筑业障碍。

当前强劲的劳动力在支撑楼市,同时提振其他疲软的经济领域;尽管美国一季度经济放缓,但数据仍表明经济基础稳固。

图2

数据来源:Wind 数据库

3、美国通胀数据

据美国劳工部最新数据显示,美国2月CPI同比增长2.7%,符合预期,创2012年3月以来最大涨幅,前值为2.5%。2月CPI环比上涨0.1%,高于预期,前值为0.6%。主要受大宗商品价格反弹,住房以及医疗费用上升影响。剔除能源和食品价格因素的核心消费者价格指数环比上涨0.2%,低于前值0.3%。核心CPI同比增长2.2%,已经连续15个月保持高于2%水平。具体分项来看,住房成本环比上涨0.3%,医疗成本上涨0.1%,服装成本上涨0.6%。娱乐、机票、烟草的花费也在2月攀升。食品价格上涨0.2%,为2015年9月以来的最大涨幅,1月涨幅为0.1%。家庭消费的食品价格上涨0.3%,创6个月以来最大涨幅。2月汽油价格下跌3%,这是去年7月以来的最大跌幅,1月上升了7.8%。

CPI数据好于预期为美联储开启渐进式加息铺平了道路。

图3

数据来源:Wind数据库

4、美国实际利率水平

美国实际利率是5年期国债收益率减去通胀水平所获得的利率,为表征黄金的持有成本。截止3月28日,美国实际利率为0.24,较上季度末的0.09上升了0.15。实际利率水平在3月美联储加息后有所走高。但有观点指出,美国最终实际利率依旧处于低位,美联储将会落后于通胀曲线。ResourceMaven的创办人GwenPreston表示,“美国通胀目前处于2.7%,实际利率却非常勉强。美国总统特朗普不止一次透露过希望削弱美元来提振经济增长,这意味着存在通胀上升的威胁。”3月份加息后利率也仅为0.75%,而如果通胀继续走高,这将使得美国实际利率继续维持在低位,从而对黄金、白银这类贵金属形成利好。

图4

资料来源:瑞达期货 美联储

5、央行[微博]黄金储备

世界黄金协会(WGC)发布了黄金需求的季度报告,涵盖了从工业、投资、采矿和新技术。2月协会公布了央行的黄金需求,央行过去5年持续成为黄金的净买家,对理解国际黄金市场来说这是必须要了解的。在2010年前,央行净买入黄金还要追溯到1988。在逾20年后,央行又开始了马不停蹄地增持黄金了。从2016年数据看,即使有所放缓,购买的趋势依然存在。去年央行净买入黄金386吨,是2010年首次低于400吨。委内瑞拉在那个时候在抛售黄金,而中国的购买速度也放缓,两者是去年央行净购买力下降的主要原因。

截止2017年3月,中国黄金储量仍保持在1842.56吨,并未有所增加。尽管从2015年6月份以来,我国黄金储备一直处于不断增长的态势,但每月增长幅度也仅有四五吨左右,与俄罗斯三四十吨的增持量相比,增储节奏仍然较慢。而就国民经济总量和国家综合实力而言,未来我国黄金储备有巨大的增长空间。3月12日,全国政协委员、中国人民银行[微博]副行长易纲接受《中国黄金报》独家采访时,回应了外界对我国大规模增加黄金储备的说法。易纲表示,“我们只是适当地增加了些黄金储备,谈不上大规模。”当被问及下一步还要不要继续增储黄金时,易纲称目前还在考虑。

而俄罗斯央行黄金储备则保持上升趋势,3月份俄罗斯央行黄金储备为1645.14吨,较2月份增加了29.95吨,与1月份持平。俄罗斯中央银行行长埃尔维拉?纳比卢纳3月24日在接受记者采访时表示,俄罗斯黄金和外汇储备今年将增加230亿美元。

图5

资料来源:瑞达期货

6、中印实物需求

中国实际黄金需求在上个月仍然疲软。引用香港政府统计处的数据,显示中国二月份从香港进口“纯”净黄金47.9吨。德国商业银行表示:“诚然,这比上个月疲软,一些市场参与者认为,在1月底农历新年后,商家将补充库存。”“尽管如此,与去年同期相比进口下降。而在今年头两个月之后,香港的中国黄金净进口量比去年同期下降了8%。上周公布的瑞士黄金出口数据已经暗示二月份中国黄金需求疲软。”

作为与中国并列的全球最大黄金消费国,印度2017年2月的黄金进口同比暴增接近三倍,主要因为珠宝商赶在下月节日和婚季到来前增加库存。据外媒援引一位了解财政部初步数据的消息人士称,印度今年2月黄金进口较去年同期跳增175%至96.4吨。不过,截止今年2月止的11个月中,印度的黄金进口同比仍下降32%至595.5吨。印度财政部发言人D.S未对该数据置评。自去年印度总理莫迪禁止大面额钞票的流通令该国黄金需求骤降之后,眼下珠宝商正在囤积库存。预计,黄金进口在印度婚季和佛陀满月节之前将小幅复苏,但接近4月底时将再度下滑。

7、投资需求

一季度SPDR黄金ETF持仓整体呈现小幅流入态势,数据显示,SPDRGoldTrust黄金ETF基金持仓量截止至3月28日为833.51吨,较去年底增加11.34吨(+1.4%),同期伦敦黄金现货价反弹8.5%。与黄金不同的是,iSharesSilverTrust白银ETF持仓量则整体表现流出态势。截止至3月28日为10377.38吨,较去年底减少239.74吨(-2.3%),但同期伦敦银现上涨10.5%。

图6

数据来源:Wind 瑞达期货

图7

数据来源:Wind 瑞达期货

二、结论观点

综上,近期美联储3月加息落地,随着利空尽出叠加前期贵金属大幅走低其下跌动能得到释放,金银价格呈现大幅反弹态势。接下来欧洲方面除了迎来多国大选外还要面临英国脱欧和希腊债务危机,这或推动市场避险情绪重新回归。此外,美国方面随着特朗普医改议案夭折,市场对其能否顺利履行减税和大规模刺激承诺表示怀疑,这也削弱了美元的上升势头。因此,在四月份贵金属价格仍有上涨机会,操作上以逢低买入为主。但从更长的时间周期来看,在美国经济不断走强的大背景下,若后市美经济数据仍表现靓丽,配合美联储官员鹰派言论,市场继续炒作五、六月份的加息预期,则料将使贵金属价格涨势受限,届时操作上以逢高抛空为主。

三、操作策略

1、季度投资

受全球政治和经济不确定性因素影响,黄金投资热情不减,贵金属价格下方支撑较稳固,逢低做多为主。操作上建议沪金主力合约于274元/克附近介入多单,止损268元/克。沪银主力合约于4140元/千克附近做多,止损3940元/千克。

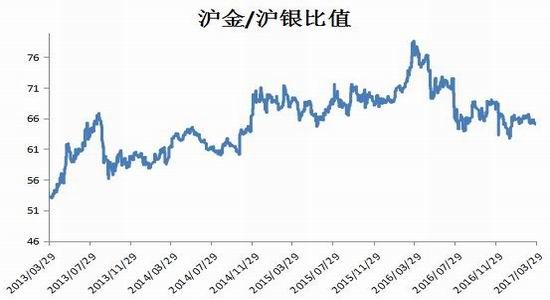

2、跨品种套利

黄金白银同为贵金属品种,有一定的相关性;而由于金融属性、货币属性和商品属性有所区别,两者的走势又容易出现一定程度的分化,导致套利机会的出现。自去年4月份以来金银比值呈现不断走低态势,主要因去年基本金属整体大幅走强带动,白银走势强于黄金。当前光生伏打板或太阳能行业的崛起和扩张在支撑着白银的需求。据报道,使用白银作为原材料之一的太阳能板投资规模目前已处于纪录高位。此外世界银行[微博]表示,能源和工业大宗商品的前景变得更为乐观,需求增强以及供应局限将提振从石油到锌的价格。可见,今年工业大宗商品走势继续向好料仍对银价形成提振。预计未来金银比值或延续回落态势,操作上建议于67附近做空金银比值。

图8

数据来源:上期所

3、套保者(需求商,销售商)

需求商:美联储加息周期中,美元指数强势未改。贵金属下方支撑较强,但大幅走高空间依然有限,需求商采用随用随买的策略,若行情出现明显回撤再考虑建立期货头寸进行套期保值。套期保值位置建议沪金1706合约于273元/克附近买入40%仓位,若行情继续下行则于266元/克附近再建40%仓位,其余20%视市场而定。白银方面同样采取随用随买的策略,套期保值位置建议沪银1706合约下挫到4100元/千克附近买入40%仓位,若行情继续下行则于3900元/千克附近再建40%仓位,其余20%视市场而定。

销售商:逢高抛空保值,操作上建议当沪金1706合约到达285元/克附近卖出40%仓位,若行情继续走高至290元/克附近再建40%仓位,其余20%视市场而定。白银方面,在沪银1706合约4300元/千克附近建立40%空头头寸仓位,4400元/千克附近再增加建立40%空头头寸仓位,其余20%视市场而定。

瑞达期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。