报告导读

当下市场的焦点和核心变量是3月15日美联储是否加息。在美联储预期管理下,近期有五位拥有今年投票权的票委在公开场合分别发表了鹰派言论。导致市场对三月加息的预期大幅提升,目前超过80%。特朗普在国会演讲中表示将会要求国会通过立法,以实现美国基建的1万亿美元投资,并创造数百万的新工作机会。基建计划为特朗普胜选的重要政策之一,进一步推升了美国国内通胀预期,为美联储提早加息提供支持依据。欧洲方面,法国大选候选人间支持率出现变动,潜在政治风险较早前有所下降。若2月非农数据不出现大幅不及预期的情况,那么三月必将加息。此外,除非今年的经济前景出现实质性的恶化,收紧货币政策的过程不会像2015年、2016年那么慢。所以我们认为上有加息压制,下有政治风险支撑,黄金仍然持续震荡,观望为主。

主要内容

全球通胀加速抬升

美联储预期管理下三月加息来袭

美联储的担忧

欧洲政治风险积累

全球主要黄金ETF持仓分析

央行[微博]购金

1.行情回顾

2017年头两个月延续了2016年1、2月的走势,国际金价在消化了美联储加息和特朗普刺激政策的影响后,在去年12月中旬触底后反弹。我们分析核心逻辑主要有两点:一是市场基本消化了特朗普刺激政策在短期推升通胀的预期。同时,由于美国国内三权分离,甚至对这些政策推出的时间和力度打上了问号。二是欧洲大陆的政治风险,主要是4月23日的法国大选。三位总统候选人的支持率十分接近,其中极右翼政党、反欧元政党国民阵线总统候选人勒庞在竞选纲领中承诺,当选后将推行保护主义政策,主导法国脱离欧元区。投资者面对市场上潜在的不确定性选择黄金对冲风险。眼下潜在的政治风险仍未到来,尚处于风险积累阶段。市场的焦点又重回美联储三月是否加息,黄金价格受预期变动的影响在3月15日前处于震荡状态。

图 1:COMEX黄金价格走势

资料来源:文化财经、浙商期货研究中心

图 2:COMEX白银价格走势

资料来源:文化财经、浙商期货研究中心

2.宏观分析

2.1.全球通胀加速抬升

我们维持今年年报中对通胀再起的判断,而这将是决定今年资产价格变动的关键之一。因为通胀的快速攀升会导致货币政策的转变,这种转变对黄金价格的影响有两种。一是美国通胀上涨且经济有过热的迹象,美联储超预期加息,利率快速上行抑制黄金价格。二是全球经济进入类滞涨状态,此时应超配黄金。

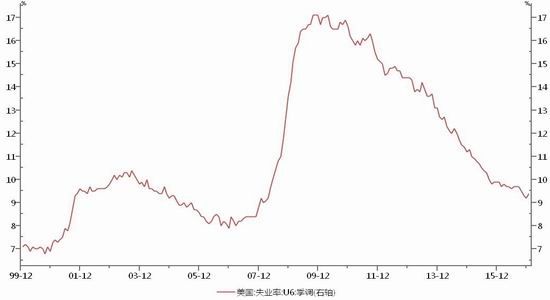

本月公布的美联储1月FOMC会议纪要传达出一个信号“加息宜早不宜迟”。会议围绕物价水平和劳动市场两个当前最重要的目标展开讨论,目前美国经济处于复苏的正轨,未来就业与通胀数据符合或优于联储官员的预期,甚至有超出联储就业和通胀目标的风险,可能相对加快加息步伐。虽然没有过多探讨未来一年的加息路径,也没有明确给出三月加息的指引,但是官员们表示不排除更激进的加息。从劳动力市场数据上看,1月非农就业新增22.7万人,大幅好于预期的18万,前值15.7万。而2016年一季度和上半年平均新增就业人数分别为19.6万和18.01万人。从去年下半年开始,企业盈利开始改善同时用工意愿增强,就业人数稳定增加,劳动力市场持续表现强劲。劳动力市场另一个重要指标失业率目前仍处于一个下行阶段,1月美国的失业率为4.8%,略高于2016年12月4.7%的水平,但符合去年12月美联储在经济预测中的4.8%长期失业率。U6失业率在金融危机过后同样处于下降通道,目前处于危机前的水平,该数据统计口径更广更能反映美国就业市场健康与否。此外,美国私人非农企业全部员工1月的平均时薪较前月上涨3美分至26美元。薪资的持续上涨将拉动居民消费需求,提升通胀,从而带动美国经济增长。

图 3:美国劳动力市场指标:新增非农就业人数和失业率

资料来源:Wind、浙商期货研究中心

图 4:美国U6失业率

资料来源:Wind、浙商期货研究中心

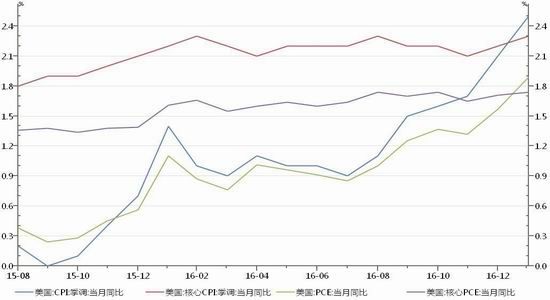

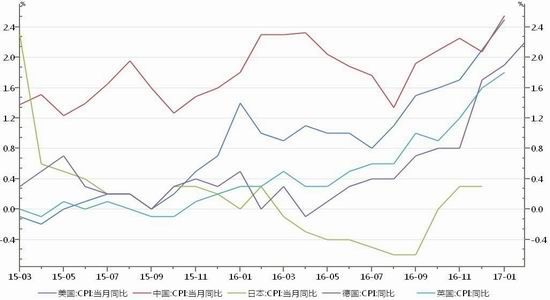

通胀数据上,美国1月CPI同比增加2.5%,高于预期的2.4%,同时也高于前值2.1%;美国1月核心CPI同比2.3%,预期2.1%,前值2.2%。具体分项来看,汽油成本增长7.8%,贡献了1月CPI增幅的一半。其他货物和服务的成本也有所增加,服装价格上涨1.4%,创2009年2月以来最大增幅。此外,男士服饰价格增幅也刷新历史最高值,新车价格上涨0.9%,创2009年11月以来最大。放眼全球,各主要经济体的通胀在去年三季度末触底后开始出现明显的反弹趋势,中国、美国、德国、日本1月CPI同比分别增长2.55%、2.5%、1.9%、1.8%和0.4%。各国通胀力度各不相同,但通胀根源却不尽相同。超常规的宽松货币政策终于起了效果,固定资产增速开始恢复。同时,原油价格的触底快速回升推升了短期通胀上扬。美国的通胀抬升最明显,表现在工资、租金、医疗成本全都上升,服务业通胀相对明显。制造业通胀则受到强美元的抑制,但是特朗普的基建计划和引制造业重回美国,也会加大工资上涨的压力并扩大工资上涨的产业范围,尤其是在当下充分就业的状态。通胀突破美联储设定的2%目标只是一个时间问题,而且会快于市场目前认知下所产生的预期。一旦通胀增速高于预期,美联储货币政策正常化势必提速。到时候若拖延加息步伐就会面临经济过热的风险。欧元区也同样处于经济增长回升的趋势,通胀缓慢上涨,主要受到欧元持续贬值和石油价格的影响。由于今年潜在的政治风险以及希腊债务问题,欧央行货币政策上较被动,以维持现状为主。

图 5:美国通胀指标:(核心)CPI和(核心)PCE

资料来源:Wind、浙商期货研究中心

图 6:各主要经济体通胀:CPI

资料来源:Wind、浙商期货研究中心

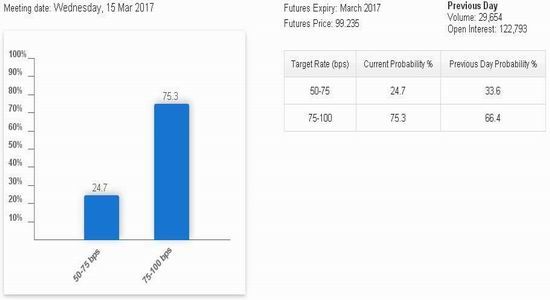

2.2.美联储预期管理下三月加息来袭

美联储早在去年12月的会议上给出了今年2至3次的加息幅度,然而市场对此一直不买账。但是在美联储的预期管理下,市场对三月加息的预期在3月1日发生了惊人的逆转。联邦基金利率期货的数据显示,当日(北京时间9AM)对三月加息一次的概率由前一日的33.2%陡升至62%并在接下来的几天内最高升至近90%。自2月28日起,有五位拥有今年投票权的美联储票委分别发表了鹰派言论,在三月会议静默期前给出了较明显的信号。同时,特朗普在近期国会演讲上重提基建政策,要求国会通过立法以实现美国基建的1万亿美元投资,并创造数百万的新工作机会。重点将包括道路、桥梁、隧道、机场和铁路。基建计划作为特朗普获选的重要政策之一,进一步抬升了美国国内的通胀预期,为尽快加息提供支持依据。受此影响,黄金价格下跌至1220美元/盎司附近,但未完全反应三月加息的可能性。美联储在等待加息前一周国内重要经济数据,尤其是非农数据。在不出现非农新增就业人数大幅不及预期的情况下,美联储将在3月15日加息25BP。

图 7:联邦基金利率期货

资料来源:CME、浙商期货研究中心

2.3.美联储的担忧

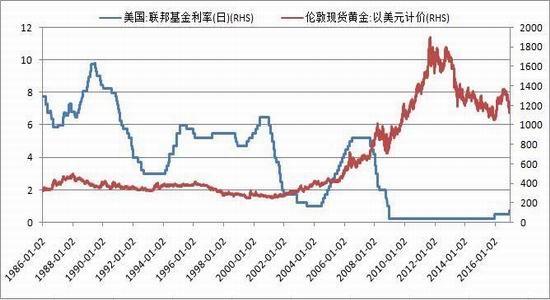

美联储在1月的FOMC会议上提到了对当前市场的担忧,美股自去年12月以来出现了惊人的涨幅,道指、纳指和标普涨幅分别达到10%、12%和9.6%。市场所面临的不确定性很大,包括财政、监管等政策的重大变化。但是美国三大股指的隐含波动率却保持在历史地位。美联储所担心的是资本市场的潜在回调风险,我们回顾过去三十年的美股和其隐含波动率。发现1987月10月和2008年10月美股发生大幅回调的时候标普隐含波动率VXO价格急剧攀升,触发美股大幅回调的宏观背景和诱因各不相同,对黄金价格走势的指引也不同。2008年美股暴跌发生金融危机,美联储将利率从2降至0.25,此后黄金价格一路上涨至1800美元/盎司附近。而当VXO在1987年飙升至150后,黄金价格却出现了下跌。当时的宏观大背景是里根税改,大量海外的石油美元进入美国寻找投资,在推升资产价格的同时也使得国内处于高通[微博]胀的情况。最终美联储被迫多次加息以遏制高通胀,两年内将利率从6上调至9.75。由此可见,影响黄金价格的核心在于利率,即金融资产价格的下跌若能引发系统性风险,从而导致货币政策的巨大转变,才会对黄金价格产生正面影响。目前货币政策最不可能的就是降息。因此,我们认为即使美股出现超预期的下跌,只要不触发系统性风险(可能性极小),那么黄金价格不会因此出现趋势性的大涨。相反,加息节奏的加快使得利率对黄金价格的负面影响强于2015和2016年。

图 8:标普500指数和隐含波动率历史走势

资料来源:CME、浙商期货研究中心

图 9:标普500指数隐含波动率和黄金价格历史走势

资料来源:CME、浙商期货研究中心

图 10:标普500指数隐含波动率和利率历史走势

资料来源:CME、浙商期货研究中心

图 11:利率和黄金价格历史走势

资料来源:CME、浙商期货研究中心

2.4.欧元区政治风险累积

纵观2017年,特朗普上台后将实行的贸易保护政策会加大各国之间的贸易摩擦;清理非法移民以及加强边境限制的政策也会增加风险。欧洲大陆也面临多事之年,政治方面,荷兰、法国、德国将依次举行大选;英国触发《里斯本条约》第50条启动退欧程序的最后期限为3月;意大利总理辞去了执政的民主党领导人职务,使得意大利民主党分裂的可能性不断攀升,今年有可能提前举行大选。经济方面,欧洲的经济复较美国略显脆弱,通胀的回升主要依赖欧元贬值和原油价格的回升,需求并没有太大的起色。而意大利银行业的危机仍为根治,希腊债务问题也悬而未决。因此,2017年对于欧元区来说将是一个起伏不断的一年,市场波动会更加剧烈。

表 1:2017年欧洲大陆政治风险

资料来源:浙商期货研究中心

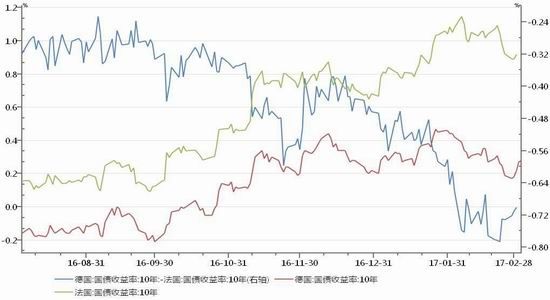

距离4月的法国大选还有一个多月的时间,从民调数据看,极右党候选人勒庞的支持率一度领先于独立参选人马克龙。法国大选的风险在于政治不确定性升温,勒庞在公布的竞选纲领中承诺,“如能当选,将推行保护主义政策,主导法国脱离欧元区。”从德国和法国国债息差一路下行可以看出法国国内的政治风险不断积累,近期有所反弹,表示风险较早前略有缓和。

图 12:2017年欧洲大陆政治风险

资料来源:Wind、浙商期货研究中心

3.基本面分析

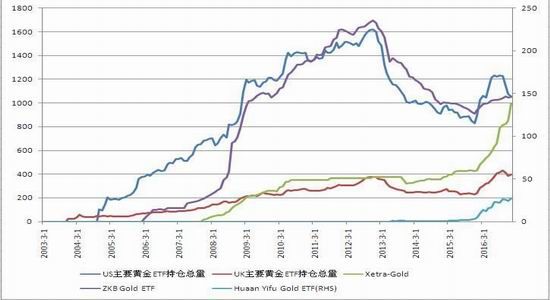

3.1.欧洲上市的黄金ETF增持明显

2016年全年黄金需求4,308.7公吨,同比增长2%,达到三年来最高水平。交易所交易黄金基金(ETFs)全年增持量达到531.9公吨,维持第二高年度水平。而金饰和央行购买量的需求下降,抵消了该增长。全年的金条和金币经过第四季度的激增,需求稳定在1,029.2公吨左右。

图 13:黄金需求变化,2016和2015对比

资料来源:WGC、浙商期货研究中心

德国和英国的黄金ETF持仓量的变动体现了投资者对欧洲政治风险的担忧。欧洲长期面临低利率,英国脱欧后的不确定性以及我们在2.4章节提到欧元区潜在的政治风险使得在2017年初欧洲上市的黄金ETF就有明显的增持。特别是德国的Xetra-Gold,截止1月底,较去年年底增持20.5吨至138.1吨。较去年年初更是增加了160%。

图 14:全球主要地区黄金ETF持仓量

资料来源:WGC、浙商期货研究中心

3.2.央行购金

2016年是央行连续净买入的第7年,尽管年总量降到了2010年以来的最低点。2016年,央行净买入量为383.6公吨,与2015年相比减少了33%。尽管美元走势强劲,但央行在去年第四季度的黄金储备净买入达到最高值,累计购买超过114公吨。俄罗斯、中国和哈萨克斯坦是主要购买国家。委内瑞拉(正遭受严重经济危机)、阿塞拜疆、阿根廷和约旦的黄金储备均有所下降。

图 15:央行购金

资料来源:WGC、浙商期货研究中心

4.行情展望

当下市场的焦点和核心变量是3月15日美联储是否加息。在美联储预期管理下,近期有五位拥有今年投票权的票委在公开场合分别发表了鹰派言论。导致市场对三月加息的预期大幅提升,目前超过80%。特朗普在国会演讲中表示将会要求国会通过立法,以实现美国基建的1万亿美元投资,并创造数百万的新工作机会。基建计划为特朗普胜选的重要政策之一,进一步推升了美国国内通胀预期,为美联储提早加息提供支持依据。欧洲方面,法国大选候选人间支持率出现变动,潜在政治风险较早前有所下降。SPDR黄金ETF上周减持0.59吨至840.58吨。通胀上涨加速叠加基建预期,若最近的经济数据没有出现大的波动,即3月FOMC会议前的非农数据不出现大幅不及预期的情况,那么三月加息可以说箭在弦上。此外,除非今年的经济前景出现实质性的恶化,收紧货币政策的过程不会像2015年、2016年那么慢。所以我们认为上有加息压制,下有政治风险支撑,黄金仍然持续震荡,观望为主。

浙商期货 朱尔立

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。