摘要:

3月6日国储抛售将展开,市场进入国储左右的阶段。根据2016/17年度的整体产需情况(缺口224万吨)、国储抛售投放预期按之前公告3-8月期间应该不低于360万吨,基本能够补足缺口,但按相对宽松的50%成交率计算的话,有些紧张。目前商业库存来看,除掉贸易商手里余量来看,与去年也相差不多,而贸易商自然愿意挺价。再加上纺织企业等待国储采购的背景下,市场并不排除在拍卖初期的上涨可能。且往年拍卖来看该种概率也是相对较大。不过从目前纺织企业及下游企业的现状及库存状况来看,下游企业坯布库存高位显示需求不足、纺企棉纱库存则相对偏低表现其仍相对谨慎,而棉纺企业棉花库存却处于近年偏高位置,备货的迫切性可能也没有那么强烈,所以制约市场的幅度。另外从内外价差、美棉基金持仓、郑棉期现价差及仓单压力来看,市场可以存在一个上行的时间,但如果冲高也将回落。

第一部分 行情回顾及对后市观点

去年3月份开始棉花市场经过一轮快速拉涨后,进入7月份,市场止涨整理,直到目前一直延续上升三角整理态势,低点依次抬高——9月初的13400——12月底的14600——2月下旬的15600,但高点却从未超越,目前仍徘徊在一度在7、11、2月份试探了3次的16000压力关口。低点依次抬升,因需求预期及成本不断回升,高点从未超越,因还未有打破该平衡的题材出现。

分阶段来看,3月份-6月份,2015/16年度后,全球棉花产量开始小于需求,去库存模式开启,2016/17年度库存继续去化,市场压力进一步减小。国内层面来讲,产需缺口明显,但定量抛储按需供给模式尤其在抛售前期仍不能有效解决供需趋紧矛盾,进而导致市场不断走高,直到7月份随着抛储增量,供需开始趋于平衡,市场方开始止涨整理。9月2017/18年度新花开始上市,但上市缓慢导致供需仍显紧张,开秤价高企成本居高,采购再度部分回流到国储,推动价格走升,新花的价格成本普遍在14500之上,对市场构成阶段内难跌破的底部支撑。9月底抛储结束,抛储对市场的影响逐步减弱,主要影响题材集中到内外新棉上来,新棉集中上市阶段供需开始变得相对宽松,市场上行受到约束。但随后国家最严限超载令背景下新疆运力紧张、印度换钞风波等再度令阶段供需趋紧,内外市场联动上涨。进入12月份国内运输紧张明显缓解,市场承压回落,但至阶段成本14500后止跌反弹。印度因换钞风波导致上市偏慢,较往年同期下降15%左右,导致该国棉花供需阶段偏紧,价格走升明显,价格偏高背景下变相推动美国出口,对ICE棉市构成推动,进而对国内市场构成一定带动,但仍受到国内阶段供需总体宽松及抛储的压力,反弹整体较为谨慎,还在16000关口徘徊。

抛储将于3月6日即将展开,市场届时将进入国储主导模式,国储公检进度、投放力度、质量纯度可能会对改变目前的供需预期,进而推动市场突破目前的格局。从目前现有供应状态及历年抛储的情况来看,抛储前期不排除供应低于预期、而需求高于预期、供需预期趋紧、价格上升的这种可能。从技术层面来讲,一般来讲上升三角形突破上行的概率要大一些。然而随着抛储的进行,供应的放量,供需紧张一般会逐步缓解,市场终将止涨回落,回落幅度不一,不过就今年棉花市场所处阶段,冲高后有效回落的可能更大。因为留给国储的时间并不多,拉高出货是明智选择。因为随着棉价走升,主产国种植面积会继续回升,国内产需缺口会不断缩减,外围冲击也将不断增加,如果不及时出货国际市场会出货,后面政府出货困难可能会更大。但若国储积极出货,则市场势必承压,即使国储习惯被动挨打而不喜欢主动出击,其他主产国种植面积的继续扩大也将令棉花势必冲高回落。按照年报预计,此次个人仍把高点看在19000左右,因为到达该点,内陆种棉优势也明显显现,且符合对美棉目前阶段对应的50-100美分区间运行的预期。

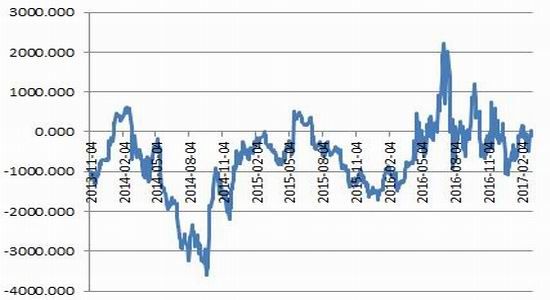

图1-1: 郑棉走势图

资料来源:文华财经、方正中期研究院整理

第二部分 题材分析

供需仍是左右棉花市场的主要因素,尤其是供应对其影响较为关键。未来一段时间棉花供应主要由以下几个途径提供:国内商业库存、抛储及进口,来分析一下。

一、国内商业库存状况

国内棉花库存的现状是,产需不足,进口有度,终需国储来补。而补的规则是定量、定时且还不一定足量准时,这就令本来有缺口的供需尤其还是在青黄不接期短时难以超越平衡达到更为宽松的境地,进而出现抛储初期越抛越高的情况。

先来看2016/17年度的整体产需情况。2016/17年度,新棉产量450万吨,国内棉花总需求量在770万吨左右。单就本年度的产需来看,缺口约320万吨左右,再算上 96万吨的进口量,还有224万吨的缺口。国储抛售3月6日开始,8月底结束,共121个工作日,如果每天按照3万吨投放量计算,共计投放363万吨。但按照去年国储情况,只有在进入8月份国储拍卖的成交率降到70%尤其50%以下时,供应方显相对充足对市场构成明显压力。363万吨*0.5=181.5万吨,这样算下来并不能完全以充裕的模式弥补缺口,供需紧平衡。如果一旦因为公检、质量等问题引发担忧,尤其在前期很多下游企业等待抛储采购、开始阶段需求可能会较为集中的情况下,市场很容易出现涨动,尤其在抛储开始阶段。后续随着供应的持续及备货的阶段结束,市场供需逐渐趋向平衡甚至宽松,市场才可能止涨回落。

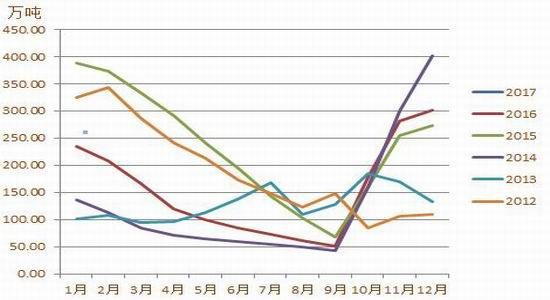

再来看下抛储前的社会库存水平。这部分库存包括商业库存、纺织企业工业库存。数据显示,截至2017年1月底,新疆与内地商业库存在268万吨。去年同期,全球棉花商业库存234万吨。显然新棉上市至此阶段今年的供应相对更宽松一些。

2月,消耗量大概推算一下,中国进口棉花预计8万吨左右,内地纺织企业需求按65万吨计算,总计算消耗57万吨,则截至到2月底时,我国棉花商业库存211万吨。而去年5月份抛储,抛储前也就是4月底时,国内棉花商业库存为100万吨左右。可见抛储前的商业库存来看,今年较去年更为宽松。

不过通过数据间的对比会发现,这211万吨的商业库存有一部分是集中在贸易商的手里,大概有90万吨左右的量,而去年抛储前贸易商手里也就10万吨左右。如果抛出贸易商手里的这部分,其实商业库存也就120万吨,并没有比去年宽松到哪里去。考虑到贸易商在产业链的位置,贸易商手里的这部分棉花对市场可能会是助涨助跌的作用,通常更具助涨的作用,因为知道市场货源已经不多的情况下可以奇货待沽,且贸易商也更愿意看到手里的商品上涨。

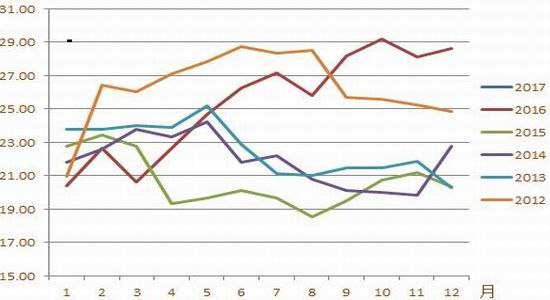

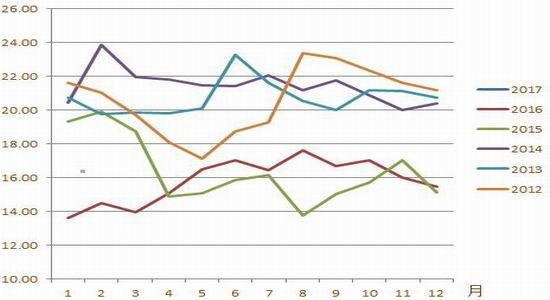

再来看下游的情况。2016年5月抛储之前的3月、4月,纺织企业棉花库存保持在33万吨左右的水平,而今年抛储前的1、2月份,纺织企业的棉花库存普遍在65万吨左右。显然今年纺织企业的棉花库存偏高。那么纺织企业盈利及下游表现如何呢?2016年底2017年初,纺织企业仍呈现亏损状态。下游来看,企业坯布库存也处于历年高位水平,今年1月企业坯布库存为29天,而去年同期为20天左右。纺织企业的棉纱库存也处于相对偏低状态,今年1月企业棉纱库存为16天,去年同期为14天,今年较去年略有好转,但均未近年的偏低水平。企业的坯布库存仍处于高位说明下游需求整体仍不乐观,纺企的棉纱库存维持偏低位状态说明其态度仍相对谨慎,这种背景下纺企备货积极性一定阶段内恐尚不足。而企业棉花库存来看处于近年高位状态,备货的迫切性也没有那么强烈。所以总体而言,今年棉花动能不及去年,即便抛储前段因各种原因有走高其空间可能也相对有限。

图2-1: 历年棉花商业库存

图2-2:纺织企业棉花库存

资料来源:Wind、方正中期研究院整理

图2-3:纺织企业坯布库存

图2-4:纺织企业棉纱库存

资料来源:Wind、方正中期研究院整理

二、抛储预期

表2-1:2011年以来收抛储统计

资料来源:Wind、方正中期研究院整理

2011-2013年度,中国采取最低支撑价格直接收储,收储价格不断抬升,收储总量不断累积高达1905万吨。抛储数量则相对有限,截止到2013年累积抛储684万吨。2014年收储制度取消,棉价大幅下挫背景下,2015年抛储虽继续进行,但一直不温不火,对市场影响有限。2016年,储备棉轮出继续进行,在年度供需已经产生缺口的背景下,对市场影响颇大。2016年我国棉花抛储累计成交266万吨,至2016年底,国储仍有749万吨库存,显然这个数字只要想抛,对于2017年的缺口而言还是相对充足的,对市场整体构成威胁。

统计2011年以来国内进行的储备棉成交情况发现,刚开始抛储时棉价走升的概率高,尤其是成交率高于50%的情况下,后续随着抛储放量,成交率下降,棉价则开始走低。

首周(3月6日-3月10日一周)轮出销售底价为15358元/吨(标准级价格),起点不低。

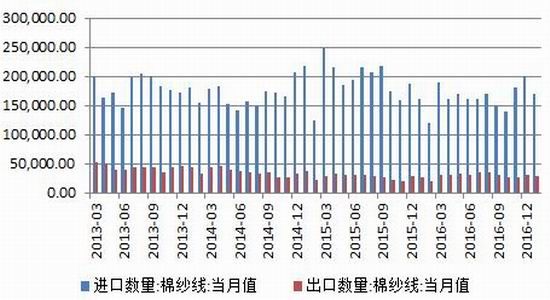

三、进出口关系

政府对2017年进口配额发放仍然严格,除发放按照加入世贸组织[微博]承诺的89.4万吨关税进口配额、满足纺织配棉等需要外,不再增发进口配额。对于进口棉花,配额内执行1%关税税率,而配额外进口则适用滑准税形式暂定关税。国内3128棉花价格15955元/吨,1%关税进口港口提货价14951元/吨,配额内进口尚有优势,但配额数量有限。滑准税进口价15973元/吨,仅稍高于国内棉价,一旦国内棉价在抛储初期走高,则外棉价差优势显现,则进口将放量,对国际棉价构成带动,但进口增加对后续国内棉价构成冲击,增加国储抛售步伐,进一步施压盘面,所以即便抛储初期市场有走高,后续也会冲高回落。近月棉花进口数量有所增加,一方面是季节性原因,一方面是价差优势渐显的原因。12月进口棉花14万吨,1月进口棉花11万吨,同比分别下降26%、增加10%。说明1月份开始进口棉花有少许放量的表现,后续还需看内外价差优劣表现。

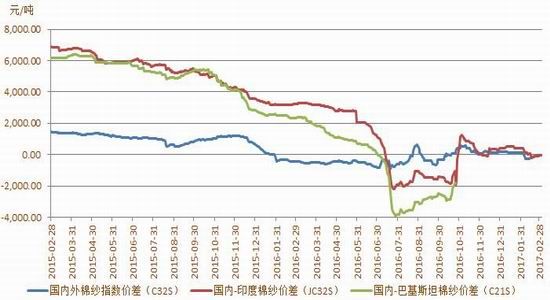

棉纱方面,直接比较1%关税棉价就可以看出成本优劣。国内外价差来看,目前国内CC Index价格15999元/吨。印度棉1%关税到港提货价14468元/吨,ColookA(1%关税)港口提货价为14795元/吨。国内外价差分别为1531元/吨及1204元/吨,相较国内,国外棉花仍显价廉,成品纱在成本上也仍占优势。再来看印度与越南纱的成本差别,目前Colook A价格在85.8美分/磅,印度棉82.5美分/磅。Colook A与印度棉价差超过3美分/磅,相较越南纱,印度纱在成本上的优势再现,但并不明显,后续印度棉纱及棉花受到支撑,而越南、美国出口动能暂受阻。

图2-5:国内与进口棉价差走势

图2-6:国内与进口棉纱价差走势

资料来源:USDA、方正中期研究院整理

图2-7:2015我国棉花进口明显下降

图2-8:我国纱线进口量明显增长

资料来源:USDA、方正中期研究院整理

第三部分 期货市场状况分析

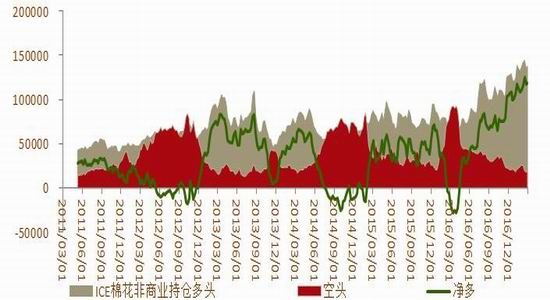

一、 美棉净多持仓已至高位水平

CFTC期货持仓数据显示,2016年初,美棉的基金持仓再度回到净空格局,从历史持仓规律来看,持仓呈净空状态后并不能持久,空头回补情绪会逐渐增加,向下的力量枯竭,向上的力量更强。我们看到2016年4月基金净持仓便开始扭负为正,之后便一路上行,8月初净多高达到8万张,2017年3月11.9万手,为2011年来的高位水平。显示资金做多意愿。至此,资金净多持仓增持已经近1年,资金多头布局时限也就1年左右。基金多头的时间或许已经不太多了。

图3-1:ICE棉花非商业持仓净多回升

资料来源:Wind、方正中期研究院整理

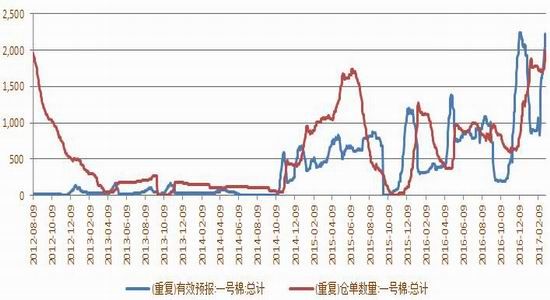

二、国内期现及仓单

图3-2: 郑棉仓单量增加

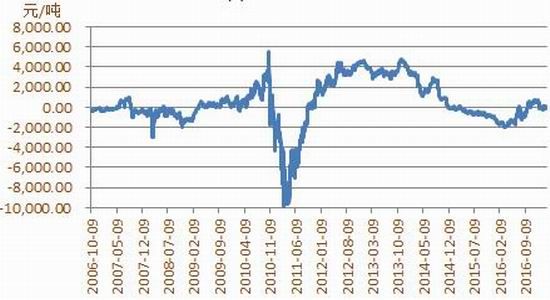

图3-3: 郑棉期现价差走势

资料来源:Wind、方正中期研究院整理

来看郑州仓单情况,近年棉花仓单交投积极性有所增加,数量跟随期现价差走势而变化。目前交易所郑棉仓单数量2228张,有效预报1998张,仓单数量较前期有所增加,尽管目前目前郑棉期现基本持平,算上交割费用,期货交割优势不明显,但一旦走高,卖压将迅速扩大,因为目前市场的商业库存和去年相比还是相对较为宽松,如果盘面有利润手中留有货源的贸易商也并不会错过,当然尽管手中有货,市场对去年那轮上涨中卖空被套的记忆还是很深刻,所以可能会留有观望期,这也是留给市场可以涨动的时间,期现价差极值也就在2000元/吨左右,从这个层面来讲,假设现货相对平稳,如果上涨市场上到18000后价差临近2000后动能将明显缩减。

第四部分 后市展望及投资策略

一、展望

3月6日国储抛售将展开,市场进入国储左右的阶段。根据2016/17年度的整体产需情况(缺口224万吨)、国储抛售投放预期按之前公告3-8月期间应该不低于360万吨,基本能够补足缺口,但按相对宽松的50%成交率计算的话,有些紧张。目前商业库存来看,除掉贸易商手里余量来看,与去年也相差不多,而贸易商自然愿意挺价。再加上纺织企业等待国储采购的背景下,市场并不排除在拍卖初期的上涨可能。且往年拍卖来看该种概率也是相对较大。不过从目前纺织企业及下游企业的现状及库存状况来看,下游企业坯布库存高位显示需求不足、纺企棉纱库存则相对偏低表现其仍相对谨慎,而棉纺企业棉花库存却处于近年偏高位置,备货的迫切性可能也没有那么强烈,所以制约市场的幅度。另外从内外价差、美棉基金持仓、郑棉期现价差及仓单压力来看,市场可以存在一个上行的时间,但如果冲高也将回落。

二、操作策略

(一)、投机方面:上半年尤其4、5月之前,整体建议16000以下逢低适当介入多单,止损15600。二季度末段,逢高介入空单。随时关注抛储动态指引。

(二)、保值方面,目前卖出交割机会并不佳,一旦期货有机会再度出现回升,则卖交割优势很容易出现,有库存的企业可注意捕捉。抛储初期,市场尚不排除回升机会,届时纺织企业可考虑适度布局波段多单。但抛储有效展开后,再加上其他主产国继续扩种的预期令新年度市场承压,4、5月份投资者开始关注新年度后市场压力增加,存在止涨回落再度探底的预期。

(三)、套利方面,考虑到2016/17年度种植方面的内外分化,其他主产国扩种预期大,而国内仍在缩种过程中,所以可考虑在远月合约上进行买内卖外的套利操作;国内盘跨期套利来看,3-5月份旧作开始进入青黄不接期新作展开播种后可考虑买近(9月)卖远(1月)正向套利操作。

方正中期 王玉红

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。