核心观点

原油:原油减产执行情况较好,而且OPEC倾向于将减产协议实施期限再次延长6个月,预计中期原油价格或将呈现易涨难跌的局面。

石脑油:成品油和LPG价格强势推动石脑油价格走强,1季度结束之前石脑油裂解价差仍会维持高位,预计在100-120美元/吨区间运行。

PX:1季度PX供应充足,但二季度PX装置检修力度巨大,目前PX-石脑油价差在400美元/吨左右,3月仍有40-50美元上升空间。PTA:3月PTA供需预计紧平衡,PTA加工费回落空间不大,预计加工费运行区间600-800元/吨。

聚酯:3月聚酯平均负荷维持高位,刚需支撑较强,3月聚酯成品库存大概率走低。

纺织:江浙织机、加弹负荷恢复至年前高位,终端消费提升将推升聚酯产销,坯布年后成交情况好于去年同期,纺织品服装1月出口表现大幅好于预期。

整体来看,原油有减产托底,整体呈现易涨难跌的局面,石脑油、PX后期价格预期强势,成本端对PTA推动预期向好;进入3月,PTA供应预计收紧,下游消费进入旺季,下游装置恢复情况较好,对原料刚需支撑强劲,供需面预期较为乐观;

操作策略:做多TA1705;入场价位:5550-5600;目标价位:6000;止损价位:5450.

一、2017年2月PTA行情回顾

图1:PTA主力行情走势图

资料来源:文华财经,信达期货研发中心

2017年2月PTA期价整体呈现先抑后扬的走势。年后归来,PTA期价延续了年前的强势行情,2月中旬主力期价盘中一度突破5900。进入下半月,大宗商品面临回调压力,外部悲观的市场环境波及PTA,从PTA自身基本面来看,成本端跟进乏力,期价单方面的拉涨使得盘面利润高企,叠加逸盛宁波装置提前复产,以及蓬威产出粗产品等利空因素的刺激,TA期价高位回落近400点。临近月底,期间再次触碰上升趋势线获得支撑,期间有止跌回升可能。

二、原油-PX-PTA-PET产业链供需分析

(一)、PET及终端市场分析

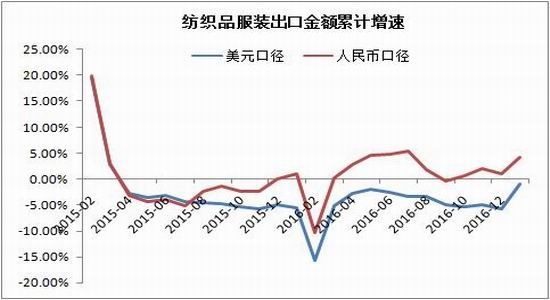

1、终端:1月出口数据表现较好

按美元计,2017年1月我国纺织品服装出口额为239.04亿美元,环比增长2.01%,同比下降0.94%。其中,纺织品(包括纺织纱线、织物及制品)出口额为95.84亿美元,同比增长1.42%;服装(包括服装及衣着附件)出口额为143.20亿美元,同比下降2.46%。

按人民币计,2017年1月中国纺织品服装出口1647.4亿元,同比增长4.2%,其中纺织品出口660.5亿元,同比增长6.67%;服装出口986.9亿元,同比增长2.59%。

内需方面,2016年12月份,我国限额以上服装鞋帽、针织纺织品零售额1629亿元,同比增加7.1%。

2016年全年限额以上服装鞋帽、针织纺织品零售额为14433亿元,同比增加7%。

图2:纺织品服装出口金额累计增速

资料来源:Wind,信达期货研发中心

2、终端:符合恢复情况较好

图3:服装鞋帽、针织品零售额及增速

资料来源:Wind,信达期货研发中心

图4:终端装置负荷情况

资料来源:Wind,信达期货研发中心

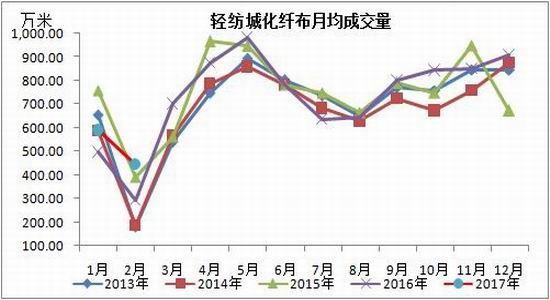

坯布成交好于往年

图5:轻纺城化纤布月均成交

资料来源:Wind,信达期货研发中心

截至2月底,江浙织机及加弹负荷分别恢复至80%、86%,负荷水平处于2016年以来的高位。另外,2月轻纺城成交情况也明显好于往年,织造工厂的走货情况较好。

3、聚酯出货不畅,成品利润高位承压

图6:聚酯现金流走势图

资料来源:CCF,信达期货研发中心

图7:聚酯成品库存指数

资料来源:CCF,信达期货研发中心

年后归来,聚酯成品利润稳步提升,截至上周结束,长丝主流产品POY利润接近700元/吨,FDY利润接近500元/吨,短纤利润接近600元/吨附近。虽然聚酯利润高企,但聚酯销售情况表现清淡,产销持续低迷,聚酯成品库存也是持续走高。具体来看,截至上周,POY、FDY、DTY、短纤库存分别为14.4天、21.7天、29.7天、9.9天,平均库存水平同去同期相当。面对原料端价格强势,纺织工厂多选择观望为主,基本以消化年前库存为主,预计到2月底多数纺织工厂预留库存也消化殆尽,刚需采购或将推高聚酯产销,预计进入3月聚酯库存将进入去库存通道。

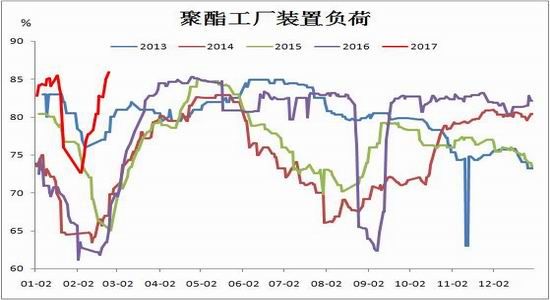

4、聚酯开工恢复至高位

产能投放进程有所放缓

图8:聚酯装置负荷

资料来源:CCF,信达期货研发中心

表1:2017年聚酯投产计划

资料来源:CCF,信达期货研发中心

今年春节期间,聚酯工厂装置停车力度不及往年,主要还是由于年前库存处于低位,聚酯厂商对年后需求预期向好。年后聚酯停车装置陆续开启,截至上周结束,聚酯装置平均负荷恢复至86%左右(产能基数4585万吨),负荷水平明显高于往年同期水平。

从17年聚酯装置投产计划来看,一季度三房巷50万吨、万凯55万吨、以及澄星的60万吨瓶片装置计划投产,但从目前来看,新装置投产进程有所放缓,但上半年装置投产预期依旧较强。(二)、PTA供需分析PTA供需进入紧平衡

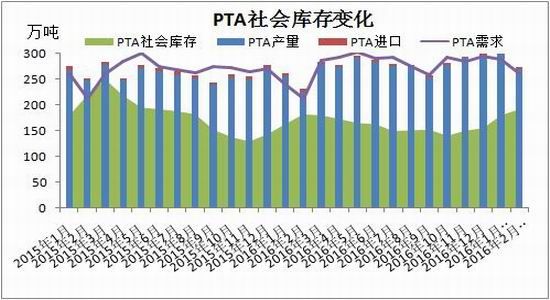

2月PTA装置运行较为稳定,2月初,逸盛220万吨装置停车检修,原计划检修半个月时间,但实际检修10天左右;2月中旬,蓬威长期停车装置90万吨装置复工,2月底已有稳定货源供应;另外,亚东石化70万吨装置在2月16日故障停车,截至月底仍未恢复。整体来看,2月PTA平均负荷预计在76%左右,当月PTA国内供应270万吨左右,2月聚酯平均负荷80.5%左右,消耗PTA248万吨左右,加上其它领域的PTA的消耗以及净出口的量总计10万吨左右,预计2月份PTA库存累积12万吨。从3月PTA装置计划来看,大装置基本没有检修计划,几套小装置或有检修,如仪征化纤35万吨装置计划3-4月份可能检修,佳龙2月底或停车检修,杨子石化60万吨、宁波三菱70万吨装置都有计划在二季度检修。另外,亚东石化70万吨装置或在3初重启,蓬威90万吨装置3月大概率能稳定供给。若没有装置突发情况发生,预计3月PTA负荷仍会维持高位,平均负荷预计75%左右(考虑蓬威90万吨,产能基数4704万吨)。聚酯负荷3月处于季节性高位,预计3月平均负荷87%左右,考虑其它领域消耗的PTA,预计3月PTA供需结构维持紧平衡。

图9:PTA动态供需差

资料来源:CCF,信达期货研发中心

表2:PTA装置运行情况

资料来源:CCF,信达期货研发中心

图10:PTA社会库存变化

资料来源:CCF,信达期货研发中心

(三)、成本端分析

1、PX-石脑油价差仍有扩大潜力

图11:亚洲PX负荷

资料来源:CCF,信达期货研发中心

图12:PX-石脑油价差走势

资料来源:CCF,信达期货研发中心

表3:2017年二季度亚洲PX装置检修情况

资料来源:CCF,信达期货研发中心

一季度亚洲PX供应充足,1-2月亚洲PX装置平均负荷达79%,处于2015年以来的绝对高位,国内PX库存也是处于近两年来的高位。虽然供应过剩,但PX加工利润却在不断回升,PX-石脑油价差从1月中旬的340美元/吨反弹至目前的400美元/吨附近,这其中虽有PTA维持高位负荷的需求支撑因素,但PX二季度供应收紧预期起到了至关重要的作用。今年二季度亚洲PX装置将迎来检修高峰,涉及PX产能近800万吨,检修产能占亚洲PX总产能(包括中东)的18%,而2015年和2016年二季度检修体量都只有450万吨左右。而且华彬的140万吨PTA装置5月复产概率较大,提前的原料备货又会加剧PX段供应偏紧的程度。总之,PX后期供应收紧预期强,PX-石脑油价差仍有继续扩大潜力。2、3月石脑油裂解价差处于强势

图13:石脑油裂解价差

资料来源:CCF,信达期货研发中心

石脑油的绝对价格跟随原油波动,但PX-石脑油价差波动有一定季节性,1季度PX-石脑油价差处于季节性强势,主要受替代品LPG价格强势支撑。3、供需结构改善,油价易涨难跌

自去年11月底OPEC非OPEC国家达成减产协议以来,市场一直对产油国的执行力表示怀疑,毕竟过往的减产执行情况并不理想。但从最近公布的IEA和OPEC月报数据来看,似乎打消了市场的先前的担忧。路透根据OPEC数据统计得出,11个OPEC成员国已经在1月份贡献出93%的减产执行率,国际能源署(IEA)也预期1月份OPEC减产执行率为90%,这已经创造纪录新高。OPEC和非OPEC产油国正在按协议减产,美国页岩油产量短期内难以大量回归,原油供需结构改善支撑油价企稳。另外,当前美国与伊朗地缘政治危机的抬头或持续对油价有一定的提振。预期方面,2017年第一次OPEC会议将在5月底举行,从目前市场传达的信号来看,OPEC倾向于将减产协议实施期限再次延长6个月,无论最终结果如何,在这之前,延期预期仍会支撑油价。整体而言,预计中期原油价格或将呈现易涨难跌的局面。

三、行情展望

原油:原油减产执行情况较好,而且OPEC倾向于将减产协议实施期限再次延长6个月,预计中期原油价格或将呈现易涨难跌的局面。

石脑油:成品油和LPG价格强势推动石脑油价格走强,1季度结束之前石脑油裂解价差仍会维持高位,预计在100-120美元/吨区间运行。

PX:1季度PX供应充足,但二季度PX装置检修力度巨大,目前PX-石脑油价差在400美元/吨左右,3月仍有40-50美元上升空间。

PTA:3月PTA供需预计紧平衡,PTA加工费回落空间不大,预计加工费运行区间600-800元/吨。聚酯:3月聚酯平均负荷维持高位,刚需支撑较强,3月聚酯成品库存大概率走低。

纺织:江浙织机、加弹负荷恢复至年前高位,终端消费提升将推升聚酯产销,坯布年后成交情况好于去年同期,纺织品服装1月出口表现大幅好于预期。

整体来看,原油有减产托底,整体呈现易涨难跌的局面,石脑油、PX后期价格预期强势,成本端对PTA推动预期向好;进入3月,PTA供应预计收紧,下游消费进入旺季,下游装置恢复情况较好,对原料刚需支撑强劲,供需面预期较为乐观;

操作策略:做多TA1705;入场价位:5550-5600;目标价位:6000;止损价位:5450.

信达期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。