从铁矿石新增产能及铁矿石供需情况分析,预计2017年全球铁矿石市场供应依旧是偏宽松的局面,但考虑到铁矿石供应量集中度的进一步提高,矿山议价能力的增强,加之人民币贬值的预期,在全球钢材需求预期增加,粗钢产量增长的情况下,铁矿石价格中枢有望上移,全年可能运行在350-850美元/吨的区间。

第一部分 2016年铁矿石市场回顾

一、行情回顾

2016年铁矿石市场跌宕起伏,矿价一改2013至2015年震荡下跌的疲态,重心逐步上移。由于钢厂在2015年年末的过度减产降低对矿石的需求,进入2016年受政策性刺激利好需求预期,并将需求预期逐渐落实。加之产业链较低的流通库存,放大市场需求,为市场宽幅波动创造条件。截止12月23日铁矿石期货指数涨至545.5元/吨,相较于年初涨幅超70%。62%铁矿石普氏指数则由年初每吨42美元涨至80美元。

二、铁矿石市场回顾

(一)产量

据中国冶金矿山企业协会介绍,仅2016年前三季度中国铁矿石企业已退出市场780家,占铁矿石企业总数的1/3。2012年以来,国内铁矿石产量下降达47%。据统计数据显示,2016年1-11月中国铁矿石原矿产量为117691.2万吨,同比下降6.2%。而2015年以来,国际铁矿石巨头形成默契,实施铁矿石扩产计划。据悉前三季度,淡水河谷产量为25646万吨,同比增加3.3%;力拓产量为20557万吨,同比增加6.7%;必和必拓产量为16627万吨,同比减少7.8%;FMG产量为14070万吨,同比增加14.6%。四大矿山前三季度总产量为76900万吨,去年同期为74373万吨,同比增加3.4%。

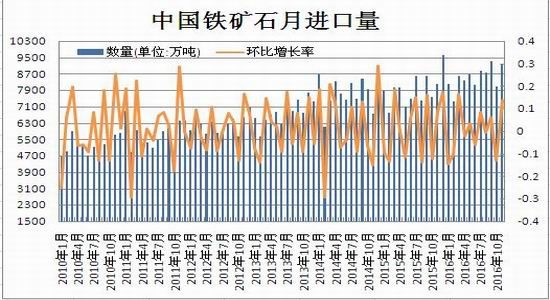

(二)进口情况

据海关统计数据显示,2016年1-11月中国进口铁矿砂及其精矿93524万吨,与去年同期相比增长9.2%。由于中国是世界上最大的钢铁生产国,对铁矿石的需求量也在逐年上升。然受中国的经济增长速度放缓的影响,钢铁行业也由于产能过剩和盈利能力低下而运行缓慢,从而对铁矿石的需求增量也将为有限。但是由于国内铁矿石资源相对匮乏,以及进口矿在价格上又占优势,国产铁矿石资源在钢铁生产中所占的份额较低,所以钢铁生产对进口铁矿石的需求量依旧维持高位。

(三)库存方面

据Mysteel统计数据显示,2016年全国41个主要港口铁矿石库存进入4月下旬后便维持在1亿吨之上,至12月底港口库存量达到11165万吨较年初9906万吨增加12.7%。由于进入2016年,国内钢价反弹带动矿价走高,钢厂开工率提升增加铁矿石需求量,而国际四大矿山纷纷释放产能,国内铁矿石港口库存也随之上升。

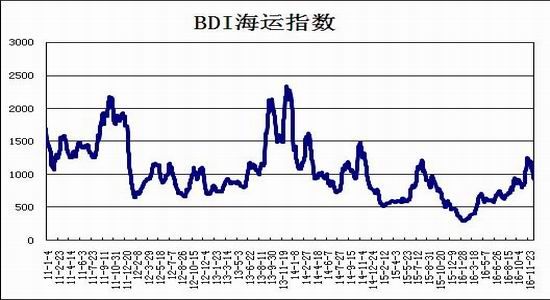

(四)海运市场

2016年海运市场出现复苏,因大宗商品反弹对原材料需求增加,提升海上运力需求,数据显示BDI指数由年初450反弹至12月底930,涨幅超100%,BDI指数峰值则出现在11月中旬一度突破1250。市场预计,2016年船队增长1.5%,2017年增长0.7%。在需求方面,干散货贸易将增长0.3%。干散货航运企业金海集团首席执行官表示,即使是最糟糕的预期,最终都可能被证明是乐观的。面对当前BDI指数反弹的势头,自当提振信心,但不可盲目乐观,务必警钟长鸣,这正是八年来航运业备受低迷煎熬的惨痛教训所在。

三、钢铁市场回顾

2016年,国内钢材市场一改以往下跌的颓势,价格出现了一波又一波的上涨。整体上行情走势可分成五个阶段,一是年初到4月下旬受钢材低库存及供给侧改革影响的上涨阶段;二是5月份快速下跌阶段为抑制市场过热出现调控举措;三是6月至8月份因煤炭供应萎缩煤焦钢同步走高;四是8月中旬至9月底因全国多地区出现楼市调控政策,钢价承压回调;五是国庆后至12月钢价在成本推下大幅走高。据统计数据显示,螺纹钢期货指数由年初1823元/吨上涨至12月23日的2984元/吨,涨幅达63.6%;卷板期货指数则由年初1981元/吨上涨至3394元/吨,涨幅达71.3%。

第二部分 2017年铁矿石市场展望

一、2017年宏观展望

(一)国际宏观

市场预计,2017年全球经济仍将慢步增长路,经济增速将进一步放缓至3.0%。其中,发达经济体增速下降至1.4%,新兴市场增速为4.5%,两者的增速分化加剧。由于刺激性政策作用衰退,结构性改革尚需时日,所以全球经济弱复苏趋势难有改善,全球货币宽松和资产荒将延续,市场潜在风险依旧广泛存在。

2017年,全球经济的中长期前景取决于美、中、欧的结构性改革进展。美国的重点在于美联储何时展现行动的勇气,通过货币政策的正常化,推动美国经济增长的正常化;中国的重点在于供给侧结构性改革和国企改革的落地进程;而对于欧元区,防止区域一体化倒退、优化劳动力结构将会是提振全要素生产率的关键。

(二)国内宏观

2017年,国内经济面将继续处于长周期的底部,经济仍有下行压力,但供给侧改革的深入推进有助于压缩下跌空间。预计2017年三大需求中,投资端稳中趋缓:地产销售回落,一二线城市库销比回升至31.96和42.57,库存仍高而土地供给减少,地产投资承压下行;财政加码宽松,基建形成支撑;企业盈利向好库存回补,制造业投资增速或略有反弹。消费端有下行压力:消费增速与居民收入增速背离的可持续性不强;乘用车消费在今年增速过高的情况下明年料将下滑,消费的需求端有收缩的风险。贸易保护主义仍是外贸的风险点:11月进、出口增速超预期录得6.7%和0.1%,对国际主要经济体企稳复苏,外需改善提供佐证,但美国可能对华采取的强硬贸易态度仍是明年的风险点。

二、2017年铁矿石市场展望

(一)产量

2016年国内铁精粉产量有了明显的下滑,国内矿山开工率持续下降。但是受下半年铁矿石价格不断走高的影响,国内部分关停的矿山企业开始蠢蠢欲动,复产的意愿不断增强。倘若铁矿石价格能维持在70-80元/吨,预计2017年国内矿山复产率仍将提高。

从国外矿山供应来看,淡水河谷2016年年底启动其最大的铁矿石项目S11D。据悉,该项目每年铁矿石产能将为9000万吨,而该项目预计2017年将产出3000万至4000万吨铁矿石。必和必拓也同样将持续增加其供应量。2017年在我国需求存在放缓的前提下,四大矿山仍无减少铁矿石供应预期。

(二)进口量

2016年进口铁矿石数量将超过10亿吨,预计全年进口量增加超5000万吨。铁矿石对外依存度在80%之上。2017年进口量有望温和增加,预计增加4000万吨达到11.4万左右。预计2016/17财年(截至2017年6月30日)澳大利亚铁矿石出口量将同比增长8%,达到8.51亿吨,同期澳大利亚铁矿石出口额将同比增长12%,达到540亿澳元。相比此前预测,澳大利亚铁矿石出口额有所上调,主要是由于2016年三季度铁矿石出口价格上涨所致。

(三)需求情况

2016年12月,中央经济工作会议明确指出,2017年除了要继续推动钢铁行业化解过剩产能以外,便是创造条件推动企业兼并重组。2016年粗钢产量排名前十的企业,其合计产量占全国的比重只占34.23%,而对比美国、日本等发达国家,前十家的钢铁企业产量约占全国比重的60%以上。因此力争“十三五”期间,前10家钢企产业集中度由目前的34%提高到60%。产量方面,冶金工业规划研究院预估,2017年我国钢铁行业将真正进入“减量发展”,粗钢产量将下降2.2%至7.88亿吨左右。

(四)海运市场

2017年全球经济增长预期缓和加上新兴市场经济增速放缓将加剧产能过剩,多种不稳定因素导致运费的下滑。当然了,这也需要分开来看,干散货以及集装箱运输市场将继续承压。在全球经济贸易中起着关键作用的中国目前正面临着经济增长放缓和经济转型,这将给航运业带来重大的挑战,要知道目前中国占据世界三分之二铁矿石进口量和煤炭贸煤炭进口量。增长需求的疲软将将导致运力的过剩,这将成为困扰航运业复苏前景关键因素,运费增长进一步承压。

三、总结与展望

2016年国内外铁矿石价格走势跌宕起伏,但重心还是逐步上移。国际四大矿山产能释放和增产继续得以实现,新兴主要矿山也提升了产量,全球铁矿石在需求增加,价格上涨的同时,产量也有望实现正增长。2017年铁矿石价格走势,宽幅震荡在所难免。供应方面,作为新兴矿山澳大利亚最大的单一铁矿石矿RoyHill自2015年12月份出货以来,2016年已提高了产量,并透露预计会在2017年年初实现5500万吨的年度产量目标。而S11D项目2016年底投产运营后,若2017年的达产率能够达到70%,新增产量则在6300万吨。

因此,从铁矿石新增产能及全球和中国铁矿石供需情况进行分析,预计2017年全球铁矿石市场供应依旧是偏宽松的局面,但考虑到铁矿石供应量集中度的进一步提高,矿山议价能力的增强,加之人民币贬值的预期,在全球钢材需求预期增加,粗钢产量增长的情况下,铁矿石价格中枢有望上移,全年可能运行在350-850美元/吨的区间。

瑞达期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。