一、 投资策略

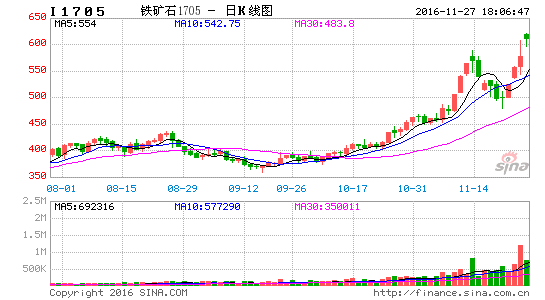

操作策略:卖出铁矿石,建仓区间600-660,目标区域500-550,止损区间670-700,最高仓位不超过40%,其间可结合短期波动适当调整仓位做波段操作。

离场条件:1.行情运行至目标位置,获利出局;2.看空逻辑发生转变,或者提示风险点发生;3.价格到达止损区间,无条件止损出局。

风险提示:1、主产国巴西、澳大利亚出现生产、运输等突发性事故导致产量不能按计划释放

2、国内外宏观出现重大利好,引发商品资金的共振上涨

3、产业链相关品种大幅上涨引起矿石被带动上涨

4、盘面持仓仍然较大,可能发生多逼空行为。

二、 投资依据

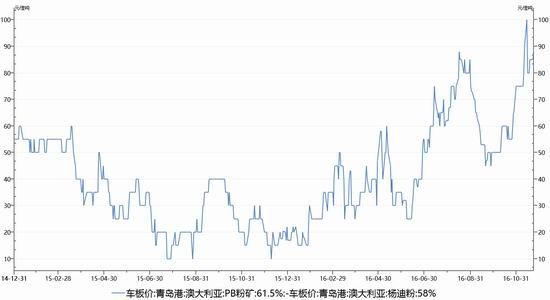

1、钢厂集中采购高品矿,使得短期矿价偏离均衡位置,后期有回落需求

出于提高铁水产量和降低焦比的目的,今年以来钢厂对高品矿的需求非常旺盛,高低品矿的价差拉至历史最高,使得盘面可交割资源的价格被抬高,尤其在市场集中采购阶段,高品的紧缺使得高品价格在短期偏离供需均衡位置,而随着低品矿的经济效益相对提高,偏离均衡价格会回归。

图1:港口Pb粉与杨迪粉价差(元/吨)

数据来源:wind 光大期货研究所

2、涨价刺激投机性需求,后期到港量有望增加

(1)涨价刺激投机性需求增加,后期到港量有望增加

我们在衡量需求中除了正常的生产需求,还有因涨价刺激的投机性需求,今年钢厂、矿石贸易商获利状况较好,因此近期的涨价不仅刺激了下游钢厂的补库积极性同时刺激贸易商投机性进口,而反过来,这些需求叠加又推动了价格的上涨。而一旦价格开始回落,钢厂和贸易商开始消化自己的囤货,减少对矿石的采购,从而拖累现货价格。

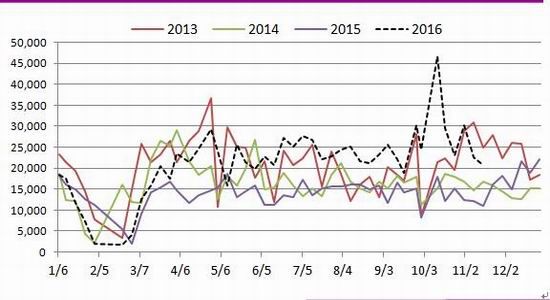

图2:铁矿石港口疏港量(万吨)

数据来源:wind 光大期货研究所

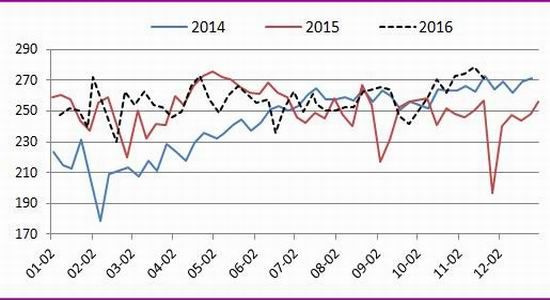

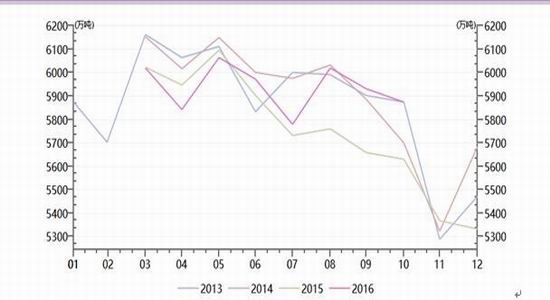

(2)12月是传统季节性进口旺季,到货量集中

受钢厂冬储及矿山扩产周期的影响,每年四季度都是一年中发货量最高的季节,预计这一季节性在今年仍会延续。

图3:铁矿石进口季节性(万吨)

数据来源:wind 光大期货研究所

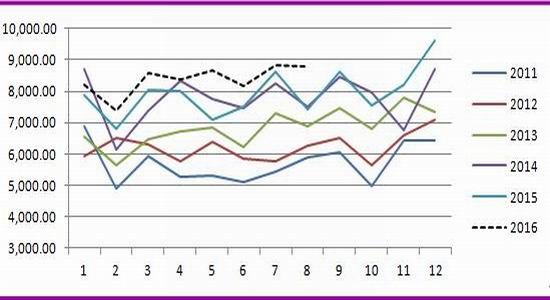

3、钢材需求下降倒逼钢厂减产,拖累原料需求

按照历史规律,通常在11月中旬后北方开始大面积降温,室外施工快速下降,北材南下大面积开启,而南方尽管不会大范围下雪,但施工也会受到影响。今年在低库存状态下,涨价刺激了一部分投机需求,10、11月上旬的需求非常好,相应透支了部分后期需求,因此11月中旬后,我们从数据上可以看到明显回落。钢材需求的回落反向挤压钢厂利润,使钢厂被迫缩减产量,这在历史规律上也表现的比较明显(图4),钢厂的减产增加拖累了原材料的需求,因此我们预计后期矿石的库存累积会加快,矿石现货面临跌价压力。

图4:上海地区线螺终端走货量(吨)

数据来源:wind 光大期货研究所

图4:统计局生铁月度产量(万吨)

数据来源:wind 光大期货研究所

4、总结

由于矿石的供应充足,因此行情的逻辑关键点仍在下游需求端,即钢厂的生产利润。由于今年钢厂经历了前三季度的盈利,因而减产灵活性增加,对利润表现出更加敏感。所以整个逻辑链继续向下推导即落在钢材的终端需求上。11月中旬以后,北方需求全面回落,钢材供应压力渐显,迫使钢厂减少产量以适应新的需求变化,近期已经表现出较多的钢厂增加检修,预计后期对矿石的需求下降,矿石现货面临跌价压力。

三、风险提示

1、主产国巴西、澳大利亚出现生产、运输等突发性事故导致产量不能按计划释放。

2、国内外宏观出现重大利好,引发商品资金的共振上涨。

3、产业链相关品种大幅上涨引起矿石被带动上涨。

4、盘面持仓仍然较大,可能发生多逼空行为。

光大期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。