核心逻辑:

1.煤焦产量收缩明显,且库存大幅去化,现货市场紧缺现象短期难以缓解,对现价支撑较强。

2.随着近期钢价大幅补涨,冶炼利润已现明显好转,且钢材(3487, -54.00, -1.52%)库存始终处于低位,使得后市钢厂开工率继续下滑空间非常有限。

3.房地产政策收紧,成交量下滑,但对投资影响相对有限;而基建投资资金来源充裕,后续增长潜力较大。

风险点:

1.钢厂加速减产,使得煤焦需求大幅萎缩。2.终端需求因系统性风险大幅减少。操作策略:

1.单边做多J1701、JM1701

开仓区间:JM1701在1550-1650区间内开多,J1701在2100-2200区间内开多;

止盈止损:开仓价格上浮200个点止盈,下浮100个点止损;仓位控制:总仓位控制在70%以内,首次建仓仓位控制在30%以内。

一、限产政策超预期,煤炭产量大幅下降:

2016年以来,国家对煤炭推出一系列供给侧改革,尤其在3月16日出台的全国煤矿按全年工作时间不超过276个工作日的政策,使得全年煤炭产量出现显著下降(见表1、图1)。

表1煤炭行业去产能政策

数据来源:兴业期货研究咨询部

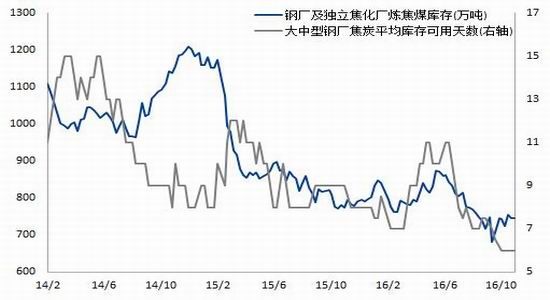

在煤炭产量下降的同时,原来港口的高库存被迅速消化,钢厂库存亦持续降至低位。这使得煤焦现货市场资源极度紧缺(见图2、图3)。

图1煤炭产量同比明显减少

图2港口煤焦库存持续处于低位

数据来源:Wind、兴业期货研究咨询部

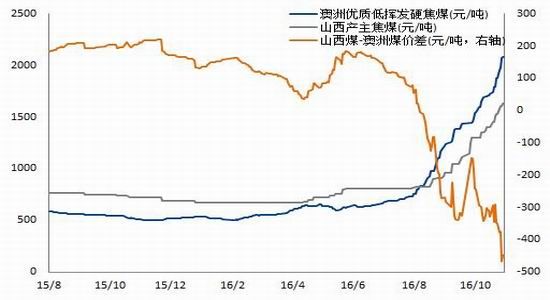

国内现货资源紧缺,进货货源亦不充裕。2016年以来,受前期煤价大幅下跌,国外相关产能大量淘汰,导致近期进口煤价涨幅更超国内,内外价差倒挂明显,进口煤难对国内市场供给产生影响(见图4)。

图3钢厂煤焦继续下降

图4内外煤价差倒挂严重

数据来源:Wind、兴业期货研究咨询部

因此,从煤焦供给角度而言,短期内现货资源紧张的局面将持续。

二、冶炼利润再度回升,钢厂开工率有望企稳:

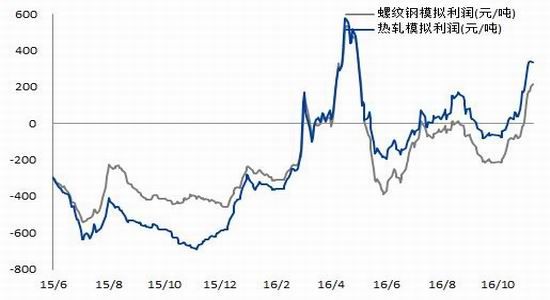

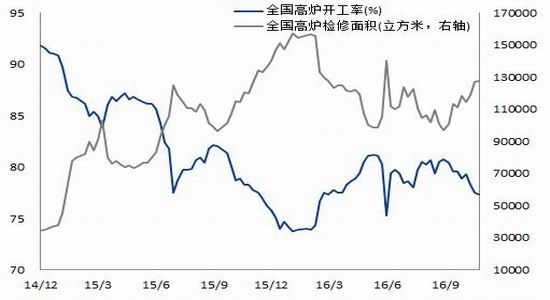

6月以来,煤焦等原料价格大幅飙升,而下游钢材受制于终端需求平淡,涨幅较为有限,导致钢厂利润持续收窄,其开工率亦有较大下滑。

图5钢厂冶炼利润再度回升

图6钢厂开工率有望企稳回升

数据来源:Wind、兴业期货研究咨询部

但随着原料成本端压力的提升,以及北方环保减产压力再度增加,使得钢厂主动提价意愿极为强烈,配合钢材库存处于低位,钢价近期补涨幅度明显。因此,前期持续下降的冶炼利润出现逆转,而钢厂开工率在此背景下,亦难继续下滑,这将对煤焦需求构成利多。

三、房地产投资持稳,基建投资潜在动力充足:

2016年以来,房地产市场异常火爆,一二线城市房价大幅上涨。这导致自9月以来,国家陆续出台了一系列抑制房地产市场过热政策。在政策转变背景下,一二线城市成交小幅下降。(见图7)。

图7房地产成交小幅下滑

图8房地产投资持稳

数据来源:Wind、兴业期货研究咨询部

房地产成交下降的同时,房地产投资增速则暂未转弱(见图8)。一方面,投资数据较成交数据有半年以上的滞后;另一方面,本轮房地产销售回升周期中房地产商投资普遍较为谨慎,使得后市新房供给增量不大,即房地产周期性转弱幅度相对较小,其投资难现往年的断崖式下跌。

图9基建投资小幅转弱

图10基建投资资金来源充裕

数据来源:Wind、兴业期货研究咨询部

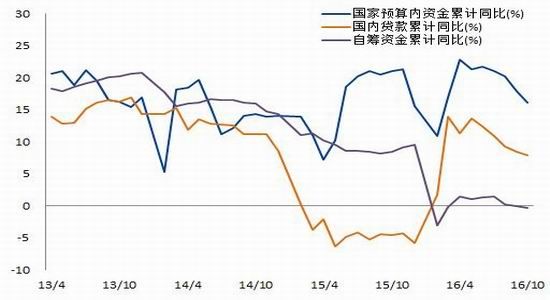

基建投资年内维持在18%左右的增速,从资金来源角度,国家预算内资金累计同比呈现20%左右的增速,这与政府加大财政政策刺激相吻合。此外,PPP等新型基建融资工具释放潜力巨大,使得未来基建投资增量空间较大(见图9、10)。

四、近月合约仍未高估,盘面下行空间有限

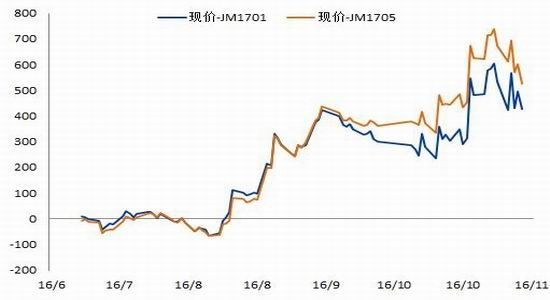

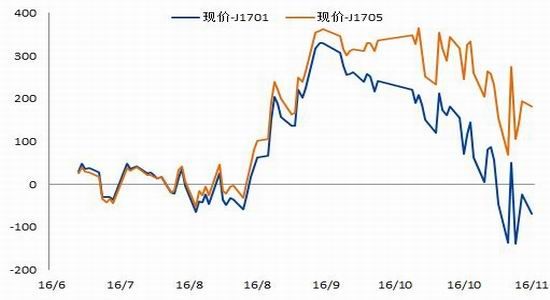

如前文所述,当前煤焦现货资源持续紧缺,现价延续强势。而盘面虽近期大幅补涨,但较现货仍为平水和贴水,考虑到01合约逐步临近交割,其下行空间非常有限(见图11、12)。

图10焦煤01合约大幅贴水

图11焦炭(2232, -47.00, -2.06%)01合约小幅升水

数据来源:Wind、兴业期货研究咨询部

综上所述,煤焦供给偏紧持续,钢厂及终端需求相对稳定,且盘面仍无明显高估。因此,煤焦01合约可继续维持做多思路。

兴业期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。