观点简述:

钢铁行业去产能持续推进,但需求依然是核心矛盾。虽然远期房地产及基建投资预期已开始走弱,但当前建筑行业活动景气度依然较高,短期螺纹及热卷需求均良好。煤焦供应短缺价格上涨,促使钢厂采购高品位矿,带动铁矿石价格;而成材需求良好,使钢厂能将炉料成本上涨向成材转移,钢厂得以维持一定利润空间,没有大规模减产预期,使炉料价格上涨变得合理。该正循环的逻辑链条需要外在因素才能打破,短期内依然得以持续。

焦炭:当前钢厂开工率依然维持在相对高位,而钢厂焦炭库存历史低位,补库意愿强烈,对焦炭需求仍有支撑;汽运新规导致运力受限,火运方面火车皮依然紧张,供应紧张;焦炭供需缺口仍然存在,价格有继续上涨的可能,短期料期价难以下跌。

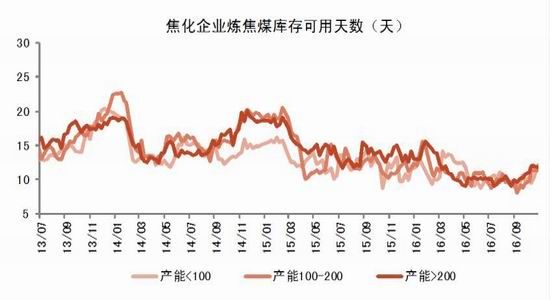

焦煤:国内大中型钢厂炼焦煤库存短缺,补库意愿强烈,钢厂方面需求仍偏强;上周独立焦化企业炼焦煤库存可用天数再次下降,焦企正处于冬储准备阶段,需求仍然较为旺盛;总体而言需求方面对焦煤价格有支撑。此外,汽运价格疯涨、火车皮紧张加剧焦煤市场供需矛盾;先进产能释放缓慢,短期供需偏紧难以缓解。

投资要点

焦炭

逢低建多,买1抛5

焦煤

逢低建多

1. 终端需求

房屋新开工及基建投资数据,显示钢材远期需求大概率走弱;但挖掘机及重卡销售数据显示,短期内建筑业景气度依然较高,板材需求也较为良好。关注需求端演化。

1.1. 房地产

销售面积及房价加速上涨,并带动房地产开发资金增速回升,同时商品房库存在分化中整体去化,符合预期。

值得重点关注的是投资及新开工数据,房地产开发投资总额增速上升,主要受到地价上涨的影响;新开工面积累计增速加速下滑,9月单月增速已降至-20%附近。一二线城市受制于土地供给,三四线城市受制于高库存,压制新开工意愿。

十一期间,各地密集出台楼市调控政策,从我们监控的高频数据看,房地产销售确实出现下滑。关注增加土地供给的政策是否能在中长期提高新开工。

1.1.1. 楼市政策收紧,销售端或为最后的疯狂

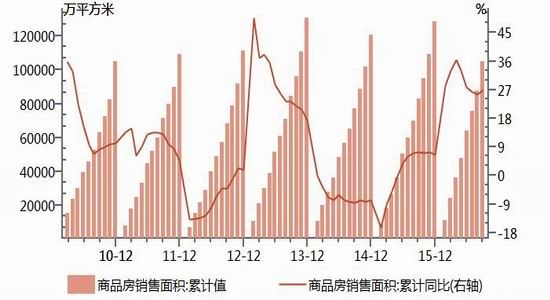

1-9月,商品房销售面积105185万平方米,同比增长26.9%,增速比1-8月份提高1.4个百分点。商品房销售面积累计同比增速在连续四个月回落后,本月增速重新回升,9月单月商品房销售面积同比大幅回升34%。这与我们从领先公布的9月房价数据及成交面积数据中推导出的结果相符合。

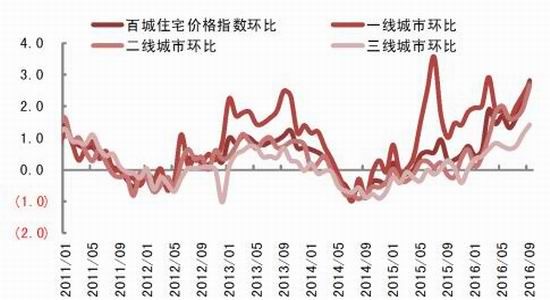

10月1日公布的百城住宅价格指数显示,9月全国百城新建住宅均价环比上涨2.83%,涨幅较8月扩大0.66个百分点;其中,一线城市以2.74%的环比涨幅继续领涨,涨幅扩大0.39个百分点;二线城市环比上涨2.65%,涨速提高最快,为0.73个百分点;三线城市环比上涨1.41%,涨幅环比扩大0.29个百分点。涨速加快。

图 1:商品房销售面积及累计同比(%)

图 2:百城房价环比(%)

资料来源:wind、浙商期货研究中心

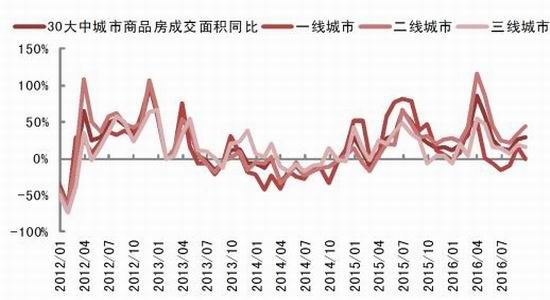

成交面积方面,截至9月31日,30大中城市累计成交商品房面积2,709.49万平方米,较去年同期上涨28.8%,增速比1-8月提高2个百分点。其中,一线城市同比下降0.39%,二线城市同比大幅上涨43.8%,三线城市同比上涨16.4%。显示出销售热点转移至二线城市。

受销售回暖影响,房地产开发资金来源中的其他资金项(包括定金、预付款及按揭贷款,占总资金来源的40%左右,与销售直接相关),累计同比增速较1-8月上升1.5个百分点至35.6%。

图 3:30大中城市商品房成交面积增速(%)

图 4:房地产开发资金来源累计同比增速(%)

资料来源:wind、浙商期货研究中心

1.1.2. 一二线与三四线城市去库存状况分化

9月末,商品房待售面积69612万平方米,比8月末减少1258万平方米。

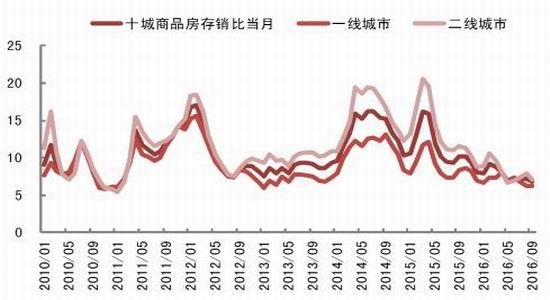

一二线城市去库存情况良好,库存销售比已回落至6-7个月水平,供应呈紧张局面。

从全国情况看,库存销售比也有所下降,但整体依然处于高位。

图 5:十城商品房存销比(%)

图 6:商品房待售面积(万平方米,月)

资料来源:wind、浙商期货研究中心

1.1.3. 土地购置面积及待开发面积依然处于负增长

受销售回暖带动,1-9月,房地产开发企业土地购置面积14917万平方米,同比下降6.1%,降幅比1-8月收窄2.4个百分点,但整体依然处于负值区间;土地成交价款5569亿元,增长13.3%,增速提高5.4个百分点。

图 7:购置土地面积累计同比(%)

图 8:待开发土地面积累计同比(%)

资料来源:wind、浙商期货研究中心

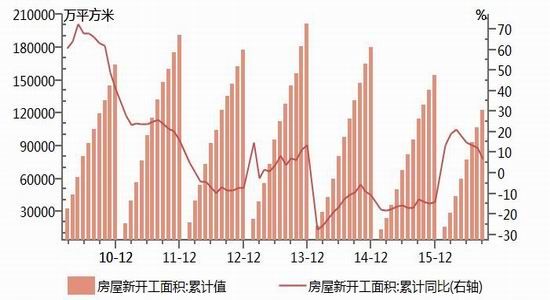

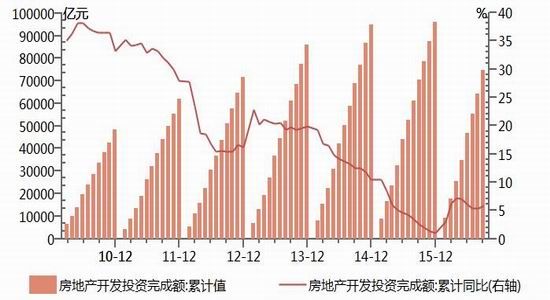

1.1.4. 房屋新开工面积增速加速回落

2016年1-9月,全国房地产开发投资74598亿元,同比名义增长5.8%,增速比1-8月份提高0.4个百分点。主要受到地价上涨影响。

1-9月房屋新开工面积累计同比增速6.8%,较1-8月加速回落5.4个百分点,9月单月新开工面积增速大幅下降至-19.41%。一二线城市受制于土地供给,三四线城市受制于高库存,压制新开工意愿。

图 9:新开工面积增速累计同比(%)

图 10:房地产开发投资完成额累计同比(%)

资料来源:wind、浙商期货研究中心

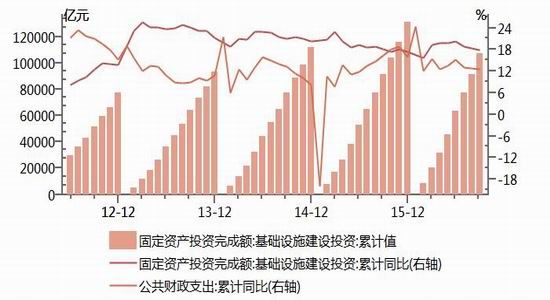

1.2. 基建和制造业

1.2.1. 四季度基建投资力度有待观察

1-9月基建投资累计同比17.89%,较上半年下降2%左右,主要受制于财政收入下降及预算赤字率上限。但从挖掘机销售数据看,基建投资短期依然维持强劲。

当前市场关注重点主要在PPP,截至2016年9月末,按照要求审核纳入PPP综合信息平台项目库的项目10,471个,总投资额12.46万亿元,其中执行阶段项目共946个,总投资额达1.56万亿元;财政部示范项目232个,总投资额7,866.3亿元,其中执行阶段项目128个,总投资额3,456亿元;尚无法起主导作用。

图 11:基建投资及公共财政支出累计同比增速

图 12:PPP入库项目

资料来源:wind、浙商期货研究中心

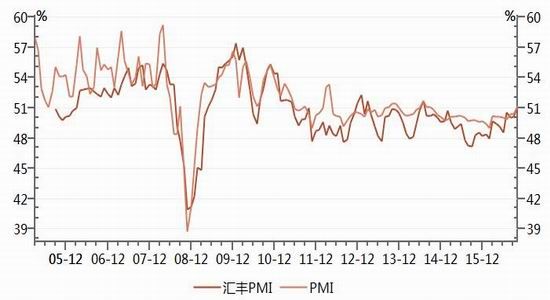

1.2.2. 制造业弱复苏

10月中国官方制造业PMI为51.2,大幅超出预期,并创2014年7月以来新高,并已连续三个月高于荣枯线。中国10月财新制造业PMI 51.2,大幅好于50.1的预期和前值,增速同样为 2014 年 7 月以来最显著。PMI超预期回升,主要受生产和订单回升带动,可能跟房地产投资滞后性影响、基建PPP发力、PPI回升企业补库、企业利润改善制造业投资恢复等内需有关。

图 13:制造业PMI

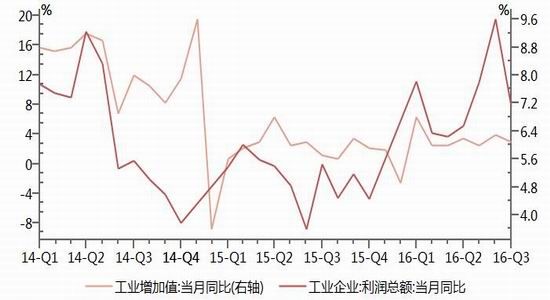

图 14:工业增加值平稳,利润改善

资料来源:wind、浙商期货研究中心

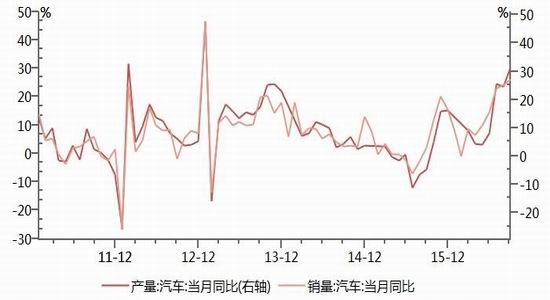

分行业来看,工程机械制造在房地产及基建的带动下,出现一定改善。汽车产销两旺。

图15:工程机械产量同比回升

图 16:汽车产销良好,加速去库存

资料来源:wind、浙商期货研究中心

1.3. 钢材出口

1.3.1. 国内低库存下出口量大降

据海关总署数据,9月份我国钢材出口量为880万吨,同比减少244万吨;环比减少21万吨,与之前6、7月份,钢厂看多后市惜售有关。

图 17:钢材出口

资料来源:wind、浙商期货研究中心

2. 黑色产业链

钢铁行业去产能开始涉及在产高炉,对产量的影响开始显现;钢厂现金流情况良好,可以根据需求情况灵活安排检修,维持盈利;社会库存维持历史最低,钢材成本上升容易向下游转移。在短期需求不出现明显下降的情况下,钢价难有明显下跌动力。

2.1. 去产能计划与落实

据相关数据显示,在供给侧改革的大背景下,各级政府强力的推进了去产能计划。从实施水平上来看,今年前9个月,全国钢铁企业退出产能共4000万吨,已完成全年去产能4500万吨目标的90%。 当前钢铁行业去产能逐步进入深水区,对产量的影响开始显现。

2.2. 利润、产量和库存

2.2.1. 利润与开工

10月,受利润下跌、炉料短缺、去产能落实等因素影响,全国钢厂高炉开工率下降至78%以下。在需求依然不错的情况下,供应收缩使钢厂利润明显回暖。

图18: 吨钢毛利估算

图 19:全国163家钢厂开工检修调查(%)

料来源:wind,浙商期货研究中心

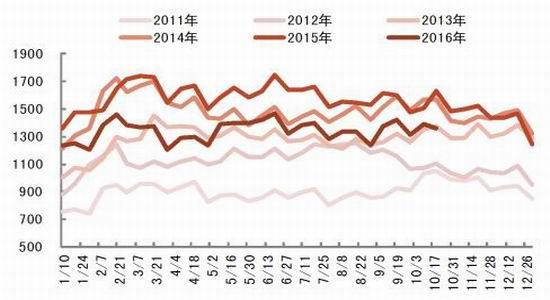

2.2.2. 产量

粗钢产量较9月有小幅下滑,依然位于较高水平。后市料稳中有降。

图20:全国日均粗钢产量

图21:重点钢厂日均粗钢产量

资料来源:wind,浙商期货研究中心

2.2.3. 库存

钢厂钢材库存维持中位水平。

社会库存绝对水平为历年同期最低,对钢价有支撑,后市或将继续季节性下降。

图 22:重点钢厂钢材库存

图 23:钢材社会库存

资料来源:wind,浙商期货研究中心

2.3. 焦炭供应

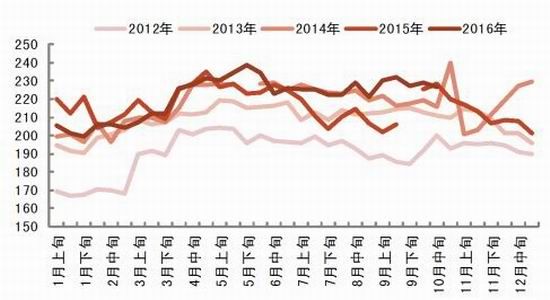

2.3.1. 钢厂库存

10月,受成本上涨影响,钢厂利润下滑,钢厂开工小幅回落,但仍处于相对高位,短期内仍然支撑焦炭需求;全国大中型钢厂焦炭平均库存可用天数持续下滑至6天的历史地位,库存告急,但由于运力紧张,钢厂补库难度加大,从而难以抵抗焦企的涨价诉求,短期内焦炭供需仍然偏紧。

分地区看,华北、东北、华东10月份焦炭平均库存可用天数同往年相比仍处于较低的水平,冬季补库意愿较为强烈,库存仍有上升空间。

图24:大中型钢厂炼焦煤、焦炭库存可用天数(天)

图 25:华北地区样本钢厂焦炭平均库存可用天数

资料来源:wind,浙商期货研究中心

图 26:东北地区样本钢厂焦炭平均库存可用天数

图 27:华东地区样本钢厂焦炭平均库存可用天数

资料来源:wind,浙商期货研究中心

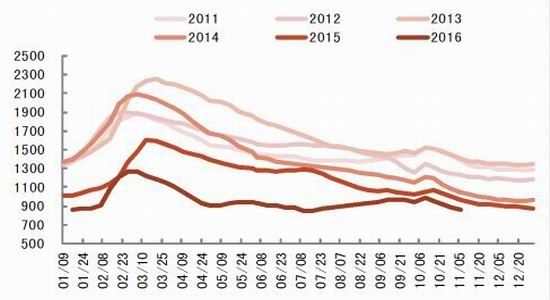

2.3.2. 焦企

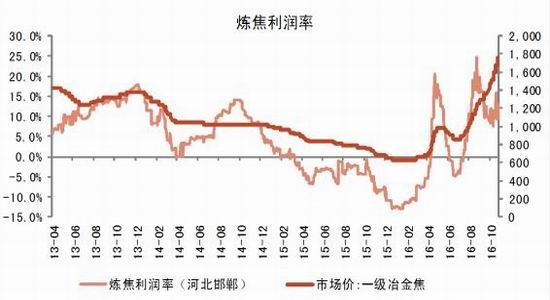

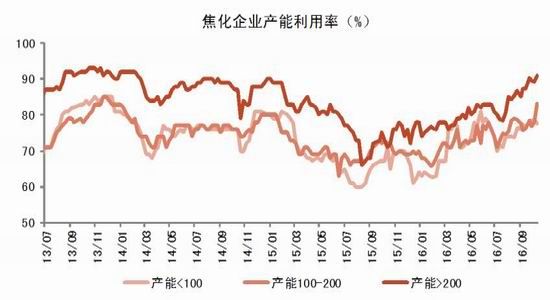

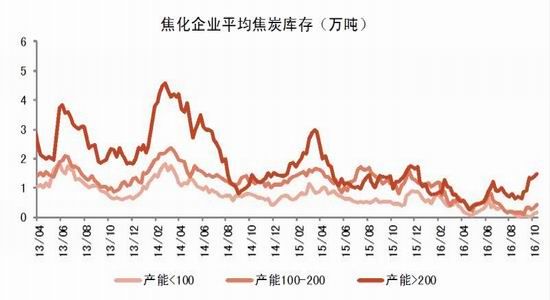

10月,带有化产品装置的焦企炼焦利润率在8.4%-15.9%的区间内波动,总体而言盈利情况较为稳定;去产能下的供给受限及下游旺盛的需求支撑焦化企业利润;稳定的盈利状况刺激焦化企业加大开工、释放产能,10月全国大中型焦企产能利用率明显回升;9月底运输新规落地,对全国范围内的汽运造成冲击,汽车运力大幅削减,加之大秦线检修造成火运紧张,加之季节原因,北方雨雪恶劣天气增多,焦化厂库存难以向下游企业传导,导致焦化厂焦炭库存增加。

当前,发改委要求释放煤炭先进产能稳定煤价,但预计不会有大的增量产出,而下游钢厂仍在冬储补库阶段,需求仍较为旺盛,短期内供需仍然偏紧,煤炭价格很难被打压。预计11月煤炭市场仍偏强,但涨幅收窄。

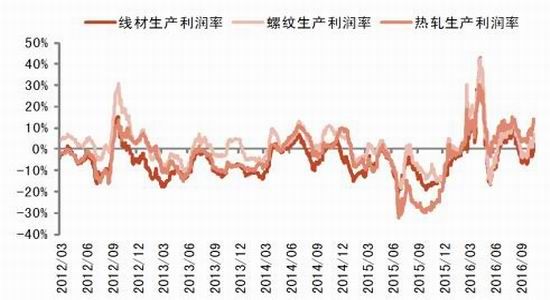

图 28:炼焦利润率(%)

图 29:焦化企业产能利用率(%)

资料来源:wind,浙商期货研究中心

图 30:焦化企业平均焦炭库存(万吨)

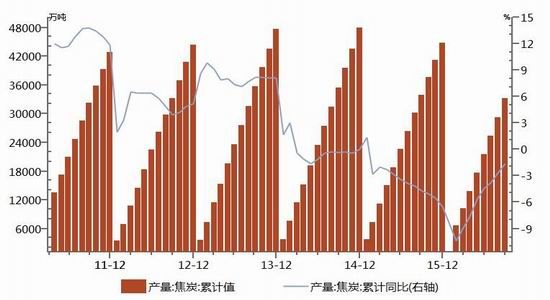

图 31:焦炭产量累计值(万吨;%)

资料来源:wind,浙商期货研究中心

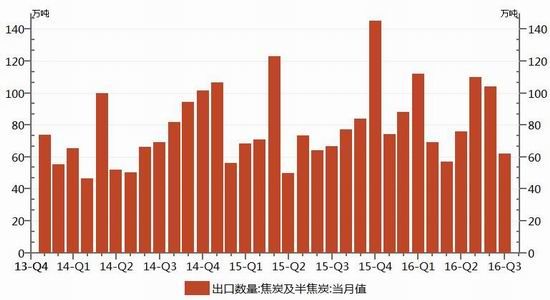

2.3.3. 出口

据海关总署最新数据显示,9月份出口焦炭62万吨,环比下降40.4%,主要流向印度、日本、英国等市场。

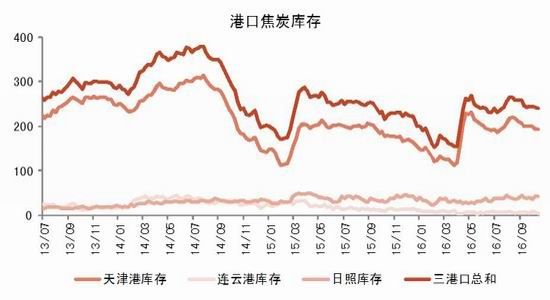

港口方面,主要受运输受限、国内需求较好的影响,10月焦炭港口库存有所回落。

图 32:焦炭出口(万吨)

图 33:港口焦炭库存(万吨)

资料来源:wind,浙商期货研究中心

2.4. 焦煤供给

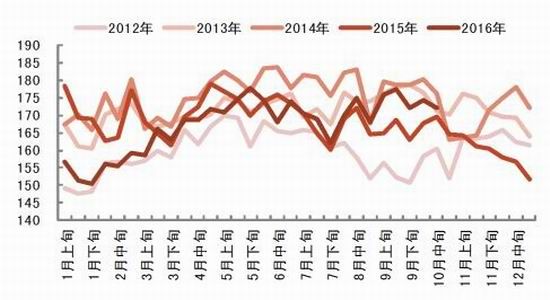

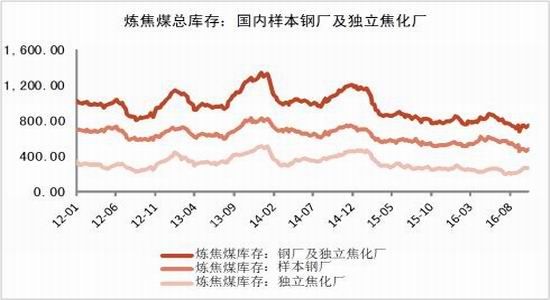

2.4.1. 钢厂及焦企库存

国内大中型钢厂炼焦煤库存可用天数下降至9天的历史新低,样本钢厂炼焦煤库存不见明显回升,供应仍偏紧;

独立焦化厂补库能力明显强于钢厂,焦煤库存显著回升,但同往年相比仍处于低位,随着冬季焦企进入冬储补库阶段,预计短期需求依然强劲。

图34:大中型钢厂炼焦煤、焦炭库存可用天数(天)

图 35:钢厂及焦化厂炼焦煤库存(万吨)

资料来源:wind,浙商期货研究中心

图 36:国内独立焦化厂炼焦煤库存可用天数(天)

资料来源:wind,浙商期货研究中心

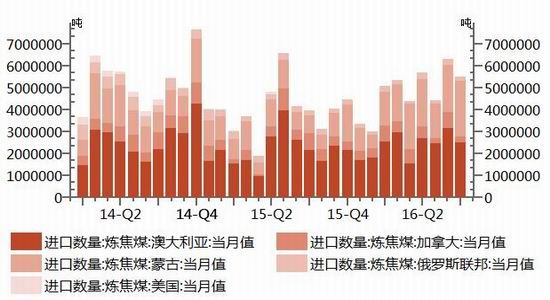

2.4.2. 进口

9月,炼焦煤进口数量环比下降,但同比上升。港口库存维持低位,焦煤供给偏紧。

图 37:国内独立焦化厂炼焦煤库存可用天数(天)

图 38:港口炼焦煤库存(万吨)

资料来源:wind,浙商期货研究中心

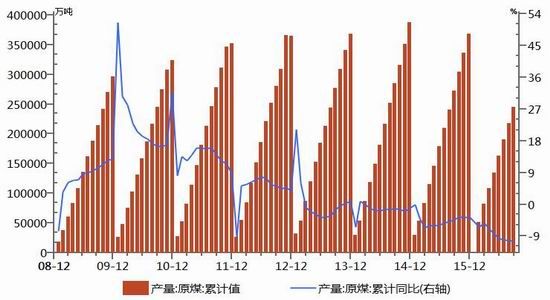

2.4.3. 国内生产

在去产能政策持续推动下,原煤产量同比减少。

10月份发改委多次召开会议要求释放部分先进煤炭产能,但由于前期安全检查工作需要时间,增产有所滞后;并且先进煤炭的产能已接近饱和,短期内增产难度较大。预计11月份煤炭供应端不会有明显改善。

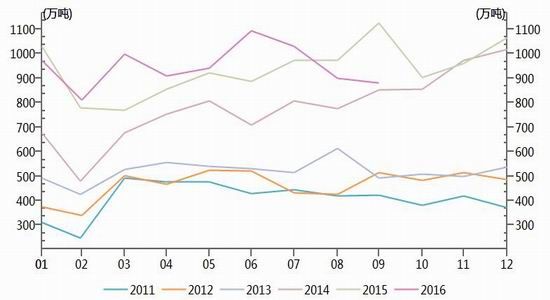

图 39:中国累计原煤产量

资料来源:wind,浙商期货研究中心

3. 基差与价差分析

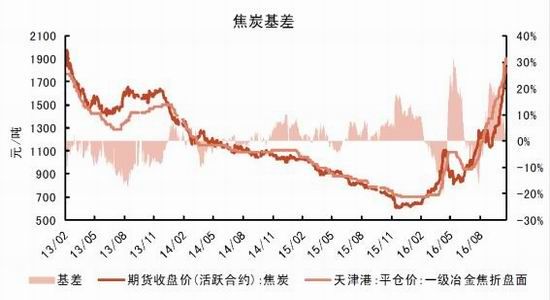

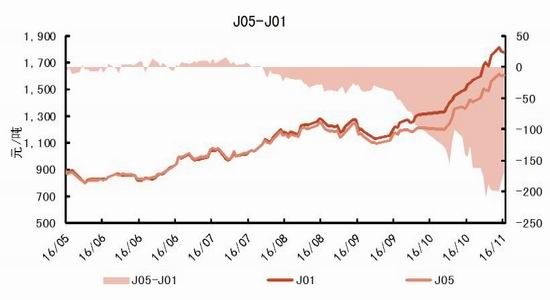

3.1. 焦炭基差、价差

全国大中型钢厂焦炭库存下降至6天的历史新低位,现货强势,需求强劲支撑焦炭价格,短期剩余多单继续持有;但煤炭先进产能逐步释放可能利空煤炭价格,加之钢厂在高成本下持续走低可能影响开工,关注高位风险,1-5套利暂观望。

图 40:J01基差

图 41:J05-J01

资料来源:wind,浙商期货研究中心

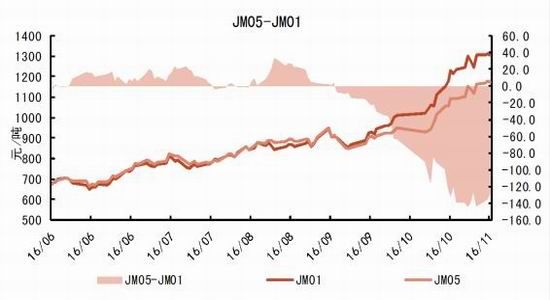

3.2. 焦煤基差、价差

焦煤1-5月价差逻辑与焦炭基本相同,短期不建议做空,多单短期继续持有;买1卖5暂观望。

图 42:JM01基差

图 43:JM05-JM01

资料来源:wind,浙商期货研究中心

4. 策略影响因素

终端需求,房屋新开工及基建投资数据,显示钢材远期需求大概率走弱;但挖掘机及重卡销售数据显示,短期内建筑业景气度依然较高,板材需求也较为良好。关注需求端演化。

黑色产业:钢铁行业去产能开始涉及在产高炉,对产量的影响开始显现;钢厂现金流情况良好,可以根据需求情况灵活安排检修,维持盈利;社会库存维持历史最低,钢材成本上升容易向下游转移。在短期需求不出现明显下降的情况下,钢价难有明显下跌动力,炉料端需求依然旺盛。

焦炭:当前钢厂开工率依然维持在相对高位,而钢厂焦炭库存历史低位,补库意愿强烈,对焦炭需求仍有支撑;汽运新规导致运力受限,火运方面火车皮依然紧张,供应紧张;焦炭供需缺口仍然存在,价格有继续上涨的可能,短期料期价难以下跌。

焦煤:国内大中型钢厂炼焦煤库存短缺,补库意愿强烈,钢厂方面需求仍偏强;上周独立焦化企业炼焦煤库存可用天数再次下降,焦企正处于冬储准备阶段,需求仍然较为旺盛;总体而言需求方面对焦煤价格有支撑。此外,汽运价格疯涨、火车皮紧张加剧焦煤市场供需矛盾;先进产能释放缓慢,短期供需偏紧难以缓解,焦煤价格仍有上升空间。

5. 策略风险因素

1、政策出台,焦煤、焦炭供应放量增长。

2、流动性收缩,商品同步大幅下跌。

3、终端需求走弱,钢厂大规模减产。

4、其他国内外宏观及产业因素。

浙商期货 王楠

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。