201610丰产压力和需求支撑拉锯

美豆丰产格局基本确定,但近期仍为美豆出口窗口期。美豆物流和出口运输能力仍需关注。巴西大豆种植基本正常,阿根廷种植面积预计小幅减少。加拿大油菜籽收获期遭遇降雨,可能影响收获规模和增加成本。国内方面,油菜籽进口政策改变,有助于进口恢复。但消费淡季限制进口积极性。油厂豆粕库存持续下滑,预计10月末进口大豆到港量才会陆续增加,后期大豆到港进度将成为影响豆粕现货升水的主要因素。需求方面,4季度为蛋白豆粕用量消费增加的时期,豆粕需求端上对价格应有一定支撑作用。菜粕需求端上的支撑作用日益式微,其价格将更多的受到进口成本和豆粕的关联影响。DDGS倾销裁定一定程度刺激粕类需求。

美豆近期走势仍围绕着产量和需求方面展开,此消彼长。在丰产压力暂未有新利空出现时,市场短期节奏可能受出口数据的影响更大。如果出口数据良好,美豆价格则可能企稳回升,重心上移。当然丰产几成定局,上方空间有限,美豆价格1000以上则压力重重。

国内豆粕1701最低触及2700-2800区域,下方空间不大,受近期现货偏紧支撑,预计短期价格重心会震荡抬高,上方空间和走势节奏亦受到美豆走势影响,3000区域压力亦逐步增加。国内菜粕受加拿大进口成本增加和豆粕走势影响,预计会跟随走高,对应压力区域为2300一线。建议两粕以区间震荡思维操作。

第一部分:美豆和油菜籽影响因素分析

美农报告显示美豆丰产几成定局 基金持仓未有大幅动作

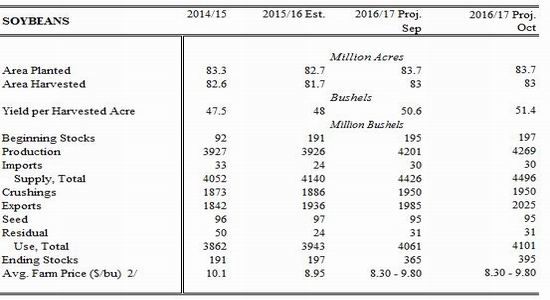

图一:USDA10月月底报告美豆部分

数据来源:美国农业部

美农报告数据的出炉基本符合市场对于美豆丰产的预期,新作美豆单产上调至51.4蒲/英亩,为市场预估区间的下沿。产量从9月的42上调至42.69亿蒲。需求方面,也继续维持上调趋势,从9月的40.61亿蒲上调至41亿蒲,美豆库存方面也随之上调至3.95亿蒲,但不及产量上调的幅度。美豆收割方面,截止到10月9日当周,美豆收割率为44%,略低于五年均值47%。但天气预报显示10月下旬之前天气维持干燥,有利于收割进度推进。需求方面的数据,截止到10月6日当周,美豆出口检验量超过180万吨,远高于市场100-120万吨的预估值。美农报告显示中国进口量方面维持数据不变为8600万吨。后期需重点关注中国的进口量能否达到预期。

全球大豆方面,2016/17年度大豆产量调增279万吨至3.3322亿吨,期末库存调增519万吨至7736万吨。

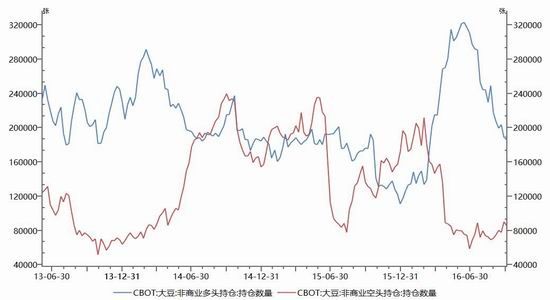

图二:CBOT大豆基金持仓情况

数据来源:wind

截止到10月4日,基金多单持仓较上周未有显著变化,略增1000张,基金空单从上周的9万张缩减至8.5万张。多空双方未有大幅调仓动作,对应美豆行情也为区间震荡,市场暂无明显趋势。

巴西大豆播种基本正常 阿根廷大豆种植面积预计小幅缩减

南美方面,美农报告预估2016/17年度巴西大豆产量调增100万吨至1.02亿吨。阿根廷大豆产量维持不变,为5700万吨。目前的巴西大豆开始进入种植期,从种植情况来看,巴西降雨不均衡,部分地区已经干旱数周影响种植,但大豆的主产区马托格罗索州则种植进度完成19%,超过去年的5%。从种植面积方面,市场预估2016/17年度巴西大豆播种面积较去年增加1.9%,为近年来增幅最小。究其原因,主要由于巴西玉米价格创下新高,刺激玉米种植积极性。单产方面,市场预估为45.4蒲/英亩,不过现在预估单产较最后数值可能差异较大,最终数据受天气影响更大。

阿根廷方面,由于大豆出口关税推迟下调,2018年前不会对其进行下调,预计该国大豆种植面积会出现小幅缩减。罗萨里奥谷物交易所表示2016/17年度农户将种植1960万公顷大豆,较上一年度减少3%。市场上对于阿根廷产量预估较美农报告的5700万吨低300-400万吨。

降雨过多影响加拿大油菜籽收割

在油菜籽收获季节,加拿大遭遇偏多降雨,一方面对于产量可能会有影响,另一方面,农民需要额外支出约40加分/蒲的烘干成本,从而增加出口成本。这也是近期加拿大油菜籽较美豆更为坚挺的原因。

第二部分:国内油籽供需情况

油菜籽进口情况

国内油菜籽受压榨利润限制,主要由小榨需求为主,而小榨所产生菜粕作为饲料的使用价值偏低,因此国内200型菜粕的供应很大程度上受进口油菜籽的影响。海关数据显示,8月进口油菜籽42.89万吨,同比减少25.6%。据市场消息称,8月以后油菜籽到港量下降,2016年10月份各港口预计油菜籽到港10万吨,较去年同期的30万吨减少20万吨。2016年1-10月份,CFO统计菜籽进口总量在324.5万吨,同比下降40.3万吨。进口数量下降的问题在于进口政策问题和水产需求转淡影响。对于要求加拿大菜籽杂质率在1%以内的规定出现重大变化,中加双方达成协议不再对加拿大进口油菜籽实施杂质率在1%以内的规定,而是沿用原先的标准。这有助于油菜籽进口恢复,进口榨利方面虽较前期峰值300-400元高位下滑,截止到10月初,仍有100-200元的压榨利润。但水产旺季即将过去,下游消费逐步低迷,影响进口积极性。

中国大豆进口和豆粕库存情况

海关数据显示8月我国进口大豆767万吨,同比降1.4%。市场消息称,国内9月预估586万吨,10月600万吨,均较前期预估量有所调减,说明国内厂商采购谨慎。大豆到港量不足也使得国内豆粕现货延续偏紧格局,豆粕现货基差维持在较高水平。截止到10月7日,我国主流油厂豆粕库存为44.24万吨,这也是连续第10周下降。因此即使在期货盘面价格受美豆丰产影响下滑的时候,国内现货价格表现也更为坚挺。预计10月末进口大豆到港量才会陆续增加,在此之前预计现货高升水的格局仍难以改变。后期大豆到港进度将成为影响豆粕现货升水的主要因素。

中国DDGS反倾销反补贴调查

中国商务部初步判定美国DDGS存在倾销,需按照倾销幅度33.8%缴纳保证金,该惩罚政策会抑制DDGS进口热情和增加进口成本,从而一定程度对国内粕类市场形成提振。

4季度预计豆粕消费缓和增长 菜粕消费转淡

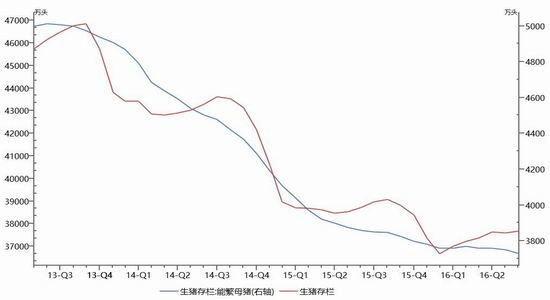

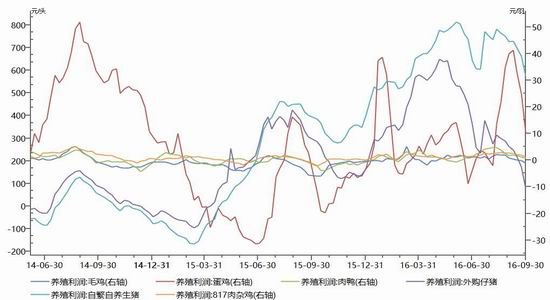

图三、四:中国生猪存栏、养殖利润

数据来源:wind

我国的饲料市场主要分为生猪养殖、禽类养殖和水产养殖市场。国内生猪养殖情况对于豆粕的消费非常重要。受到进口猪肉的冲击,我国生猪养殖利润出现大幅下滑,截止到9月30日当周,养殖利润外购仔猪77元/头,自繁自养仔猪从最高超800的高位也下滑至573元/头。8月份的能繁母猪仍维持在低位,未出现增长,从7月的3752万头小幅下滑至3729万头,生猪存栏量为37671万头,较7月的37596万头小幅增长。目前养殖仍有盈利,养殖户仍有动力和积极性。但国家对于养殖的环保要求,一定程度限制了养殖业的规模复苏。双节过后,禽类养殖利润出现不同程度下滑。但4季度为蛋白豆粕用量消费增加的时期,豆粕需求端上对价格应有一定支撑作用。

随着天气转凉,水产饲料消费逐渐进入淡季,菜粕的消费能力将进一步缩小,需求端上的支撑作用日益式微,其价格将更多的受到进口成本和豆粕的关联影响。

第三部分:总结

美豆丰产格局基本确定,但近期仍为美豆出口窗口期。美豆物流和出口运输能力仍需关注。巴西大豆种植基本正常,阿根廷种植面积预计小幅减少。加拿大油菜籽收获期遭遇降雨,可能影响收获规模和增加成本。

国内方面,油菜籽进口政策改变,有助于油菜籽进口恢复。但消费淡季限制进口积极性。油厂豆粕库存持续下滑,预计10月末进口大豆到港量才会陆续增加,在此之前预计现货高升水的格局仍难以改变。后期大豆到港进度将成为影响豆粕现货升水的主要因素。需求方面,4季度为蛋白豆粕用量消费增加的时期,豆粕需求端上对价格应有一定支撑作用。菜粕需求端上的支撑作用日益式微,其价格将更多的受到进口成本和豆粕的关联影响。DDGS倾销裁定一定程度刺激粕类需求。

走势判定:

美豆近期走势仍围绕着产量和需求方面展开,此消彼长。10月供需报告单产为市场预估区间的下沿,需求预估增加也抵消部分增产的压力。美豆价格触及9月初前低区域后回升,并没有创出新低。在丰产压力暂未有新利空出现时,市场短期节奏可能受出口数据的影响更大。如果出口数据良好,美豆价格则可能企稳回升,重心上移。当然丰产几成定局,上方空间有限,美豆价格1000以上则压力重重。

国内1701豆粕最低触及2700-2800区域,我们认为已到短期支撑区域,下方空间不大,受近期现货偏紧支撑,预计短期价格重心会震荡抬高,上方空间和走势节奏亦受到美豆走势影响,3000区域压力亦逐步增加。国内1701菜粕受加拿大进口成本增加和豆粕走势影响,预计会跟随走高,对应压力区域为2300一线。建议两粕以区间震荡思维操作。

倍特期货 黄晓

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。