基本因素相关分析:

人民币持续贬值,铁矿石价格有攀升要求

粗钢产量居高不下,铁矿石需求稳定有增

煤炭持续涨价,成本推动钢材价格上涨,铁矿石有借机涨价条件

策略:

未来一段时间内铁矿石价格预计维持震荡上涨走势格局。操作上,短期采取多头策略,买入操作;后期如果价格持续大幅上涨并超涨后,会有调整要求,可采取适当做空策略,卖出操作。

国内期货主力合约1701预计目标位540-560元。

买入操作选择主力合约1701,进场区间475-510;目标540-560。

卖出操作选择合约1701或1705,1701进场区间570附近,目标480-520。1705合约价位相应参照1701合约。

风控:

进入止损区间,逐步止损。1701合约买入操作止损区间:450-465。1701合约卖出操作止损区间:580-590。

在买入操作时,可通过卖出远月合约保护;在卖出操作时,可通过买入远月合约保护。

第一部分 基本因素相关分析和技术分析

一、人民币持续贬值,铁矿石价格有攀升要求

10月份以来,人民币兑美元价格摆脱之前三个月的震荡箱体,进入持续贬值走势,再度开启贬值之路。从国庆节前的6.6778一路贬值到6.7858的年内新高水平,不到一个月的时间内贬值幅度1.62%,接近6月底7月中上旬的贬值幅度。在国产矿产量今年明显下降,而进口矿大幅增长的情况下,人民币持续大幅贬值,将推动人民币计价铁矿石价格攀升。6月底7月中上旬那波人民币大幅贬值,对应铁矿石期货价格从350涨至425,涨幅21.43%。特别是人民币10月以来的持续大幅贬值,市场形成继续贬值预期,会吸引资金做多商品,尤其是大宗资源类商品。而对于10月以来一直被动随煤炭系上涨的铁矿石期货价格来说,在煤炭价格大涨短线转入震荡阶段时,在资金无去处的大背景下,资金往往会继续寻找未大涨的品种,很容易吸引资金对其做人民币贬值和继续贬值预期下的补涨行情。

图一 人民币在岸价格走势

*数据来源:wind资讯

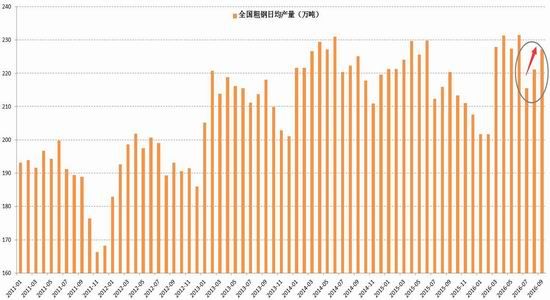

二、粗钢产量居高不下,铁矿石需求稳定有增

1-9月我国粗钢累计产量60377.70万吨,累计同比增长0.40%。9月全国粗钢日增产量227.23万吨,从7月215.51万吨的日均产量大幅回升,回升到上半年3-6月的高位水平,与3月和5月水平持平,离6月历史新高231.57万吨不远。说明在环保督查和G20峰会之后,在房地产市场再度火爆之际,钢厂又开足马力生产。从中钢协统计的最新数据来看,10月上旬全国粗钢日均产量229.11万吨,旬环比增加1.57万吨,增幅0.69%。10月上旬的产量继续保持增长态势。尽管国庆节期间全国二十多个城市出台房地产调控政策,但这种调控政策短期对销售会有影响,而对钢材的需求影响不大,因为前期房地产火热推动的在建项目不会停下来,对后期新开工建设会有影响。而四季度基建投资也会对钢材需求形成一定的支持。加上钢厂前三季度盈利不错,目前尽管煤炭价格大涨,导致成本上升,板材利润尚可,长材没什么利润,但钢厂在转移成本,所以短期钢厂减产动力不强,钢材高产量态势还会维持。这也使得焦煤焦炭供需紧平衡的局面短期难以缓解,而对铁矿石的需求也会保持相对稳定。

图二 2016年1-9月我国粗钢产量(万吨)

*数据来源:wind资讯

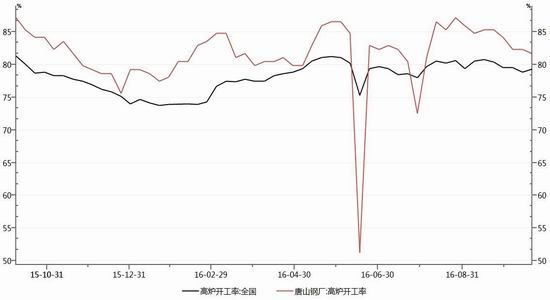

今年以来,全国高炉开工率3月明显回升,5月份升至81.22%的高位,除6月唐山大幅限产和G20会议出现较明显回落以外,8月份再度回升至80%附近,并保持相对稳定。稳定持高的高炉开工率,也说明钢厂生产仍然处于高负荷状态。

图三 2015年9月以来全国高炉开工率情况

*数据来源:wind资讯

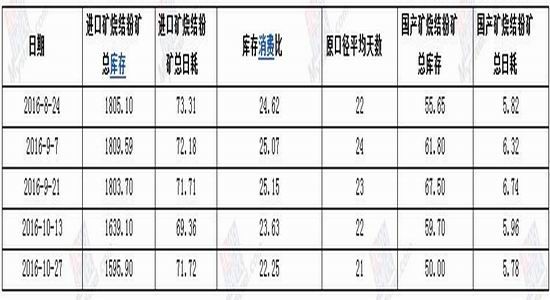

据我的钢铁网调查数据显示,从部分钢厂进口铁矿石库存来看,8月份以来一直维持在22-24天的低位,10月下旬这一状况还在下降,目前进口矿平均库存使用天数下降到21天。从现货市场了解的情况,目前港口进口铁矿石库存中高品位的矿资源偏紧,而现阶段调查的这些钢厂进口矿烧结配比高达92.36%。

从全国高炉开工率和部分钢厂进口铁矿石库存状况来看,对铁矿石的需求短期预计会继续保持相对稳定性。

表一 部分钢厂进口矿使用天数

*数据来源:Mysteel

三、煤炭持续涨价,成本推动钢材价格上涨,铁矿石有借机涨价条件

受需求持续增长,而产量同比下降10%,导致供需紧平衡的煤炭自8月以来一路持续大涨。焦炭(唐山到厂)价格自1005涨至1665元/吨,三个月涨幅高达66%。直接导致钢材成本上抬,推动钢材成本上升300元以上。而同期铁矿石价格上涨未超过20%,尽管铁矿石供需没有出现煤炭供需的紧平衡局面,但相对来讲,涨幅大大落后。特别是在钢厂继续维持高产量不减的状况下,而又对进口矿的使用依赖度那么高,经历前两年持续下跌,国产矿和其他非主流矿因大幅亏损而关停,四大矿山寡头垄断地位更加牢固,尽管他们仍在降成本,通过规模效应化解产能的投放问题,但随着中国钢铁产量的明显回升,需求的稳定回升,进口铁矿石也随之上涨。后期只要钢铁产量不减,继续保持对进口铁矿石的稳定需求,在人民币持续贬值和煤炭价格持强不降等因素的助推下,铁矿石预计会借机上涨,弥补一部分上涨空间。

四、技术分析

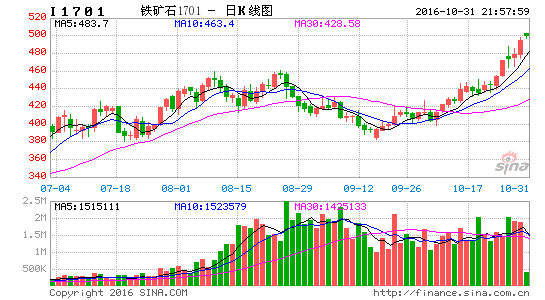

铁矿石期货指数与主力合约1701价格走势均突破今年4月和8月高点形成的高点连线,从形态上是收敛三角形突破,中期均线形成上升态势。摆动指标MACD黄白线从低位回到零轴上后已完成回踩,并再度保持上升格局,处于多头信号中。但从周线图形来看,铁矿石期货价格中期处于区间运行震荡修复的过程中。主力合约1701从波浪结构看,经过之前2浪的强势调整浪,目前处于3浪拉升走势。因此,从项技术指标和形态判断,铁矿石期货价格目前处于上升走势。

图四 铁矿石期货指数价格走势

*资料来源:文华财经

第二部分 策略

基于以上基本因素相关分析和技术分析,未来一段时间内铁矿石价格预计维持震荡上涨走势格局。操作上,短期采取多头策略,买入操作;后期如果价格持续大幅上涨并超涨后,会有调整要求,可采取适当做空策略,卖出操作。

国内期货主力合约1701预计目标位540-560元。

买入操作选择主力合约1701,进场区间475-510;目标540-560。

卖出操作选择合约1701或1705,1701进场区间570附近,目标480-520。1705合约价位相应参照1701合约。

第三部分 风控

风险因素:

1.后期人民币持续贬值效应若暂时失去,市场对人民币持续贬值预期减弱,资金炒作铁矿石补涨的情绪会减弱或消退,可能补涨空间到不了预期目标。

2.政策风险,四季度因各方面原因基建投资不如预期,导致基建投资对钢材的需求较预期下降。加上房地产调控的负面影响开始显现,钢材的需求在冬季来临等多因素叠加下下降,导致钢厂被迫减产,对铁矿石的需求也会下降。

风险控制:

1.进入止损区间,逐步止损。

1701合约买入操作止损区间:450-465。

1701合约卖出操作止损区间:580-590。

2.在买入操作时,若出现超跌状态,可通过卖出远月1705合约保护,减少买入操作的回撤或亏损。

3.在卖出操作时,若出现投机资金短线拉涨,可通过买入远月1705合约保护,减少卖出操作的回撤或亏损。

倍特期货 刘明亮

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。