阶段关注重点:

①9月OPEC会议能否达成冻产协议

②短期供应维持偏紧

③L下游即将进入农膜需求高峰,PTA下游聚酯行业迎来“金九银十”行情

⑤PTA巨量仓单冲击市场

操作建议:L17018700试多、止损8400,P1701

震荡区间7000-7500,PTA17014700-5000,短

线操作。

L1701-L1705低于400多1空5、低于300可加仓,PP1701-PP1705低于300多1空5。

L1701-PP1701低于1400多L空PP。

一。原油

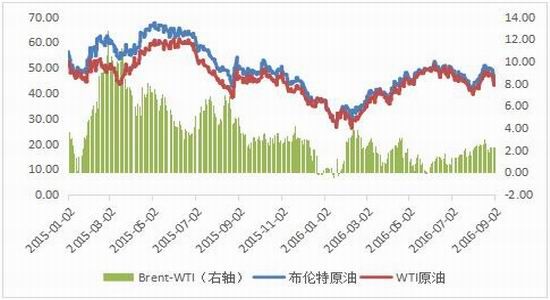

图表1:国际油价走势

来源:WIND、倍特期货研发中心

50美元再成油价关键分界点,8月初开始的上行趋势在中旬触及该位置后转头向下。宏观上有美联储年内加息预期提升进一步施压油价,但从技术面上看41-42美元有较强支撑。

市场现阶段炒作点在阿尔及利亚召开的OPEC部长级非正式会议。本次会议旨在达成冻产协议,此前态度强硬的伊拉克与伊朗已同意出席,参与者同时包括非OPEC组织的俄罗斯等国。如果会议能达成冻产协议,可能有助于帮助油价稳定在50美元以上。但鉴于全球产油量已经处于历史高位,即使协议达成,仅仅“冻产”而非“减产”的话,并不能有效缓解供应过剩问题。因此我们预计,如果协议达成虽能对油价起到支撑,但不可能推价格大形态步入上涨通道;而如果协议“流产”,油价可能进一步低探至40美元/桶附近。

二。聚烯烃

1.月度行情回顾

相较于原油的大幅波动,月内聚烯烃期货走势整体平稳,绝大多数时间处于震荡区间内,仅在月末时有一波连续下跌。

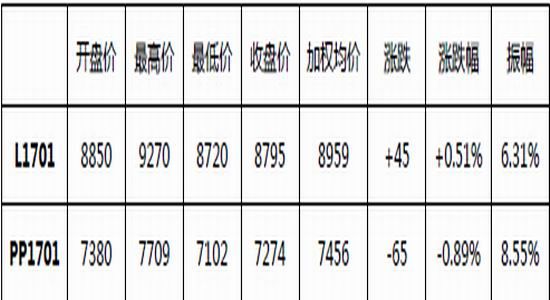

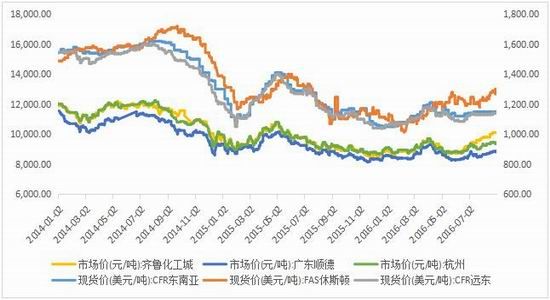

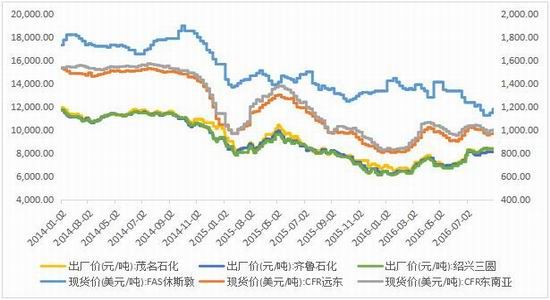

LLDPE国内现货市场上,呈现震荡走高的态势,其中华北最为强势;国际市场上美国与国内走势相对一致,亚洲市场表现为窄幅波动,CFR东南亚报价稳定在1150美元/吨、CFR远东均价在1135美元/吨。PP国内市场以偏强震荡为主,国际市场上远东、东南亚偏弱震荡,但美国市场是明显的下跌趋势。总体比较,人民币和美金市场聚烯烃价差有缩窄趋势,这对进口料有利。

图表2:LLDPE国内外市场走势

来源:WIND、倍特期货研发中心

图表3:PP国内外市场走势

来源:WIND、倍特期货研发中心

2.供需情况

2.1月度产量

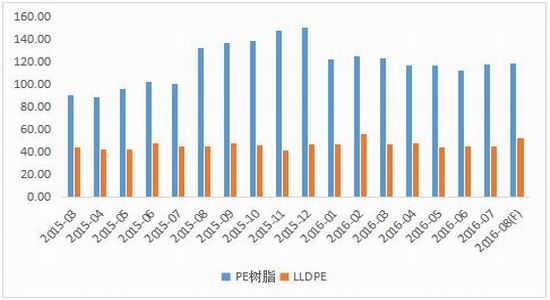

塑料方面由于装置转产线型预测8月LLDPE产量在整个PE树脂中占比会略有提升。

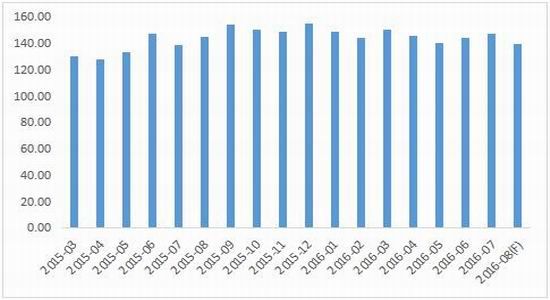

PP由于8月整月装置停车比例基本维持在20%以上,导致当月产量损失扩大。10月检修旺季结束、加上期货交割后货源投入市场,供应或将有所回暖,但大幅度提升估计要等到年底至明年一季度新增煤化工装置投放后。

图表4:LLDPE国内产量

来源:WIND、卓创资讯、倍特期货研发中心

图表5:PP国内产量

来源:WIND、卓创资讯、倍特期货研发中心

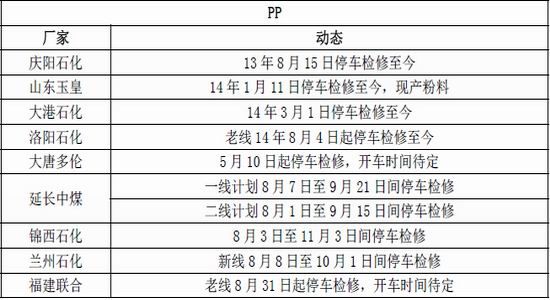

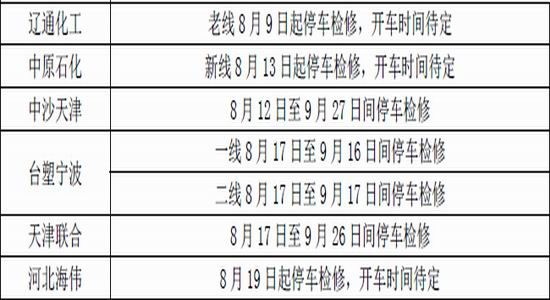

2.2装置动态

本月检修仍然比较集中,短期供应压力依然不大。

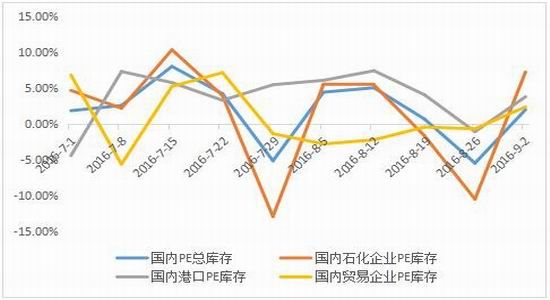

2.3中游库存

从库存变化率来看,国内聚烯烃总库存并没有没有累积或减少的迹象。其中贸易企业库存压力有所缓解,或证明下游需求上升、接货意愿提升。预计港口库存在短期内会有明显下降,一是因为进口料价格倒挂幅度缩小吸引买家,二是韩进海运破产导致中东地区货源到港出现问题。

图表6:PE库存变化

来源:卓创资讯、倍特期货研发中心

图表7:PP库存变化

来源:卓创资讯、倍特期货研发中心

2.4下游开工率变动

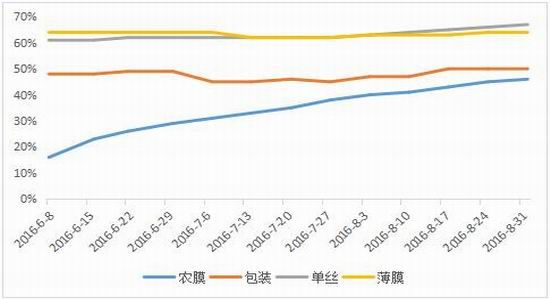

PE和PP开工率变动方向明显不一致。

PE整体开工率呈上升走势,主要归功于农膜厂开工率的明显提升;农膜生产旺季从现在开始将持续至明年初,这将支撑PE总开工率维持震荡上行的趋势。

PP整体开工率持续小幅下降,近一个月主要是因为G20会议导致杭州周边膜料厂放假停工。会议结束后BOPP膜厂开工率预计将会有回升,但估计也只能使整体开工率维持在平稳的水平,难以像PE一样出现明显走高。

图表8:PE开工率变化

来源:卓创资讯、倍特期货研发中心

图表9:PP开工率变化

来源:卓创资讯、倍特期货研发中心

3.价差分析

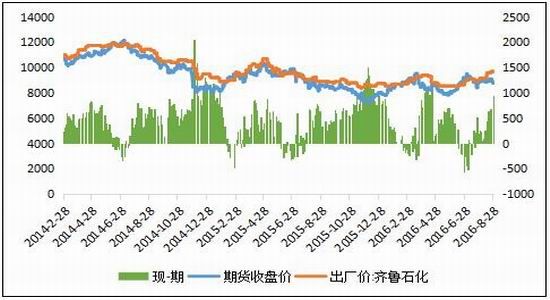

3.1期现基差

图表10:LLDPE期现价差

来源:WIND、倍特期货研发中心

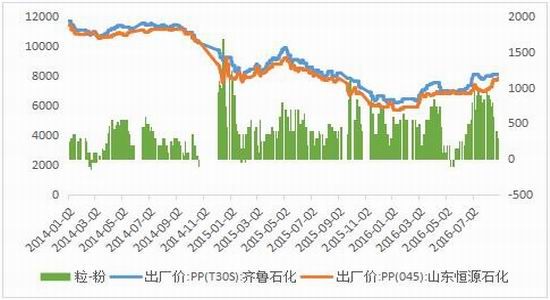

图表11:PP期现价差

来源:WIND、倍特期货研发中心

L基差上涨,大致上处于合约周期性的中轴位置;但按照往年惯例,11-12月间价差才会达到最高点。PP短期基差稳定;对比前两年走势看,之后基差仍有走高机会。如有卖出套期保值需求的话,可在LLDPE基差低于600元/吨时或者PP基差低于500元/吨时卖出期货合约。

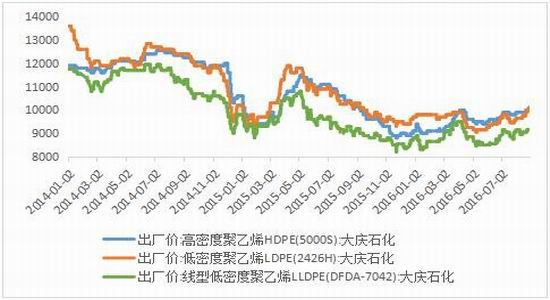

3.2替代品价格

PE个品种走势中LDPE最为强势,HDPE和LLDPE短期不相上下,从趋势和定价来看,不足以引发全密度装置转产LLDPE的需求。

PP粒料和粉料价差快速收缩至350元/吨,基本不存在替代需求。

图表12:LLDPE、LDPE、HDPE走势

来源:WIND、倍特期货研发中心

图表13:PP粒、粉料价差

来源:WIND、Choice、倍特期货研发中心

4.套利分析

4.1跨期套利

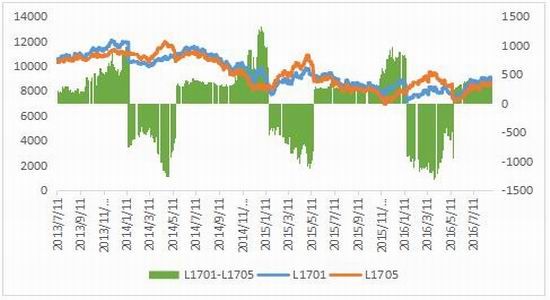

图表14:LLDPE跨期价差

来源:WIND、倍特期货研发中心

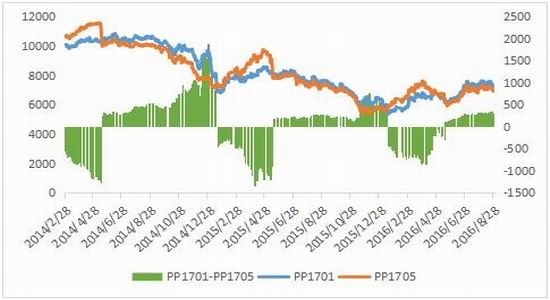

图表15:PP跨期价差

来源:WIND、倍特期货研发中心

L1701-L1705价差和同期相比稍微偏高,但按历史规律分析后期价差还将大幅走高,且1月和5月合约分别对应下游需求旺季和淡季,即两合约相比1月偏强、5月偏弱,对价差上升空间较为乐观,建议价差低于400时可做多1月、做空5月,短期内价差如有回调至300以下的机会还可加仓。

PP1701-PP1705价差同样存在周期规律,但由于PP合约的1月和5月间不像LLDPE有淡、旺季之分,价差上涨幅度可能略弱于L。操作上价差低于300时做多PP1701、做空PP1705。

4.2跨品种套利

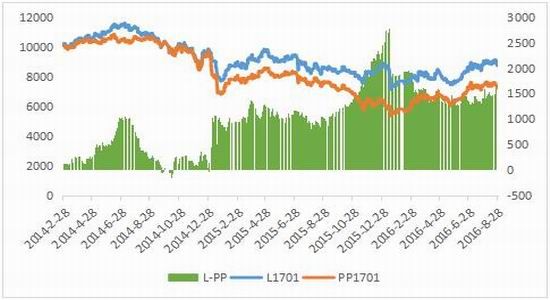

图表16:LLDPE-PP价差

来源:WIND、倍特期货研发中心

L1701-PP1701价差处在1400-1600的震荡区间内。从基本面考虑,由于L在四季度有强烈的需求支撑,表现应比PP强,因此突破区间的概率较高。如果L-PP价差能靠近或低于震荡区间下边界的话可适当建立多L1701、空PP1701的套利组合。

三.PTA

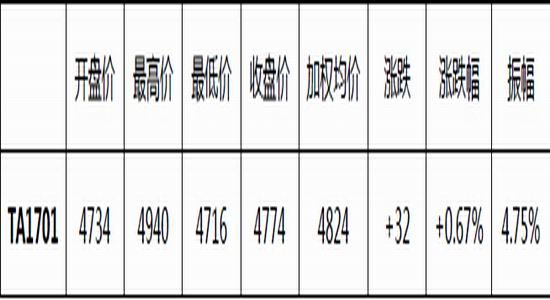

1.月度行情回顾

PTA月内走势先扬后抑,前半段主要是受到原油上涨支撑,后半月由于原油下跌、9月ACP谈判无果、汉邦装置重启、下游工厂因G20停工导致PTA需求下降等原因转而下跌。

上游方面,石脑油和PX走势都较为稳定,价差维持在400美元/吨偏上。PX生产利润利润合理,暂不用担忧对供应有影响。

PTA期货对现货贴水接近200元/吨,稍微偏高,平均应在150元/吨左右。贴水偏高对期货形成一定支撑。

图表17:PX-石脑油价差

来源:Choice、倍特期货研发中心

图表18:PTA期现价差

来源:倍特期货研发中心

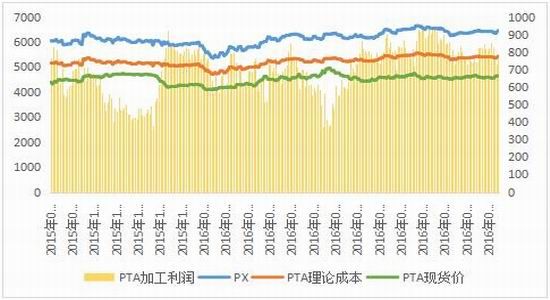

2.利润分析

图表19:PTA加工利润

来源:WIND、Choice、倍特期货研发中心

PTA现货加工利润稳定在800元/吨附近,在年内来看处于平均水平,并无明显偏高,还不足以吸引生产商进行保值操作,期货盘面上暂时还不会出现明显抛压。

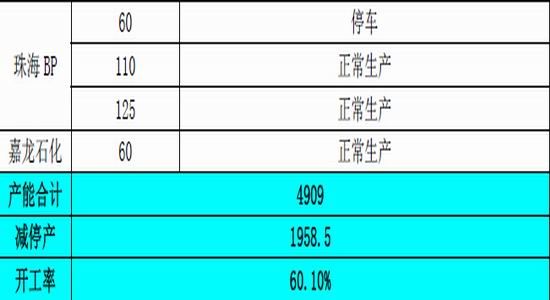

3.装置动态

9月PTA装置检修相对其中,导致整体开工率偏低。

4.产业链开工率与库存

图表20:产业链开工率

来源:WIND、倍特期货研发中心

图表21:库存天数

来源:倍特期货研发中心

8月产业链开工率都有所下降。按照现阶段信息预期,9月PTA工厂开工率将继续下降,而9月中旬起因G20停工的下游聚酯工厂复工、再加上传统的聚酯消费旺季,聚酯开工率有望上升至75%以上。PTA工厂和聚酯工厂开工率的差异将导致PTA供应趋于偏紧,有助于去库存。

PTA工厂库存偏低;聚酯工厂因前期停工导致库存增加,但恢复生产后库存很快会有消化。整体看库存压力不大。

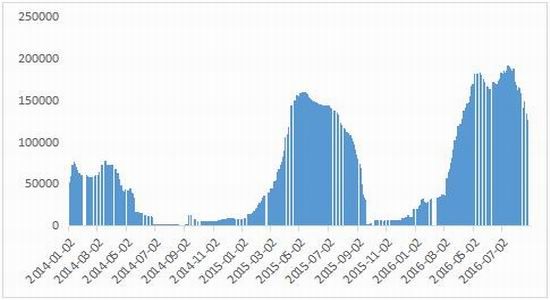

5.期货仓单

9月待交割仓单量估计接近60万吨,流入市场后仍有较大冲击,将抵消掉大部分装置检修带来的利好效应,对价格的上行起到抑制作用。

图表22:PTA交易所注册仓单

来源:WIND、倍特期货研发中心

四。操作建议

LLDPE供应偏紧且有下游农膜生产旺季带动,有较强的上涨预期。

PP供应偏紧的情况可能伴随9月检修旺季结束而缓和,但PP需求方面并无明显提升预期,难以出现上行行情。

PTA虽然短期装置检修导致的产量损失较大、且下游聚酯消费进入“金九银十”传统旺季,但巨量仓单压制上行空间。此外PTA受原油波动影响更大,如果9月OPEC非正式会议未能达成冻产协议,对PTA价格有负面影响。

操作上,预计9月LLDPE偏向震荡上行,L1701在8700一线多单可考虑进场,止损8400;PP1701预计震荡区间7000-7500,PTA1701波动区间4700-5000,以短线操作为主。

套利方面,聚烯烃跨期套利可以开始建仓,L1701-L1705低于400可轻仓做多价差、低于300加仓,PP1701-PP1705价差低于300做多。跨品种套利上需等待L1701-PP1701低于1400时才能考虑买L空PP套利。止损均以开仓价位下移200点。

倍特期货 陈吟

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。