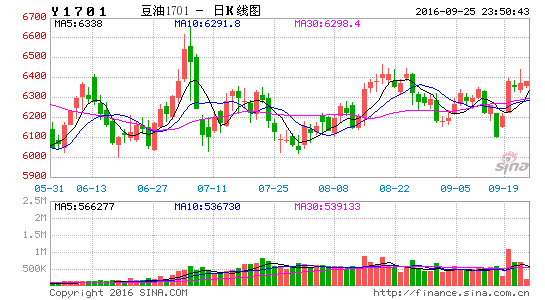

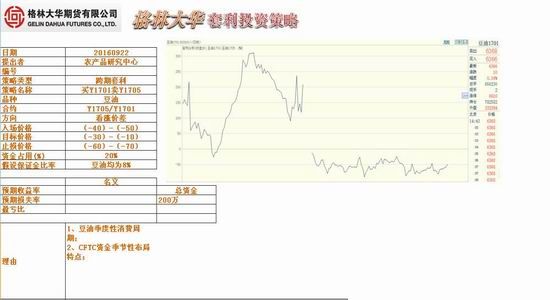

豆油买1701合约卖1705合约套利分析

一、投资策略概述

从豆油的季节性周期分析来看,豆油具有明显的季节性消费特点,这就给豆油的跨期套利带来了基本面方面的支撑。二季度,随着气温的回升,居民饮食偏向清淡,油脂摄入减少,资金持仓布局在二季度也有相应的空单布局,为这个季度做空豆油提供了支撑。四季度,随着气温的降低,居民饮食摄入油脂增加,豆油因凝结点较低和气味平和,令其使用范围广泛。资金方面,CFTC资金持仓四季度布局多单的季节性特点也为豆油期价的回升带来了支撑。基于以上的分析,我们提出了豆油买1701卖1705的正向套利交易策略,跨期价差(-40)-(-50)之间,利润空间10-30点左右,止损价位20点左右。

二、CFTC豆油持仓分析

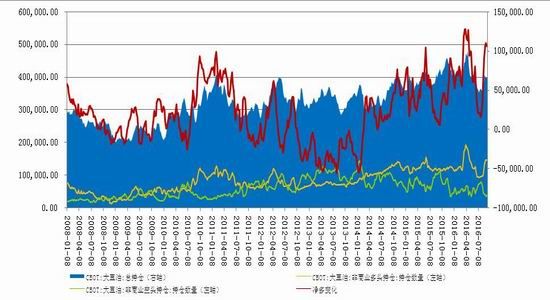

CFTC豆油持仓分析

资料来源:万德咨讯

格林大华期货

基金持仓在商品投资中占据着重要的地位。世界范围内投资基金的介入,使得传统的供需定价格局被改变,也使得商品价格的波动被进一步的加强,增加了市场的风险,所以研究基金持仓变化变得尤其重要。由于农产品具有明显的生长周期性,这就令农产品期价具有明显的季节性特点,基金布局也就呈现出一定的季节性规律,这种规律为我们提前布局仓位方向提供了一定的依据。

从我们选取的2008年-2015年这8的时间段来看,2008年-2012年的连续5年数据中,每年的二季度,CFTC基金持仓在4月份多头减持利多较大,这就对豆油的空头带来了较大的机会;2008年、2009年、2010年、2012年、2014年、2015年这些年份中,四季度CFTC基金均在豆油多头头寸有大幅加仓举动,其中2011年和2013年四季度加仓幅度较小。从选取的样本年份中,四季度多单加仓年份高达75%。从资金的季节性持仓分析规律来看,二季度多头资金撤离,这对豆油期价的施压较大,令豆油下跌概率增加;四季度资金聚集豆油多头部位的概率较大,这有利于豆油期价的上涨。

三、基本面分析

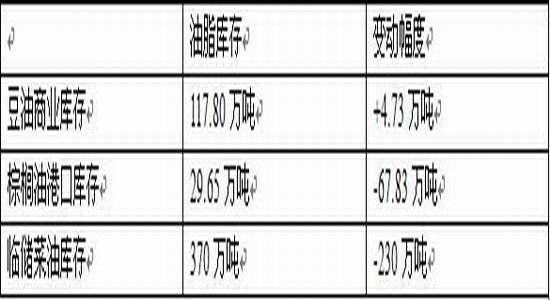

1、国内油脂库存分析

我国目前的油脂库存主要为豆油、菜油和棕榈油。自2012年以来连盘油脂期价的持续下跌,国内油脂库存的巨量库存得到市场的消化。国内豆油商业库存峰值150万吨左右,由于植物油期价的持续下跌,目前国内豆油商业库存在120万吨左右目前国内菜籽油库存多为临储菜油,峰值时期菜籽油临储库存500-600万吨,经过年初的拍卖,菜籽油库存处于370万吨,菜籽油方面的库存压力已经得到了有效的缓解;由于棕榈油具有融资效应,2014年之前棕榈油港口库存峰值达到160万吨左右,2014年随着信用证暂缓发放,棕榈油融资性进口减半,目前棕榈油库存仅有29.65万吨。国内油脂的整体库存压力已经得到了相当的缓解,而我们的消费需求继续保持在稳中有增的状态,根据最新的人口数据显示,目前国内人口在13.7亿左右,需求旺盛,这给油脂期价带来了有力支撑,尤其是在四季度油脂消费高峰期,国内油脂库存的下降为后期油脂期价的上涨带来基本面的支撑。

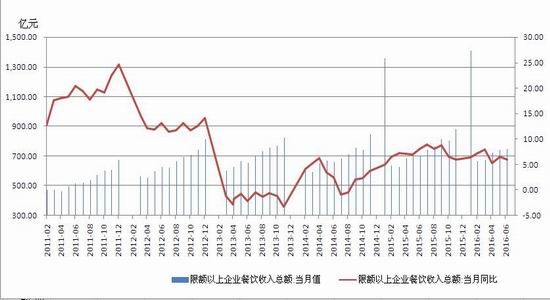

2、豆油消费旺季到来

我国的油脂消费主要集中在豆油,菜油和棕榈油。其中菜油因有介子味,消费的区域比较集中,一般在两湖和川贵地区;棕榈油由于熔点问题,造成冬季消费被取代性较高;豆油由于气味平和且冬季不易凝结点的特点,冬季使用量较大。这比较利多四季度豆油的消费,支撑豆油期价。而且我国的限额以上企业餐饮收入总额四季度的回升也印证了冬季饮食消费增加,油脂消费增长的实际情况。

限额以上企业餐饮收入总额

资料来源:万德咨讯 格林大华期货研究所

操作策略

风险提示:

严格按照操作策略提供点位止盈止损。

格林大华

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。