第一部分 行情综述

一、期货行情综述

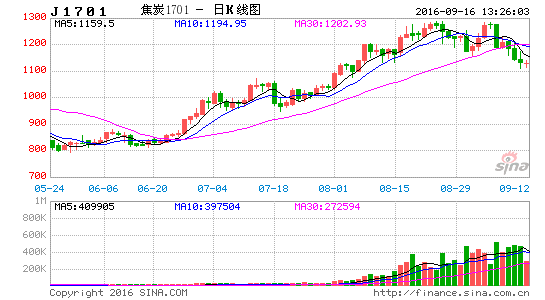

8月初焦炭突破了前期高点1140一线,不过突破之后焦炭价格在1300一线受到阻力,并且三次突破未果,目前从技术图上看,焦炭价格在1140上方形成宽幅震荡区间,目前焦炭价格再次回落到震荡区间的下限1140一线。经过一个多月时间的震荡,焦炭的上涨动能可能被消耗。尤其从近期的焦炭价格走势来看,焦炭从最高点的1282点,仅仅用了一周左右的时间就再次回到了起跑线,因此预计1140一线的支撑力度有限,继续向下突破的可能性较大。

另外焦炭的走势与整个黑色系品种的走势密切相关,尤其是螺纹钢和铁矿石的走势直接影响着焦炭的价格走势。从螺纹钢的走势来看,螺纹钢的下跌趋势开始的更早一下,在8月中旬,也就是8月17日的时候,螺纹钢冲高未果后开始连续下跌,虽然期中有小幅反弹但跌势明显。

数据来源:文华财经

二、现货市场行情综述

近期国内焦炭市场的现货价格继续上涨。在华北市场,山西地区标准一级焦发到唐山到站价上涨50元至1440元/吨;准一级冶金焦车板价上涨50元至1230-1250元/吨,二级冶金焦出厂价涨50-80元至1170-1210元。河北邯郸地区二级冶金焦到厂价上涨50元至1260元/吨,唐山地区焦炭价格上涨50元,现准一级冶金焦到厂价执行1400-1410元/吨,二级冶金焦涨50元至1360-1370元/吨。东北市场稳中有涨,黑龙江二级冶金焦出厂价上涨50元至1170-1190元/吨,辽宁地区二级冶金焦出厂价暂稳在1270元/吨。在华东市场,山东主导钢厂焦炭采购价上调50元,但库存仍处于偏低水平,山东、江苏地区二级冶金焦出厂价上涨50元至1340-1360元/吨。中西南市场稳中有涨,河南平顶山二级冶金焦出厂价暂稳在1320元/吨,安阳、济源地区焦炭价格上涨50-60元,贵州三级冶金焦出厂价保持1180元/吨,云南三级冶金焦出厂价1340元/吨。

而与之相关的钢材市场的现货报价近期则是震荡调整的走势。华东地区涨跌不一,上海、杭州、无锡市场价格下跌50-100元/吨,济南、合肥市场小幅上涨;中南地区广州小涨30元/吨,其他市场下跌10-50元/吨;华北地区北京、天津市场下跌20元/吨,其他市场小幅上涨;东北地区下跌10-40元/吨;西部地区总体以小幅下跌为主。

截至上周,钢之家(中国)钢材基准价格指数(SHCNSI)为68.04点(2943元),较上周下跌0.31%;长材价格(SHCNSI-L)指数为72.37点(2631元),较上周下跌0.21%;普线材价格指数(SHCNSI-WR)为71.39点(2641元),较上周上涨0.11%;螺纹钢价格指数(SHCNSI-RB)为72.61点(2569元),较上周下跌0.21%。截至上周五,国内28个主要城市8mmHPB300高线和25mmHRB400螺纹钢平均价格分别为2635元/吨和2572元/吨,较上周末分别下跌13元/吨和下跌23元/吨。

随着国内钢材价格继续小幅下跌,钢厂利润继续被压缩,钢厂对于焦炭继续涨价有抵触心理。预计未来国内焦炭市场涨势将趋缓甚至扭转。

数据来源:钢之家

第二部分 市场分析

受国内供给侧改革和环保督察等因素影响,煤炭生产企业产能压缩,产量同比下滑明显,焦化企业开工率多维持低位,而下游钢厂利润普遍回升带动焦煤焦炭需求回暖,整个8月份焦煤焦炭市场供小于求现象较为突出,尤其是G20 会议前多地限产停产以及G20会后中国政府可能发布新的节能减排措施更进一步刺激市场看涨热情,焦煤焦炭期货市场更是在资金疯狂买入下呈现非理性加速上涨。随着国内市场逐步回归常态化运行,钢厂利润收窄,焦煤焦炭市场供需矛盾有望化解,在国内宏观经济增速放缓的背景下,缺少钢厂需求配合的焦煤焦炭价格难以维持高位运行,在市场炒作情绪降温后,焦煤焦炭市场的调整节奏也将逐渐展开。

一、G20环保限产结束,开工率小幅回升

G20会议环保限产结束后,上周国内高炉开工率小幅回升。据钢之家网站对国内149家钢厂调查显示,截止9月9日,按容积计算开工率为88.01%,较上周提高0.65个百分点。另外,由于环保限产、供需阶段性错配以及投机资金,焦化行业盈利情况明显好转,在利润驱动下,焦化企业生产积极性有所提升。根据国家统计局数据,1-7月份国内焦炭产量为2.53亿吨,同比下降3.8%,降幅较上半年收窄0.6个百分点;自2016年以来,焦炭产量累计降幅呈现逐月收窄的态势。同时,8月份国内独立焦化企业开工率明显提升,截止到8月26日为76.43%,较7月底回升4.43个百分点,且进入8月份之后,该数据连续4周回升。综合来看,未来焦炭的供应压力或会逐步回升。

焦炭主要下游需求来自高炉炼铁,今年前7个月国内生铁产量为4.03亿吨。按1吨生铁消耗0.45吨焦炭计算,前7个月焦炭内需总量为1.81亿吨。而考虑了焦炭出口和库存变化的焦炭可供应量为2.47亿吨;若按80%的焦炭用于炼铁计算,今年前7个月焦炭供应过剩量为1651万吨,四季度焦炭供应面趋向进一步宽松。

二、钢厂利润被压缩,焦炭价格承压

相对于需求端的钢企来说,焦化企业处于产业链的弱势地位,对市场的话语权相对较弱。焦炭现货价格的上涨一般是以钢厂利润好转,对焦化企业涨价的容忍度提高为前提。从历史数据上看,焦炭价格往往是跟随钢材价格的变化而变化,但7月下旬以来,焦炭价格的涨幅明显超过钢材。截止9月2日,与7月下旬相对低点相比,上海三级螺纹和唐山方坯的涨幅分别为10.7%和14.6%,而天津港准一级焦平仓价的涨幅则达到35%。焦炭价格涨幅快于钢材导致了钢厂盈利的收窄,从我们跟踪的情况看,近期不论是螺纹钢现货还是盘面利润均出现不同程度回落,与此同时,房地产、基础建设等钢材需求重点领域在四季度难有超预期增长,无法带动钢材需求攀升。在此背景下,若钢厂盈利空间继续收窄,则不排除后期会通过打压焦炭价格降低成本。因此,目前出现的钢厂利润收窄而焦炭供应回升的现象很难持续。

三、焦化厂利润较高,有一定的回落空间

受二季度国内限产和灾害天气多发影响,焦炭现货库存偏紧,快速上涨的价格提升焦化厂利润。目前,根据焦化生产工艺计算出的焦炭毛利润约为300元/吨,处于行业偏高水平。一方面焦炭利润偏高刺激供应增加,另一方面由于产业链下游需求表现不佳也进一步抑制过高利润。从房地产行业来看,国家统计局公布的数据显示,1-7月全国房地产开发投资55361亿元,同比增长5.3%,增速比1-6月回落0.8%;商品房新开工面积92944万平方米,同比增长13.7%,增速比1-6月份回落1.2%,房地产增速保持回落状态,削弱对上游产品的需求。由于产业链传导有一定滞后性,随着钢材需求下降逐步反馈到焦化需求,焦化厂目前的利润水平很难持续,为焦炭价格理性回落预留空间。

第三部分 后市展望

目前国内金融市场和外围市场不确定性风险因素依然存在,上半年国内宏观经济表现整体稳中偏弱,多项经济指标显示经济下行压力不减,大宗商品需求基本面尚无明显好转迹象。政府为保证实现年内发展目标,仍会出台相应刺激和鼓励政策,但在产能巨大的黑色产业链上收效并不会太乐观。焦煤作为产业链上游产品,其价格走势在很大程度上需要其下游产品需求的有效配合。由于受到国内调结构,降库存政策影响,下游焦炭和钢材需求始终无法对上游产品形成正反馈。四季度国内焦炭需求通常进入淡季模式,市场继续冲高阻力增加,处于近两年来高点位置的焦煤焦炭价格有望进入调整模式。

渤海期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。