2016年,国内PP产能增长率达9.09%,高于PE产能增长率。然而,PP新增产能主要集中在国内,国外较少,全球PP产能增长率只有4.17%,低于全球PE产能增长率。但部分新增PP产能并无对应新增丙烯产能,新产能实际影响可能要打折扣。

四季度国内PP供应增量会回升,但并未大幅偏离消费增速。

PP01合约深度贴水,体现了供应增加的预期,大贴水下,若绝对价格合适,下游BOPP工厂有在盘面点价的可能性。

基于以上3点,我们认为PE 和PP的现货价格趋于震荡下行。但是由于升贴水的问题,PP01或相对抗跌,因此,我们选择PP01作为多头配置,PP05、L01/05作为空头配置。具体策略如下:

1、逢低做PP1-5价差扩大;

2、逢高买PP01抛L01/05,做价差回归;

3、绝对价格和升贴水合适时,阶段性做多PP01。

一、国内PP产能增长率达9.09%,高于PE,但部分新增PP产能并无对应新增丙烯产能,这部分新产能的实际影响可能要打折扣;全球PP产能增长率低于PE。

1、国内PP产能增长率达9.09%,高于PE,但部分新增PP产能并无对应新增丙烯产能,这部分新产能的实际影响可能要打折扣,粉料对粒料替代有极限。

从国内看,2016年已投和计划投产的PP粒料产能140万吨、PP粉料产能60万吨,合计200万吨,总体产能增长率9.09%,PE已投和计划投产的产能60万吨,产能增长率3.98%,中煤蒙大和中天合创的PE产能均为全密度装置,HDPE+LLDPE产能增长率4.56%。PP产能增长率高于PE,也高于HDPE+LLDPE。

但是,中景石化上游PDH尚未投产,兴兴能源、卫星石化只是下游扩能,今年没有新投丙烯产能,有原料新增产能的河北海伟PDH投产也不顺利,使得图2中已投和计划投产的135万吨PP产能中,只有66万吨新产能新增原料产能,其余69万吨PP产能并无对应新增原料产能。因此,可能会阶段性的造成国内丙烯单体紧缺,从而压低外购丙烯制PP(如PP粉料等)的利润,使其阶段性减产,使得PP粉料减产。今年5月份、8月份,PP粉料就因利润压缩,出现过阶段性的减产。也就是说,虽然今年新增PP产能较多,但是由于新增PP产能和新增丙烯单体产能不匹配,PP的新产能实际影响可能要打折扣。

另外,PP粉料和粒料使用领域并不完全相同,一些下游并不能使用粉料,也即是说,粉料对粒料的替代有极限,今年就出现过粒料-粉料价差较长时间维持高位的情况,就是当时替代已经比较充分了。因此,粉料产能并不能和粒料完全对等。

图表1:2016年国内PP产能投放较多

资料来源:IHS、ICIS、卓创资讯、新湖期货研究所

图表2:部分新增PP产能并无对应新增丙烯产能

资料来源:IHS、ICIS、卓创资讯、新湖期货研究所

图表3:2016年国内PE产能投放相对较少,但都是全密度装置。

资料来源:IHS、ICIS、卓创资讯、新湖期货研究所

图表4:2016年5月份、8月份,PP粉料因利润压缩,出现阶段性减产。

资料来源: ICIS、卓创资讯、新湖期货研究所

图表5:2016年5月份、8月份,PP粉料因利润压缩,出现阶段性减产。

资料来源:卓创资讯、新湖期货研究所

图表6:今年7-8月PP粒料-粉料价差较长时间处于高位,替代存在极限。

资料来源:ICIS、卓创资讯、新湖期货研究所

2、全球角度看,2016年PP产能增长率低于PE。

2015年-2017年是PP产能密集投放期, 而PE的产能密集投放期则是在2016年-2017年,稍晚于PP。从产能增长率来看,2016年PP产能增长率为4.17%,PE为6.83%,全球产能增长率PP低于PE。

图表7:全球角度看,2016年PP产能增长率低于PE。

资料来源:IHS、ICIS、卓创资讯、新湖期货研究所

二、 四季度国内PP供应增量会回升,但并未大幅偏离消费增速。

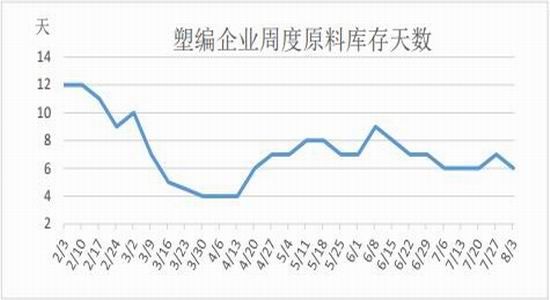

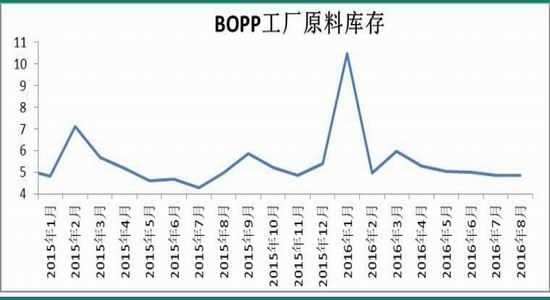

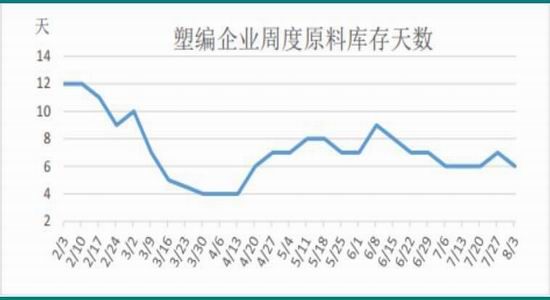

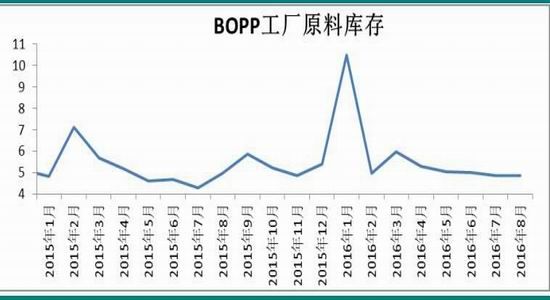

今年1-7月,国内PP总供应量1353.6万吨(含PP粉料),同比增加5.4%。从这几个月上游、港口和贸易商的库存来看,库存整体小幅累计,但累计幅度非常小。下游原料库存方面,塑编工厂今年整体在去库存,但年内开工率也整体下滑,原料库存天数换算成绝对量来看,7月底库存较去年12月底小幅下降;BOPP工厂原料库存天数换算成绝对量来看,7月底库存较去年12月底相当,并未累库存。因此,预计今年1-7月份国内PP整体消费增速也就5%左右。

而我们预估,今年8、9月份供应增量不大,10-12月份供应增量会回升,至6.7%左右,但8-12月份整体供应增速4.7%,低于1-7月份供应增速0.7个百分点,全年供应增速5.1%左右,低于1-7月份供应增速0.3个百分点。因此,虽说10-12月份国内PP供应增速会回升至6.7%左右,但并未大幅偏离1-7月份的消费增速。

图表8:四季度国内PP供应增量会回升,但并未大幅偏离消费增速。

资料来源:IHS、ICIS、卓创资讯、新湖期货研究所

图表9:7月底库存和去年12月底相当,累库存不明显。

资料来源:卓创资讯、新湖期货研究所

图表10:塑编工厂今年整体在去库存。

资料来源:卓创资讯、新湖期货研究所

图表11: BOPP工厂原料库存天数换算成绝对量来看,7月底库存较去年12月底相当,并未累库存。

资料来源:卓创资讯、新湖期货研究所

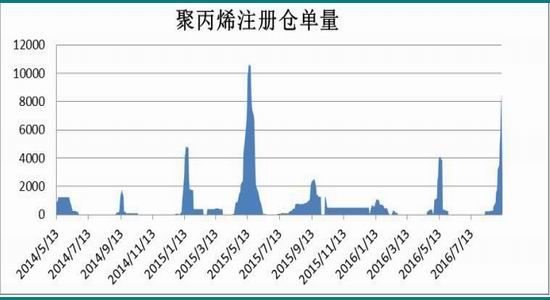

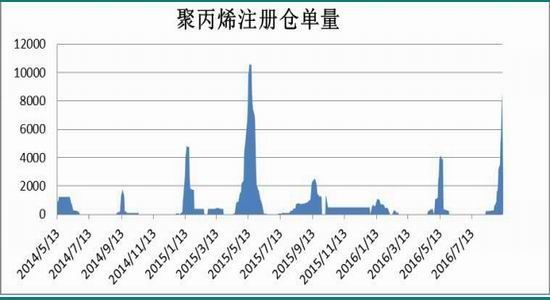

图表12:交易所交割库库存相对较多。

资料来源:大商所、、新湖期货研究所

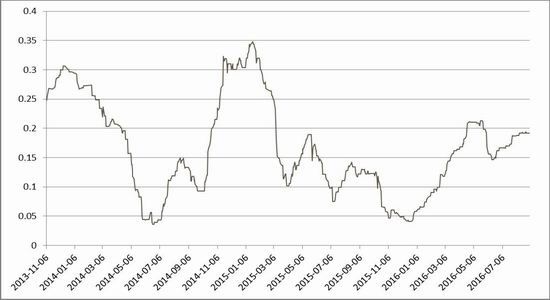

三、PP01合约深度贴水,体现供应增加的预期,若绝对价格合适,下游BOPP工厂有在盘面点价的可能性。

PP1501合约贴水现货750左右,历史上处于较大区间,在一定程度上反应了新增产能投产预期,而新增产能形成实际增量影响现货价格尚需要时间,现有的装置检修、新增产能运行不顺或新增产能投产延后都将对做空不利。

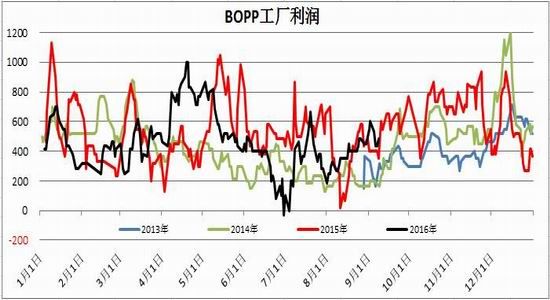

而且,目前下游BOPP工厂利润尚可,PP01大幅贴水现货的情况下,若绝对价格再下一个台阶,下游工厂在盘面点价的可能性将会提高,可能会使01合约相对抗跌。

图表13:PP01合约深度贴水。

资料来源:ICIS、卓创资讯、文华财经、新湖期货研究所

图表14:下游BOPP工厂利润尚可。

资料来源:ICIS、卓创资讯、新湖期货研究所

四、策略篇

1、逢低做PP1-5价差扩大

(1)、投资逻辑

a、 PP新增产能主要集中在国内,国外较少,全球PP产能增长率并不高,只有4.17%。且部分新增PP产能并无对应新增丙烯产能,这部分新产能实际影响可能要打折扣。

b、四季度国内PP供应增速并未大幅偏离消费增速。

c 、PP01合约深度贴水,体现了供应增加的预期,若绝对价格合适,下游BOPP工厂有在盘面点价的可能性。

a、b、c点已经在第一、二、三章论述, 此处不再重复。

d、库存结构来看,做多1-5价差风险不大:

上游、港口和贸易商的PP库存不高,低于去年同期。塑编工厂今年整体在去库存,库存压力不大;下游BOPP工厂原料库存不高,低于去年同期。

交易所交割库库存较高,但库存基本都在华东,是主要的消费地,几万吨货物相对于每个月的消费量来说并不多,且目前处于消费旺季,这点库存压力并不大。

图表15: PP1-5价差

资料来源:大商所、新湖期货研究所

图表16: 7月底库存和去年12月底相当,累库存不明显。

资料来源:卓创资讯、新湖期货研究所

图表17:塑编工厂今年整体在去库存。

资料来源:卓创资讯、新湖期货研究所

图表18:BOPP工厂原料库存天数换算成绝对量来看,7月底库存较去年12月底相当,并未累库存。

资料来源:卓创资讯、新湖期货研究所

图表19:交易所交割库库存较多

资料来源:大商所、新湖期货研究所

(2)、投资评级与调整

评级:3星

头寸入场的条件:PP1501贴水大于800

头寸终止条件:PP库存大幅累积,或PP1501贴水小于400

动态调整头寸的主要指标:近月的升贴水,近月贴水超过900,评级上升为4星,近月贴水小于600,评级下降为2星。

2、逢高买PP01抛L01/05,做价差回归。

(1)、投资逻辑

从季节性上看,四季度LLDPE的旺季特征更明显,现货价差多趋于扩大。但是目前LLDPE-PP现货价差在1000元/吨左右,期货价差在1765元/吨,期货价差升水现货价差在历史高位,逢高做回归有一定的安全边际。

图表20:LLDPE-PP期货价差大幅升水现货价差

资料来源:IHS、ICIS、卓创资讯、文华财经、新湖期货研究所

(2)、投资评级与调整

评级:2星

头寸入场的条件:L-PP期货价差大于现货价差800

头寸终止条件:L-PP期货价差小于现货价差400

动态调整头寸的主要指标:L-PP期货价差与现货价差大于现货价格1000点,评级上升为3星;L-PP期货价差小于现货价差600,评级下降为1星。

3、绝对价格和升贴水合适时,阶段性做多PP01。

(1)、投资逻辑

a、 PP新增产能主要集中在国内,国外较少,全球PP产能增长率并不高,只有4.17%。且部分新增PP产能并无对应新增丙烯产能,这部分新产能实际影响可能要打折扣

b、四季度国内PP供应增速并未大幅偏离消费增速。

c、PP01合约深度贴水,体现了供应增加的预期,若绝对价格合适,下游BOPP工厂有在盘面点价的可能性。

a、b、c点已经在第一、二、三章论述, 此处不再重复

后期需要跟踪的要素,主要为以下几点:

d、供需面:装置检修、新产能投放是否符合预期;粉料开工率;进口量同比增幅;库累积幅度;

e、价格、价差:PP拉丝现货价格相对粉料、共丙、外盘的价差。

(2)、投资评级与调整

评级:3星

头寸入场的条件:PP1501贴水大于800

头寸终止条件:PP1501贴水小于400

动态调整头寸的指标:近月的升贴水,近月贴水超过1000,评级上升为4星,近月贴水小于600,评级下降为2星。

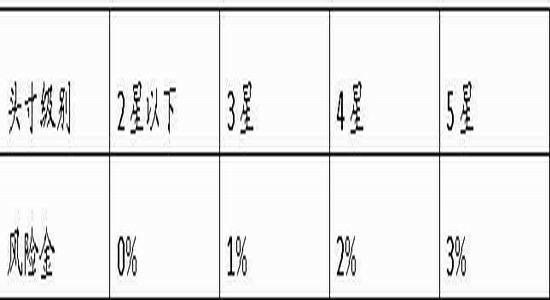

附表:

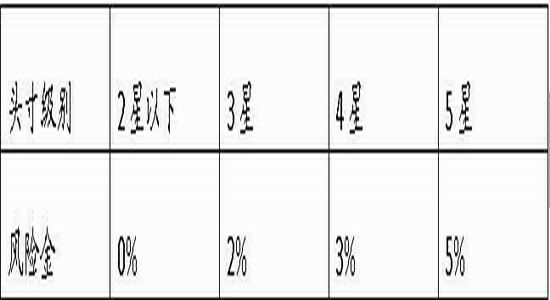

风险金指的是单个头寸所承担的最大亏损占总体资金的百分比。0%表示不执行头寸。

由于模拟比赛的缘故,竞争较为激烈,我们将头寸的风险金进行调整,如下表:

新湖期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。