观点:

截止9月,豆油、棕榈油九月合约已进入交割月,豆棕价差所涉及的两品种主力合约早已转为1月合约,对于未来价差走势,我们认为,虽然,美豆丰产利空豆类价格,但由于受下游需求支撑,美豆价格不宜被过度解读;另外,预计棕榈油3季度将来迎来年度产量高峰,且4季度豆油消费仍将强于棕榈油等三方面考虑,我们预计豆-棕价差后期将逐渐呈扩大走势,建议投资者关注该价差套利投资机会。

关键因素:

(1)美豆丰产利空豆类价格,但需求强劲利多价格

USDA9月供需报告上调美豆单产概率较大,美豆丰产预期不断被夯实;

美国大豆出口、国内压榨消费均同比呈明显增长态势;

(2)即便北美天气窗口提前结束,南美因素对美豆利多影响不容忽视

注意:目前拉尼娜预期并不是不发生,而是被后延概率较大;

天气、政策均令南美大豆远期供应呈下降预期;

(3)预计棕榈油3季度继续增产,未来天气对其影响有限

(4)豆、棕油下游消费“剪刀差”走势在4季度将继续扩大操作建议:

一、行情回顾与展望

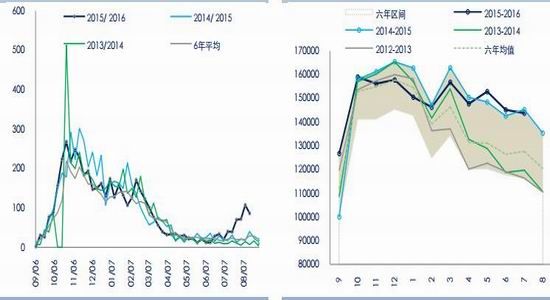

伴随着各方天气权威机构对拉尼娜发生时期后延,美豆天气利好美豆种植,市场对美豆产量由此前的减产逐渐转为丰产,使得豆棕价差在7月结束了从3月底以来的扩大趋势。一、九月合约价差纷纷从高位1272元/吨、1036元/吨回落至目前830元/吨、-72元/吨。其中,9月豆棕价差下降尤为显著,创下历史新低,首次出现棕榈油价格高于豆油价格的奇怪现象。造成这种现象,主要缘于棕榈油国内现货库存短期呈现偏低所致。

展望:截止9月,豆油、棕榈油九月合约已进入交割月,豆棕价差所涉及的两品种主力合约早已转为1月合约,对于未来价差走势,我们认为,虽然,美豆丰产利空豆类价格,但由于受下游需求支撑,美豆价格不宜被过度解读;另外,预计棕榈油3季度将来迎来年度产量高峰,且4季度豆油消费仍将强于棕榈油等三方面考虑,我们预计豆-棕价差后期将逐渐呈扩大走势,建议投资者关注该价差套利投资机会。

图1:豆-棕9月合约价差创历史新低 图2:豆-棕1月合约价差存在上升规律

数据来源:Wind,中信期货研究部

二、美豆丰产利空豆类价格,但需求强劲利多价格

2.1USDA9月供需报告上调美豆单产概率较大,美豆丰产预期不断被夯实通常,USDA5、6、7月报告中大豆单产预测数据是根据量化模型推算而得,8-11月的单产数据则是根据田间地头抽样调研所得,因此,若这几个月天气表现温和,那么这几个月的产量数据对真实产量数据反映准确较高,所以,市场对于这几月USDA产量数据较为关注,特别是9月供需报告的预期,因为一般过了9月,由于美豆生长度过了关键作物生长期——灌浆期,天气因素对作物产量的影响将明显减弱,产量一般也就较为明确了。

因此,截止目前,良好的优良率预示着USDA9月报告上调单产的概率较大,市场上对美新豆丰产的预期不断加强。据USDA发布周度作物生长报告,美豆优良率为73%,前周为72%。同时公布大豆结荚率为94%,落叶率为5%,基于该数据,美豆丰产概率较大。

另外,各方机构均陆续给出各自实际调研结论,不断夯实丰产预期。(1)ProFarmer:周五发布的报告显示,今年美国大豆产量预计达到创纪录的40.93亿蒲,平均单产为49.3蒲/英亩。2)商品经纪商Allendale:周三发报告显示,基于对美国31个州生产商的调查,预计美国2016年大豆产量将为40.26亿蒲式耳,单产为每英亩48.5蒲式耳。

图3:美豆结荚率创新高 图4:美豆优良率创历史新高

数据来源:Wind,中信期货研究部

2.2美豆国内外需求强劲对美豆价格构成支撑

美国大豆下游需求强劲,呈显著增长之势。无论是美国大豆出口量、还是美国国内大豆压榨量均同比表现增长之势。

尤其美国新作大豆出口销售情况,据油世界,截至8月11日,新一周美豆出口销售量再次远超去年同期。目前陈新作大豆未交付订单总量达到2010万吨(去年1200万吨),较去年猛增67.5%。

图5:北美豆出口同比明显上升 图6:美国国内大豆压榨量表现良好

数据来源:Wind,中信期货研究部

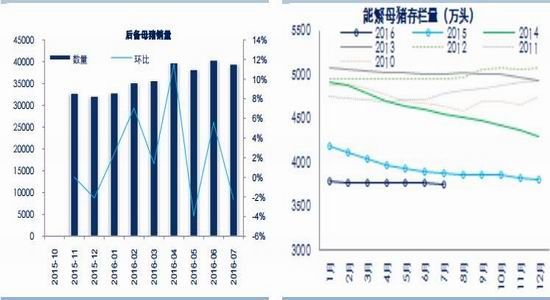

在美国大豆主要出口国中,中国仍占据着主力位臵,而国内大豆进口需求上升,主要得益于国内生猪周期进入上升阶段所致。自2015年12月,伴随着后备母猪销量的止跌回升,能繁母猪的存栏的止跌企稳等,国内生猪产业对豆粕的需求就开始呈现回暖,并呈不断上升的趋势。

虽然,我国长江流域今年6-7月发生洪水灾害,使得7月后备猪销量、能繁母猪存栏量分别环比6月下降了2.25%、0.2%,对国内豆粕需求造成了一定影响,但幅度比较有限,明显低于市场此前预期。而且,自洪水结束以来,生猪养殖利润止跌回升,并达历史高位水平,有效地鼓舞了生猪养殖户补栏热情。因此,预计,伴随着生猪存栏回升,豆粕需求将长期受支撑呈现增长之势。

图7:中国后备母猪销量7月环比-2.25%(6月环比5.59%) 图8:中国能繁母猪存栏7月环比-0.2%(6月为持平)

数据来源:Wind,中信期货研究部

图9:中国豆粕港口成交量累计同比增加55% 图10:生猪养殖利润高企将有效鼓舞养殖户补栏积极性

数据来源:Wind,中信期货研究部

三、即便北美天气窗口提前结束,南美因素对美豆利多影响不容忽视

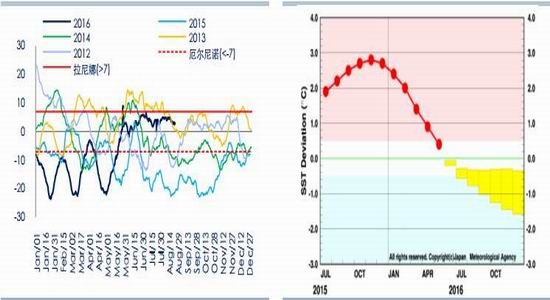

3.1注意:目前拉尼娜预期并不是不发生,而是被后延概率较大虽然气象指标显示中性,但各方机构预期秋冬季发生概率均超50%。一方面,气候指标趋于中性,NOII8月21日当周为-0.34,较上周+0.09。

SOI8月26日为4.6,较上周-0.9。

但另一方面,国际上机构认为2016年下半年出现拉尼娜的可能性超过5成。(1)美国NOAA:预计拉尼娜现象会在2016年8~10月之间形成,在秋冬季发生的概率在55%~60%。(2)澳大利亚气象局:认为2016年下半年仍有可能出现拉尼娜现象,南方涛动展望状态仍保持在“关注拉尼娜”。3)日本气象厅:2016年8月10日发布的厄尔尼诺现象监视速报认为目前海水处在中性状态,但拉尼娜在秋季结束之前出现的可能性高达70%。

图11:拉尼娜发生时南美大豆主产区单产均将下降 图12:阿根廷玉米、小麦对大豆的抢地效应逐年上升

数据来源:AGBOM 中信期货研究部 日本气象厅

注:更新日期2016年8月10日

3.2天气、政策均令南美大豆远期供应呈下降预期

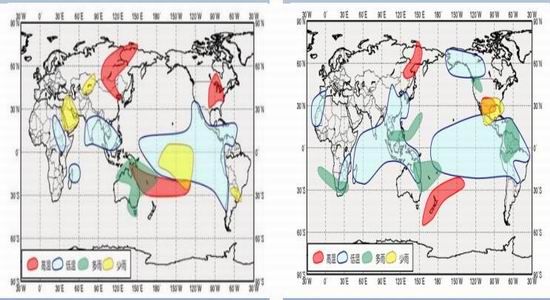

如果正如全球各方天气机构所预期——拉尼娜在下半年发生概率较大,那么一旦发生,预期将对南美大豆单产将造成不利影响。因为按以往统计,当拉尼娜发生时,在9-11月,将使南美天气多以少雨为主,而在12-2月将多以低温为主,无论这两种情况的哪种,都不利大豆生长。

结合单产数据走势,经研究发现,在历史上发生拉尼娜年份,对南美大豆主产区巴西、阿根廷均造成不同程度的减产。其中,巴西最单产最大降幅近20%,而阿根廷则更甚是达到了30%降幅。

图13:拉尼娜9-11月发生将使南美天气多以少雨为主 图14:拉尼娜12-2月发生将使南美天气多以低温为主

数据来源:Wind,中信期货研究部

另外,除天气之外,政策方面的人为因素将会使阿根廷种植面积下降。据油世界预计,南美5个国家16/17年度大豆播种面积在6000万公顷,较去年小降10万公顷,对比近5年年均增长250万公顷。事实上,16/17年度南美大豆播种面积未见增长属10年来首次,而这其中主要缘由就是阿根廷大豆种植面积预期缩减所致。

在阿根廷,受惠于政策利好,16/17年度小麦、玉米两品种面积预期上升,而大豆面积将下降。政策方面,主要集中于出口关税方面,阿根廷目前对玉米、小麦出口不再征收关税,而大豆出口仍需缴纳30%的关税。虽然,总统

MauricioMacri在12月时将大豆出口关税下调5%,并承诺以后每年将削减5%,但对大豆种植面积缩减无济于事,三种作物中,相对于大豆,玉米种植收益表现较为突出。因此,由于出口政策差异化作用影响,虽然阿根廷国内农作物总耕种面积增加,但大豆种植面积总体预期仍将下滑。

图15:拉尼娜发生时南美大豆主产区单产均将下降 图16:阿根廷玉米、小麦对大豆的抢地效应逐渐上升

数据来源:Wind,中信期货研究部

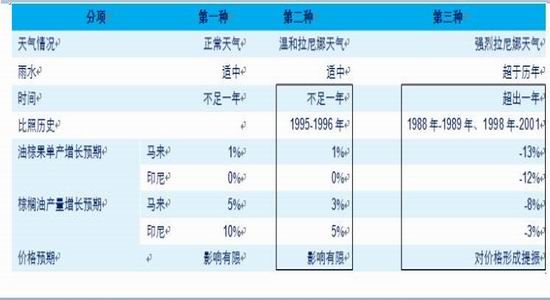

四、预计棕榈油3季度继续增产,天气对其影响有限

马来棕榈油产量如期上升,而需求疲弱不振。截至目前,正如我们前期预期,马来棕榈油产量继续呈现顺滑上升趋势,出口虽然7月环比上升显著,8月继续持25-30%环比增速,但同比往年同期,出口却表现疲弱不堪,分析主要是来自中国进口需求的缩减。

基于拉尼娜发生期后延预期,预计棕榈油3季度产量沿袭往年上升规律的概率较大。从历史同期来看,棕油产量一般9-10月将达历年度高峰,基于今年未来天气预期,预计今年棕榈油3季度将来迎来年度产量高峰,这将对棕榈油价格形成抑制。

图17:预期马棕产量将继续上升 图18:马来棕榈油出口继续表现低迷

数据来源:Wind,中信期货研究部

图19:除非拉尼娜影响强烈,拉尼娜对于木本植物——油棕树生长影响有限

数据来源:日本气象厅 中信期货研究部

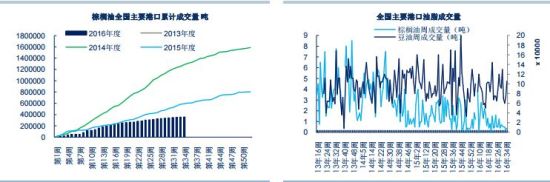

五、豆、棕油下游消费“剪刀差”走势在4季度将继续扩大

截止目前,今年国内油脂市场仅表现为刚性需求。今年以来,豆油、棕榈油周度成交水平分别为1.78万吨、0.22万吨,同比分别减少11%、40%;消费结构主要呈现豆油为主,棕榈油为副的形式,今年棕榈油消费萎缩显著。进入4季度,预计油脂消费将出现季节增长规律,但幅度有限,且豆、棕油消费剪刀差幅度将加剧。一方面,主要因为进入4季度,气温逐渐下降不利于棕榈油消费。另一方面,今年夏季棕油消费出现了明显的旺季不旺表现,除豆-棕价差效应外,更多的是国内油脂消费水平提升所致。

图20:棕榈油累计消费同比下降显著 图21:豆-棕下游消费剪刀差不断扩大

数据来源:Wind,中信期货研究部

中信期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。