近期国内油脂油料市场陷入震荡之中。缺乏消息引导,多空分歧较大。对于后市,考虑到美豆丰产季节性低点将现,马棕油库存产量增加或抵消出口提振以及国内棕榈油库存进入尾声等利空因素释放,国内油脂油料将震荡回落。在此过程中,豆油和棕榈油的供需矛盾将发生转变,可适当参与两者的扩大交易。

一、美豆丰产预期不断夯实

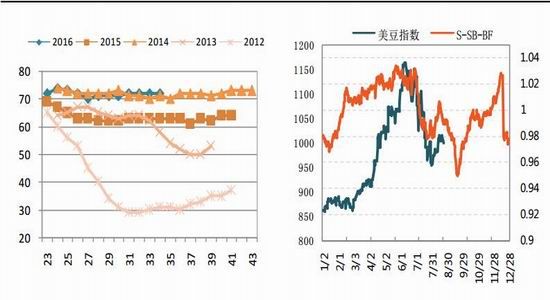

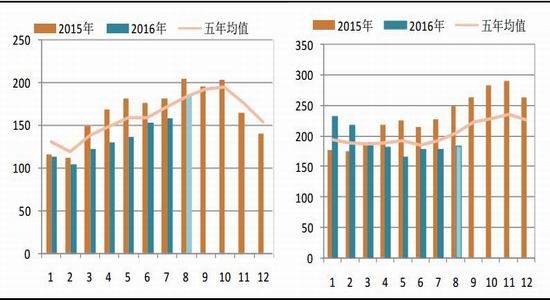

随着6月份厄尔尼诺天气的离去,市场都在等待拉尼娜的到来,但是似乎今年的天气与以往并不相同,拉尼娜天气并没有如期而至,美国大豆产区天气一直不错,充沛的降雨让美豆的单产再创历史高点。美国农业部在8月大豆供需报告中上调大豆单产预期至48.9蒲式耳,此前7月单产预期为46.7蒲式耳,2015/16年度大豆单产为48蒲式耳。可以说近乎完美的天气让美豆迎来历史最大的产量。截止9月4日美豆结荚率97%,去年95%,五年97%;优良率73%,上年63%。由此可见,无论从优良率还是其他生长进度指标来看,目前美国大豆生长均处于较好的状态中。

按照季节性走势来看,如果美豆迎来丰产年,进入9月中旬,随着美豆收割的开始,新豆陆续上市,CBOT大豆或将迎来收割低点,季节性的压力将会逐步体现。从目前来看,美豆丰产的事实已经不容改变,收割低点或将在9月份到来。

图:美豆优良率 图:美豆季节性走势分析

数据来源:USDA 国信期货研发部

近期多家机构给出各自的实际调研数据,纷纷上调美豆单产。ProFarmer预计今年美豆产量将达到40.93亿蒲式耳,平均单产为49.3蒲式耳/英亩。商品经纪商Allendale预计2016年美豆产量将为40.26亿蒲式耳,单产为48.5蒲式耳/英亩。调研机构Kernel预测更是大胆,其预计美豆2016年单产为50.9蒲式耳/英亩,最终美豆产量将为42.2亿蒲式耳。虽然各机构对美豆单产预期不同,但对美豆单产上调达成一致,令美豆丰产预期不断夯实。

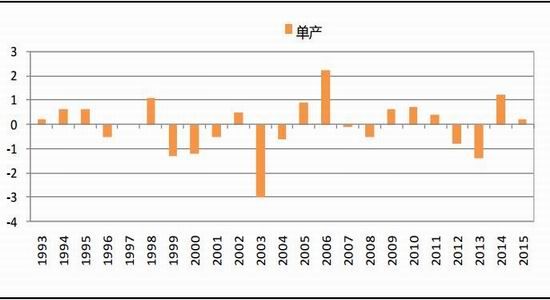

从历史上来看,9月份美国农业部供需报告对于单产的预估,在过去的23年里,12年调增,10年下调,1年持平。对于即将到来的9月份供需报告,市场普遍认为美豆单产将进一步被上调,结合近期专业机构田间调查可以看到,49.8的单产相对合理,因此9月份单产将继续上调,美豆期末库存也同样存在上调可能,这将对美豆形成明显的收割压力,可能导致CBOT大豆价格见到收割低点,预计在920美分附近。

图:USDA9月单产调整年度对比

数据来源:USDA 国信期货研发部

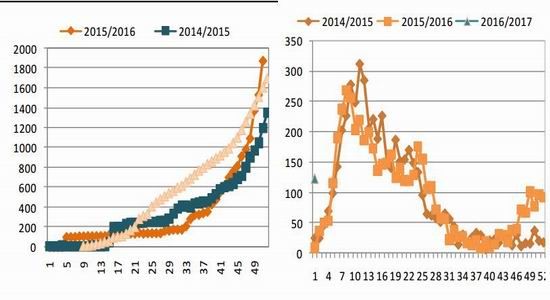

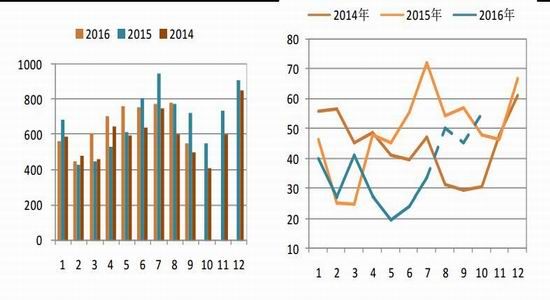

二、旧作出口旺盛 引发库存下降

美国农业部8月供需报告预测2015/16年度美豆出口达5117万吨。截止到8月25日,美国农业部下年度未装船数量为1879万吨,远远高于去年同期和五年平均水平。此外,截止到9月1日周度出口检验数据显示美豆累计出口检验5133万吨,自7月下旬开始,美国出口装船速度加快,大大超过以往数量。这表明美豆出口销售和装船都相对旺盛。

图:美豆下年度出口未装船数量 图:美豆周度出口检验数量

数据来源:USDA 国信期货研发部

美豆旧作受追捧主要还是由于南美大豆供应不足,主要是巴西方面,今年巴西新豆上市初期高估产量及出口商激进超卖,使得现在巴西大豆供应短缺,且由于雷亚尔币相对美元升值,目前农民惜售情绪较浓。巴西本国内大豆供应短缺价格高企,需求端因养鸡行业低迷,豆粕需求偏弱,整体压缩压榨利润,许多巴西国内压榨厂不得不提前停工检修,以减少亏损。这大大的刺激了美豆以及美豆粕、豆油的出口需求。近期中国买家签署购买近400万吨美豆合同,美豆后期出口销售可以期待。

根据NOPA的数据显示,8月份美豆出口为1.466亿蒲预示着美豆出口本年度将会达到19.31亿蒲,比统计局的出口数据要高,预示着陈作的结转库存将可能降至2-2.2亿蒲。陈作的结转库存偏紧使得新作的库存也变得不那么宽松。市场目前正在用不断上调的需求来迎合巨大单产。中国对美豆的进口量不断增加,导致美豆库存在即使增产的情况下依旧压力重重。彭博社数据显示,美豆库存将在三年内首次低于上季水平。

三、马棕产量增加

出口强势难延续

船运调查机构数据显示,马来西亚9日棕榈油出口环比增加27%至162万吨。其中印度和中国的采购量增加最为突出。中国、印度由于前期采购慢,国内库存均降至历史低位,在8月出现进口利润窗口时,两国贸易商均大量采购。再加上中国的中秋、印度的排灯节等节日临近,节前备货需求也开始释放。

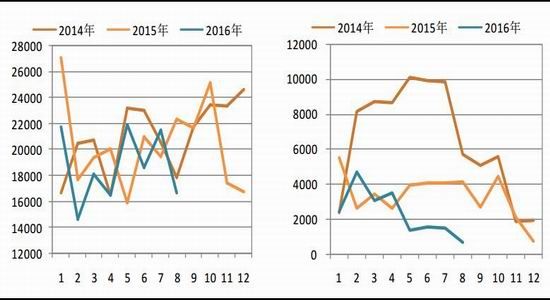

图:马来西亚棕榈油出口 图:印度月采购对比

数据来源:MPOB 国信期货研发部

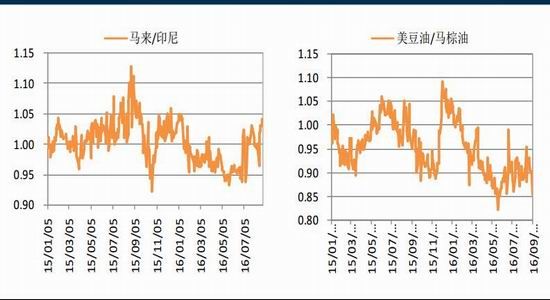

但是对于9月来说,出口需求能否保持在高位令人担忧。不利因素在于伴随价格的大幅上涨,马棕油在国际市场上的比价优势下滑,国际买家在马棕油与印尼棕油之间选择不再具有明显的倾向性,甚至进一步来说,买家更倾向于购买豆油。而且从季节性上来说,在节日备货需求过会,棕榈油消费将进入淡季,贸易商采购意愿将下降。后市唯一可能改变贸易商采购预期的因素是马来和印尼棕榈油供给端出现问题,产量预期锐减,那真的出现奇迹了。

图:马来与印尼棕榈油价格对比 图:美豆油与马棕油价格对比

数据来源:WIND 国信期货研发部

供给方面,8-10月自古是马来西亚棕榈油的产量高峰期。调查机构ReutersPoll预计马棕油8月产量环比增加9.7%至174万吨,另一机构CIMB预计马棕油产量环比增加5.4%至167万吨。马来西亚棕榈油产量回升大体符合市场预期,9-10月产量增加也为确定性事件。马棕油绝对供给量正在恢复。

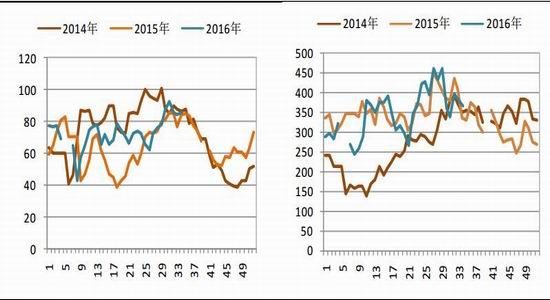

图:马棕油产量季节性走势(8为预估) 图:马棕油库存季节性走势(8为预估)

数据来源:MPOB 国信期货研发部

总的来看,马棕油出口在8月保持强劲,一定程度上抵消掉产量压力,8月库存增加幅度预计不大。但是9月后,市场供给压力将逐步显现,一方面产量步入年内高峰期,另一方面马棕油与印尼棕油、美豆油相比比价优势下滑,出口或难以保持强劲。产不足需将逐渐转化为产过于需,棕榈油现货供给紧张有望缓解,届时马棕油期价存在回调压力。

四、豆棕价差预期扩大 可适当参与

7月下旬以来国内豆棕价差急剧缩小,张家港地区现货价差最低达到100元/吨,期货1701合约价差最低达到700元/吨,期货1705合约最低也不到1000元/吨,这在历史上是少见的。造成豆棕价差缩小的主因是国内外棕榈油库存紧张,马盘得益于出口旺盛而国内在于进口少到港检验慢。

不过豆棕继续缩小空间有限,后期可适当参与价差扩大的套利机会。逻辑在于以下三点:一)棕榈油库存尾声,豆棕供给预期转变。根据船期预报,8-10月棕榈油到港量约150万吨,8月中旬开始棕榈油陆续通关,9月通关量将增加,届时棕榈油库存紧张有望缓解。与此同时,9-10月大豆到港量会大幅降低,港口库存下降,油厂开工率也将走低。

图:进口大豆到港量 图:棕榈油到港

数据来源:WIND 国信期货研发部

二)下游消费“剪刀差”促使豆棕价差修复。截止目前国内油脂消费仅表现为刚性消费,根据监测,豆油和棕榈油日内成交分别较去年同期下降26%和84%,消费结构偏向豆油为主。显然,棕榈油消费萎缩严重。后期按照季节性规律,豆棕消费的剪刀差将继续加剧。需求端也将利好豆油打压棕榈油,尤其在供给恢复的背景下,需求也将刺激豆棕价差修复。

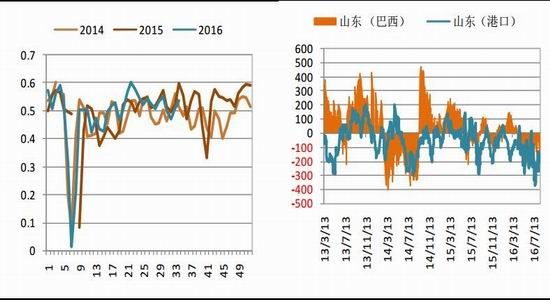

图:豆油日均成交 图:棕榈油日均成交

数据来源:天下粮仓 国信期货研发部

三)拉尼娜预期只是推迟,天气预测也会促使远期豆棕扩大。美国NOAA、澳大利亚气象局、日本气象局等权威机构认为当前气候仍向拉尼娜方向发展,今年秋冬发生拉尼娜的概率超过50%。这意味远期豆油将存在天气升水,而棕榈油存在天气贴水。随着拉尼娜现象发展,豆棕价差也存在修复可能。

五、豆粕库存进入加速下滑期

从豆粕的供给来看,9-10月大豆到港量下降,港口库存预计将走低。再加上因G20峰会9月4-5日在杭州举行,8月25日至9月上旬期间华东地区部分油厂停机十天至半个月,没有停机的油厂也或将限产。多重因素下,油厂开工率下降,预计8月全国各油厂大豆压榨总量略降至170万吨,9月压榨量或更低。

图:油厂开工率对比 图:大豆压榨利润

数据来源:天下粮仓 国家粮油信息中心 国信期货研发部

从我国豆粕市场库存情况来看,截止8月21日,国内沿海主要地区油厂豆粕总库存量85.77万吨,但较去年同期的84.56万吨略增1.43%。豆粕未执行合同368.27万吨,较去年同期的335.91万吨增长9.63%。从今年豆粕库存以及未执行合同的情况来看,今年的情形与去年较为类似,预计9月份随着供给量的下降,国内豆粕库存量有所下降。

图:豆粕库存 图:豆粕未执行合同

数据来源:天下粮仓 国信期货研发部

从目前国内豆粕需求来看,2016年7月份4000个监测点生猪存栏信息显示,7月份国内生猪存栏量小幅下滑,较6月份减少0.1%,较去年同期减少-2.4%,能繁母猪存栏量较6月份减少0.2%,较去年同期减少-3.2%。生猪养殖由于环保法的严格执行,南方不少小猪场被拆除,加之洪涝灾害的影响,生猪养殖端的豆粕需求也表现疲弱。8月上旬我们对山东地区饲料企业进行了调研,普遍反映今年饲料销量不及去年,对下半年需求看季节性增加,但普遍认为销量不会好于去年。

图:生猪存栏和能繁母猪 图:豆粕表观消费量

数据来源:WIND 国信期货研发部

总的来看,9月份开始,我国进口大豆到港量下降,由于G20峰会以及压榨利润的下滑,油厂开工率将会下降,而需求方面生猪存栏迟迟未有好转加之水灾效应体现,豆粕需求难有大的改观。由于供给量的减少,豆粕库存进入加速下滑期,这将对国内豆粕期现货市场形成支撑。但由于美豆走势不容乐观,豆粕或将受到拖累,但是走势要强于外盘。

六、结论及操作意见

随着8月美国农业部报告美豆创纪录单产的出现,市场阶段性利空得到宣泄,此后国内外油脂油料出现一定的反弹走势。对于9月的油脂油料市场,反弹或将得到遏制,尤其是随着美豆收割的开始,美豆丰产的压力释放,收割低点或将出现,这将对国内外油脂油料市场形成压制。

蛋白粕方面,在美豆丰产压力的背景下,国内蛋白粕的弱势格局难有改观,但是由于,国内9月份开始大豆到港量下降,油厂因压榨利润和G20峰会降低开工率,豆粕供给量下降。豆粕库存进入加速下滑期,这将对国内豆粕期现市场形成支撑,豆粕的走势或将强于外盘。

油脂市场回调压力较大。马棕出口旺盛供应紧张、国内棕榈油库存历史低位以及中秋十一采购等利多题材在8月已经透支消化,9月继续发力空间有限。而东南亚棕榈油进入产量高峰期、国内8-10月约有150万吨棕榈油到港再加上后期大量的豆油、菜油到港等利空题材将逐渐从概念转为现实,油脂回调压力加大。分品种看,棕榈油承压最大,因其国内需求最差、库存增加潜力也最大,棕榈油会从滞跌转为领跌,转折点就在于棕榈油库存紧张的缓解。豆油相对较好,因其消费增加在一定程度上抵消掉供给增加的压力,受到美豆疲软影响,其前期或将是领跌品种,后期需求的支撑走势料相对坚挺。

操作策略方面:CBOT大豆11月合约下方支撑在920美分,M1701合约下方支撑在2800。市场在9月份或将延续反复确认底部的过程,操作上建议波段短线为宜。

油脂单边上,保持空头思路,做空品种从豆油逐渐转移到棕榈油,合约选择1701。套利方面,参与1701合约的豆棕价差扩大套利,入场价差700-800间,止损600,目标800-1000。

国信期

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。