世界经济发展弱于预期,世界主要经济体都面临着同样的问题:如果使本国经济走出困境。在原来的经济政策效用逐渐递减的情况下,国内经济在保持一定增速的情况下,决策者也开始寻找锌的经济增长点。那么对于化工行业,原油价格积弱难返,原料供给充足,塑料现货价格存在下跌趋势,下游有效需求不足,使得塑料期货价格前景并不乐观。结合技术面,我们认为,塑料期货主力1701合约或将迎来阶段性调整。

一、宏观经济下行压力较大 国际原油冻产难以达成共识

对于现在的中国经济发展,更多的是以“新常态”来描述。从经济发展的规律分析,中国经济增长已经从中高速过度到中低速,即8%以下的增幅。即使中国在实施大规模的刺激经济政策,经济增幅再次回到8%以上,很可能也是昙花一下,不能持久。因此,要想保持经济健康的发展,单方面的追求高速度已经不现实,更多的是追求质变。那么,未来中国经济增幅或将进一步防滑,而深层次的改革或将加快。

从近期公布的宏观数据分析,部分数据的好转并不是实体经济发展的好转,而是得益于大宗商品的反弹,各行各业真正好转的迹象并不明显。在“三去一降一补”的大方针下,尤其是去产能方面,国家会加大力度,以“阵痛”的代价完成行业整合,为产业发展奠定较好的基础。我们认为,经济增速或将进一步放缓,部分产能过剩的行业面临洗牌,化工行业也不例外,短期内不利于化工品价格的上涨。

对于国际主要产油国之间的博弈,每个国家都不愿意减产的原因是怕本国的市场份额为他国所占有。尽管伊朗确认将参加9月OPEC会议、伊拉克表示将支持达成冻产协议等消息有利于国际油价上行,但是实际的效果有待遇观察,市场对这些消息持怀疑态度,并不认为能够有效降低原油市场供应。从现在的原油供给分析,低油价导致部分美国页岩油关闭,但全球原油供应依旧充裕,且美国原油库存增长,石油总库存创历史新高,加上美联储加息预期升温使得美元指数远期仍有上涨空间等因素,使得原油价格上涨压力重重。

整体上分析,原油仍是供大于求的局面,短期难以有效缓解。供需面来看,伊拉克计划增加出口量,尼日利亚局势缓和,OPEC及俄罗斯的原油产量维持高位,美国产量的降速也有所减缓,超供压力依旧存在。需求端来看,美国原油和成品油库存创历史新高,高库存的特征几无改善,真实需求及需求前景均显黯淡。经济面来看,全球表现维持稳健,低增速缓步复苏。政策面来看,美联储9月加息预期提升,美元汇率开始增强,对油价属抑制作用。地缘政治方面,中东及非洲局势平静,对油价影响有限。9月市场的重头戏是“两会”:美联储会议和OPEC会议。若美联储加息落实,则美元将大幅走高,进而压制油价;而若OPEC冻产再度落空,则油价之前涨势的核心利好也将不复存在。美联储加息和冻产均存不稳定因素,可能导致价格跌宕,但整体来看偏空概率略大。

二、上游价格影响趋弱 现货价仍在高位

1、近期国际原油价格或将承压下行

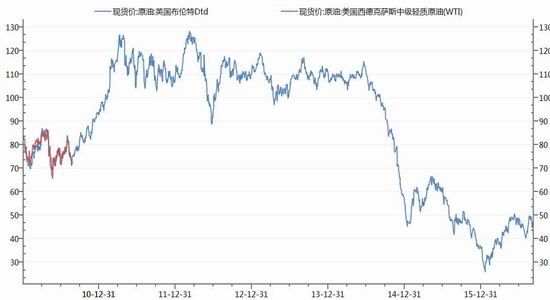

图表1 2010年以来布伦特原油和美原油价格变化情况

数据来源:金石期货、Wind资讯

自国际油价跌破30美元后,便拉开反弹序幕。但基于原油供给充足,且主要产油国达成减产协议的可能性较小,使得原有价格反弹高度有限。目前国际油价在40—50美元之间震荡,呈现上涨乏力、下跌空间有限的格局。

原油价格走势之所以不能大幅度走高,原因有两个方面。一方面是主要产油国降低产量的意愿较低,在世界经济复苏艰难的情况下,产油国的经济发展也不例外,那么对原油销售收入的依赖性增加,降低原油产量就会降低收入,对经济发展带来的负面影响较大,所以不愿意降低原油产量。另一方面是美联储进入加息周期,使得美元指数走强,以原油为代表的大宗商品价格走低。尽管近期美联储加息的可能性较低,但远期加强的可能性较高,不利于油价上行。

原油作为化工品的龙头,其价格变化对化工品价格有一定的指示作用。因此,我们认为,原油价格的反弹乏力,对于整体化工品价格,包括塑料而言,是一个较大的利空,不利于塑料价格的企稳上行。

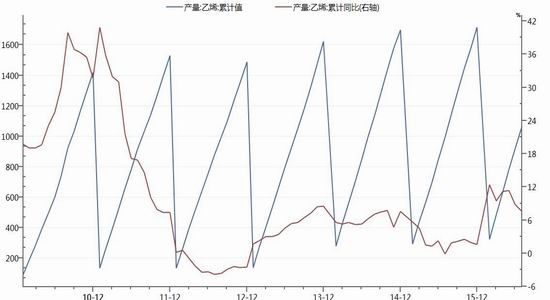

2、乙烯产量继续增加

从最新统计数据分析,2016年1-7月,乙烯累计产量为1065万吨,同比增长7.6%。从以前近年来的产量上分析,整体处于上升通道;从同比增幅变化上分析,目前的增幅是2013年以来的高位。这就意味塑料原料供给充足,不利于其价格上行。

图表2 2010年以来乙烯产量及同比增幅变化情况

数据来源:金石期货、Wind资讯

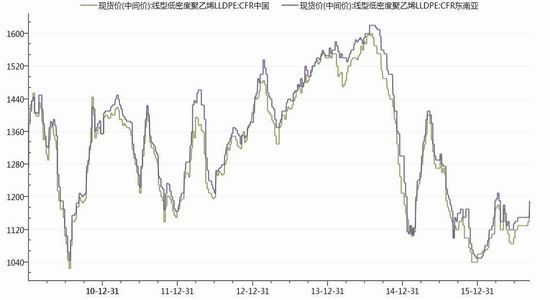

3、国内外聚乙烯现货价格高位回落

从国际聚乙烯现货价格分析,在小幅反弹过后,LLDPE价格上涨乏力,有冲高回落的迹象。目前,CFR中国、CFR东南亚的聚乙烯现货报价分别为1160美元/吨、1190美元/吨,自本年度4月份以来一直位于1200美元/吨之下。尽管近期环比小幅上涨,但我们认为,这种上涨态势难以延续,未来继续走低的可能性较大。

图表3 2010年以来CFR中国、东南亚LLDPE价格变化情况

数据来源:金石期货、wind

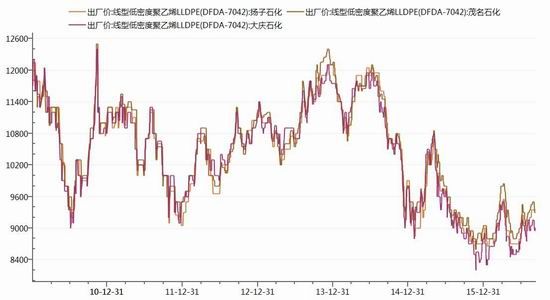

从国内聚乙烯现货出厂价格走势分析,都出现冲高回落的迹象。截止到9月8日,扬子石化、茂名石化、大庆石化LLDPE(7042)的出厂价分别是9350元、9300元和9000元,而目前期货主力价格在9000元附近,期现价差较小。从统计数据分析,9月合约交割后,期现价差会呈现扩大趋势,由于成本降低,现货价有走低的可能,那么期货价格会率先走低,且下跌的速度很可能超过现货价下跌。

图表4 2010年以来扬子石化、茂名石化聚乙烯价格变化情况 单位:元/吨

数据来源:金石期货、wind

4、有效需求不足 或将继续下滑

据有关机构了解到,近期国内PE低压注塑制品工厂开工率在60%左右。目前大中型规模企业新增订单有限,维持运行居多,小型企业开工尚可,部分生产线少的工厂几乎满负荷运作。开工及订单方面,大型工厂开工率在70%-80%左右,库存尚可,小型工厂开工较低在30%-40%左右,对刚需补货。农膜原料价格持续上涨,农膜需求继续跟进,聚乙烯功能膜生产企业变化不大,订单略有增加,华北地区大中型企业开工率在4-6成左右,华东、东北地区开工不高,在3-5成左右。

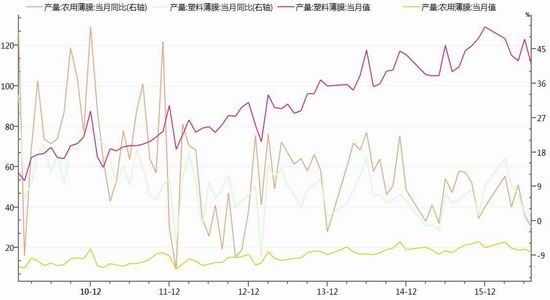

从塑料薄膜、农用薄膜的当月产量变化分析,二者产量稳重有降。2016年7月份,二者产量分别为110.49万吨、17.7万吨,同比增幅分别是2.50%、-1.60%,明显低于去年同期,且有继续走低的趋势。这就意味着下游有效需求不足,难以支撑塑料价格上行。

图表5 2010年以来塑料薄膜、农用薄膜当月产量变化情况 单位:万吨

数据来源:金石期货、wind

三、短期或将迎来阶段性调整

从日K线走势分析,我们认为塑料1701合约价格中期走势为震荡下行。就近期走势分析,塑料1701合约击穿震荡区间【8800--9100】箱底后,迅速回升,目前重回9000附近,我们认为这是对前期急跌行情的修复,在修复结束后,市场将迎来阶段性下跌。之所以这样判断,周K线上处于冲高回落,回调迹象明显;此外,量能不足,难以支撑大幅度反弹。

图表6 近期塑料1701合约日K线走势图

数据来源:金石期货、文华财经

总之,经济下行压力较大的情况下,国际油价并没有大幅上涨的趋势,乙烯现货价也缺乏大幅上涨的动能,下游有效需求不足,期货市场也没有足够的量能,这或将导致连塑主力1701合约迎来阶段性调整,。

金石期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。