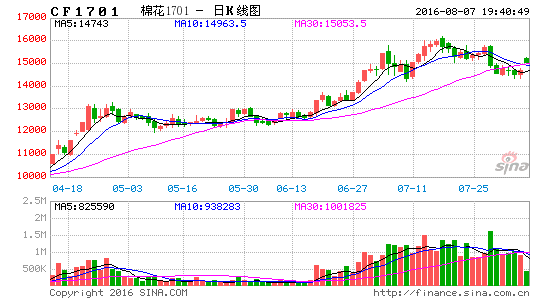

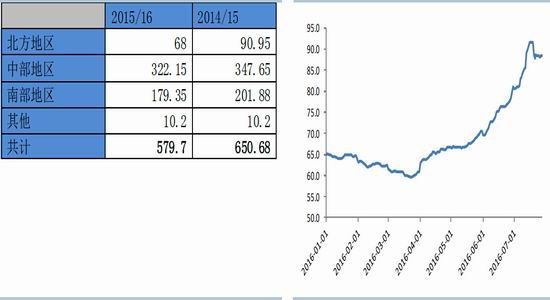

行情回顾:回顾整个7月份,国际与国内棉市形成共振,均强势上行。郑棉先行拉涨,而ICE期棉则显得比较矜持,月初在65-66美分一线徘徊多日,USDA供需报告利好犹如导火索般,一下子点燃了ICE期棉的小宇宙,仅仅两日就一举突破了70美分,打破了前期纠结许久的震荡走势,月末维持在74美分一线。国内郑棉作为此轮上涨的先行者,直接从一万四关口飞跃至一万六,但好景不长,月底传言称抛储将延长一个月至9月30日,火热的棉市立即陷入冰天雪地,连续两天跌停,收于14500元/吨一线。

美国棉市:16/17年度美棉较本年度或出现64万吨的增产,产量预估在344万吨左右,但所幸的是USDA将下年度的出口量大幅调增至250万吨,增加的出口量抵消了增产带来的压力。整个7月份,新棉生长速度明显加快,但优良率略有下降。出口方面,本年度任务已超额完成,装运速度加快,但仍略慢于往年。

印度棉市:16/17年度,USDA预估产量为599万吨左右,虽然近期印度棉农在补种棉花,种植面积有望回升,但从目前情况来看,此举仍不能弥补前期虫害带来的影响,这个产量我们认为存在下调的可能。7月份印度棉价仍延续飞速上行态势,最高至92美分后出现小幅下滑,S-6轧花厂提货价最新至47250卢比/砍地(约89.5美分/磅)。棉价下跌的原因主要是降雨增加,种植面积有望回升,以及近期大型纺企对外棉的采购增加。

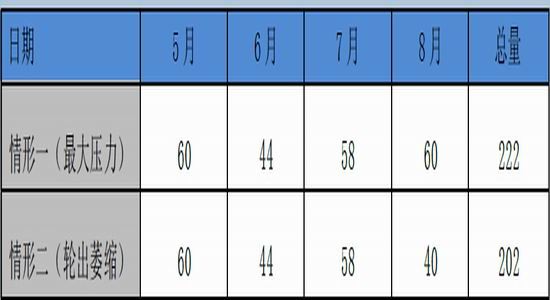

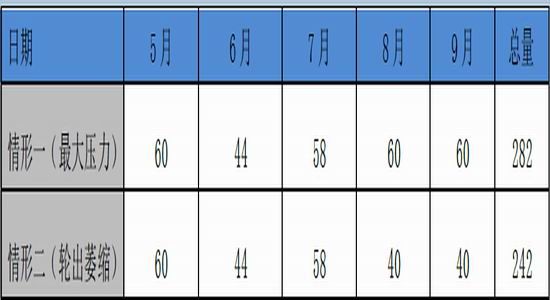

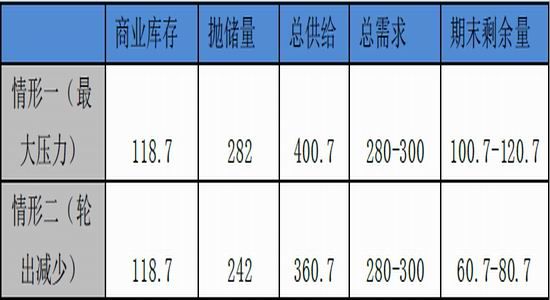

国内棉市:16/17年度国内棉花产量预计在450万吨左右,但由于近两个月内地暴雨频繁,国内产量还有下调空间。进口方面,没有太多变化,认为本年度会维持低位水平(不超过100万吨)。储备棉投放方面,7月份,在下游纺企要求增加投放量的强烈呼声下,储备棉轮出量较6月份出现回升,但政府也没有能够完全兑现每天3-5万吨的承诺。当月几乎每日成交率都维持100%,成交均价也由月初的13000元/吨最高飞跃至15500元/吨一线。月底相关消息称,储备棉投放将延长至9月30日,增加一个月的投放时间,市场氛围立即转变,成交均价下滑至14500元/吨一线。我们预估本年度抛储四个月供给202-222万吨,期末市场剩余量80-120万吨。抛储延长至9月底,单月或将增加40-60万吨的供给,2016年全年的抛储量在242-282万吨。下游消费预估在55-60万吨/月,没有可以炒作的题材,市场重心仍在供给端。总结:进入8月份,在抛储延期一个月消息的冲击下,短期国内棉市会维持弱势格局,但我们认为下行空间也有限,后期或进入震荡期,平稳过渡到新年度。从国际来看,时至年度末,美棉和印度棉都没有新的供给,外棉和外纱的价格都会相对坚挺,对国内形成支撑。从国内来看,抛储延期,下游恐慌心理可赞得到缓解,7月份抛储近乎100%的高成交率或将下滑,储备棉的单月轮出量或将下降。我们做个极端情形的对比,不延期8月份成交60万吨,延期8、9两个月均维持40万吨/月,总供给实际只增加20万吨,影响很微弱。所以,我们认为尽管政策面利空,但盘面难以深跌,短暂回调后以震荡走势为主。

长期来看,全球棉市基本面向好发展,进入新年度,中国和印度棉产量均还有下调可能,仍有故事可讲,长期走势仍看好。

行情回顾

回顾整个7月份,国际与国内棉市形成共振,均强势上行。郑棉先行拉涨,而ICE期棉则显得比较矜持,月初在65-66美分一线徘徊多日,USDA供需报告利好犹如导火索般,一下子点燃了ICE期棉的小宇宙,仅仅两日就一举突破了70美分,打破了前期纠结许久的震荡走势,月末维持在74美分一线。国内郑棉作为此轮上涨的先行者,直接从一万四关口飞跃至一万六,但好景不长,月底传言称抛储将延长一个月至9月30日,火热的棉市立即陷入冰天雪地,连续两天跌停,收于14500元/吨一线。

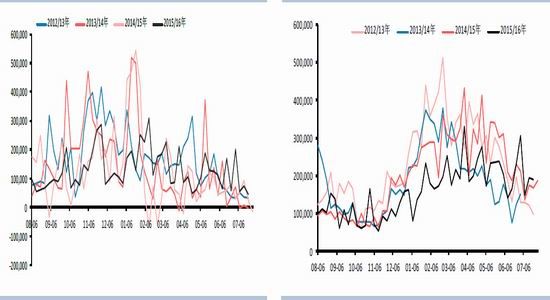

ICE主力合约走势 郑棉主力合约走势

资料来源:文华财经、华泰期货研究所

全球棉市概览

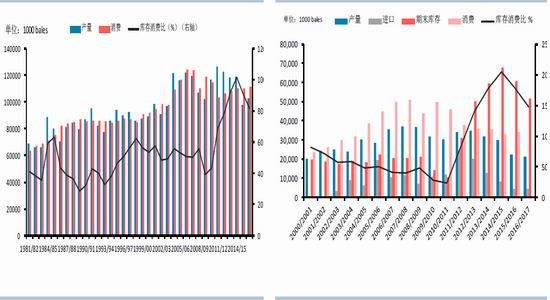

据美国农业部7月份发布的预测报告,16/17年度产量2232.7万吨,调减10.9万吨;消费2429.7万吨,调增22万吨;期末库存1987.6万吨,减74.9万吨;库存消费比81.8%,降3.86个百分点。总体来看,报告利多。

美棉方面,USDA在7月的供需报告中将15/16年度国内出口量调增至200万吨,与我们的前瞻一致。16/17年度产量调增至344万吨,与我们前瞻方向一致,但幅度略大。另外,USDA还将下年度的出口量调增至250万吨,出乎我们的预料。增加的出口量抵消了增产带来的压力,期末库存微减4.3万吨至100.2万吨。库存消费比30.46%,降3.94个百分点。总体来看,报告利多。

国内方面,对16/17年度的产量我们预计在450万吨左右,USDA略高为468.1万吨;消费762万吨,调增32.6万吨;期末库存1125.5万吨,减65.4万吨;库存消费比147.28%,降15.5个百分点。对于国内棉花来说报告利多,符合我们的预期。印度方面,数据微调,变化不大。对16/17年度的产量USDA预计为598.7万吨,我们认为后期存在下调可能;消费微减、出口微增;期末库存249万吨,减1.1万吨;库存消费比40.55%,降0.11个百分点。

全球以及主产国库销比走势

资料来源:USDA、华泰期货研究所

全球供需平衡表 中国供需平衡表

资料来源:USDA、华泰期货研究所

美国供需平衡表 印度供需平衡表

资料来源:USDA、华泰期货研究所

美国棉市分析

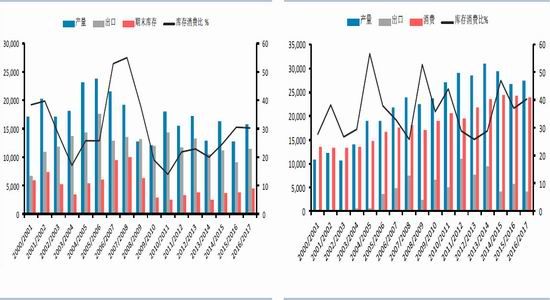

美棉产量方面,16/17年度美棉较本年度或出现64万吨的增产,产量预估在344万吨左右。整个7月份,新棉生长速度明显加快,但优良率略有下降。据USDA最新统计,美棉新花现蕾85%,较之前一周增8个百分点,去年同期为82%;坐果率46%,较之前一周增18个百分点,去年同期为41%。优良率方面,其中有87%的新花生长状况正常(优秀9%,良好43%,一般35%);不正常比例为13%(差10%,非常差3%)。

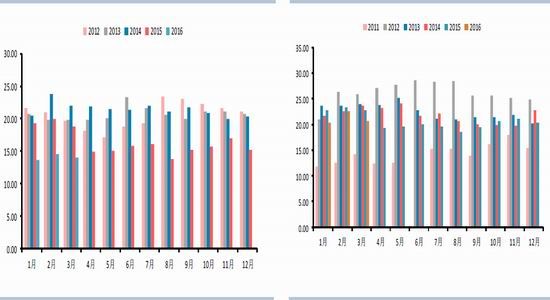

美棉优良率 美棉种植进度

资料来源:ICE、华泰期货研究所

出口方面,美棉15/16年度产量280万吨,国内消费仅80万吨,剩下200万吨都用于出口,所以美棉的出口报告对ICE期棉的影响举足轻重。到目前为止,美国陆地棉年度出口任务已超额完成,但装运进度稍慢于往年。下年度的出口量USDA调增至250万吨,出乎了我们的预料。7月份,美棉出口销售维持良好态势,但近期稍有回落。最新的销售报告显示,7.15-7.21一周美国净签约出口本年度陆地棉10115吨,较上周降38%,较四周均值减54%;装运41164吨,较上周微降2%,较四周均值减17%。

美国陆地棉出口年度对比

资料来源:中国棉花信息网、华泰期货研究所

美棉周度签约量 美棉周度装运量

资料来源:USDA、华泰期货研究所

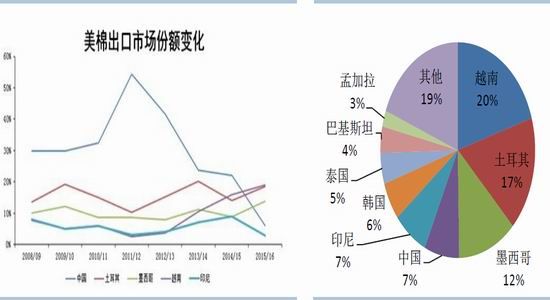

美棉历年出口市场份额变化 美棉本年度出口份额占比统计

资料来源:中国棉花信息网、华泰期货研究所

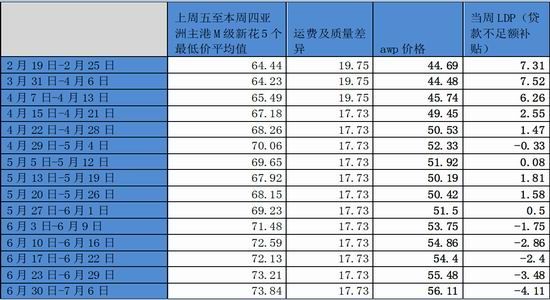

本年度以来,AWP(调整后的世界平均价格)逐步走高,由年初的44美分飞速升至55美分高位,超过了美国政府的补贴线52美分。最新的2016年6月30日至7月6日为56.11美分/磅,处于本年度以来的最高位。当周LDP(贷款不足额补贴)仍为负数-4.11美分/磅。AWP连续处于高位,意味着棉农赎出CCC贷款棉需要付出给CCC公司(美国商品信贷公司)成本上升,这将降低棉农赎出棉花意愿,减少市场供应量。因此,AWP的回升,对ICE期棉行成支撑。

美国AWP价格变化

资料来源:中国棉花信息网、华泰期货研究所

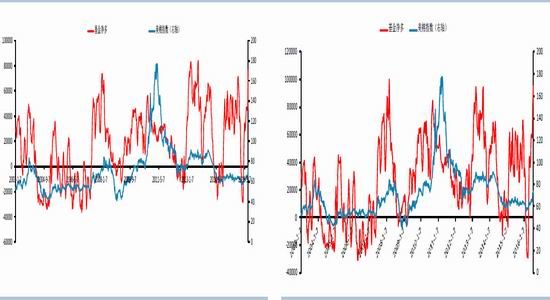

CFTC期货净多持仓 CFTC期货+期权净多持仓

资料来源:wind、华泰期货研究所

印度棉市分析

印度方面,7月份印度棉价仍延续飞速上行态势,最高至92美分后出现小幅下滑,S-6轧花厂提货价最新至47250卢比/砍地(约89.5美分/磅)。棉价下跌的原因主要是降雨增加,种植面积有望回升,以及近期大型纺企对外棉的采购增加。对于小型纺企,CCI已决定开库放储,并以低于市场价的价格销售,但CCI的库存十分有限。

关于16/17年度,USDA预估产量为599万吨左右,但这个产量我们认为存在下调的可能。印度棉花协会最新预计,2016/17年度印度棉种植面积或将减少7%,下降至七年来最低。据了解,印度产区棉田受虫害影响,以及季风雨情促使棉农改种甘蔗、花生等作物。官方原计划在5月中旬完成种植,以最小化虫害带来的损失,但5月中下旬印度播种进度仅达到60%-65%。尽管近期印度棉农在补种棉花,种植面积有望回升,但从目前情况来看,此举仍不能弥补前期虫害带来的影响,至7月底,印度国内种植面积才达到去年的87%,按照此趋势来看,印度棉或将历史重演,下年度的产量存在下调的可能性。

印度CCI产量预测 印度棉花国内价格走势(美分/磅)

资料来源:中国棉花信息网、华泰期货研究所

国内棉市分析

供应端:产量+进口+库存+抛储

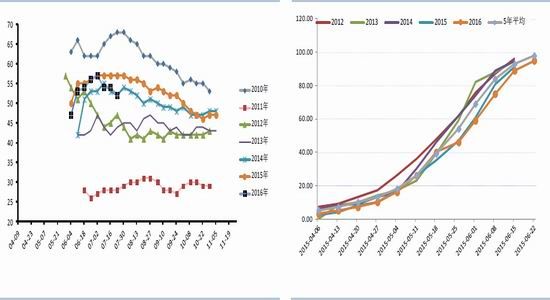

根据中国棉花信息网最新调查显示,2016年全国棉花种植面积预计为4227万亩,减幅10%。分地区来看,新疆植棉面积3035万亩,减幅6%;内地植棉面积1192万亩,减少18%。16/17年度国内棉花产量预计在450万吨左右。由于近期内地暴雨频繁,国内产量还有下调空间。

2016年国内棉花种植面积

资料来源:中国棉花信息网、华泰期货研究所

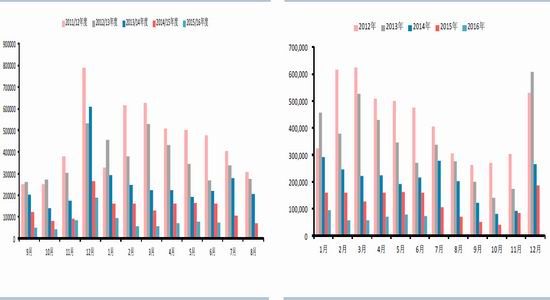

进口方面,本年度棉花进口一直处于萎缩状态。2015/16年度以来

(2015.9-2016.6)中国累计进口棉花79.4万吨,同比减少46.7%。2016年1-5月份累计进口44万吨,同比减少52.8%。由于本年度配额的控制,2015/16年度预计总进口量在100万吨左右。国内棉花库存高企,去库存道路曲折漫长,在这样的大背景下,预计2016/17年度,对于进口棉花政策上不会放松,仍以89.4万吨的1%关税配额为主,预计进口量不会超过100万吨。

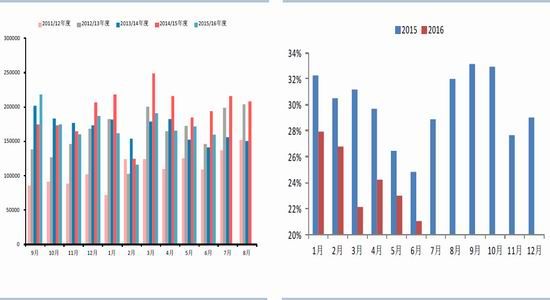

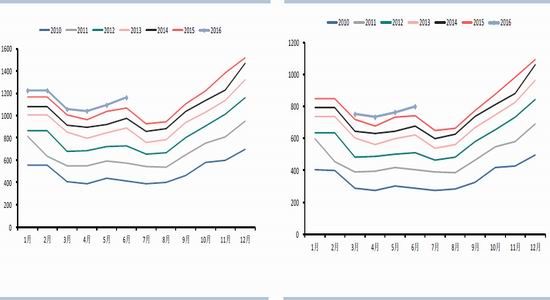

棉花进口(作物年度) 棉花进口(自然年度)

资料来源:中国棉花信息网、华泰期货研究所

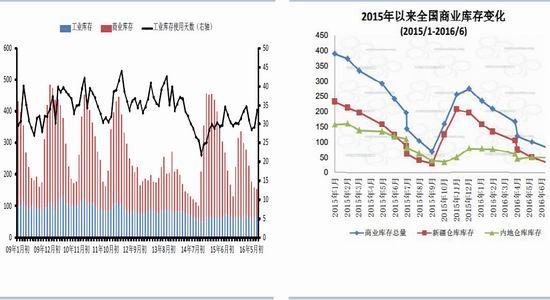

库存方面,16年年初以来,国内工商业库存快速下降。由于年初市场对后市缺乏信心,不管是商业库存还是工业库存都维持低位。最新数据显示6月底商业库存为85.17万吨,环比减少14.3%。其中,在疆新疆棉33.06万吨,内地仓库44.71万吨,保税区7.4万吨。工业库存为66.4万吨,环比增加15.5%,同比减少7.1%。棉花平均库存可使用天数约为33.6天,环比增加4.5天,同比减少0.9天。

中国棉花工商业库存 2015年以来全国棉花商业库存变化

资料来源:中国棉花信息网、华泰期货研究所

7月份,在下游纺企要求增加投放量的强烈呼声下,储备棉轮出量较6月份出现回升。但政府也没有能够完全兑现每天3-5万吨的承诺,每周前半周基本都维持在3吨左右一天,但随后轮出量便会出现下滑。当月几乎每日成交率都维持100%,成交均价也由月初的13000元/吨最高飞跃至15500元/吨一线。月底相关消息称,储备棉投放将延长至9月30日,增加一个月的投放时间,市场氛围立即转变,成交均价下滑至14500元/吨一线。

我们对后期本年度抛储情况做了一个推测,若8月份抛储成交量恢复至60万吨,四个月供给222万吨,这是本年度储备棉的最大供应量,最低供应量我们上调至202万吨。抛储延长至9月底,单月或将增加40-60万吨的供给,2016年全年的抛储量在242-282万吨。具体体现到平衡表中,我们会在最后的总结中给出。

2015/16储备棉轮出总量测算

资料来源:中国棉花信息网、华资料来源:华泰期货研究所

2016年储备棉轮出总量测算

2016储备棉轮出成交情况

资料来源:中国棉花信息网、华泰期货研究所

下游消费:纱线→棉布→纺织服装

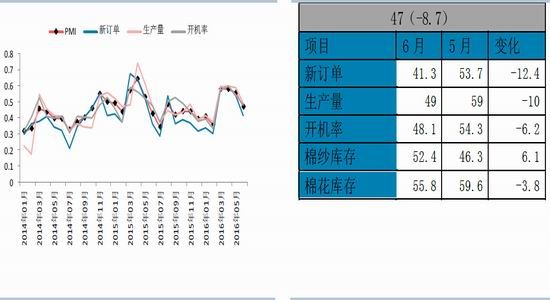

下游棉纺行业在3月份开始呈现复苏状态,4月份持平,但5、6月份持续出现回落。2016年6月,中国棉纺织行业采购经理人指数(PMI)为47%,较上月下降8.7个百分点,跌至50%枯荣线以下。6月份棉纺行业PMI五个分项指标均呈现下降之势,其中新订单指数、生产量指数下降超过10个百分点。可见,棉纺行业进入淡季,产销形势下滑,且后续动力不足。但我们认为后期下游有好转希望,一是原材料价格下滑,价格优势较外纱更明显;二是再过一个月就进入金九银十的传统旺季,所以新订单、生产量、开机率有望回升。

棉纺行业PMI 棉纺PMI当月变动值

资料来源:中国棉花信息网、华泰期货研究所

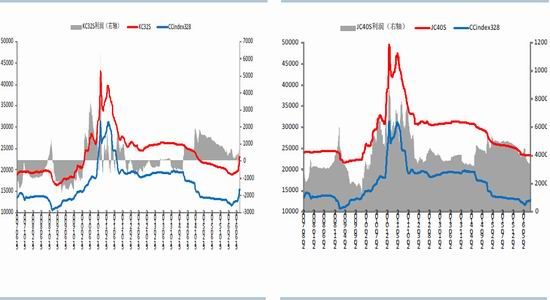

7月份,下游纱线价格大幅上行,国内32支普梳纱线价格指数近期迅速涨至23030元/吨,上涨3200元/吨;40支精梳纱线价格指数25570元/吨,上涨2125元/吨。利润方面,由于近期纱线价格大幅提升,高支纱利润回升,但低支纱由亏损转变为小幅盈利,我们按当前的纱线价格测算盈利临界点,原材料棉花价格为16000元/吨。进口棉纱方面,2016年进口棉纱出现下降,符合我们年初的预计。2016年1-6月累计进口棉纱96.29万吨,同比减少18.68%。2015/16年度(2015.9-2016.6)累计进口棉纱170.08万吨,同比减少10.54%。

进口棉纱量的回落主要源于印度,印度纱一直占据国内进口纱市场的首席位置,但前文中我们提到印度由于国内的干旱导致减产,印度国内棉价飙升,进而导致印度纱线价格上涨,价格优势逐步褪去,近期的价格已经超过国内纱线。印度纱市场份额的回落对国内纱线是一大利好,国内纱线市场份额会因此增加。外纱总体进口量的萎缩(不仅仅是印度纱),回流到国内棉花消费上,具体量我们预计每个月约在5万吨左右。纯棉坯布方面,本年度无太多亮点,价格较稳定。订单相对一般,部分大厂开工尚可,维持在80%以上水平,但长期订单相对缺乏,利润也一般。

KC32S价格走势以及利润 JC40S价格走势以及利润

资料来源:中国棉花信息网、华泰期货研究所

中国棉纱进口量 印度棉纱进口占比

资料来源:wind、华泰期货研究所

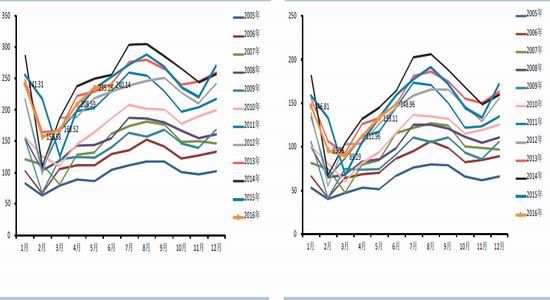

纱线库存(天) 胚布库存(天)

资料来源:wind、华泰期货研究所

纺织服装行业整体呈现微复苏状态,内销出现增长,但出口略有下滑。海关总署最新数据显示,2016年6月份,我国出口纺织服装约240.14亿美元,同比减少5.27%。其中,出口纱线、织物及制品91.18亿美元,同比减少3.7%;服装及衣着附件148.96亿美元,同比减少6.21%。2016年1-6月份,我国累计出口纺织服装约1250.3亿美元,同比减少2.63%。其中,出口纱线、织物及制品424.43亿美元,同比减少0.91%;服装及衣着附件725.88亿美元,同比减少3.83%。

纺织品服装零售额(亿元) 服装零售额(亿元)

资料来源:wind、华泰期货研究所

纺织品服装出口额(亿美元) 服装出口额(亿美元)

资料来源:wind、华泰期货研究所

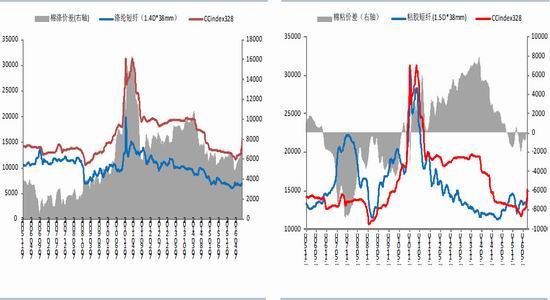

替代品方面,最新数据显示,涤最新涤纶价格7030元/吨,黏胶短纤15100元/吨,替代品价格也出现上涨态势,对于棉花价格形成支撑。

棉涤价差 棉粘价差

资料来源:中国棉花信息网、华泰期货研究所

总结

我们预计本年度自抛储以来,加上国内商业库存总供给量在320.7-340.7万吨;消费量上,我们预估在50-55万吨/月,加上外纱回流到国内棉花上的消费量,单月消费在55-60万吨;总需求在220-240万吨。因此,年度末市场上棉花流通量最少为80.7万吨,最高为120.7万吨。抛储延长至九月底,我们预测届时市场现货流通量会在60.7-120.7万吨。

进入8月份,在抛储延期一个月消息的冲击下,短期国内棉市会维持弱势格局,但我们认为下行空间也有限,后期或进入震荡期,平稳过渡到新年度。从国际来看,时至年度末,美棉和印度棉都没有新的供给,外棉和外纱的价格都会相对坚挺,对国内形成支撑。从国内来看,抛储延期,下游恐慌心理可赞得到缓解,7月份抛储近乎100%的高成交率或将下滑,储备棉的单月轮出量或将下降。我们做个极端情形的对比,不延期8月份成交60万吨,延期8、9两个月均维持40万吨/月,总供给实际只增加20万吨,影响很微弱。所以,我们认为尽管政策面利空,但盘面难以深跌,短暂回调后以震荡走势为主。

长期来看,全球棉市基本面向好发展,进入新年度,中国和印度棉产量均还有下调可能,仍有故事可讲,长期走势仍看好。

15/16年度末市场流通量测算(万吨)

资料来源:华泰期货研究所

2016年9月底市场流通量测算(万吨)

资料来源:华泰期货研究所

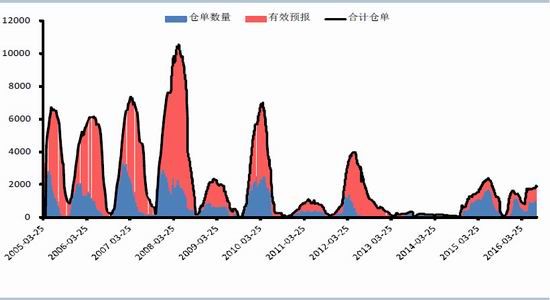

郑商所仓单

资料来源:郑州商品交易所、华泰期货研究所

华泰期货 徐原媛

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。