要点提示:

1.美联储加息预期缓解。美联储货币政策收紧的方向不变,但过程仍会不断反复,此过程中,如果美元不表现出强势,将支撑以美元计价的商品。

2.国内经济下行压力不小。债务违约事件频发,使得国内信用风险抬头,企业部门去杠杆的紧要性上升,制造业投资或继续下行,长期基本金属下行趋势仍未结束。

3.铜需求增速持续低位,去产能进度或加快。在基建及房地产需求带动下,国内消费量有支撑,短期铜市场有见底迹象,进一步下跌空间受限。

4.供需面支撑下,铝价存在上升空间。铝基本面较上月无明显变化,供应收缩及需求维持增长,将继续支撑铝价,同时继续关注能源价格上升对电解铝生产成本的推动。

结论与投资策略:

美联储货币政策收紧方向不变,但过程会不断反复,英国公投退欧将再度降低美联储年内的降息预期,美联储放缓加息进程,对商品能形成一定利好。国内经济下行压力不小,制造业加紧去产能,长期基本金属下行趋势仍未结束,短期通过基建和房地产稳增长,品种间走势将出现分化。基本面方面,铜、铝、锌受房地产和基建稳增长影响,短期需求有一定保障;随着有色金属行业供给侧改革的推进,铜、铝、锌产量增速具有一定放缓,相关品种可尝试逢低多单介入机会。

操作策略:逢低多单介入基本面改善的铜、铝、锌,并做空基本面相对较弱的镍进行对冲。

一 6月行情回顾

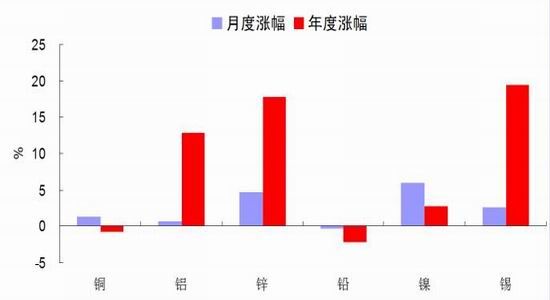

6月基本金属走势有所分化,但整体表现偏多。回顾市场走势,6月基本面缺乏显著的利空,虽然5月宏观数据显示经济下行压力不小,但在基建和房地产带动下,整体需求仍有保障。外围方面,5月美国非农就业数据大幅不及预期,加上英国退欧公投影响,使得美联储加息预期再度推后,市场并调降了年内加息次数预期,这限制了美元整体上行空间。总体上看,短期基本金属市场缺乏显著利空因素。

图1:6月基本金属震荡偏多(截止6月23日)

资料来源:华安期货行业研究中心;文华财经

二 影响因素分析

2.1美联储加息预期缓解

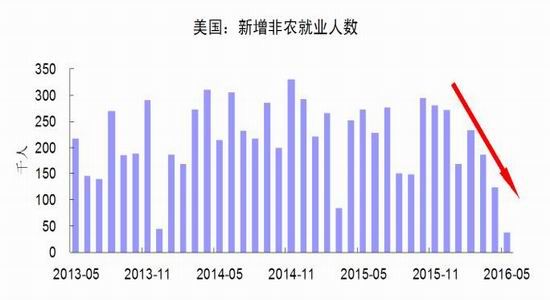

图2:美国就业市场隐现疲态

图3:美元未现强势

资料来源:华安期货行业研究中心;Wind

美联储货币政策依然是市场关注的焦点。美国非农数据打破了市场对年内加息两次的预期,5月新增非农就业人数仅有3.8万人,大幅不及预期,令等待经济企稳的美联储官员们的态度再度动摇,美联储公布的利率预测散点图显示,官员们已经全面下调了未来的加息次数预期。值得注意的是,美国劳动参与率在3月份达到2年多高点后再次下滑,但同时5月失业率降低4.7%的低位,反映出劳动者寻找工作的积极性下降,这显然不能成为支撑就业市场改善的依据。美联储主席耶伦在6月下旬的国会听证会证词时表示,“美国经济存在相当大的不确定性,经济低速增长可能是新常态,美联储在货币政策决策中采取谨慎是合适的,仍预期缓慢加息”,美元应声下跌。总体上看,美联储货币政策收紧的方向不变,但过程仍会不断反复,此过程中,如果美元不表现出强势,将支撑以美元计价的商品。

2.2 国内经济下行压力不小

债务违约事件频发,使得国内信用风险抬头,企业部门去杠杆的紧要性上升。6月15日,社科院国家金融与发展实验室理事长李扬在国新办举行的吹风会上对中国债务问题进行了详解,去杠杆的路径进一步清晰,即在企业部门去杠杆的同时,中央政府、居民部门加杠杆来为经济托底,具体表现为基建和房地产投资稳增长,制造业投资或继续下行。此外,国务院相关部门频繁调研民间投资下滑症结,反映出高层寄望民营企业加杠杆稳经济的思路,不排除未来有促进民间资本投资相关的重大政策出台的可能。不过,在占投资比重最大的制造业投资见底前,经济下行压力仍然不小,这一点在5月宏观数据上有明显体现。受此影响,长期基本金属下行趋势仍未结束。

图4:房地产和基建稳增长

图5:民间投资持续下滑

资料来源:华安期货行业研究中心;Wind

2.3 铜需求增速持续低位,去产能进度或加快

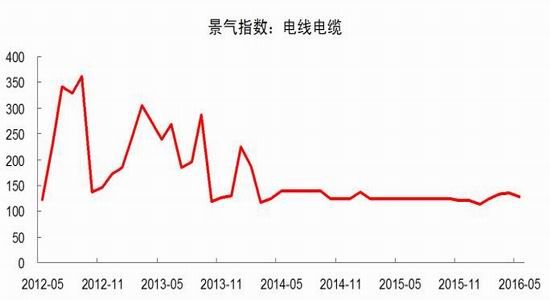

从电线电缆行业景气指数看,虽然在基建及房地产需求带动下,上半年行业景气指数略有回升,但幅度不大,且有再度回落可能;另一块需求家用空调和冰箱产量下滑幅度也较大,5月空调产量同比下降15.1%,家用电冰箱产量同比下滑11.6%。因此,我们预计受国内外经济走势放缓影响,铜消费需求增速将长期维持在低位水平。进口方面,5月未锻造铜及铜材进口量43万吨,处于同期较高水平,显示出国内整体消费量仍有保障,但对需求反弹不应有过多期望。产量方面,5月国内精炼铜产出68万吨,环比下降1.4万吨,产量为去年四季度以来最低。6月,国务院办公厅日前印发《关于营造良好市场环境促进有色金属工业调结构促转型增效益的指导意见》,鼓励有色行业主动压减存量产能,实施等量或减量兼并重组,退出低效产能。在《意见》精神指导下,预计行业去产能进度或加快。综合来看,短期铜市场有见底迹象,进一步下跌空间有限。

图6:电线电缆需求难改善

图7:铜产量连续数月下滑

资料来源:华安期货行业研究中心;Wind

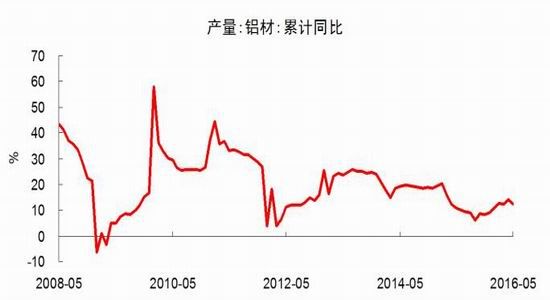

2.4 供需面支撑下,铝价存在上升空间

铝基本面较上月无明显变化。5月全球原铝产量490.5万吨,同比下滑0.47%,中国原铝产量267.5万吨,同比下滑1.04%,产量增速显著放缓。需求方面,受房地产及汽车市场回暖影响,带动建筑型材及工业型材需求增长,5月铝材产量493.3万吨,同比增长10.6%,维持两位数的高增长势头。此外,CCI5500进口动力煤价格指数持续上涨,能源价格将继续推涨电解铝生产成本。综合来看,供应收缩及需求维持增长,将继续支撑铝价,同时继续关注能源价格上升对电解铝生产成本的推动。

图8:动力煤价维持升势

图9:铝材产量维持高增长势头

资料来源:华安期货行业研究中心;Wind

2.5 锌市基本面维持改善

受房地产、基建及汽车需求增长带动,锌的消费需求存在支撑,1-4月份,国内重点企业镀锌板(带)产量累计614.28万吨,同比增长5.63%,可以看出,在经济下行期间,锌的消费需求仍有保障。上游方面,5月精炼锌产量53.3万吨,较上月增加2.9万吨,同比增长2.1%,1-5月份产量累计增长0.5%,产出略有增加。国内锌矿产量数据一直未有公布,考虑到国内安全与环保整治,产量应处于收缩状态,锌矿进口量有较大幅下降,1-5月份累计下降23.14%,上游冶炼企业去库存进度在加快。价格方面,截止6月23日,0.5mm镀锌板卷价格随钢材价格回落,较上月末下降了142元/吨。总体上看,锌下游需求有一定保障,上游去库存进度加快,锌的基本面逐渐转好,继续关注沪锌的逢低介入机会。

图10:镀锌板产出持稳

图11:精炼锌产量略有回升

资料来源:华安期货行业研究中心;Wind

2.6 镍价上升动力不足

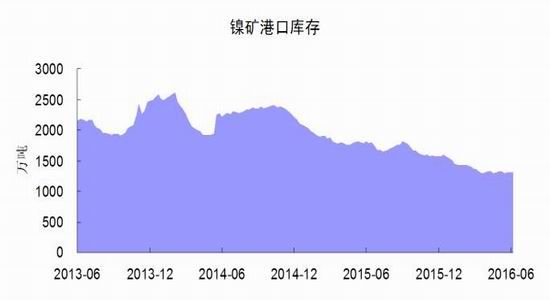

自2015年11月份以来,镍价走势处于宽幅震荡区间,上下空间均有限。5月国内主流不锈粗钢厂产量合计188.11万吨,产量较上月增加6.06万吨,同比增长10.3%,同时不锈钢价也出现反弹,截止6月23日,主流的304/2B冷轧不锈钢价12250元/吨,较上月末增加250元/吨。受价格反弹带动,镍铁行业开工率持续上升,5月全国镍铁产量(含镍金属量)37964吨,开工率35%,环比上升2个百分点。同时,镍矿去库存似乎已告一段落,截止6月17日,镍矿港口库存合计1310万吨,近几个月变化不大。总体上看,镍上游仍有较大的去产能去库存压力,上升动力不足,走势上易跌难涨。

图12:镍铁行业开工率回升

图13:镍矿港口库存持稳

资料来源:华安期货行业研究中心;Wind

三 结论与投资策略

美联储货币政策收紧方向不变,但过程会不断反复,英国公投退欧将再度降低美联储年内的降息预期,美联储放缓加息进程,对商品能形成一定利好。国内经济下行压力不小,制造业加紧去产能,长期基本金属下行趋势仍未结束,短期通过基建和房地产稳增长,品种间走势将出现分化。基本面方面,铜、铝、锌受房地产和基建稳增长影响,短期需求有一定保障;随着有色金属行业供给侧改革的推进,铜、铝、锌产量增速具有一定放缓,相关品种可尝试逢低多单介入机会。

操作策略:逢低多单介入基本面改善的铜、铝、锌,并做空基本面相对较弱的镍进行对冲。

华安期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。