一、三季度行情持续推动力

276工作日计划深度推进

7、8月电厂日耗季节性回升

中下游低库存依旧

四大会议暂停但价格涨势延续

二、不利因素及潜在风险

水电持续发力

中小煤矿复产

9月季节性需求低点及交割旧规限制

三、总结及建议

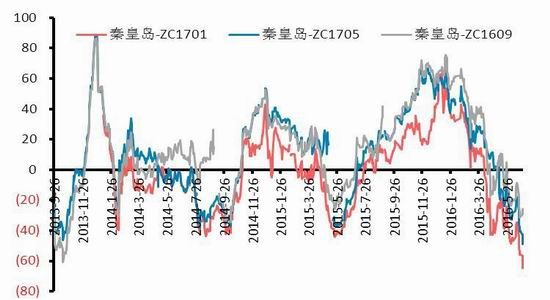

整体来看,随着276个工作日计划的持续推进,三季度产地动力煤供应依旧偏紧,而7、8月“迎峰度夏”日耗季节性回升,供不应求背景下7、8月煤价有望继续偏强运行。不过9月合约因对应季节性需求低点加之交割旧规限制,继续回升幅度有限,乐观投资者可以关注1-9价差的扩大以及单边逢低多1月的机会。

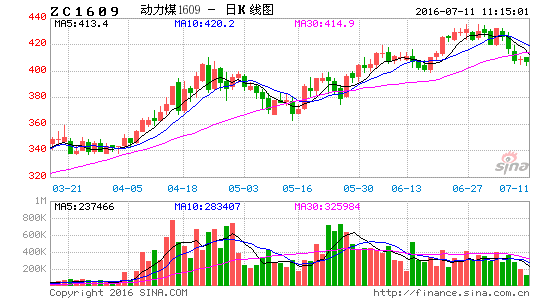

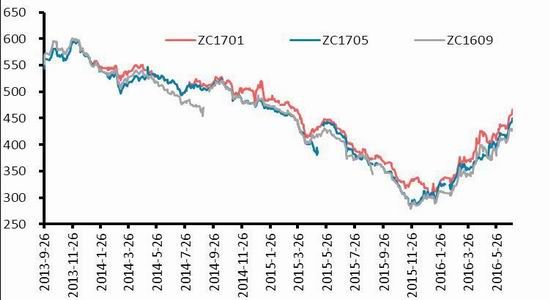

动力煤期货主力合约走势

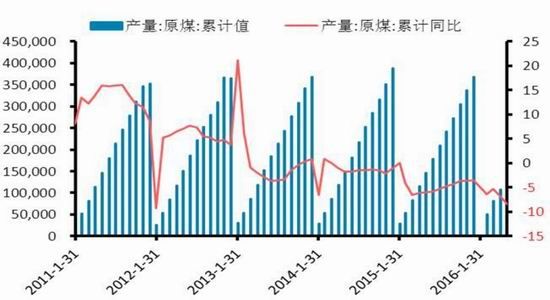

276个工作日计划深度推进

受山西整合矿停产整顿以及276个工作日减量生产等因素影响,二季度原煤供给大幅收缩。国家统计局数据显示,1-5月,全国累计生产原煤134386万吨,同比下降8.4%。其中4月份全国原煤产量26803万吨,同比下降11%。5月份全国原煤产量26375万吨,同比下降15.5%。而2015年全年,全国累计生产原煤369495万吨,同比降幅仅为3.5%。可以看出,相比一季度各省区去产能方案,276个工作日的减量化生产速度更快,收效更猛。

其实早在2016年2月1日,国务院印发《关于煤炭行业化解过剩产能实现脱困展的意见》时,除了规定“用3至5年的时间,退出产能5亿吨、减量重组5亿吨;同时3年内停止审批新建煤矿、新增产能的技术改造和产能核增项目”外,还要求“从2016年开始,全国所有煤矿按照276个工作日规定组织生产,即直接将现有合规产能乘以0.84(276天除以原规定工作日330天)的系数后取整,作为新的合规生产能力”。不过两会前后各省忙着制订去产能方案,276天工作日计划并未正式提上日程。直到4月初,山西因矿难发文整合矿停产整顿时,才同时要求各大煤企严格按照276个工作日组织生产及作为新的合规生产能力核定产能。双管齐下,导致4月煤碳供给的大幅收缩。5月初内蒙、陕西也先后出台276个工作日及相应新产能核定计划。至此,减量生产工作在全国大面积展开,5月原煤产量进一步收缩。

目前来看,煤矿限产执行力度非常到位,同时国家煤监局等多个巡视组对矿井抽查,加大了监管力度,预计三季度276个工作日计划将深度推进,煤炭供给有望继续收缩。

原煤产量

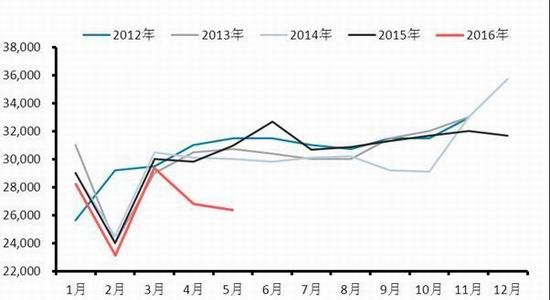

产量季节性规律

资料来源:统计局 wind 华泰期货研究所

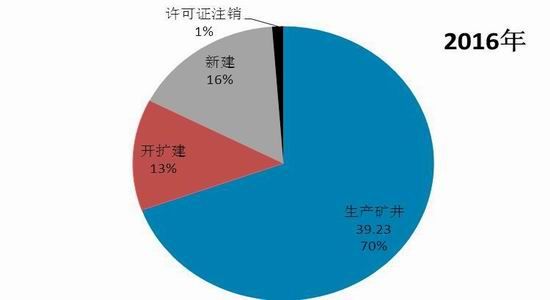

2016年年初煤矿产能统计

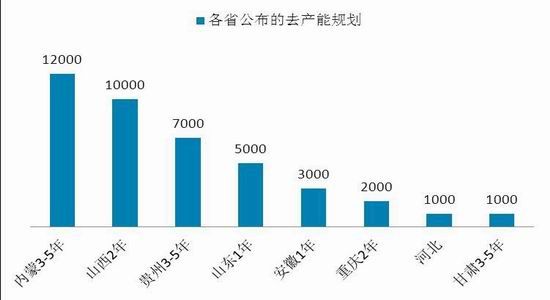

各省公布的去产能方案

资料来源:中国煤炭资源网

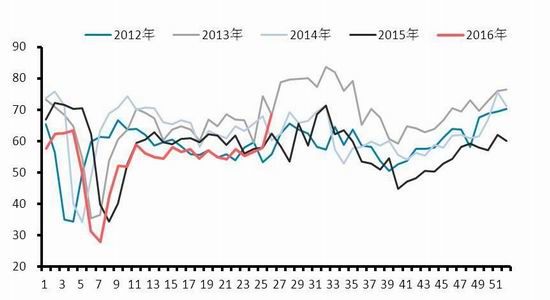

电厂日耗季节性回升&库存偏低

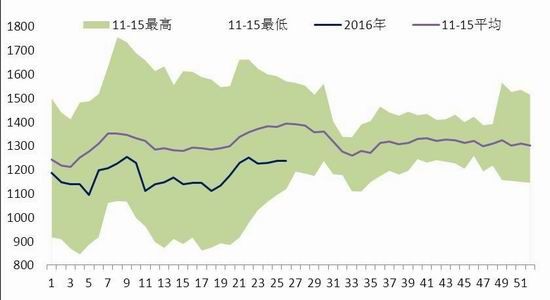

受工业用电疲软拖累,二季度电厂日耗大多低迷、临近尾部才开始发力。其中4、5月份沿海六大电厂日耗一直在不足60万吨的低位水平徘徊,然而到了6月中下旬,随着各地气温的回升,电厂日耗持续回升并一度突破70万吨到近4年高位,月底随着江淮气温回调,日耗重回60万吨左右水平。

受此影响,二季度末沿海电力集团库存增补幅度并不明显,截至6月28日数据显示,六大电厂库存1200万吨,较一季度末的1150万吨仅增补50万吨,而且多是5月份的积累,存煤可用天数20.35天,和同期水平相当。

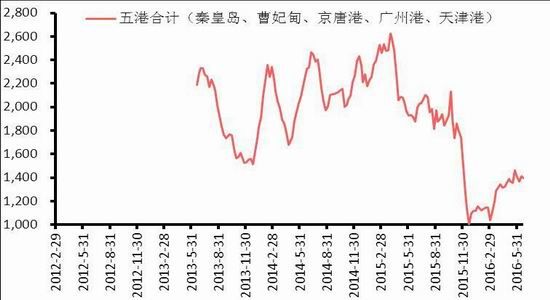

电厂日耗前低后高、尾部发力,加之煤企减量化生产发运受限,导致二季度北方港口库存先扬后抑,整体变化不大。截止6月28日,秦皇岛港存煤-108万至345万吨,曹妃甸港存煤+86万至236万吨,国投京唐港存煤+31万至87万吨,黄骅港存煤+4至144万吨。

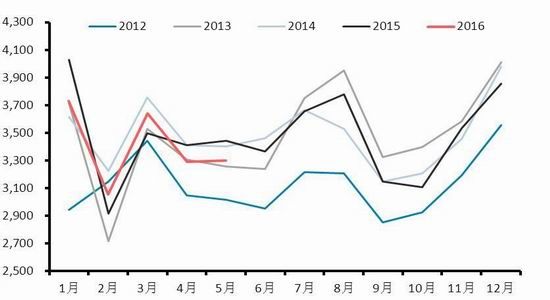

季节性规律显示,三季度特别是7、8月份电厂日耗季节性向好,到9月才会迎来需求的季节性拐点。而276个工作日的持续推进会继续压缩港口煤炭的供给,港存及电厂库存双底态势估计在9月之前很难改变。

六大电厂日均煤耗

火电发电量季节性规律

资料来源:煤炭资源网 华泰期货研究所

六大电厂库存

沿海港口煤炭库存

资料来源:wind 华泰期货研究所

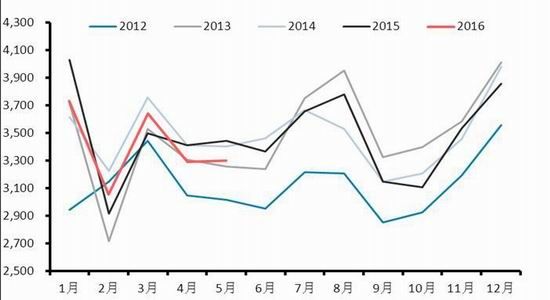

四大会议暂停但价格涨势延续

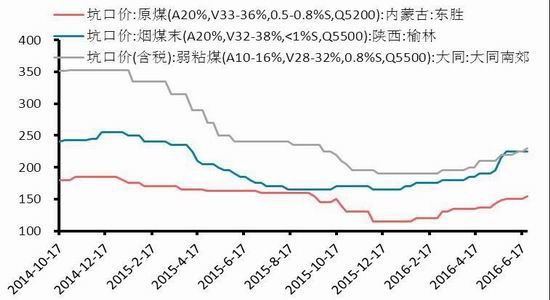

在山西整合矿停产整顿以及276个工作日减量生产等利好因素刺激下,5、6月各地动力煤坑口价格均出现不同程度的普涨格局。其中,内蒙东胜地区5200大卡原煤坑口价较3月底上涨20元至155元/吨,陕西榆林地区5500大卡烟煤末较3月底上涨45元至225元/吨,山西大同5500大卡弱粘煤坑口价较3月底上涨30元至230元/吨。

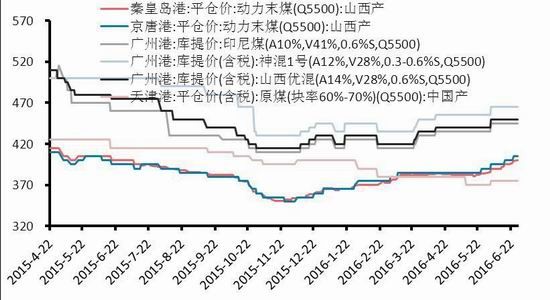

虽然工业用电需求疲软,但产地价格持续上涨、加之“迎峰度夏”备库需求临近,5月中旬开始港口动力煤价亦稳步抬升,其中秦皇岛港山西产动力末煤平仓价(5500大卡)当季累计上涨18元至400元/吨。

受此影响,四大煤企月度长协价也在6月份开始上调10元/吨,此前该价格已经连续两月持稳。而且由于目前煤矿限产执行力度非常到位,且时至7、8月“迎峰度夏”期,市场预计7、8月四大长协价将继续上涨,至少每月10元/吨。

主产地动力煤坑口价

港口动力煤价格

资料来源:wind 华泰期货研究所

其实自四大联合稳价以来,动力煤价格一直维持着稳中有涨的格局。早在2015年10月底的“4+1”会议上,中国煤炭工业协会就要求四大煤企(神华、中煤、同煤、伊泰)联合稳定价格,并且在年底前都不要再降价。

一季度受春节假期因素影响,四大月度长协价曾出现过两次上调。一次是1月21日,四大决定2月份5500大卡动力煤平舱价较1月上涨10元/吨至382元/吨;另外,会议要求各煤炭企业在春节期间要严格执行放假安排,届时安监局会下矿区检查。另外一次是2月26日,由于春节长假后北方港口货源依然偏紧,会议决定3月大集团各卡数下水煤价格将较2月再上涨10元/吨至392元/吨。

二季度用煤淡季,电厂日耗偏低、4、5月份四大月长协价涨势暂缓。但由于产地限产政策持续推进,动力煤坑口价格持续上涨,5月底四大开始酝酿6月煤价涨势,最终在连续两月持稳后,6月四大长协价再次上涨10元至402元/吨。

三季度特别是7、8月份,迎峰度夏”用煤高峰期将至,加之276个工作日限产政策深入推进,四大长协价有望继续保持上涨态势。据了解,6月底四大集团将暂停召开“4+1”会议,而改为直接公布7月价格政策,市场预计四大7月下水煤价格将普涨15元至417元/吨。

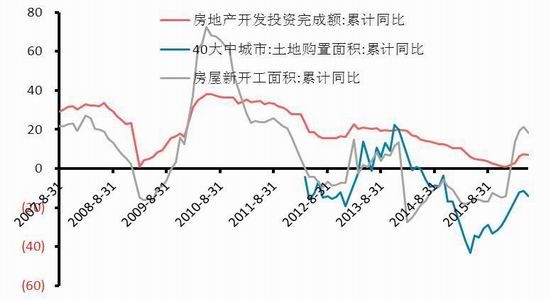

终端数据二季度尚好但拐点初现

虽然供给侧改革致使二季度煤炭产量出现比较大的压缩,但其中下游产品特别是终端地产在去库存过程中出现的反复,导致二季度高煤耗产品产量数据好转,加重煤炭供需紧张局面。

因为我们看到,1-5月除了火力发电量同比降幅有所扩大外,作为高耗煤耗电的钢材、水泥等建材,其1-5月产量都有所好转。统计局数据显示,2016年1-5月我国粗钢产量32995万吨,同比下降1.4%,降幅较3月份缩窄1.8个百分点;1-5月,全国累计水泥产量88563亿吨,同比增加3.7%,增幅较3月回升0.2个百分点。不过5月数据显示,地产领先指标已经出现拐点,三季度终端数据预期不大乐观。1-5月房地产开发投资34564亿元,同比增速为7%,较4月数据回落0.2个百分点。其次,作为房地产投资重要先行指标的40大中城市土地购置面积房屋以及新开工面积在经历了连续3、4个月的回升后也都同时出现拐点,土地购置面积同比下滑14.2%,降幅较4月扩大2.7个百分点,新屋开工同比增长18.3%,增幅较4月缩窄3.1个百分点。

动力煤分行业消费占比

高载能行业用电量情况

资料来源:中国煤炭资源网 中电联 华泰期货研究所

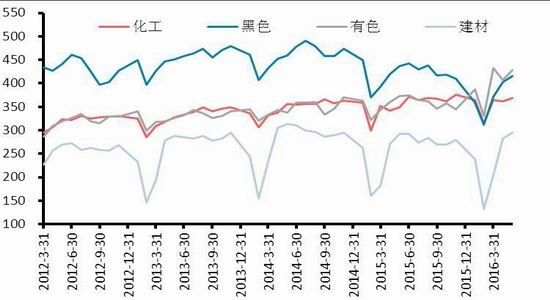

高耗能行业产量增速

地产相关

资料来源:国家统计局 华泰期货研究所

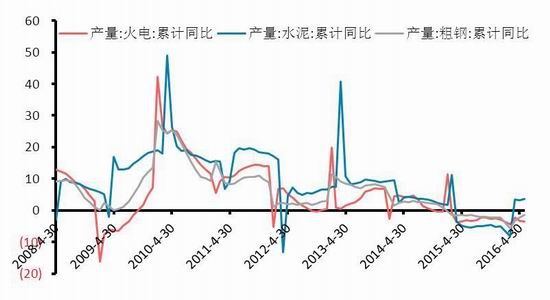

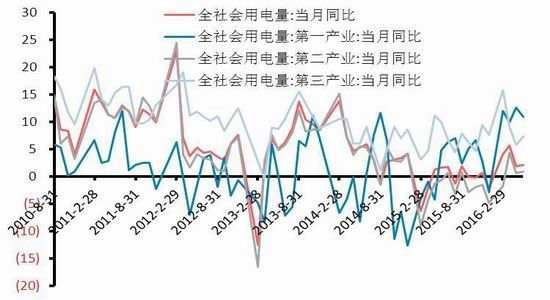

火电季节性向好但仍要受水电挤占

火力发电降幅扩大,一方面是工业用电需求总量增速缓慢。中电联数据显示,1-5月份,全国全社会用电量22824亿千瓦时,同比增长2.7%,增速同比回落0.5个百分点。其中第二产业用电量16121亿千瓦时,同比增长0.4%,占全社会用电量的比重为70.6%,是拖累用电增速回升的主要原因。

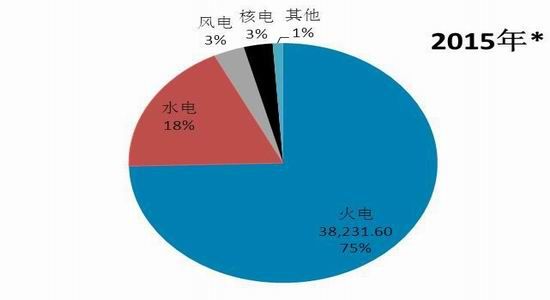

另一方面,在大气污染治理、能源结构调整的情况下,清洁电力的市场份额的进一步提升,对火电的冲击影响也不断增大。1-5月份全国绝对发电量22676亿千瓦时,同比增长0.9%。其中全国火力绝对发电量17122亿千瓦时,同比下降3.6%;全国水力绝对发电量3743亿千瓦时,同比增长16.7%。上述数据显示,1-5月火电占全国发电量的比重为75.5%,同比下降2.8个百分点,水电占全国发电量的比重为16.5%,同比增加2.2个百分点,火电继续受水电挤占。

此外周期性规律显示,在偶数年份水利发电通常会有较好的表现,同时季节性规律显示,三季度特别是7、8月份火电季节性回升,但水电在偶数年份的7、8月季节性趋势将更为明显,因此火电仍要受水电的挤压。

分产业用电量

不同发电方式发电量占比

资料来源:wind 华泰期货研究所

火力发电季节性规律

水力发电季节性规律

资料来源:国家统计局 华泰期货研究所

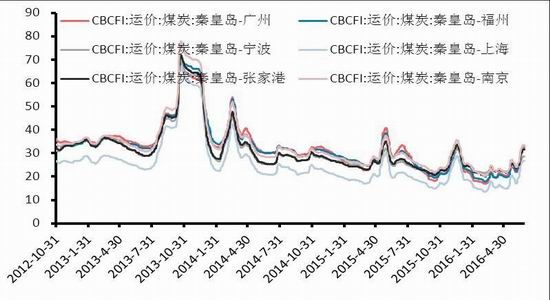

煤炭运价低位反弹

日耗尾部回升、产地量减价升,下游采购心态好转,导致二季度沿海煤炭运价低位持续反弹,海运煤炭运价综合指数OCFI从3月底429点,4月震荡,5月上行,6月加速先后突破500、600两个整数关口,至6月28月最高涨至624点,当季累计涨幅近50%。

由于该运价指数急涨急跌且较能灵敏反映出下游电厂采购意愿的强弱,一般可作为下游阶段性冷暖程度的参考指标。回顾15年二季度该指数表现,当时由于迎峰度夏、下游电厂补库的推动,4、5月份海运煤炭运价综合指数OCFI曾一度暴涨近60%,不过5月底补库结束后该指数开始迅速回落,不到一个月时间跌幅近30%。时至三季度,7、8月“迎峰度夏”季节性特征凸显,下游电厂耗煤需求有增无减,预计海运煤炭运价指数有望继续保持强势运行,像去年二季度暴涨之后的暴跌行情估计很难出现。

沿海运价指数

波罗的海干散货指数

资料来源:煤炭资源网 华泰期货研究所

基差及1-9价差

虽然三季度动力煤基本面依旧向好,但9月合约因为对应需求的季节性低点而且仍在沿用南方港口升水25元的交割旧规,进口煤可以利用这一优势交割,对9月盘面上行不利。不过1月合约对应需求的季节性高点,且新规下进口煤无任何交割优势可言,因此在基本面向好的三季度做多1-9价差或者逢低多1月合约更为安全。

基差

1-9价差

资料来源:煤炭资源网 华泰期货研究所

三季报总结及建议

整体来看,随着276个工作日计划的持续推进,三季度产地动力煤供应依旧偏紧,而7、8月“迎峰度夏”日耗季节性回升,供不应求背景下7、8月煤价有望继续偏强运行。不过9月合约因对应季节性需求低点加之交割旧规限制,继续回升幅度有限,乐观投资者可以关注1-9价差的扩大以及单边逢低多1月的机会。

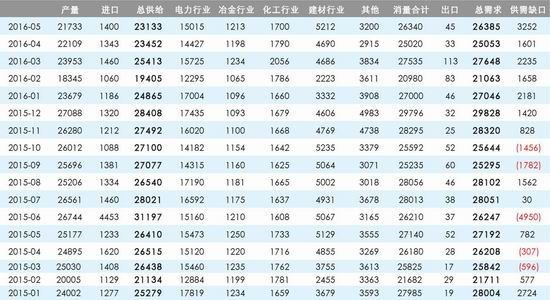

动力煤供需平衡表

华泰期货 孙宏园

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。