一、本月行情回顾

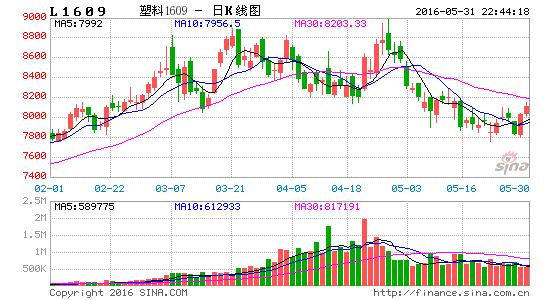

图1 LLDPE 主力合约日K 走势图

数据来源:文华财经、神华研究院

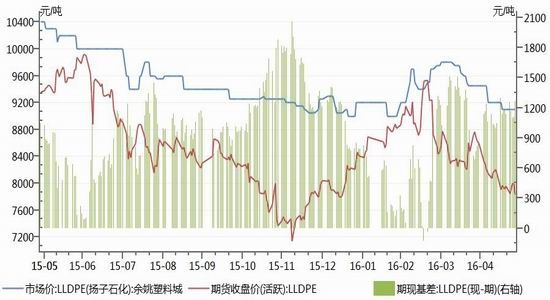

图2 LLDPE 现货价格

数据来源:Wind 资讯、神华研究院

LLDPE 期价在5 月份呈震荡下探走势,主力合约1609 最低下探至7760 元/吨,月末收盘至7835 元/吨,较前月末下跌760 元/吨,月跌幅8.84%,持仓增加5.82 万手至53.34 万手。5 月份,石化出厂价多数地区累计下调250~550 元/吨,当前主力合约1609 期价贴水主流现货价约760 元/吨,贴水幅度处中等水平。

二、LLDPE 基本面解析

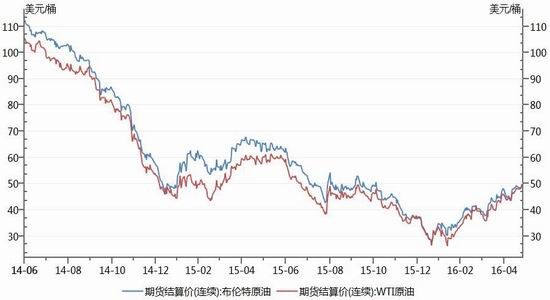

1、成本端油价:短期存回调需求但夏季需求旺季将临,或支撑油价震荡走高

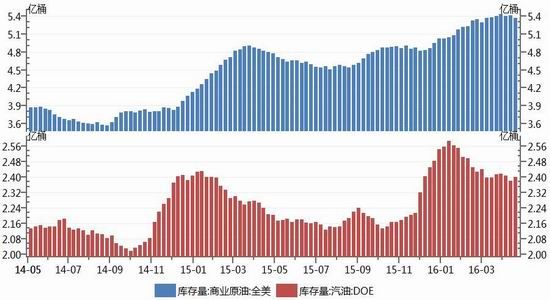

(1)美国原油库存超预期下降但汽油库存意外上升

美国能源信息署(EIA)公布的数据显示,截至5 月20 日当周,美国原油库存减少422.6 万桶至5.37 亿桶,超过市场预估的减少245 万桶。美国上周汽油库存增加204.3 万桶,市场预估为减少110 万桶。EIA 原油库存数据公布之后,油价短线急剧下滑后反弹回升。

图3 美国原油及汽油库存

数据来源:Wind 资讯、神华研究院

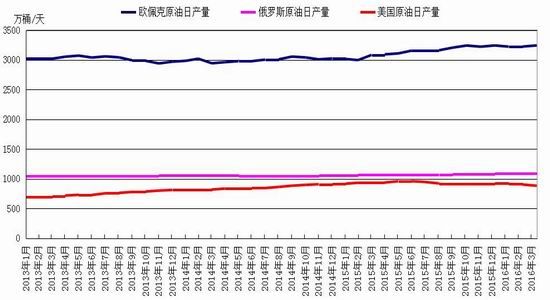

(2)三大原油产方4 月原油产量:欧佩克产量小幅上升,俄罗斯产量高位小幅回落,而美国产量下降明显

图4 三大产油方原油日产量

数据来源:Wind 资讯、神华研究院

欧佩克4 月份原油产量较上月增加18.8 万桶至3244 万桶/天,俄罗斯4 月份原油产量较上月小幅下滑7 万桶至1084 万桶/天,而美国4 月份原油产量较上月下降20.5 万桶至882.3 万桶/天。三大产油方4 月总计产量相对3 月下降5.3 万桶/天,受低油价影响原油产量呈下降态势,其中美国原油产量下降幅度尤为明显。

(3)油价大幅反弹或致欧佩克6 月会议难达成限产协议,原油存回调预期但夏季需求旺季将临,短期回调不改中期偏多格局

5 月份,美国原油7 月合约期价最高上冲至50.21 美元/桶,5 月末收盘在49.56 美元/桶,累计月涨幅6.08%。近期因加拿大突发性火灾使得其原油供应每日损失达100 多万桶;同时尼日利亚的军事活动导致该国石油出口降至140 万桶/日之下,为逾22 年来最低水平;再加上美国原油产量下降明显等利多因素共振,油价受支撑震荡走高上冲50 美元/桶关口。

而随着近3 个月油价的大幅反弹,市场预计6 月份的欧佩克会议达成限产协议的可能性较小;若欧佩克未能达成限产协议则短期将利空油价,油价存回调预期;但需要留意的是,后续原油市场将面临夏季旺季需求,美国原油库存在6 月份多可能呈下降态势,油价将在需求的支撑下反弹回升、震荡走高,或冲高至60 美元/桶。因当前原油供应呈下降态势而需求持稳上升,原油市场供应过剩量逐渐缩小,供需面趋向利好,所以油价或受6 月份初欧佩克限产协议落空的影响回落下探,但不失为一个逢回调做多的机会,回调下探至45 美元之下可逢低偏多参与。

图5 WTI 原油及布伦特原油期货价

数据来源:Wind 资讯、神华研究院

2、上游原料乙烯价格回落下跌

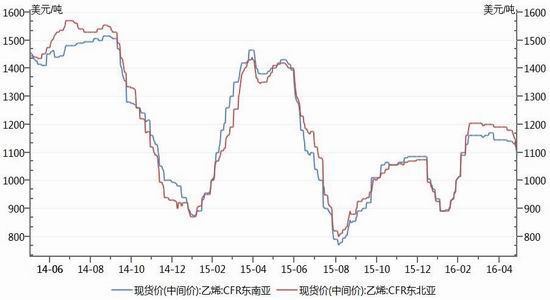

图6 CFR 东北亚乙烯、CFR 东南亚乙烯价格走势图

数据来源:Wind 资讯、神华研究院

5 月份乙烯价格回落下跌,CFR 东北亚市场较前月末下跌80 美元至1110 美元/吨,月跌幅6.72%;CFR 东南亚市场较前月末下跌55 美元收于1090 美元/吨,月跌幅4.8%。上游原油价格收涨,但下游聚烯烃市场价格本月下滑,下游生产开工率回落至低位需求较弱。而乙烯蒸汽裂解装置检修,货源供应并不宽裕;买卖意向价格有差距,短期市场整体交投僵持,预计乙烯价格后续多可能窄幅盘整。

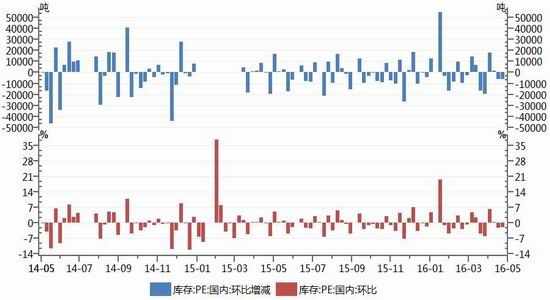

3、国内PE 降价促销但库存仍小幅累积上升,而6 月份下游棚膜备料或有所支撑

图7 国内PE 库存

数据来源:Wind 资讯、神华研究院

5 月份,国内PE 库存累积上升4000 吨,环比上升1.26%;多数地区PE 现货价格下调促成交,但下游农膜处需求淡季,棚膜、地膜开工率处阶段性低位,下游厂商采购刚需为主,前期炒作高报情绪消退,对原料PE 需求较弱。虽然PE 厂商下调出厂价促成交但库存仍小幅累积上升,后期供应压力或将显现。而至6 月份,是下游棚膜的备料期,需求或有所回升,但对PE 利好支撑有限;总体来说PE 供需面略偏空。

三、行情展望及策略

图8 LLDPE 主力合约周K 走势图

数据来源:文华财经、神华研究院

当前PE 期价呈偏弱震荡走势,5、10 日均线趋向走平,MACD 绿柱略有增长,短期技术中性略偏空。结合基本面来看:成本方面,油价短期存回调需求但中长期来看趋向上涨,所以对PE 成本端支撑趋向增强。供需方面,国内PE 现货价格下调促成交但库存仍小幅累积上升,后续存供应压力;而下游农膜需求进入淡季,对整体PE 需求偏弱;PE 供需面偏利空。再结合期-现价差来看,当前主力合约1609 期货价贴水现货价约760 元/吨,目前来看厂家现货价下调基本到位,继续下调的空间也十分有限,当前PE 期价贴水现货价处中等水平,存在一定的修复动能;综上所述,近期供需面没有太多变化,所以短期将以区间震荡为主,预计1609 合约期价将在7600-8200 区间震荡徘徊,短期建议依附区间上下沿高抛低吸波段操作;考虑到油价短期存回调需求但中期看涨,可关注L1701 逢低布多的机会,当前L1701 期价贴水现货价约1140 元/吨,贴水幅度处偏高水平存较大修复空间,中长线可逢低布多L1701 合约,待其5 日均线走平并突破上方20 日均线时偏多参与。

神华研究院 陈进仙

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。