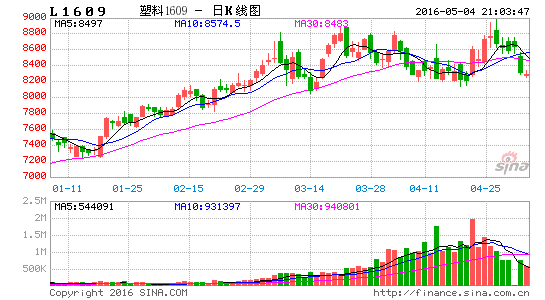

受供需面及期现价差等影线,4月份塑料期货价格整体维持在8100-9000区间宽幅震荡。后市来看,一、乙烯需求转弱,价格出现松动,对聚乙烯成本支撑减弱。二、5月份塑料终端地膜进入淡季,预计需求跟进不足。三、装置检修复工以及新增产能投放,供应压力将逐步增大。四、期现价差缩窄,限制期价上涨动力。所以五月份期价预计维持在区间骗弱震荡,建议采取区间逢高做空策略

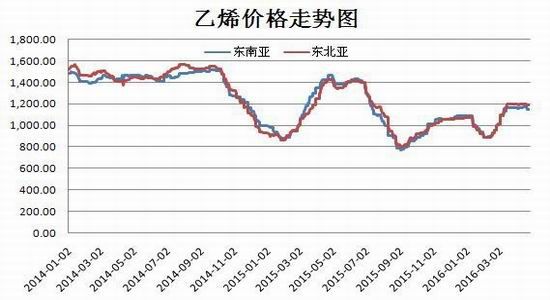

1、乙烯价格转弱对聚乙烯成本支撑力度不足

作为塑料的最直接上游乙烯,四月份下旬亚洲乙烯在需求转淡下价格出现松动,截至4月28日收盘价格在1190美元/吨CFR东北亚和1145美元/吨CFR东南亚,较前期出现小幅回调。主要受短期内大多数乙烯衍生品市场对于后市持看空心态,生产商不愿意建立库。5-6月份乙烯衍生品需求淡季,预计价格上行动力将受到限制。但卖家因现货供应依然紧张也没有降低价格的打算。因为蒸汽裂解装置检修一直将持续,有乙烯生产商表示,如果价格不合适,他并不会急于出售现货货物,可以等到6月再做决定。在东南亚地区,印尼和新加坡的现货需求比较强劲,亚洲乙烯生产商表示如果下游市场继续看跌的情况发生,可能开始出口,在供应未能出现大幅增加的情况下,整体下跌空间也是相对有限,预计在5-6月份乙烯价格呈现稳中偏弱行情,对聚乙烯成本支撑力度较前期相对走弱。

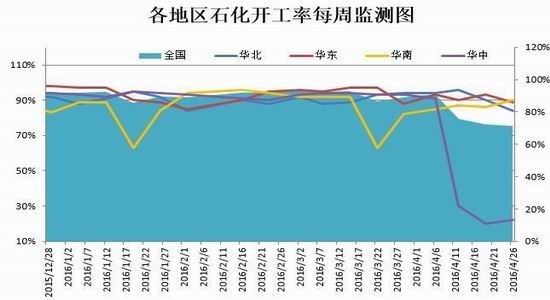

2、检修减少及新增产能投放 市场供应压力增大

据数据统计显示,截至4月26日聚乙烯石化装置整体开工率在71%附近,维持在中等偏下水平,主要受前期包头神华、上海石化、茂名石化、武汉石化等装置检修影响,整体社会库存也出现下滑,库存大约在28万吨左右,处在中等偏下水平。

后市来看,装置检修逐步复工,茂名石化、上海石化及武汉石化分别于3月中旬、4月中旬和4月初开始检修,现已基本开始重启,其中茂名石化4套装置基本重启,仅剩一条高压装置暂未开车,其计划4月27日开车,上海石化低压装置也计划同日开车,武汉石化则计划5月初开车。两者装置重启后,将会增加华中及华南地区5月份的供应量,影响时间将从5月中上旬开始。包头神华30万吨PE装置于4月1日停车检修,其计划5月8日重启装置。神华神木4月中上旬,厂家开始生产高压重包料2420D,下旬后便开始在各库点竞拍,目前其价格比两桶油高压重包料低600元/吨左右,5月份其或继续扩大影响范围。中煤蒙大于4月16日产出乙烯产品,随后30万吨的PE装置开车,据了解,4月26日已开始销售聚乙烯产品。所以,在装置检修复工及新增产能投产下,5月份供应压力将逐渐凸显。

聚乙烯社会库存走势图

装置开工率

3、消费旺季褪去

需求跟进不足

据了解,短期北方农地膜生产继续转弱,平均率水平从1季度旺季时的70-80%降低

至50-60%左右,各生产企业开工情况略有差异,塑料制品及包装膜等开工率相对较理想,平均开工在80-90%左右。但LLDPE的下游需求主要是农膜、地膜,所以地膜农膜需求下滑的情况下对LLDPE价格上涨形成压制。

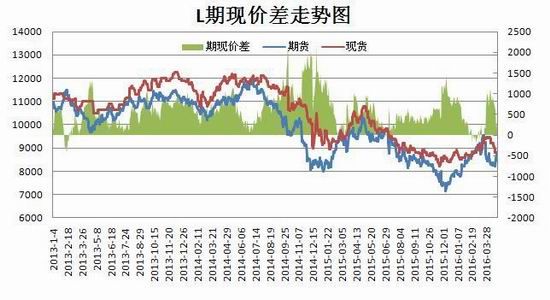

4、期现价差缩窄

限制期货上行空间

从期现价差来看,我们选取L1609主力合约与主产区华北现货价格的价差来预测两者后市可能走势。LLDPE期现价差近两年的正常波动范围为0至700元之间。截至2016年4月28日华北地区报8900元/吨,LLDPE1609合约价格8635元/吨。LLDPE的期现价差265,期现价差较小,因为5月份基本面供需转淡,石化出厂价格难以维持坚挺,限制期现价格的上涨动力,期货资金追高情绪转弱。

5、总结

宏观方面来看,美国加息预期虽然弱化但是仍旧处在加息周期之内,对原油等大宗

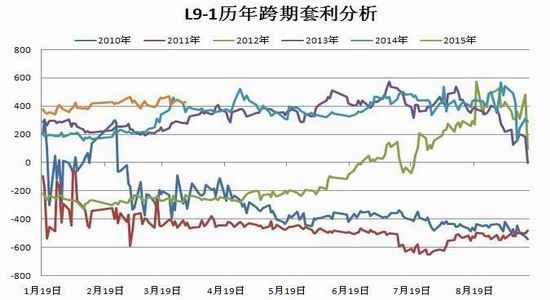

商品压制作用明显。聚乙烯上游原料,乙烯需求转弱,预计后市呈现稳中偏弱走势,对聚乙烯成本支撑力度有限。现货市场方面,装置检修复工及部分新增产能投放,市场供应压力在节后或逐步凸显,下游地膜转淡,终端需求跟进不足,供需面对行情的支撑转弱。期现价差方面,目前期现价差缩窄,再加上基本面转弱,石化上调价格的可能性较低,限制期现价格上涨的动力,后市不排除有一定的回调空间。套利方面,L9-1跨期套利,从图中来看两者的价差在近几年4-5月份并没有太大的扩大或缩窄情况,一般在200-400区间波动,6月份价差可能才开始出现扩大情况,因为5月份近月合约基本处在淡季,市场对五月份的塑料行情投入积极性相对较低,而1月份合约受低油价影响,新增产能投放放缓,对其影响不大,下半年两者都有旺季的支撑,所以价差难以出现像5-9月的扩大情况。跨品种方面,塑料和PP两者基本面来看,五月份塑料需求相对弱势,

PP需求面淡旺季不明显,但有新增产能投放,预计供应压力会比塑料大,建议逢低介入多塑料空PP的套利。

技术上,LLDPE1609合约短期期价测试8500附近支撑,若期价站稳8500,则可考虑在8500附近介入多单,赚取短线反弹,目标9000。若期价未能站稳8500则下方第一线支撑位8350,第二线支撑位8050附近支撑,五月份预计整体维持在8050-9000区间波动,可采取区间高抛低吸的操作策略。

套利方面,L1609-L1701合约可在价差150-250区间采取一个正套逢低做多的操作。L1609-L1701合约套利,从下面图中可以看出,4-5月份价差波动不大,到6月份才开始小幅呈现扩大的趋势,所以建议在5月份150-250区间逐步布局中长线正向套利。

L1609-PP1609合约跨品种套利,因为PP上市时间相对较短,这几年的价差波动性规律较,但从基本面来看,PP5月份有新增产能投放,预计对其供应相对塑料来说压力更大,而且从3月份两者价差回调的幅度已经收窄800点左右,短期或有重新扩大的趋势,建议在1350-1450附近重新介入多LL1609空PP1609套利,目标1900,止损1250。

瑞达期货研究院

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。