主要结论

白糖篇

从 2015/16-2016/17榨季的供需情况来看,总的供需缺口是增加的,所以,原糖价格重心或逐步上移;总体上来看,原糖上方空间受印度出口、巴西新榨季增产预期抑制,下方或取决于巴西雷亚尔走势,中期内,预计原糖在 12-17.5 区间震荡。国内方面,广西糖会结束,产量继续下调,本榨季产量预计不足 900 万吨,比榨季初预期下降 150 万吨;走私成会议焦点,国内糖价后期走势很大程度上取决于走私情况,国家已经开始部署打击走私活动,云南省也召开打击走私专项会议,短期内,预计走私数量将下降,但打击走私仍是长期任务。短期内,打击走私、减产明确、临储在即等对郑糖形成利多,可逢低短多;从中长期来看,受减产及进口管控影响,在走私能够严控下,郑糖上涨基础仍在。 需要把握好入场点位。

操作上,白糖现阶段震荡走强,1609合约5530-5550附近买入,或者买远卖近套利交易。

棉花篇

即将到来的抛储将大幅增加市场供应,每周调整一次起拍价的模式将使国储棉、现货、进口棉形成螺旋式下跌,从而使棉价跌破万元关口。现货企业为了消化库存,避免和国储棉竞争,也主动的降价吸引需求,短期现货市场成交活跃。目前国内市场现货资源大幅减少,除兵团尚掌握70万吨左右的库存外,民营企业库存经过春节前后的甩卖已经所剩无几,抛储之前现货棉花资源将大幅下降,限制市场下跌步伐。1609合约将面临仓单资源紧张及成本偏高的问题,这将使郑棉1609合约向现货棉价靠拢,修正期现背离走势,从而使1609合约走势强于1701合约,操作上继续持有1701合约空单,同时持有买1609卖1701合约套利头寸,中长期持有。

白糖篇

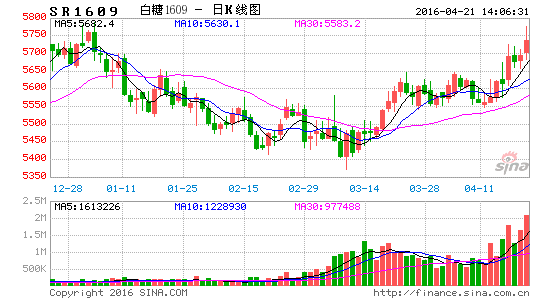

一、行情回顾

3月原糖期货走势强劲,从13美分的低位攀升至16美分,涨幅高达25%,受助于全球糖市供应短缺预期的加强。印度干旱导致甘蔗供应不足,糖厂提前收榨损及糖产量,泰国也因干旱天气糖产量出现下滑,投资者对糖市供应缺口的担忧逐步增加。同期国内期货市场的白糖走势一度表现较为低迷,直到3月下旬才开始走强。受低价走私糖冲击较大,再加上新糖上市高峰期,下游消费略显疲软,市场供强需弱的矛盾较为突出,糖外强内弱凸显。

图:国内外白糖主力合约走势

数据来源:文华财经、国信期货研发部

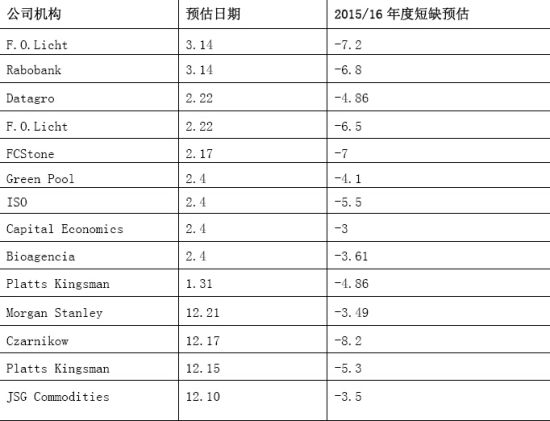

二、主产国减产 全球供给忧虑增加

近期全球糖自主产国减产推动市场走高。据悉巴西东北部地区部分糖厂已提前收榨,榨到3月中旬的厂家寥寥无几,减产的幅度也超出了糖厂的预期。泰国官方的估产已经从榨季初期的1040万吨下调到1000万吨,而上周末进一步下调至960万吨,低于上个榨季的水平,大部分国家的减产将导致1-2季度的食糖贸易流维持在缺口的水平之上,所以就目前来看,巴西2月份的食糖库存水平仅470万吨,同比下降了19%,国内库存相对宽松,在巴西糠厂未开榨前市场供应暂时压力不大,外盘多单可继续持有。

图:巴西中南部历年糖醇比走势

数据来源:ISMA、国信期货研发部

印度需求增加也支撑市场。机构ISMA公布印度压榨的半月报,截止3月15日,印度2015/16榨季糖产量为2213万吨,同比基本持平,而ISMA对本榨季最新的产量预期则是2575万吨,因多数糖厂因缺少甘蔗提前关停,以马邦为例,目前本榨季仍有86家糖厂运作,但是去年同期则是168家。国际机构Green Pool则下调泰国甘蔗作物产量预期约2.7%至9600万吨至9800万吨,而糖产量则削减至950万吨,因此从全球的平衡表分析看,因泰国、印度以及中国减产因素导致了全球供应紧缩,基本面支撑下的原糖价格上涨在短期内依然具有强大的动力。

总的来看,受泰国、印度减产,巴西尚未开榨及雷亚尔走强影响,2015/16-2016/17 榨季总的供需缺口是增加的,所以,原糖价格重心或逐步上移,需要关注巴西开榨后的情况。总体上来看,原糖上方空间受印度出口、巴西新榨季增产预期抑制,下方或取决于巴西雷亚尔走势,中期内,预计原糖在 12-17.5 区间震荡。

三、国内短缺200万吨 进口预期减少

最新糖业发展调研报告显示,我国四大主产区产量大幅下滑,食糖供给持续收缩。自 12/13 榨季以来,广西糖业连续 3 年亏损,甘蔗种植面积由 1648 万亩减少到 1200 万亩,由于广西食糖产量占全国 60%以上,其种植面积的缩减使全国食糖供给减少。15/16 榨季,广西食糖产量由 857 万吨减少到 500 万吨左右,产销率下降8.18%; 广东的食糖产量预计由 75 万吨降至 65~70 万吨, 产销率由 62.6%下降到 38%;云南的预计产量由 208 万吨减少到 195 万吨,甘蔗种植面积下滑至 87.9 万亩;海南的甘蔗入榨量和产糖量分别下滑 47%和 48%至120 万吨和 15 万吨。

图:2015/16榨季中国食糖供需情况(万吨) 图:糖进口利润预估

数据来源:WIND 国信期货研发部 数据来源:WIND 国信期货研发部

根据调研信息,预计 15/16榨季食糖总供给构成为 900 万吨国产+300 万吨加工+60 万吨进口+160 万吨走私+150 万吨潜在产量,共 1570 万吨。而近年来中国对走私糖的打击力度逐渐加大,南宁海关共办理 57 起走私案件,查获 2262 万吨走私糖,各产销区也将成立专案组,开展联合打私行动,基于此,中国食糖走私量有望大幅下降。再加上 4 大产区甘蔗种植面积下滑,食糖潜在产量将受影响,预计未来食糖产量将继续减少 200-300 万吨。而目前中国食糖消费量约 1500 万吨/年,保持上涨态势(但增速有下滑),因此预计产需缺口将达 200 万吨。

后市,走私糖是市场的最大变数。根据对从印度以及泰国两地进入缅甸的增量来分析走私量,可用走私的白糖量约150万吨,考虑到巴西也有少量的走私,额外增加走私白糖空间在20-50万吨左右,因此预估缅甸地区可用走私的白糖量约在180-200万吨左右。但这已经是最多状况,毕竟近期原糖暴涨,内外价差大幅缩窄,走私利润圧薄(目前大约是70元/吨),未来走私量的预期进一步被压缩,走私糖进口低于预期。因此,中周期内我们依然看好白糖的上涨潜力。

四、仓单需求增加 改善市场格局

从仓单和有效预报上虽然不能完全反应市场心态,但是还是能看出一些端倪的。3月白糖仓单量增加,截止到3月23日,白糖仓单量为38328张,较月初增加4111张,较上月同期增加4080张;有限预报为16449张,较月初增加1530张,较上月同期增加3705张。

在广西临储指标分配下来之后,越来越多的集团开始将部分糖厂的产量锁住。但是现在的问题不是糖厂不愿卖,而是缺乏实质需求,仓单需求导致又开始了一波库存从糖厂转移到贸易商的过程。南宁集团高位挺价,压力应该不是很大,但3月份广西的销售数据,可能就不是那么漂亮了。不过加工糖、柳州集团以及云南糖表现尚可,一定程度上可以弥补这段时间的销量缺失。

图: 郑糖仓单情况 图:国内单月产销情况

数据来源:WIND 国信期货研发部 数据来源:中糖协 国信期货研发部

五、行情展望

综合来看,从 2015/16-2016/17榨季的供需情况来看,总的供需缺口是增加的,所以,原糖价格重心或逐步上移;总体上来看,原糖上方空间受印度出口、巴西新榨季增产预期抑制,下方或取决于巴西雷亚尔走势,中期内,预计原糖在 12-17.5 区间震荡。国内方面,广西糖会结束,产量继续下调,本榨季产量预计不足 900 万吨,比榨季初预期下降 150 万吨;走私成会议焦点,国内糖价后期走势很大程度上取决于走私情况,国家已经开始部署打击走私活动,云南省也召开打击走私专项会议,短期内,预计走私数量将下降,但打击走私仍是长期任务。短期内,打击走私、减产明确、临储在即等对郑糖形成利多,可逢低短多;从中长期来看,受减产及进口管控影响,在走私能够严控下,郑糖上涨基础仍在。 需要把握好入场点位。

操作上,白糖现阶段震荡走强,1609合约5530-5550附近买入,或者买远卖近套利交易。

棉花篇

一、行情回顾

3月国内棉花市场以国储棉政策为分界点分为两部分,前期受到储备棉轮出的传闻,郑棉期货一路下探,最低逼近万元关口,随后棉花指导价格公布,最终目标价格高于预期,远高于市场价格,为市场提供助力,棉花期价一路反弹。此外,美元疲软引发的大宗商品反弹也推动棉价上涨。相比之下,棉花现货仍处于下跌通道中,现货向期货展开回5F52。

图:国内外白糖主力合约走势

数据来源:文华财经、国信期货研发部

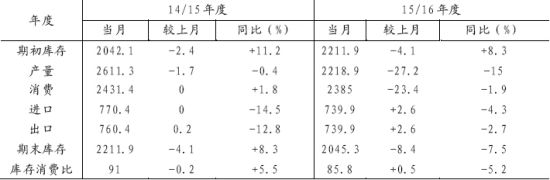

二、全球棉花供给宽松

国际棉花咨询委员会(ICAC)发布的3月份报告调减2015/16年度棉花产量及消费量,同时调增贸易量,最终期末库存下调8.4万吨至2045.3万吨,同比降幅降至7.5%。不过,库存消费却增加0.5个百分点至85.8%,除中国外库存消费比为50%,较上个月持平。全球棉花产量和消费量继续下调,市场呈现低迷。

表:全球棉花供需预测

数据来源:ICAC 国信期货研发部

USDA报告方面,全球2015/16年度全球棉花供需情况,与上个月预估相比,全球棉花产量和消费小幅下调。全球棉花产量下调了116万包,消费下调39万包,期末库存下调64万包,库存消费比小幅下降。印度和巴基斯坦的产量小幅下调,澳大利亚小幅增加。巴基斯坦的消费小幅下调。本月报告调整幅度很小。美国和上个月预估相比,本月美棉供需预估基本没有变化。根据NASS的调查,小幅调整了收割面积和单产。美国农场价格范围调整为58-60美分,中间价为59美分。

总的来看,随着2015/16年度棉花收割的基本完成,供需预测调整幅度变小,后期不确定的因素可能是下游消费方面能否好转。眼下全球市场的焦点都在中国国储棉的抛售政策上,时刻关注抛储政策的最终情况。

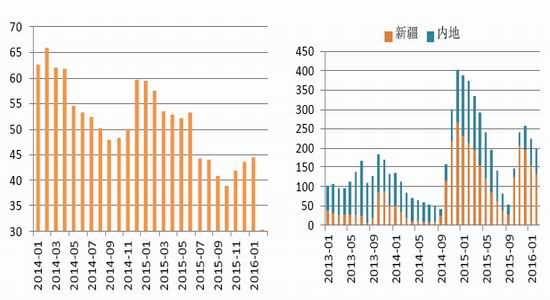

三、国内棉花供大于求

国内方面,国家棉花市场监测系统基本维持此前预估,除了下调中国棉花进口量至120.5万吨,最终棉花期末库存降低7.9万吨至1302.5万吨,库存消费比降低1.1个百分点至181.65%。

表:国内棉花产销存情况

数据来源:国家棉花市场监控系统 国信期货研发部

四、抛储渐近 压制市场

近日储备棉轮出政策初步明朗,轮出时间初步计划定在4月中下旬,晚于市场预期。从市场流通角度出发,之前由于纺织企业静待储备棉出库,原料棉花的库存水平较低。目前储备棉轮出初步明朗,时间推迟,纺织企业需要从市场上多采购至少半个月的用量来满足生产需求。从目前棉花企业的销售情况来看,全国棉花消费量刚刚过半,一个月过后储备棉即将出库,留给棉花加工经营企业销售棉花的时间并不多。在有限的时间内,为加快棉花销售,棉花价格提价空间有限。综上所述,纺织企业阶段性补库将支撑棉花现货市场价格,但难以出现大幅上涨。

图:棉花工业库存 图:棉花商业库存

数据来源:WIND 国信期货研发部 数据来源:WIND 国信期货研发部

即将到来的抛储将大幅增加市场供应,每周调整一次起拍价的模式将使国储棉、现货、进口棉形成螺旋式下跌,从而使棉价跌破万元关口,部分机构认为棉价将跌至9000元/吨一线。但本年度产量相较于上年度大幅下降,而过去的半个年度消费好于预期,月均消费达到60万吨以上,这导致目前国内市场现货资源大幅减少,除兵团尚掌握70万吨左右的库存外,民营企业库存经过春节前后的甩卖已经所剩无几,而储备棉中的国产棉可能在五一后开始抛售,目前距离抛储尚有一个月左右,经过一个月的消耗,市场资源将进一步减少,目前部分企业已经开始担心抛储后国内新棉资源紧张,从而加大了采购力度,现货交投趋旺,南疆手摘棉价格在11500-12000元/吨之间,后期新棉资源紧张不可避免。另一方面,虽然兵团可能面临抛储压力,但基于政治问题其大幅降价的可能性不大。

五、价差分析

从近两个年度的价格趋势图来看,郑棉近月合约和主力合约的价差在一定程度上体现了当时市场主体的多空情绪,而郑棉近月合约和国内皮棉现货价格水平和涨跌走势更为趋同,只是郑棉曲线涨跌震荡明显,而现货曲线相对平稳光滑。整个2015年,无论是现货还是郑棉市场,价格基本算得上处于稳定低位的水平。进入2016年以后,无论是季节因素的作用,还是轮出政策传闻影响,现期价格都在不同程度的下滑,主力合约下滑幅度尤其明显,而现货价格和近期合约则是小幅的跌跌不休,市场处于反向市场中,远期压力大。

图:棉花期现价差 图:棉花仓单

数据来源:郑商所 国信期货研发部 数据来源:郑商所 国信期货研发部

截至3月23日注册仓单516张,较月初减少317张,自年内高点1272减少756张;有效预报394,稳定。期棉底部徘徊,远低于现货价格,企业仓单注册积极性不高,后期仓单量或将进一步下降。

五、行情展望

总的来看,即将到来的抛储将大幅增加市场供应,每周调整一次起拍价的模式将使国储棉、现货、进口棉形成螺旋式下跌,从而使棉价跌破万元关口。现货企业为了消化库存,避免和国储棉竞争,也主动的降价吸引需求,短期现货市场成交活跃。目前国内市场现货资源大幅减少,除兵团尚掌握70万吨左右的库存外,民营企业库存经过春节前后的甩卖已经所剩无几,抛储之前现货棉花资源将大幅下降,限制市场下跌步伐。1609合约将面临仓单资源紧张及成本偏高的问题,这将使郑棉1609合约向现货棉价靠拢,修正期现背离走势,从而使1609合约走势强于1701合约,操作上继续持有1701合约空单,同时持有买1609卖1701合约套利头寸,中长期持有。

国信期货 侯雪玲

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。