2015年连塑期价主要维持在7080-10400区间大幅波动,上半年主要是受供需面博弈及原油成本变动影响,价格震荡上行一度走高至10400;下半年主要受宏观环境欠佳,经济低迷影响打压大宗商品市场,连塑震荡下挫一度走低至7000附近。进入2016年,原油供应过剩压力持续,煤化工新增产能投入及市场经济复苏缓慢需求有限,预计塑料价格重心小幅下滑。

第一部分2015年整体市场回顾

一、2015年连塑走势回顾

1、期货市场回顾

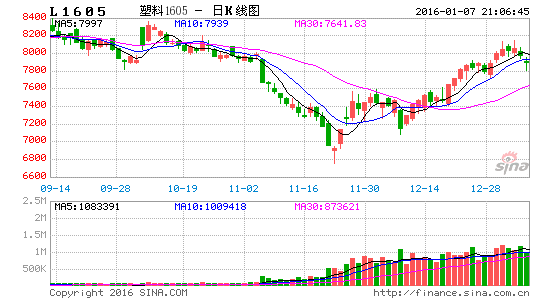

回顾2015年连塑行情,连续合约整体维持在7080-10400区间偏弱震荡,较2014年的7920-12205整体重心下移。我们把全年分为4个阶段来看,

第一阶段,1月到4月份美国钻井平台数减少及地缘政治危机,原油触底反弹对连塑等大宗商品成本支撑走强,再加上下游需求备货及装置检修,市场供应趋紧,期价震荡上行至10400高位。

第二阶段,5月到6月份,5到6月份,受上游原料价格回落,装置重启及下游需求淡季影响,市场供应偏宽松,价格小幅回落。

第三阶段,7月到12月上旬,宏观环境变换莫测,市场经济低迷,原油产量持续供应过剩价格持续走低影响,连塑震荡下挫,价格跌至7080附近低位。

第四阶段,12月中旬到12月末,市场货源趋紧且期现价差深贴水,石化保量保价政策推行,连塑筑底反弹,震荡回升至7900附近。

2、现货市场回顾

第一阶段,1月到5月初,原油价格反弹及下游需求旺季,需求增加,供应趋紧,石化上调出厂价格至10700元/吨,期现价格跟随走高,现货价格走高至10800高位。

第二阶段。

第三阶段,5月中旬到11月中旬,受宏观环境欠佳,市场需求疲弱及原油供应过剩,原油价格震荡回落打压,出厂价格持续下调至8350元/吨,现货价格跌至8200元/吨附近。

第四阶段,11月下旬,石化推出保量保价政策,并且部分装置检修,石化库存减少,石化出厂价格上调,期现价格跟随走高,目前现货价格回升至8700元/吨。

第二部分2016年行情展望分析

一、上游原料分析

1、原油

第一季度原油价格维持低位宽幅震荡,一月份供应过剩难以缓解,美原油指数探底至47美元/桶附近,二月份受美国石油钻井数骤降影响,油价探底回升至57美元/桶附近,三月份主要是受也门及伊朗核武器协议等地缘政治关系影响,维持在47-55美元/桶区间震荡。4月油价出现持续上行,其核心利好是:美国石油钻井数量减少可能引发的产量下降和美国储油能力未见顶的预期、也门危机及中东局势紧张,带动不少交易商押注油价反弹。5月后,沙特上调对欧美供应原油官价,EIA及OPEC上调全球需求预测及美国原油库存反季节下降,多空交织,油价维持高位震荡整理,6月末到8月末,受宏观经济环境影响及OPEC原油产量创新高及市场供应过剩忧虑延续,再加上预期伊朗石油出口可能解禁,油价持续下行,美元油下跌至37.75低位。8月份末到11月末,受中国降准降息,全球股市反弹及美国钻井平台数减少影响,油价企稳,在42到51美元/桶区间震荡整理,11月末到12月末受美联储加息及OPEC不减产影响,市场供应过剩持续,价格持续走低,截至12月24日价格跌至34.53美元/桶。后市来看美国解禁长达40多年的原油出口禁令,再加上美联储在12月份首次加息,意味着美元进入声息周期,未来美元强势格局较为明确压制以美元计价的原油价格,12月初OPEC不实行减产政策,且不设产油上限,预计后市全球油市供需矛盾加剧,并且储存能力也将达到饱和,在供需无实质利好转变的情况下,即使短期出现反弹也只是短期投资者驱动而已,而非供需变化,这种反弹局面不会持续很久,油价要想扭转空头趋势,商品的供需格局转变才是其根本,但目前供需矛盾加剧,预计油市行情难以出现转机,整体仍以弱势震荡为主,对下游商品无成本利好支撑。

2、乙烯

从图中可以看出1-5月份受原油反弹提振及市场货源偏紧影响,乙烯价格震荡上行至1400美元/吨CFR东北亚和1395美元/吨CFR东南亚,较一月初大幅上涨。6-8月份受宏观环境欠佳及原油下跌影响,乙烯价格震荡下跌至790美元/吨CFR东北亚和810美元/吨CFR东南亚。9-12月份,受市场货源不多及市场环境波动略有转好,价格震荡回升到1085美元/吨CFR东北亚和1070美元/吨CFR东南亚

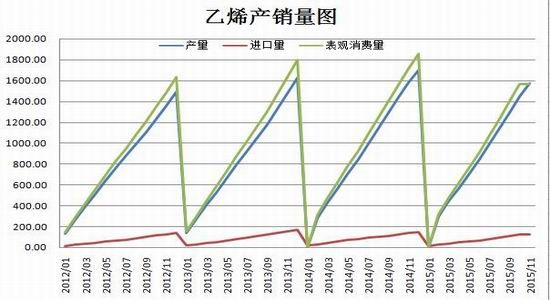

从我国乙烯平衡表可以看出,进入2015年以来,我国乙烯的产量有放缓的趋势。乙烯的产量、表观消费量较2014年均有减少,主要受我国煤化工增加的影响。数据显示:2015年1-11月份,我国乙烯产量为1573.8万吨,同比减少了4.6万吨,减幅0.27%。1-10月份进口量121.46万吨,同比减少15.69万吨,减幅11.44%。1-10月份表观消费量1567.1万吨,同比减少148.03万吨,减幅为8.63%。显示我国受宏观疲弱经济环境及煤化工兴起对乙烯的刚性需求放缓。后市来看,亚欧地区新增油头产能较少,有的甚至停产关厂,中东地区受电力及资源限制产能有限,美国地区的新增产能预计2017年才能大量投产,预计市场供应仍旧维持偏紧状态,价格维持在900-1500区间震荡。

二、聚乙烯供应情况

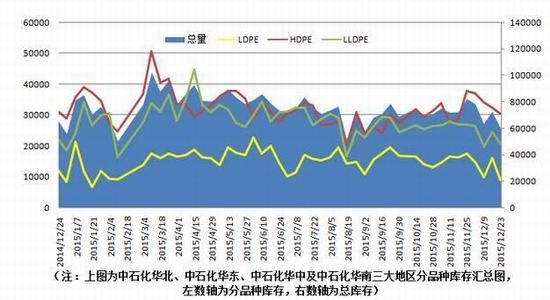

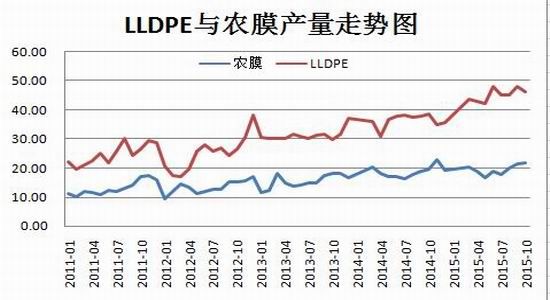

2015年受煤制烯烃装置产能投放正常影响下,PE市场产量有所增加。数据显示:今年1-11月PE总产量1036.2万吨,比去年同期(873.4万吨)增加162.8万吨,增幅18.64%,从图中明显可以看出下半年增速大于上半年,打压下半年塑料价格。从分项看,2015年1-11月份,我国LLDPE产量累483.90万吨,同比增长了81.10万吨,增幅20%;HDPE产量累计377.0万吨,同比增加了67.7万吨,增幅22%;LDPE产量累计199.2万吨,同比增长了28.3万吨,增幅17%。

PE1-11月份进口量累计报906.03万吨,同比增长加了75.74万吨,增幅9.12%,进口方面较去年增加,虽然人民币贬值利空进口,但很多提前订单,汇率对进口数据影响相对缓慢,因市场预期后市人民币继续贬值的概率较大,所以中长期进口数据维稳或者减少的概率较大。

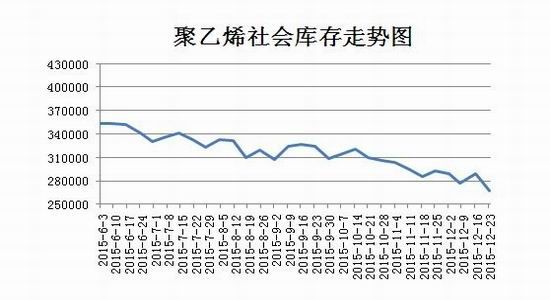

库存方面来看,石化2015年整体库存维持在6-9万吨区间,下半年基本面维持在6-8万吨,社会库存呈现持续下滑的趋势,从产量和库存来看,塑料产量持续增加,库存却不增反减,主要是受新料价格持续下跌,挤兑回料市场,回料厂承受不住市场打压,大部分停产关门,新料占据回料市场份额,导致库存下滑,趋势市场整体货源处于偏紧的状态,支撑塑料价格。

2016年装置检修情况,从下图表中可以看出,2016年二、三季度有部分装置进行检修,装置检修或促使市场供应减少继续支撑价格上行,且4-7月份期间部分时间处在需求淡季,装置检修减少市场供应,支撑塑料价格。

新增产能投产情况来看,2016年有5套PE装置计划投产,合计产能约169万吨/年,中安联合煤业化工有限公司计划2016年1月投产,产能35万吨/年;中煤蒙大推迟至2016年3-4月份,产能45万吨/年;神华新疆计划2016年4月份投产,产能27万吨/年;中天合创计划2016年7月份投产,产能37万吨/年;九台能源内蒙古有限公司,时间待定,产能约为25万吨。但从低油价的角度来看,煤化工优势不再存在,能否按时开工值得怀疑,中煤蒙大投产的可能性较大,因为前期准备工作较为充足,其他的有待考量。若装置正常启动那么塑料市场供应压力将增加,对塑料价格有一定的压制。但从装置检修和新增产能投产综合来看,因煤化工装置存在许多不确定性,但装置检修时间相对比较固定,上半年若煤化工装置不能按时投产,预计供应压力较小,但下半年市场供应压力将逐步显现。

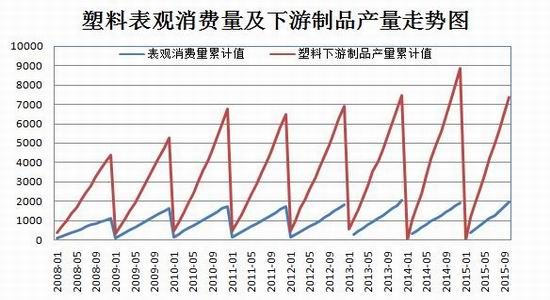

三、聚乙烯需求情况

20151-11月份年PE表观消费量为1924.98万吨,同比增加186.08万吨,增幅10.7%。统计数据显示:2015年1--11月份,国内塑料制品产量累计6789.5万吨,同比去年同期增长118.92万吨,增幅达2%。分项来看: 1--11月合计生产塑料薄膜1071.73万吨,同比去年同期减少1148.13万吨,减幅10%; 1--11月份共生产农用薄膜193.94万吨,同比减少201.09万吨,减幅10%。从以上数据可以看出,201年塑料下游制品的产量需求增速处在增长放缓甚至减少的趋势,主要受市场经济低迷影响,再加上厄尔尼诺现象导致全球气温较高,农膜需求减少。但从以下图中观察可以看出产量增长速度明显高于制品需求增加速度,2016年煤化工新增产能投入继续增加,市场新料挤兑回料后市呈现稳定常态,宏观方面年国内实行去库存去产能、供给侧改革、降低企业税费等,利好生产,但经济体国家的经济下行压力仍旧较大,国内也面临经济增长放缓的局面,经济环境改善压力较大,大宗商品的需求存在一定的挑战,且原油下跌对大宗商品成本支撑较疲弱,对市场有一定的冲击,预计2016,在需求难以释放的环境下,供应压力或逐步凸显。

四、成本利润分析

从塑料的成本利润来看,2015年受上游原料原油和乙烯价格大幅下滑及下游需求疲弱影响,石化下调出厂价格,期现价格震荡回落,11月中旬,石化成本利润跌至1000附近,达到石化盈亏点位,中石化[微博]下发“保量保价”措施,出厂价格维持坚挺,支撑期现价格走强,截至12月25日,成本走强至1600附近,后市来看,受低油价影响,煤化工投产装置放缓,2016年新增投产装置不多,且塑料不是产能过剩品种,石化控价能力虽有削弱,但仍是市场的掌舵者,预计对塑料价格大幅走弱的可能性不大。

五、基差分析

从期现价差来看,我们选取塑料期货价格指数与主产区华北齐鲁石化价格的价差来预测两者后市可能走势。从图中可以看出,LLDPE基差波动范围在0-800区间。1月份基差一度扩大到1500附近,期货深贴水与现货,期货价格配合基本面上涨速度开始强于现货,至价差修复至正常区间,12月初,期现价格又一度扩大到1500附近后,期货价格开始筑底反弹,进行期现价差深贴水修复,截至截至2015年12月25日LLDPE的基差报900元。所以期现价差存在一定的修复要求,就目前情况看,塑料供应不多,且期价反弹可能带动下游年初备货积极性上升,再加上部分装置公布2016年二季度检修,预计2016年1季度期价有望偏强震荡修复基差。

六、总结

从基本面上看,2016年全球经济仍然面临较大的下行压力,且国内经济复苏缓慢,预计需求面难以大幅释放。原油方面,美国解禁长达40多年的原油出口禁令,再加上美联储在12月份首次加息,意味着美元进入声息周期,未来美元强势格局较为明确压制以美元计价的原油价格。12月初OPEC不实行减产政策,且不设产油上限,预计后市全球油市供需矛盾加剧,并且储存能力也将达到饱和。在供需无实质利好转变的情况下,预计油市行情难以出现转机,整体仍以弱势震荡为主,对下游商品无成本利好支撑。乙烯价格受油价影响难以大幅上涨,但因产能扩产有限,预计供应维持偏紧态势,价格重心稳定为主,对塑料有小幅支撑。供给端,多套煤化工装置准备投产,而装置检修集中在二三季度,预计市场供应压力下半年有所增加,但新环保政策的实施,部分不达标的聚烯烃生产企业将面临较大的考验;1-4月份来看市场库存不多,期现价差贴水较大,后市存在一定的修复要求,且一季度部分下游企业备货,预计1-4月份价格维持偏强震荡。而下半年煤化工投产、装置检修力度较小及宏观经济环境欠佳需求难以回升,预计供应压力逐步显现,价格难以上涨,2016年整体价格重心较2015年小幅下移。

瑞达期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。