国产菜籽大幅减产几成定局,但距离菜籽收获季节较远,菜籽期货仍显沉寂。菜粕受到豆粕和DDGS 二者夹击,处境堪忧,有逐渐边缘化的风险,菜籽减产对菜粕价格的提振寥寥。菜油方面因国产菜油需求尚好,而菜籽压榨的减少则一定程度上对菜油构成利多;同时,菜油方面依旧需要关注抛储因素带来的利空影响。

一、市场行情回顾

(一)期货方面

国内方面,菜籽1607 合约维持区间弱势振荡走势,成交量极度萎缩。截至11 月27 日收盘,菜籽1607 合约月K 线最高价4222 元/吨,最低3903 元/吨,跌98 元/吨,跌幅为2.34%,成交量增加992 手至1046 手,持仓量增加72 手至508 手。

(郑州商品交易所菜籽1607 日线图)

菜粕期货整体呈现振荡下行走势。其11 月中旬下破前低录得新低后开始加速下探,于1700 元/吨附近获得支撑,近期呈现超跌反弹走势。中期均线仍呈空头排列,向斜下方延伸;MACD 指标探底后有所走平。截至11 月27 日收盘,菜粕文华指数月K 线最高价2000 元/吨,最低1722 元/吨,跌133 元/吨,跌幅为6.77%,成交量增加149.4 万手至2515.1 万手,持仓量减少24.7 万手至66.0 万手。

(郑州商品交易所菜粕文华指数日线图)

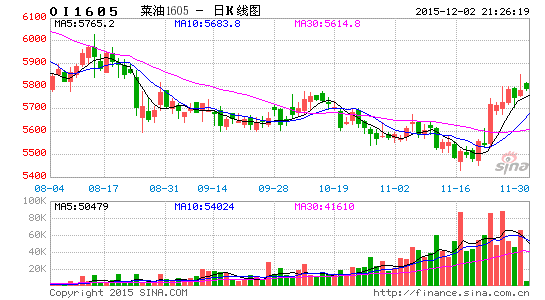

郑油1605合约11月中旬于5450元/吨附近获得支撑后强势反弹,快速突破均线系统压制,录得两个月以来新高。目前中短期均线开始上扬,长期均线则逐渐走平,中期趋势性的转变已现端倪。截至11月27日,菜油主力1605合约月K线最高价5800元/吨,最低5430元/吨,涨208元/吨,涨幅为3.73%,成交量增加68.8万手至98.7万手,持仓量增加7.5万手至15.5万手。

(郑州商品交易所菜油1605合约日线图)

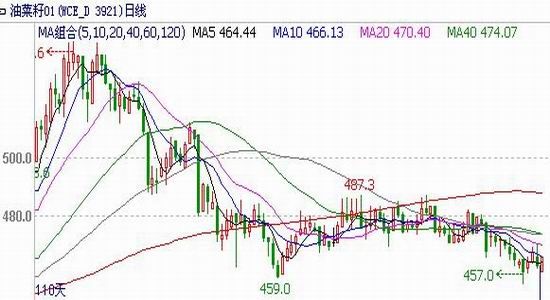

外盘方面,州际交易所(ICE)旗下的加拿大温尼伯商品交易所油菜籽期货市场11月份振荡下行,因投机商抛售及农户套保压力增加。其中,主力1月合约月K线最高价482.2加元/吨,最低457.0加元/吨,跌10.3加元/吨,跌幅为2.18%。成交量增加0.2万手至23.3万手,持仓量减少2.6万手至8.6万手。

(二)现货方面

目前油菜籽收购已基本完成,一方面由于价格下跌,农户销售意愿不强,自用比例增加,导致油菜籽商品率下降;另一方面则由于大型压榨企业压榨利润不佳,使油菜籽更多流向价格较好的浓香小榨方式。近期由于货源较少,菜籽价格有小幅回升,但成交量低。

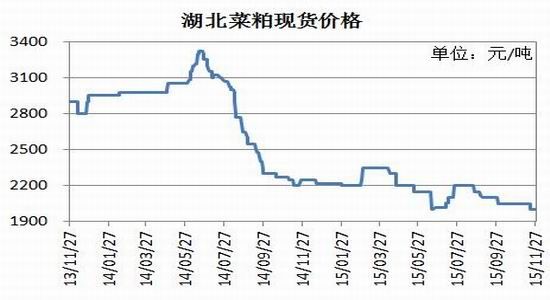

据万德数据,11月份湖北主产区菜粕价格小幅回落至2000元/吨,环比跌50元/吨,同比跌250元/吨。供应来看,一方面新季菜粕上市,另一方面今年交收的数量将显著下滑。而消费来看,需求仍显疲软,同时豆粕价格和DDGS价格走低均利空菜粕市场。

湖北地区菜油价格小幅回升至6250元/吨,环比涨150元/吨,同比微涨50元/吨,弱势格局得到改善。冬季是菜油传统消费旺季,对菜油价格有支撑。但菜油库存的消化尚需时间,仍是长期压制菜油期价的主要因素。

(湖北武汉菜粕和四级菜油价格走势图 数据来源:万德数据)

二、 影响因素分析

(一)全球油菜籽减产预期稍有缓解

美国农业部发布的11月份供需报告将全球油菜籽产量预测数据上调至6710万吨,因为加拿大的产量增幅大于澳大利亚、巴基斯坦和俄罗斯的产量降幅。其中,2015/16年度加拿大油菜籽产量预计为1550万吨,比上月预测值高出120万吨,不过比上年减少91万吨。基于此,2015/16年度加拿大油菜籽出口预测数据上调40万吨,为820万吨,因为产量数据上调,对中国的销售有望增加。

欧盟方面,据法国分析机构——战略谷物公司发布的数据报告显示,2015/16年度欧盟油菜籽产量预计为2170万吨,高于早先预测的2140万吨,不过比上年减少11%。因油菜籽种植相对不受欧盟农户的欢迎。

总的来看,全球油菜籽减产预期依旧,尤其是加拿大和中国,但减产的幅度有所改善。另外,较小的体量使得油菜籽自身供需对价格的影响受到来自大豆及对应下游产品价格的制约而有所削弱。因而,市场对油菜籽减产预期的反应显得相对平淡。

(二)国内菜籽产量继续调降

根据布瑞克发布的11月供需报告,预计2014/15年度菜籽产量950万吨,较2013/14年度下降150万吨。近期对菜籽种植调研的结果显示,国内主要产区菜籽种植面积下降幅度达到5-10%,因小麦种植效益高于菜籽,且劳动力成本提高进一步使种植转向机械化程度更高用工更少的品种。我们预计新季2015/16年度国内菜籽产量下滑至880万吨,较2014/15年度下滑70万吨。

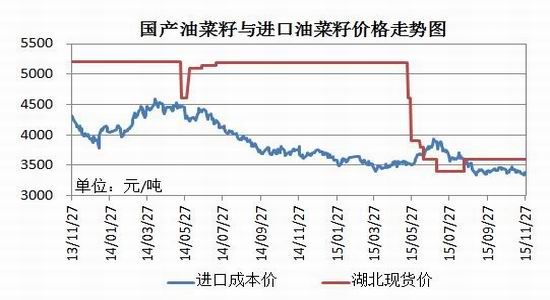

国产菜籽逐年减产,菜籽压榨逐步集中于沿海,总压榨量预计呈现下滑态势。2014/15年度菜籽压榨量达1430万吨;2015/16年度菜籽压榨量展望达1410万吨。2015年9月菜籽进口量为29.5万吨,同比减少了40.27%。2014年6月至2015年5月,累计进口量为444.9万吨,比上一年度同期增加了3.09%。国产菜籽预计将出现较高幅度的减产,需要进口菜籽补充缺口。展望2015/16年度国内菜籽进口量将达到470万吨。

2014/15年度国内菜籽库存预计达到49万吨,库存消费比达到3.51%;2015/16年度国内菜籽期末库存预计达到46万吨,库存消费比为3.38%。

(国内油菜籽与进口油菜籽价格走势图 数据来源:万德数据)

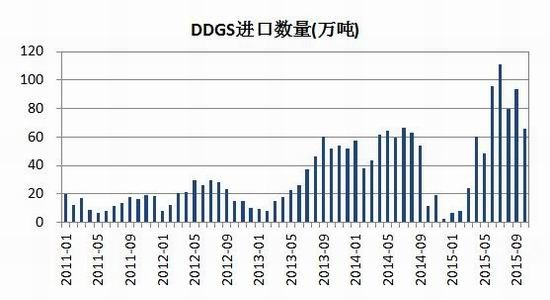

(三)DDGS继续挤占菜粕空间

今年进口DDGS数量继续增加。2015年1-10月我国累计进口DDGS数量为593.6万吨,超过去年全年进口数量541.5万吨,较去年同期的519.6万吨增长14.2%。由于今年进口DDGS政策相对不稳定,目前港口仍有不少积压的进口DDGS。由于DDGS保质期不长,后期不排除低价处理的情况发生,对菜粕价格形成潜在的压制。

另外,更为引人注目的是国产DDGS的竞争力。由于今年玉米价格显著走低,加之黑龙江、吉林等玉米主产区省份提高玉米加工补贴,以缓解庞大的玉米库存压力,玉米加工副产品的价格也随之走低。DDGS作为玉米乙醇的副产品,在玉米乙醇价格跌幅有限的杠杆作用下,DDGS的跌幅较玉米更甚。目前黑龙江DDGS价格约1050元/吨,较年初的2200元/吨已跌去一半。目前广州DDGS价格1550元/吨,与进口DDGS价格相当,即国产DDGS价格已开始占据优势。

三、主流资金行为分析

11月份,菜粕1605合约前20名净持仓量由空转多,显现超卖迹象,暗示做空量能已有较大释放,期价下行压力缓解。但在超跌反弹过程中,多头也有明显减持,净多持仓波动不小,暗示反弹料难顺畅。

(郑州菜粕1605合约前20名净持仓量变化图 数据来源:郑州商品交易所)

菜油1605合约前20名净空持仓整体增加。一方面由于移仓换月套保盘随之移仓,另一方面则是菜油的大幅反弹,增加了套保盘的入场意愿。菜油期货套保盘历来数量较大,预计随着总持仓的增加,净空持仓仍将走高,但对盘面的压力料不会太大。

(郑油1605合约前20名净持仓量变化图 数据来源:郑州商品交易所)

四、菜籽类期价走势技术分析

菜籽收购基本结束,菜籽期货再度沉寂。新主力菜籽1607合约预计维持区间弱势振荡走势,成交萎靡,难有行情和容量提供交易机会。技术上看,上方压力位4200元/吨,下方支撑位3900元/吨。

菜粕1605合约11月份录得新低后,继续下探意愿不强。但均线系统呈空头排列,乖离较大,反弹压力重重,而1900元/吨整数关口已由前期支撑转为为重要压力位。预计菜粕期价将于1750-1900元/吨区间内弱势振荡调整一段时间。

郑油1605合约11月下探5450元/吨支撑后强势反弹,连续突破均线系统压制,目前已成功站上60日均线。中短期均线已开始上扬,长期均线走平,显现出中期趋势转变的端倪。从MACD指标来看更为明显,其已从负值低位回升至正值区域。总的来看,郑油的反弹料将继续,但反弹走势未必顺畅。短线压力看6000元/吨整数关口;中线压力看前高6400元/吨。短线支撑看5600元/吨一线,中线支撑看前低5430元/吨。

(郑州商品交易所菜粕1605合约日线图)

(郑州商品交易所菜油1605合约日线图)

五、2015年12月份菜籽类市场展望

油菜籽方面,菜籽收购基本结束,距离下一季度收获时期尚远,现货市场平静,期货市场也重回沉寂。预计期价维持3900-4200区间内弱势振荡,建议暂时观望。

菜粕方面,冬季为菜粕需求淡季,菜粕价格愈加疲软。DDGS和豆粕价格走低继续占据替代优势,积压菜粕需求空间,预计今年菜粕冬储需求有限。1605合约对应菜粕需求旺季启动的时期,有一定利多预期支撑,但也难以扭转菜粕市场的整体疲态。建议对菜粕1605合约维持偏空思路对待,上方1900元/吨整数关口已为重要压力位,可关注反弹抛空机会,下方支撑暂时看1700元/吨一线。

菜籽油今年国产菜籽油数量减少,价格坚挺,且天气渐冷需求旺季来临,也支撑菜油价格反弹。技术面上显示菜油期货显现出中期趋势转换的端倪,底部料已出现。但反转的历程料不会顺畅,考虑到国储菜油库存压力未有减轻,菜油抛储空间仍相对有限,期货盘面的反弹空间不宜过分乐观,建议依托5600元/吨关口及60日均线支撑介入中线多单。

瑞达期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。