摘要:CBOT大豆利空逐步兑现,从季节性来看,后市CBOT大豆易出现阶段性低点;国内大豆进口相对迟缓,豆粕现货库存并未出现挤压,结合下游需求来看,基本面或好于6/7月份;故在现货稳定的情况下,我们认为基于目前的基差和价差结构来看,做多比做空更加合理,故可尝试11月出现季节性低点后买入豆粕的机会。

主要内容:

1. 美豆上市,利空兑现,cbot大豆易现阶段性低点

2. 国内远期大豆进口不积极,豆粕现货未有增压,预计保持平稳

3. 豆粕现货稳定预期下,当前基差结构和价差结构提供做多保护

4、关注11月豆粕季节性低点的买入机会

正文:

一、收割大部完成,美豆上市的季节性压力兑现,CBOT易现阶段性低点

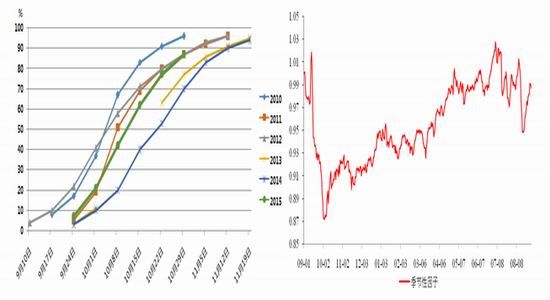

图1:美豆收割进度 图2:美豆季节性走势

数据来源:USDA 浙商期货

USDA公布的美国大豆收割率为87%,高于五年同期均值的80%,如图所示,实际上,美豆本年度收割较快,美豆收割大部完成,新豆上市压力兑现,这也意味着此前最大的一个基本面压力——美豆丰产得以实质兑现。

实际上,历史统计看,10月/11月美豆走势通常疲弱走出低点,主要也是受到新豆上市的冲击,但冲击通常形成阶段性低点,后市市场目光会逐步转向出口炒作和南美新季大豆的天气。

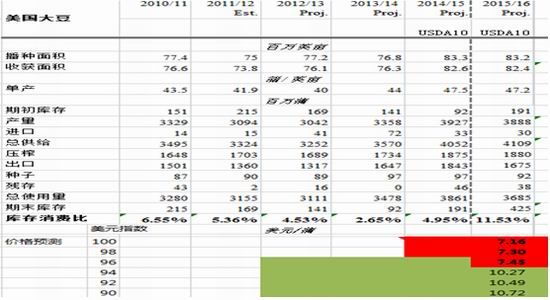

图3:美豆供需平衡和价格区间预测

而根据美豆供需平衡和美豆9-12月价格低点的统计模型看,此轮下跌的低点在750美分一线,但考虑到后期大概率的需求数据上调,合理预计本轮下跌低点接近800美分。

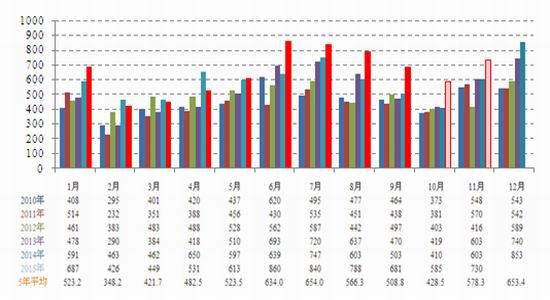

二、国内远期大豆进口不积极,豆粕现货未有增压,预计保持平稳

国内直至11/12月,大豆进口数量(预估)仍处于历史同期最高水平。但因汇率、榨利等原因,国内远期大豆进口并不积极,实际上,从数据看,在中国大部进口转向美豆之际,美豆今年出口进度并不乐观。

图4:国内大豆进口月度统计

数据来源:天下粮仓 浙商期货

这意味着,即使考虑到蛋白整体增长需求的停滞,豆粕现货市场也未必受到相较6/7月份更大的打击,况且豆粕依然会替代杂粕,而低价玉米有望替代高蛋白的高粱等。

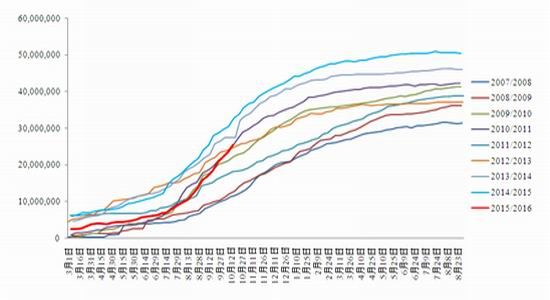

图5 美豆历年出口进度对比

数据来源:USDA 浙商期货

三、豆粕现货稳定预期下,当前基差结构和价差结构提供做多保护

图6 华东/华南三地豆粕现货最低价对应基差

数据来源:wind 浙商期货

根据上文分析,美豆有望跌出阶段性低点,而国内豆粕现货除了进口成本的同步下滑压力外,直接供需平衡上预计没有额外压力,预计豆粕现货价格保持平稳的概率较大。

而如上图所示(华东/华南基准交割地最低现货价格对应基差),当前豆粕基差报价均价在100元/吨以上,提供期货做多保护,加上豆粕1601高于豆粕1605接近100元/吨,从期货做多角度考虑,存在一定安全边际。

四、关注11月豆粕季节性低点的买入机会

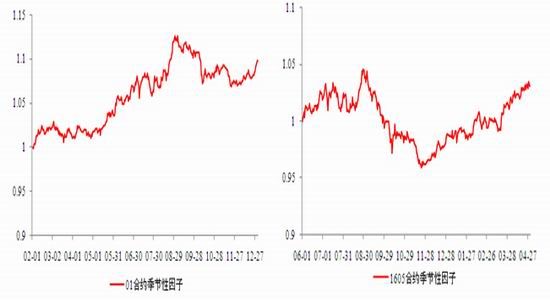

图7 豆粕01/05合约季节性统计

综上所述,美豆上市,有望跌出阶段性低点;而国内远期大豆进口不积极,豆粕现货除了进口成本外,难有其他更大压力,预计保持相对稳定,良好的基差结构和价差结构为国内做多豆粕期货提供了保护;加上如上图所示,国内豆粕期货容易在11月跌出季节性低点,因此存在逢低买入豆粕的机会。

具体的,在豆粕1601合约跌至2500-2550区间时,可逢低买入,止损2450,上方第一目标2700元/吨,按10%保证金,以及10%仓位介入计算,预计最大亏损3%,目标盈利7%。

五、风险提示

1、国内豆粕现货意外崩溃:如果国内豆粕需求弱于预期,而大豆进口远高于预期,导致国内豆粕现货崩溃,则本文中基差不再提供保护,反而是拖累。

2、巴西货币崩盘:如果巴西雷亚尔贬值速度加速,则会导致南美出口竞争力增大,直接结果是国内大豆进口成本降低,此时可考虑做空m1605保护,关注报告后续跟踪。

3、季节性油强粕弱:从季节性看,11月是油强粕弱的时期,如果有资金持续如此操作,则11月豆粕继续走弱的概率大。此时,虽然仍符合11月乘机抄底豆粕的思路,但对操作节奏和资金管理提出更高要求,投资者需谨慎,关注报告后续跟踪。

浙商期货1队

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。