一、上半年行情回顾

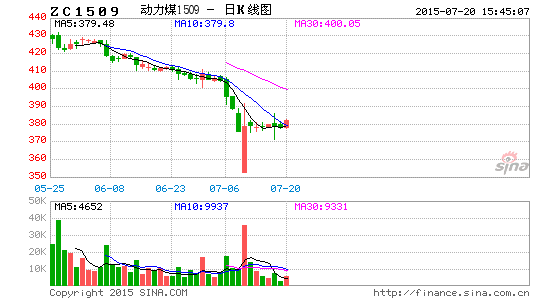

图1 动力煤现货及期货价格(元/吨)

资料来源:wind,浙商期货研究中心

2015年上半年,动力煤市场整体维持持续下跌走势,与笔者年报中的观点相符,tc1509合约高点位于年初1月6日,最低点位于4月10日,震荡区间为[489,398],亦与年报中[500,420]的区间研判近似,但实际跌幅还超过年报中的预测,显示动力煤市场超预期疲软。在动力煤上半年的行情演化中,其核心矛盾依然是需求,中国经济的持续下行,特别是房地产等固定资产投资增速的下滑,以及发展方式的转变,从终端利空煤炭需求;产业链方面,今年南方普遍降水极丰,挤压火电份额,使电厂日耗持续维持历史低位,利空电煤需求。

二、需求端

(一)地产及基建投资短期难有起色,工业增速维持低位

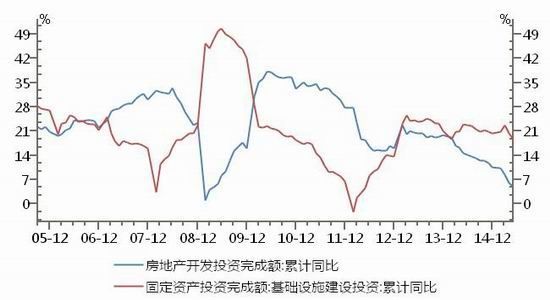

图2 基建及房地产固定资产投资完成额(%)

资料来源:Wind,浙商期货研究中心

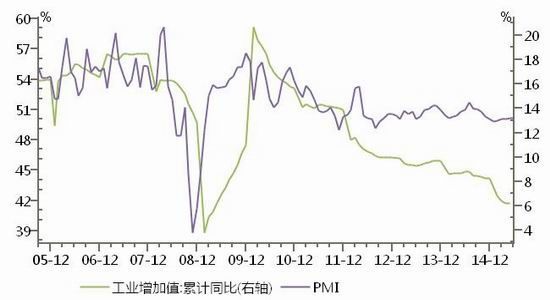

图3 官方PMI及工业增加值累计同比增速(%)

资料来源:Wind,浙商期货研究中心

当前中国经济下行压力依然巨大。虽然二季度开始,国内楼市成交量价同步回升,特别是一线城市,房价涨幅明显,但房地产固定投资及新屋开工均较去年大幅下降;同时从目前的土地成交数据来看,虽然价格上涨明显,但土地供给量明显收缩,受制于此,即使四季度新屋开工有大幅好转,料也难以对工业品价格形成超预期利好。

中央基建投资政策持续发力,但从落实情况来看不容乐观。由于地方政府财政紧张,基建投资上中央财政独木难支,当前已出台两轮万亿规模的债务置换帮助地方政府借旧还新,但地方债务风险依然较大,地方财政支出偏向谨慎,财政预算体系、政绩评价体系正处于重构阶段,再次出现大兴土木情况的可能性极小,难以对工业品价格形成有效提振。

工业增速维持低位,且在经济转型过程中,工业体系逐步向资源能源密集型向技术密集型转化,单位GDP能源利用率大幅走低,利空煤炭等资源品需求。

从地产投资周期来看,四季度国内经济确有可能回暖,但对工业品的实际需求提振可能会小于预期,笔者认为下半年工业端对煤炭的需求或将较上半年略有好转,但依然维持低位。

(二)厄尔尼诺致国内北旱南涝,关注后市或有高温天气

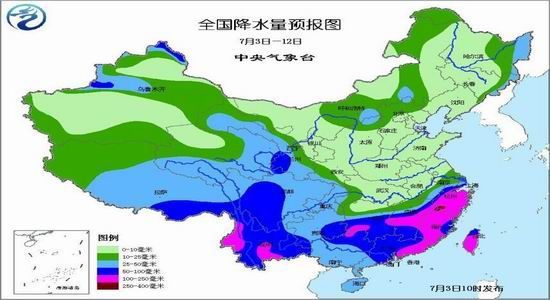

图4 全国7月中上旬降水量预报(毫米)

资料来源:Wind,浙商期货研究中心

图5 近期全国气温预报(℃)

资料来源:Wind,浙商期货研究中心

从产业链角度看,影响动力煤需求的最关键因素在于火力发电,占动力煤消费量的60%左右。而火电受天气影响最大,一方面是气温,极端气温会引起居民生活及服务业用电的大幅攀升;另一方面是降水,降水不仅影响气温,还通过水电挤压火电份额。

据中央气象台的消息,7月3-4日,我国主要降雨区位于江南中南部、华南北部及云贵高原,累积降雨量有40-80毫米,局部地区有100-200毫米。5-12日,主要降雨区位于江南中东部、华南中东部以及云南中西部和西藏东部等地,累积降雨量有30-70毫米,东南沿海的部分地区有100-200毫米;全国其余大部分地区降雨量较常年同期偏少2-7成。厄尔尼诺影响下,我国南涝北旱格局延续,丰沛的水电挤压火电份额,并使南方气温适宜,正是今年电煤需求不振的原因之一。

气温方面,当前依然处于局部短期高温天气中,持续关注是否有长时间大面积高温对用电量产生影响,但从全国目前的天气情况看,出现这一天气情况的可能性不大。

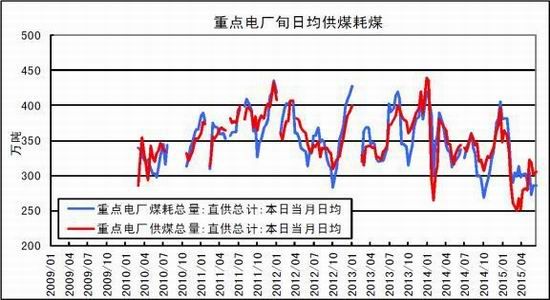

(二)电厂电煤库存缓慢增加,电煤日耗或较往年同期偏低

图6 全国重点电厂日均供煤耗煤量(万吨)

资料来源:Wind,浙商期货研究中心

图7 全国重点电厂电煤库存及可用天数(万吨;天)

资料来源:Wind,浙商期货研究中心

电力行业是动力煤消费量最大的行业,占总消费量的近70%,因此对电力行业电煤消耗和库存情况的监测可以准确反映动力煤的需求端情况。截止6月22日,全国重点电厂电煤库存量6294万吨,环比上月同期增加789万吨,增幅15%;重点电厂电煤月日均耗煤量286万吨,环比上月同期减少20万吨,降幅7%;重点电厂电煤月日均供煤量306万吨,环比上月同期减少17万吨,降幅6%。电煤可用天数21天,环比上月同期增加3天。

工业用电量维持低位,居民用电维持平稳,水电充沛,全国重点燃煤电厂电煤日耗持续维持历史最低水平,即使电厂只是缓慢补库,重点电厂电煤库存依然稳步回升。展望后市,随着天气转热,居民用电量有望低位回升,带动日耗走高,日耗与补库速度的博弈将延续。但考虑到今年气温偏低,日耗或较往年同期偏低。

三、中转端

在上文需求端的分析中,笔者更多的是基于宏观周期性及需求季节性的预期,但预期总显得不那么令人信服,甚至有时候过于超前价格,但值得庆幸的是,动力煤逻辑链上存在非常明显的领先指标,能辅助把握电企的动向,及后市的动力煤价格运行。

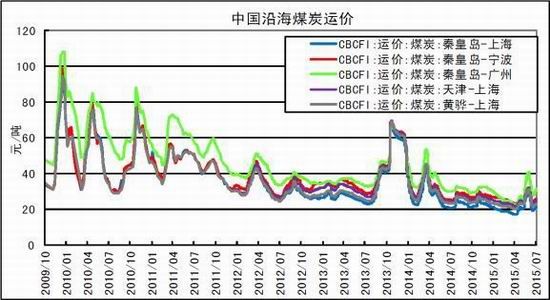

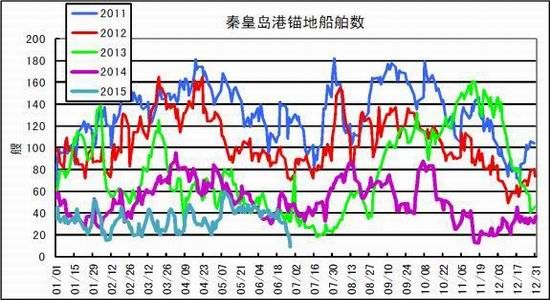

(四)沿海煤炭运价历史低位,秦港锚地船舶数重心不断下移

图8 中国沿海煤炭运价(元/吨)

资料来源:Wind,浙商期货研究中心

图9 秦皇岛港锚地船舶数(艘)

资料来源:Wind,浙商期货研究中心

南方电厂的补库较大一部分通过国内沿海海运从北方港口拿货。因此,从逻辑链来说,中国沿海煤炭运价一直是环渤海动力煤价格的领先指标。我国沿海煤炭运价依然处于历史底部,未有反弹,显示下游补库动力十分疲弱。近期,秦港锚地船舶数重心不断下移,印证港口动力煤提货需求较弱。在后续的研究报告中,笔者将密切关注,煤炭海运费及锚地船舶数,以期尽早发现动力煤市场的价格拐点。

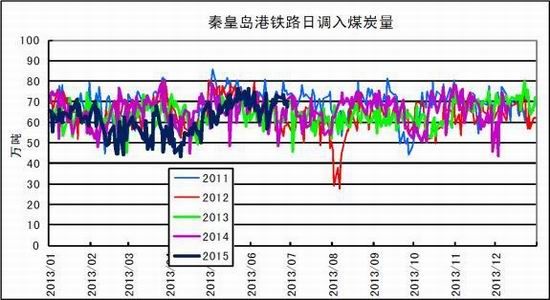

(五)港口煤炭调入高位回落,环渤海煤炭库存或小幅走低

图10 秦皇岛港铁路日调入量(万吨)

资料来源:Wind,浙商期货研究中心

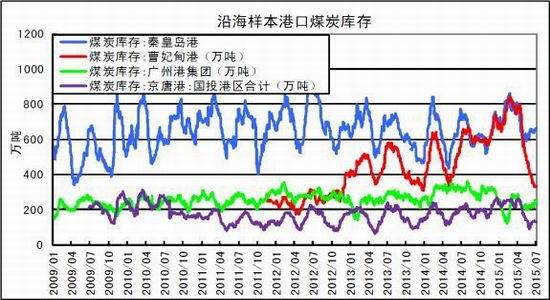

图11 样本港口煤炭库存(万吨)

资料来源:Wind,浙商期货研究中心

7月3日,秦皇岛港:场存675万吨,吞吐量54.8万吨,调入量66.4万吨,锚地17艘,预到港11艘;②曹妃甸港:场存332万吨,吞吐量5.4万吨,调入量9.2万吨,锚地1艘,预到港4艘;③周边港口:京唐港542万吨。环渤海港圈港口煤炭库存依然处于较高水平,但从库存的时间周期性来看,三季度库存走低是大概率事件。

四、供给端

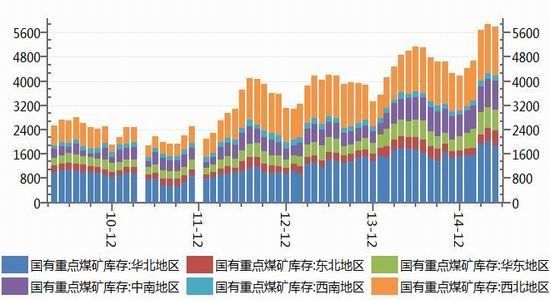

(六)全国原煤产量大幅下降,国有重点煤矿库存维持高位

图12 产煤大省原煤产量(万吨)[缺陕西5月数据]

资料来源:Wind,浙商期货研究中心

图13 国有重点煤矿库存(万吨)

资料来源:Wind,浙商期货研究中心

据煤炭运销协会数据统计,5月份全国原煤产量完成28500万吨,同比下降8.06%;1-5月,全国累计完成原煤产量146036万吨,同比下降6.0%。其中国有重点煤矿原煤产量完成15317万吨,同比下降9%;1-5月国有重点煤矿累计生产原煤75655万吨,同比下降8.9%。中国神华今年1-5月份商品煤产量11650万吨,同比减少1280万吨,下降9.9%;中煤能源1-5月份商品煤产量3765万吨,同比减少1243万吨,下降24.8%。随着需求下滑,煤价不断走低,导致不少煤企停产减产,国内动力煤市场价跌量缩,生产端确有一定收缩。虽然生产持续收缩,但从产地库存来看,依然维持历史高位,压力较大,压制产地煤炭价格。

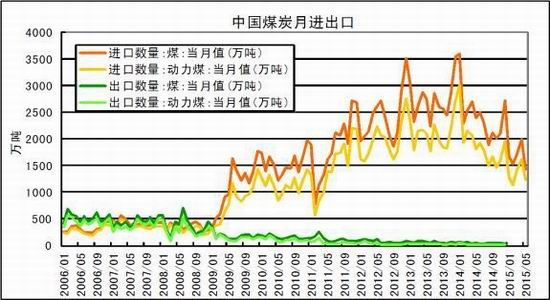

(七)1-5月动力煤进口量同比大降,预计三季度亦难有反弹

图14 中国煤炭及动力煤进出口量(万吨)

资料来源:Wind,浙商期货研究中心

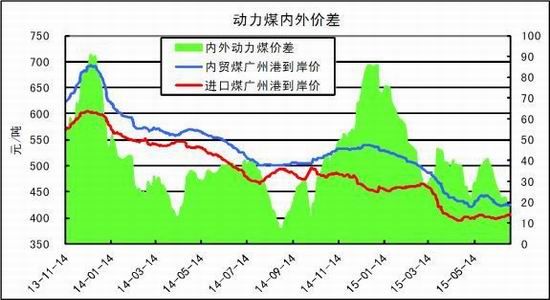

图15 5500大卡动力煤内外价差(元/吨)

资料来源:Wind,浙商期货研究中心

据海关总署统计,2015年1-5月份动力煤进口量6671.5万吨,环比减少4310.2万吨,环比下降39.2%。近期进口煤价格优势维持在30元/吨以下,进口意愿较弱,预计三季度进口量继续维持低位。

(八)动力煤矿区亏损面超八成,行业平均成本不断下移

图16 中国煤炭企业成本(元/吨)

资料来源:Wind,浙商期货研究中心

6月份,所选取的13个主产煤矿区中,动力煤矿区亏损程度最大,产能亏损程度达到82.30%,亏损矿井占比高达95.47%,其中内蒙的万利矿区、准格尔矿区,山西的平朔和朔南矿区矿井全部处于亏损状态;从成本曲线分析看,大同矿区因平均发热量较高,在5400卡左右,加上大秦线便利的低成本运输条件成为成本最低的矿区,单卡成本0.072元;准格尔矿区因地处内蒙古西部区域,运输成本较高,煤质指标较差,发热量在七个样本矿区中最低,仅为4500大卡左右,成本最高,为0.096元/大卡。受各矿区煤质及生产、运输成本因素影响,盈利能力最强的矿区为神东矿区(神府区),盈利能力占比34%;而准格尔矿区、万利矿区以及平朔、朔南矿区均处于亏损状态。

四、结论

需求端,三季度,工业需求料将维持疲弱,气温将成决定性因素;全国重点电厂电煤库存低位缓慢回升,日耗与补库速度继续博弈,关注电煤库存可用天数。中转端,沿海煤炭运价历史低位,秦港锚地船舶数重心下移。供给端,国内煤炭产量及进口量降幅较大,后市料维持低位;但重点煤矿煤炭库存历史高位,压制煤价。

气温是三季度煤价的关键影响因素,温度决定煤市热度。若未出现长时间大范围高温天气,则维持反弹抛空操作。三季度震荡区间预估TC1601[390,440]。

浙商期货 王楠

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。