西部期货:连塑积重难返关注需求变动

第一部分 行情回顾

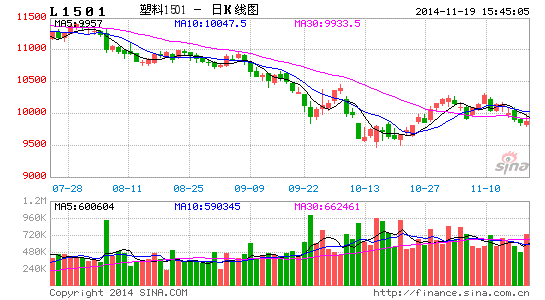

十一长假,原油震荡修复后继续下挫,原油指数从月初的95美元直线跌至84美元附近,下旬跌势放缓,震荡修复,在原油带动下,国内连塑跟随回落,尤其长假后连塑三日暴跌,10月10日盘中跌停,随后市场进入震荡修复状态,主力1501在在9500-9700区间波动。今年“金九银十”的说法再度成为泡影,出厂价不断下调,下游需求平淡,商家态度悲观,随行就市,若后期需求没有有效回升,弱势格局仍将延续。

图1:原油、连塑价格走势

数据来源:WIND、西部期货

第二部分 基本面分析

一、上游原料支撑或弱化

(一)原油弱势格局暂难改变

1、全球原油供给分析

2014年以来,欧佩克产量维持稳步上升的态势,仅3月份出现小幅下滑,9月份欧佩克日均原油产量3047.4万桶,环比增加12.7万桶,涨幅0.42%。从主要产油国产量来看,沙特阿拉伯产量小幅下滑5万/日,日产量960.5万桶/日;伊拉克产量大幅增加,日均产量316.4万桶,环比增加15.4万桶/日,增幅5.05%;伊朗产量平稳,9月产量为276.5万桶/日。整体看,虽然地缘政治此起彼伏,尤其伊拉克战争恶化,但对产量影响不大,OPEC产量在3000万桶/日的水平上方,全球市场原油供给充足。

2、国际机构下调原油需求预期

国际能源署(IEA)在最新的月度报告中再次降低了对于原油需求增长的预测值。IEA将2014年全球原油日需求预估较上月报告下修20万桶,当前预计为每日增长70万桶。IEA将2015年全球原油日需求预估较上月报告下修30万桶,当前预计为每日增长110万桶。

同时,美国能源资料协会(EIA)EIA亦将今年全球石油日需求预估下调124万桶,并下调了明年布兰特原油期货价格预估。

而石油输出国组织OPEC在最新的月度报告对全球石油需求及供应方面未做修正,并维持上月预估数据不变。

3、中国进口原油需求或下降

作为全球第二大原油消费国,同时兼顾全球第二大原油进口国,中国原油进口量自2014年1月创出2815万吨的历史峰值后,随后震荡回落,7月份进口量2376万吨,同比大幅下降235万吨,跌幅9%,而9月份快速回升至2725万吨,环比增加9.49%。一方面,国际油价的大幅下挫激发了国内更多的进口需求,另一方面油价下滑时亚洲国家尤其是中国会进行石油的战略储备。中国后期经济增速放缓仍将是制约原油进口数量的主要因素,并且国家政策已经有所转向,后期将不再刻意追求国内经济的高增速,而是重点关注经济结构化调整以及刺激内需的层面。中国经济后期或将迎来慢牛的市场,经济的真正复苏仍将面临时间的考验。

总之,从全球供需格局来看,今年原油持续处于供大于求的状态,从后市看,OPEC产油国原油供给量或缓慢增加,北美页岩气产量亦在稳步上升,而中国这一原油消费大国进口原油数量有下滑趋势,全球原油供需矛盾加剧,而美国库存水平持续下降在一定程度上缓和这一矛盾。但整体供大于求的现状依然存在。

此外,地缘政治此起彼伏对原油短期走势构成提振,中东战乱短期难以全部停止,各国宗教矛盾、利益矛盾仍将存在,冲突流血在所难免,但对原油市场的影响仅限于短期,甚至更多是心理层面,对原油长期趋势影响较弱。从市场人气看,三季度基金净持仓持续减少,尤其是9月份非商业多头大幅减持,基金净多加速下降,市场多头人气锐减,基金净持仓持续减少令原油后市承压。

原油后期将维持震荡偏弱格局,而这种弱势格局的转变主要依赖于全球经济复苏下的经济刺激。原油后期震荡下行的“慢熊”格局将延续较长时间,在这个过程中,将完成全球化的新旧能源格局的重新划分,原油价格重心或进一步下移。

(原油市场具体分析详见《国际油价暴跌的‘是’与‘非’?》)

(二)亚洲乙烯承压回落

10月中旬以前,亚洲乙烯市场一直坚挺,主要由于市场供给相对偏紧。但10月中旬开始,乙烯开始大幅下挫,由于上下游价格都已经不同幅度大幅下跌,乙烯高价下需求疲软。目前CFR 东北亚达 6 月 19 日以来最低水平,CFR 东南亚达 6 月26 日以来的最低水平。

图2:亚洲乙烯价格走势

数据来源:WIND、西部期货

乙烯衍生品利润亏损促使下游装置削减开工,导致乙烯货源增加。目前市场报盘在 1450 美元/吨 CFR 东北亚,下游工厂还盘在 1400 美元/吨 CFR 东北亚。对于后市,市场心态略有分歧,有部分交易人员表示,目前亚洲乙烯与石脑油价差仍徘徊在 750 美元/吨左右高位,亚洲乙烯可能会进一步下跌;但也有部分交易人员表示,目前韩国方面乙烯供应仍然偏紧,这将对乙烯市场形成一定支撑,亚洲乙烯市场后期或维持温和走势。相关新闻方面,2018 年全球乙烯产能 1.881 亿吨,较 2012 年的 1.501 亿吨增长 25.3%,亚洲乙烯产能增长水平居于全球增长前列,其中 2012-2018 年,中国乙烯产能增长71.6%,印度增涨 124.4%,而日本的产能预计萎缩16%。亚洲乙烯后期仍有一定的下跌空间。

二、聚乙烯供需情况

1、PE供给充裕

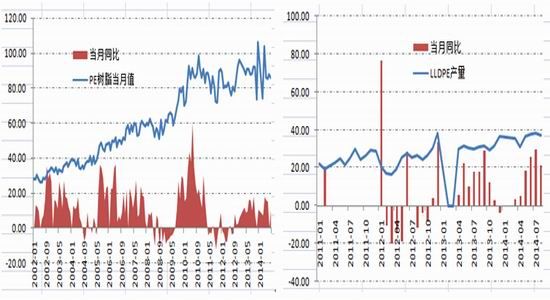

2014年以来,聚乙烯产量震荡反复,4月份产量年内最高103.5万吨,5、6月份小幅回落,7月产量小幅攀升,达88万吨,而8月份小幅回落至86.2万吨,但同比涨幅10.3%。而从LLDPE产量看,2014年产量处于稳步抬升态势,7月份产量38.1万吨,为年内高点,8月份小幅回落至37.4万吨,但同比增加21.4%,远大于去年同期涨幅(17.8%)。

图3:PE产量情况 图4:LLDPE产量情况

数据来源:WIND、西部期货

2、煤制烯烃装置上线

三季度将有三套煤制聚乙烯项目计划投产,分别是陕西延长中煤榆林能源化工有限公司、中煤陕西榆林能源化工有限公司和宁夏宝丰能源集团有限公司,共计聚乙烯产能在120万吨/年。如果新增设备顺利投产,国内煤制聚乙烯产能将提高至156万吨,所占比重将由现在的2.76%提高到11.97%,将在一定程度上改变石化双雄寡头垄断的格局,石化挺价将难为继。

从目前看,陕西延长中煤榆林能源化工有限公司、中煤陕西榆林能源化工有限公司已经投产,宁夏宝丰 30 万吨/年全密度装置计划 10 月底投产;蒲城新能源 30 万吨/年全密度装置已投料试车,近期或正式投产。

从煤制烯烃的投入产量来看,预计今明两年全国PE新增产能高达470万吨,其中煤制烯烃装置占88%,这使得煤制聚乙烯产能占比将从2013年的3%提升至2015年的27%。而目前煤制烯烃利润大约为油制聚乙烯利润的3倍。因此,今明两年在煤制烯烃产能投放的冲击下,聚乙烯恐将承受较大的下行压力。

表1:2014年后半年聚乙烯新增产能

| 公司 | 产能 | 投产时间 |

| 陕西延长中煤榆林能化 | 60 | 2014.7 |

| 中煤陕西榆林能源 | 30 | 2014.8 |

| 宁夏宝丰能源 | 30 | 2014.10 |

| 蒲城清洁能源化工 | 30 | 2014.11 |

| 总计 | 150万吨 | |

3、9月检修装置开工或带来压力

市场9月份检修装置较多,神华集团聚乙烯装置在9月10日全面停产检修45天,陕西延长中煤榆林装置9月17日检修35天。进入11月份,前期检修装置开工将进一步增加市场产量,供给压力或增加。

表2:近期聚乙烯装置检修情况

| 企业 | 品种 | 年产能 | 生产情况 |

| 大庆石化 | 线性 | 6 | 因乙烯不足自7月25日停车 |

| 老全密度 | 6 | 于2013年5月20日停车至今 | |

| 兰州石化 | 新低压 | 35 | 于8月16日非计划内停车 |

| 抚顺石化 | 老HDPE装置 | 45 | 于13日停车小修 |

| 辽通化工 | 低压 | 30 | 于6月12日计划内停车,并永久性停车 |

| 延长中煤 | 老高压三线 | 6 | 于8月4日起计划内小修 |

| 燕山石化 | 高压 | 14 | 于2014年8月20日停车检修 |

| 齐鲁石化 | 低压 | 13.5 | 因单体缺乏,于8月21日停车 |

| 上海金菲 | 线性 | 20 | 于7月29日计划内停车 |

| 神华集团 | 线性 | - | 计划9月10日检修45天 |

| 延长榆林 | 全密度 | 60 | 计划9月17日检修35天 |

| 齐鲁石化 | 8月份停产7042 |

4、下游需求稍有好转 关注后期变动

进入十月中旬,农膜企业整体开工率 45%-70%,其中华东、华北地方农膜企业产量提高,开机率 50%-80%,部分企业已全面生产,华中、东北地区农膜企业生产平稳,日产量 40-70 吨,个别企业 110 吨左右,华南、西南地区陆续大规模生产,日产量 25-40吨,西北地区依旧需求清淡,甘肃地区部分大型农膜企业仍以政府招标全面开工生产为主,暂不对外销售。石化 PE 原料价格下调,下游农膜市场报价随行走软,农膜企业开工率进一步提高,南方地区陆续大规模生产,订单较好,预计近期行情坚挺走稳为主。

5、PE库存小幅回升

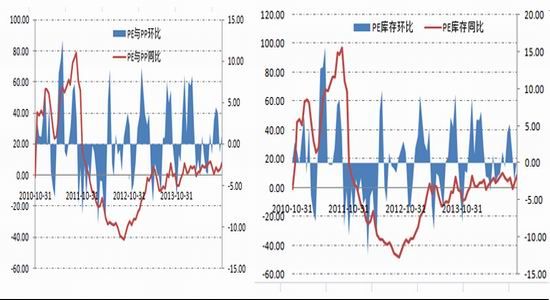

图5:PP、PE总库存环比 图6:PE库存环比

数据来源:WIND、西部期货

近期国内PE 库存量小幅攀升。据悉目前国内塑料总库存略增至 99万吨左右。市场及下游工厂方面,PE 现货震荡下行,市场采购心态不佳,不过基于销售任务压力,商家基本维持正常开单,而下游库存尽量维持正常略偏低水平。从库存数据看,截至2014年10月16日,国内PP、PE主要市场总库存微幅回升,较上月底环比增加0.97%,与上年同期比增加7.77%。库存结构上看,本月PP库存上升,较上月底增加2.83%,比上年同期增加4.96%;PE库存同样回升,较上月底增加0.35%,比上年同期增加8.76%。

6、小结

PE市场供需矛盾依然存在。一方面,9月份聚乙烯市场产量小幅增加,且煤制烯烃产能上线,对市场冲击明显,下游库存亦是小幅增加,另一方面,9月份检修装置较多,10月份很多装置重新开工,且10月底有60万吨煤制烯烃上线,供给将进一步释放,但同时,目前低价位厂家仍有挺价意愿,整体看,市场供应仍将宽裕,而厂家挺价或限制下行的跌幅和速度。

三、期现价差扩大

图7:聚乙烯市场价格对比

数据来源:WIND、西部期货

塑料前半年上涨的主要原因之一就是石化厂家挺价。由于上游原油相对坚挺,成本支撑下,虽然下游需求不振,但石化厂家限制货源流通速度,力挺价格,期现价格一度扩大,5月中旬期价贴水接近1000点,但随着期货价格跟涨,价差逐步缩小,直至7月初,期现价差不到50点,厂家挺价下的上涨动能逐渐衰减,期货价格大幅走低,现货价格虽然亦有下调,但跌幅远小于期货,导致期现再度拉大,10月份出厂价价格继续回落,但期货市场跌幅更大,10月中旬期现贴水再度接近1000点。后期石化挺价与供给增加的博弈程度将是影响价格的主要因素之一,在目前的高贴水背景下,石化震荡下行概率较大,但仍有一定的挺价意愿,将在一定程度上限制期货的下行速度,而中期在库存压力下将逐步回归供需格局下的价格区间。

四、不同原料成本差距加大

由于大量煤制烯烃装置上线,市场对不同原料成本的关注度提升。从原油制烯烃来看,因需求不佳,原油大幅下挫,亚洲乙烯开始跳水,单体价格大跌,但低成本使得油脂烯烃利润增加,10月份油脂烯烃利润基本保持1500元/吨以上;但对比煤制烯烃来看,虽然近期煤炭价格有所反弹,但其利润率依旧处于高位,目前煤制 PE 的利润基本维持在5000元/吨左右。如果后期煤制烯烃大量释放产能,仍将对市场将带来较大冲击,石化双雄挺价对市场的冲击力或有一定减弱。

图8:原油制PE成本分析 图9:煤制烯烃成本分析

数据来源:WIND、西部期货

第三部分 总结与展望

综上所述,我们可以得到如下结论:

1、上游原料弱势难改 地缘政治虽有反复但影响有限、原油库存依旧高位、全球供需矛盾突出以及基金净持仓持续减少等各方面因素将增加原油压力,原油后期将维持震荡偏弱格局,而这种弱势格局的转变主要依赖于全球经济复苏下的经济刺激。原油后期震荡下行的“慢熊”格局将延续较长时间,此外,前期乙烯供不应求局面已经改善,价格开始回落,由于下游工厂持续亏损,需求低迷,乙烯后市不排除下行可能。

2、PE市场供需矛盾依然存在 一方面,9月份聚乙烯市场产量小幅增加,且煤制烯烃产能上线,对市场冲击明显,下游库存亦是小幅增加,另一方面,9月份检修装置较多,10月份很多装置重新开工,且10月底有60万吨煤制烯烃上线,供给将进一步释放,但同时,目前低价位厂家仍有挺价意愿,整体看,市场供应仍将宽裕,而厂家挺价或限制下行的跌幅和速度。

3、石化降价&供给增加 期现价差波拉大 由于期货跌幅快于市场跌幅,目前期现价差处于相对高位。后期石化仍有一定的挺价意愿,短期或趋于横盘整理,中期在库存压力下将逐步回归供需格局下的价格区间。

4、不同原料成本利润差距依然较大 目前煤制 PE 的利润基本维持在5000元/吨左右,而原油制PE利润稍有好转,在1500元/吨左右。不如果后期煤制烯烃大量释放产能,对市场仍将带来较大冲击。

所以,在金融市场氛围偏空的影响下,油价后市震荡偏弱概率较大,现货市场供需矛盾依旧,将拖累连塑继续下滑。连塑震荡偏弱格局仍将延续,而石化挺价以及油脂烯烃利润回升或在一定程度限制下跌的速度与幅度。从技术层面看,连塑急速下挫后,或有震荡修复需求,建议保持震荡偏空思维,滚动操作为主。若下游需求、原油趋势等主导因素短期发生重大变化,应立即离场,重新对行情进行评估。

西部期货 周美莉

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。