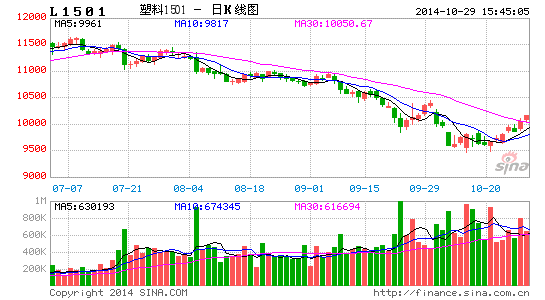

新湖期货:供需差异下的L-PP投资策略

一、检修/减产损失产能多、供需端替代,11月中旬前LLDPE动态紧平衡

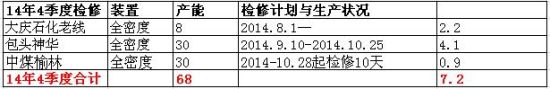

1、检修/减产损失产能多

四季度,大庆、神华包头、中煤榆林3套装置共计68万吨产能都有检修计划,损失产能7.2万吨左右。除此之外,四川石化、吉林石化等装置也在四季度有减产计划,因检修和减产损失产能较多。

图表1:国内主要检修装置统计

资料来源:新湖期货研究所

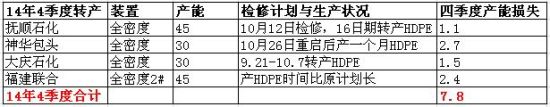

2、供给端替代使得LLDPE供应减少

国内有好几套装置能实现HDPE、LLDPE注塑、LLDPE膜料的切换,由于9、10月份HDPE和LLDPE注塑价格高出LLDPE膜料价格800元/吨以上,同样的条件下石化会选择生产HDPE和LLDPE注塑,据我们统计,抚顺石化、神华包头、大庆石化、福建联合就在4季度选择多排产LLDPE注塑或HDPE ,而少产LLDPE膜料,4季度由转产造成LLDPE膜料供应减少7.8万吨,大概相当于一套30万吨的全密度装置3个月的产量。

图表2:PE品种间价差

资料来源:新湖期货研究所

图表3:4季度主要装置转产情况统计

资料来源:新湖期货研究所

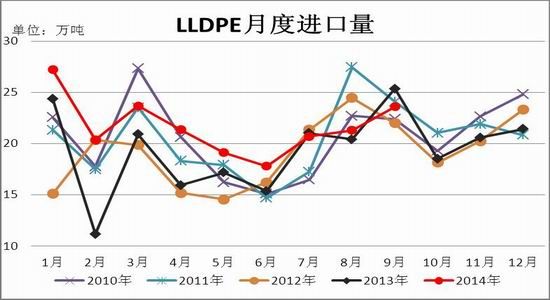

3、需求端替代使得LLDPE需求增加

进口方面,三季度进口同比增速明显放缓。一方面是内外价差过大,国产料对进口料有一定的替代作用,而且我们从工厂了解到,确实有这种情况发生;另一方面,东南亚和美国的LLDPE价格在高位,不利于外盘货流向国内。目前内外倒挂和外盘价差仍在,而且内外倒挂程度还在加剧,预计四季度进口量同比增速也会放缓。

图表4:LLDPE内外价差走势

资料来源:新湖期货研究所

图表5:LLDPE美金价格走势

资料来源:新湖期货研究所

图表6:LLDPE月度进口量

资料来源:新湖期货研究所

LLDPE膜料对HDPE膜料和LDPE膜料会有一定的替代。目前,华东地区HDPE膜料和LLDPE膜料价差、LDPE膜料和LLDPE膜料价差都在1300~1400元/吨之间,LLDPE膜料对HDPE膜料和LDPE膜料会有一定的替代,这对LLDPE需求会有一定的拉动。

图表7:PE品种间价差

资料来源:新湖期货研究所

4、总结

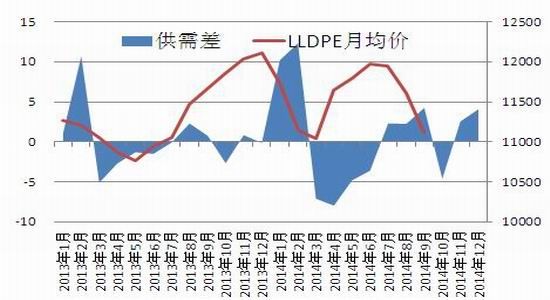

四季度因检修和减产造成LLDPE产能损失较多,供应端全密度装置的减产使得LLDPE的供应减少,而需求端内外盘,下游需求的替代使得LLDPE需求增加。根据我们的预估,若下游需求保持上半年的增速,假设10、11月的进口量达到过去10年的最高水平,10月份也会去掉4~5万吨的库存,11月上半月也是去库存;如果10、11月份的进口按照3季度的同比增速(-1.68%),那10月将去掉7~8万吨的库存。而从下图中可以看到,动态供需偏紧时,对LLDPE价格有显著的上行推动力。总的来看,由于供需端的替代、11月中旬前LLDPE动态紧平衡,利好LLDPE价格。

图表8:LLDPE供需平衡情况

资料来源:新湖期货研究所

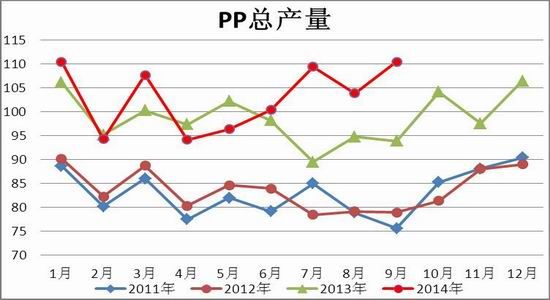

二、PP:国内供应压力大、需求季节性下滑

1、四季度新增产能增量开始体现

9、10月份每月因检修损失产能在10万吨/月左右,7、8月份投产的180万吨新增产能负荷逐渐提升,对产量贡献较大,尤其新增产能多以拉丝级PP为主,对拉丝级PP产量的贡献尤大。11月份延长中煤、中煤榆林、宁波禾元等多套装置有检修计划,检修损失产能已超过9万吨,通常还会有装置意外停车,11月因检修造成的产能损失预计在10万吨以上。因检修的装置中煤化工装置居多,因此,拉丝级PP产量损失会比较多。但是,由于200万吨的新增产能多在7-8月投产,产能基数较上半年提升很多,而且新增产能的负荷也缓慢提升,也会贡献一定的增量,预计11月份PP仍会有较高的产量。另外,11月几套新增产能投放计划和PDH对丙烯、粉料价格的冲击,都会对PP价格构成不利影响。

进出方面,由于PP进口依存度较小,进口量的正常波动对PP价格影响相对有限。

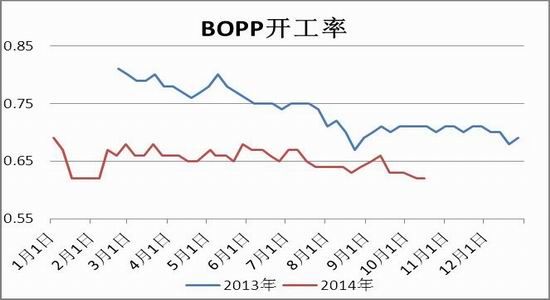

需求方面,由于原料价格下跌较快,成品价格较稳定,10月份BOPP工厂利润有所好转,但BOPP工厂开工率并未回升,且BOPP工厂成品库存仍在高位;编织工厂较为稳定。总体来看,下游开始步入季节性淡季,塑编尤为明显,下游需求大概率下滑。

图表9:10月份PP装置变动情况

| 10月装置变动 | 产能/万吨 | 装置变动 | 10月停车天数 | 产能损失 | 备注 |

| 大唐国际1# | 23 | 8.25-10.10检修 | 30 | 2.1 | 拉丝 |

| 神华包头 | 30 | 9.11-10.25检修 | 25 | 2.3 | 拉丝 |

| 武汉石化STPP | 20 | 10.3-10.12 | 10 | 0.6 | 非拉丝 |

| 大庆炼化 | 30 | 9.1-10.8 | 8 | 0.7 | 非拉丝 |

| 抚顺石化 | 30 | 10.14-10.17 | 4 | 0.4 | 非拉丝 |

| 独山子老线 | 7 | 10.16-10.19 | 4 | 0.1 | 非拉丝 |

| 台塑小线 | 17 | 10.1-10.13 | 13 | 0.7 | 非拉丝 |

| 台塑大线 | 28 | 10.1-10.10 | 10 | 0.8 | 非拉丝 |

| 宁煤1期1# | 20 | 10.9-10.11 | 4 | 0.2 | 非拉丝 |

| 宁煤2期1#、2# | 50 | 10.27-10.31 | 5 | 0.8 | 非拉丝 |

| 海天石化 | 20 | 10.13-10.16 | 4 | 0.2 | 拉丝 |

| 延长中煤 | 30 | 10.21-10.26 | 6 | 0.5 | 拉丝 |

| 延长中煤 | 30 | 10.28起停车半年 | 4 | 0.4 | 拉丝 |

| 中煤榆林 | 30 | 10.28-11.6 | 4 | 0.4 | 拉丝 |

| 合计 | 10.1 | 5.8 |

资料来源:新湖期货研究所

图表10:11月份PP装置变动情况

| 11月装置变动 | 产能/万吨 | 装置变动 | 11月停车天数 | 产能损失 | 备注 |

| 大唐多伦 | 23 | 8.25- | 30 | 2.07 | 拉丝 |

| 中煤榆林 | 30 | 10.28-11.6 | 6 | 0.54 | 拉丝 |

| 延长中煤DCC | 30 | 10.28期停车半年 | 30 | 2.7 | 拉丝 |

| 宁波禾元 | 40 | 11初起检修25天 | 25 | 3 | 拉丝 |

| 九江石化 | 10 | 11月份检修50天 | 30 | 0.9 | 非拉丝 |

| 合计 | 9.21 | 8.31 |

资料来源:新湖期货研究所

图表11:2014年新增产能情况

资料来源:新湖期货研究所

图表12:下半年相关装置变动情况

| 9月主要装置变动 | 产能/万吨 | 装置变动 | 备注 |

| 海越股份PDH | 60丙烯 | 7月底试车 | Lummu工艺/外卖丙烯 |

| 卫星石化PDH | 45丙烯 | 7月底、8月初试车 | 下游配套32万吨丙烯酸 |

| 绍兴三圆PDH/PP | 45丙烯 | 10月初开车 | 供三圆聚丙烯装置 |

资料来源:新湖期货研究所

图表13:下游开工率走势

资料来源:新湖期货研究所

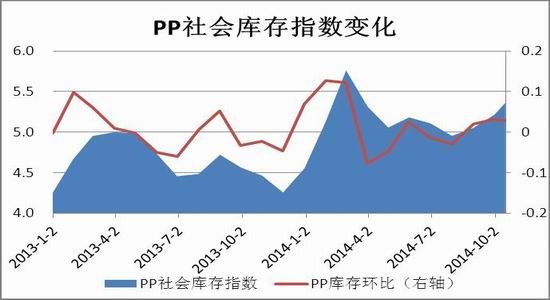

2、上游库存偏高,中下游库存较低

上游库存:截止10月28日,石化树脂库存87万吨。

中游库存:10月16日,PP库存较上月底增加2.83%,PE库存较上月底增加0.35%;从区域来看,本月南、北方库存均上升。北方库存较上月底增加0.43%,南方库存较上月底增加1.26%。

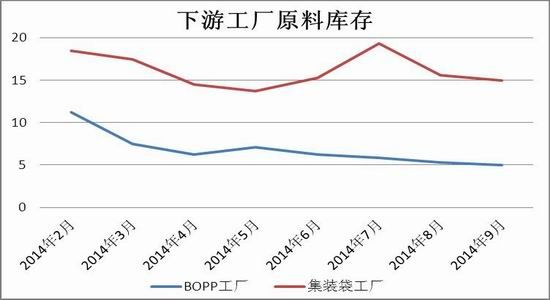

下游库存:9月底,BOPP工厂原料库存5.3天,较上月下降0.3天,集装袋工厂原料库存14.98天,较上月下降0.6天。

图表14、PP社会库存变化

资料来源:中塑在线、新湖期货研究所

供需面总结:11月新增产能贡献增量较多,11月还有几套新产能计划投放,供应端压力较大;下游开始步入季节性淡季,塑编尤为明显,下游需求大概率下滑;上游库存偏高,中下游库存不高。

三、策略篇

1、从石化的话语权来看,PP比LLDPE去利润更容易

煤化工装置占LLDPE装置和全密度装置的12%左右(不含中原石化),其余88%以上基本都是中石化[微博]、中石油或其合资公司的产能;而煤化工装置占PP产能的20%左右,除煤化工以外的非中石化、中石油产能在15%左右,中石化、中石油产能占比65%左右,若单独考虑拉丝级PP,石化的产能占比还要更低。因此,中石化、中石油在LLDPE上的话语权比在PP上要高很多,换句话说,PP可能比LLDPE更加市场化。当LLDPE和PP由偏紧变向宽松的过程中,它们将很难长期享受高额的利润(比如说PTA、PX、铁矿石等),而在去利润的过程中,PP将比LLDPE顺利。

图表15:聚烯烃利润情况

资料来源:新湖期货研究所

2、进口亏损对LLDPE的影响更大

2014年1-9月LLDPE进口依存度在33%左右,PP进口依存度在23%左右。一方面,目前LLDPE内外倒挂程度要比PP厉害的多,而且我们通过工厂了解到,核销工厂这块,LLDPE国产料已经对进口料进行了替代,也就意味着进口量会少掉一部分,而PP暂时没出现此种情况;另一方面,LLDPE的进口依存度要比PP大。因此,进口亏损对LLDPE的供应影响要更大一些。

图表16:聚烯烃进口盈利情况

资料来源:新湖期货研究所

3、四季度LLDPE-PP价差季节性走强

从近几年来7042和T30S的价差的季节性来看,第四季度LLDPE和PP的价差趋向于走强,背后的逻辑可能是第四季度是LLDPE主要下游包装膜的消费旺季,而第四季度PP下游塑编已经进入消费淡季。需求的差异也导致了LLDPE-PP价差季节性走强。

图表17:LLDPE-PP价差的季节性

资料来源:新湖期货研究所

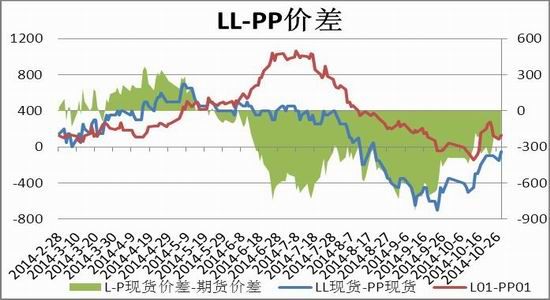

4、现货价差和期货价差

截止10月29日,LLDPE折盘面低价在华北,报10500元/吨,PP折盘面低价在华东,报10550元/吨,LLDPE-PP现货价差-50,LLDPE-PP主力合约价差152元/吨,期货价差升水现货价差202元/吨。

图表18:LLDPE-PP期现货价差

资料来源:新湖期货研究所

5、策略建议

经过以上分析,我们提出以下的投资策略:

(1)L1501-L1505的正套,PP1501-PP1505的正套。

(2)买入L1501,抛空PP1501或者结合PP1501-PP1505的正套,做买入L1501抛空PP1505。

以上套利中可结合基本面的情况,阶段性地持有部分头寸的裸多/裸空单。

风险点:买L抛PP中,L-PP期货价差升水现货价差200元,安全边际不高;L有仓单,PP无仓单。

新湖期货杭州研究所 袁照

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。