南华期货:黑色产业链策略报告 欲擒故纵

摘要:

在经历此前黑色产业链的暴跌之后,终于迎来技术性反弹,配合房地产新政支持以及煤焦产业政策的推出,前期空头及时得到回补。在当前国内经济放缓,房地产市场尚未走出低迷的阶段,螺纹钢的下游需求难以得到改善;而四大矿山还在悉数增产,上游铁矿石供应源源不断也将继续拉低钢厂的成本,这是年底之前整个黑色产业链的主基调,指标修复之后,下跌涛声依旧。“上帝欲使其灭亡,必先使其疯狂”,目前黑色产业链反弹诱多的背后,或许将是有一出“欲擒故纵”的开始。

第一章 螺纹钢市场

受到国内经济增长放缓以及房地产市场低迷的影响,螺纹钢市场在8月中旬突破3000至3200元/吨的震荡区间,尤其是受到铁矿石和焦炭价格的轮番走低,螺纹钢陷入成本坍塌的恶性循环,跌破3000元/吨的关键支撑位之后,迈入加速下行的轨道,最大跌幅超过15%,期货价格也一度跌至2500元/吨附近。

1.1 国内经济放缓,房地产复苏乏力

国内经济的放缓,是未来一段时间的新常态。在当前面临经济转型的压力关口,调整经济结构和维持经济增长不可兼得的情况下,牺牲短期经济增长换取经济结构调整的时间和空间成为当前中央政府考虑的重要因素。从克强指数所反映的国内经济情况来看,与实体经济密切相关的铁路货运量和用电量指标不容乐观,1-8月铁路累计货运量在25.4亿吨左右,同比增幅为-2.11%,自年初以来维持负增长状态,1-8月第二产业累计用电量在26615亿千瓦时,同比增速下滑至3.90%,也处于年初以来的最低水平,两者相继走弱表明此前中央政府实行的一系列微刺激政策的边际效用在逐步递减,中国实体经济重新遭遇增长瓶颈,这与1季度末的状况相类似。

图1.1.1: 国内铁路货运量维持负增长

资料来源:国家统计局 南华研究

图1.1.2: 国内第二产业用电量创年内新低

资料来源:国家统计局 南华研究

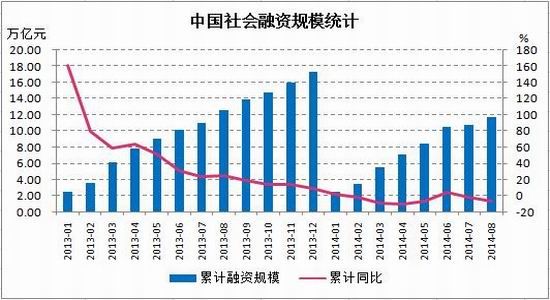

而另一个与国家政策密切相关的社会融资规模更是令市场大跌眼镜,1-8月份社会融资规模累计总额为11.77万亿,同比回落了6.26%,其中7月单月融资规模骤降至2731亿元,为近2008年10月以来新低。尽管反映国内经济增长的其他各项指标相继走低,但中央政府不为所动,在多个公开场合表态不会用全面宽松的政策来挽回经济下滑,而是继续沿用更多的微刺激政策来确保经济增长守住保证就业目标的底线,而就在9月份,李克强总理出席第八届夏季达沃斯论坛已经表态称,截止8月份中国城镇新增就业已经接近1000万,基本接近全年目标,这将极大地增强中央应对经济增长回落的容忍底线,大大减少了通过放宽货币政策、增加固定资产投入来支撑经济增长的必要性,国内固定资产投资累计总额和房地产投资累计总额料将继续双双回落。

图1.1.3: 国内社会融资规模持续走低

资料来源: 国家统计局 南华研究

图1.1.4: 国内固定资产投资和房地产投资双双回落

资料来源:国家统计局 南华研究

近期随着二三线房地产市场限购政策相继取消,央行[微博]和银监会出台的房地产新政继续为信贷松绑。尽管这些政策的落地有利于刺激房地产的消费需求,加快启动本轮房地产市场的复苏,但是在当前弱势经济环境和市场环境下,寄予房地产市场能够迅速复苏的期望不能太高。我们注意到,商品房销售面积并没有太大改观,相应的房屋新开工面积持续维持负增长,目前楼市利好传导到螺纹钢需求改善尚需很长一段时间。

图1.1.5: 国内商品房销售面积统计

资料来源: 国家统计局 南华研究

图1.1.6: 国内房屋新开工面积统计

资料来源:国家统计局 南华研究

综合螺纹钢市场的下游需求来看,国内经济放缓已成定局以及房地产市场的持续低迷难以提振螺纹钢的需求,这将成为持续压制螺纹钢期价反弹的重要因素。

1.2 钢厂利润所趋,库存难以消化

本轮黑色产业链的下跌,钢材下游需求端不畅和铁矿石供应严重过剩是两个主因,钢材价格的下跌同时压制煤焦价格走低,使得整个炼钢成本大幅下降,钢厂利润空间打开之后,扩大产能生产,而由于下游需求低迷,产量只能转换成为库存,高库存压制钢材价格走低,整个黑色产业链陷入这样无休止的螺旋下跌的恶性循环之中。

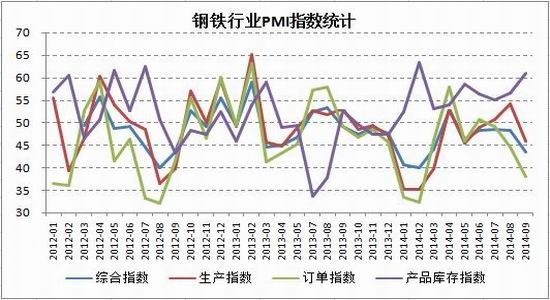

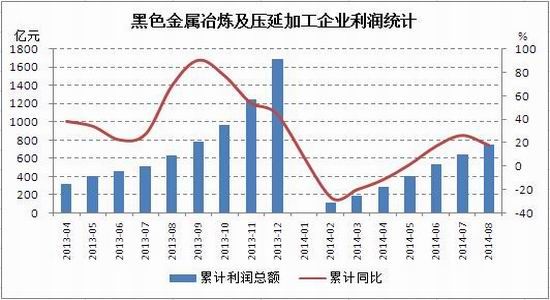

从钢铁行业PMI指数所反映的情况来看,尽管综合指数只是在4月份高于50的荣枯线之上,显示整体钢铁制造业活动处于收缩状态,不过在分项指数上分歧明显,订单指数的持续低迷和生产指数的持续高涨形成鲜明的对比,并最终造成产成品指数的不断走高。究其原因还是在于原材料购置成本大幅降低导致钢厂利润回升。根据国家统计局布的数据显示,8月份黑色金属冶炼及延压加工业累计利润总额为746.7亿元,同比增长18.23%,处于年内较高水平,这是刺激钢厂加大产量的主要原因。据中国钢铁工业协会最新统计数据显示,9月下旬重点钢企粗钢日均产量178.58万吨,较上一旬微降0.12万吨,降幅为0.07%。9月份,重点钢企粗钢日均产量175.84万吨。与此同时,9月下旬末重点企业库存1491.14万吨,较上一旬末下降98.66万吨,降幅为6.2%,较8月下旬末增长4.7%。尽管粗钢产量与上旬基本持平,钢材库存有所回落,但是下游需求并没有得到实质性改善。钢材库存维持高位将是悬在头上的“达摩克利斯之剑”,年底前,钢材价格还将受到打压。

图1.2.7: 国内钢铁PMI指数不容乐观

资料来源:Wind 南华研究

图1.2.8: 国内钢厂利润回升

资料来源:国家统计局 南华研究

图1.2.9: 国内重点钢厂粗钢产量基本持平

资料来源:中钢协 南华研究

图1.2.10: 国内重点钢厂钢材库存有所回落

资料来源:中钢协 南华研究

第二章 铁矿石市场

铁矿石市场由于受到供应端过剩和需求端疲软的双重打压,是本轮黑色产业链整体下跌过程中跌幅最凶的品种,从7月初的700点以上的水平,下跌至9月末550点以下,最大跌幅逼近25%。随着下游钢厂在7-8月份开工率的提高,尽管铁矿石进口维持高位,但是港口库存仍有所回落,近期铁矿石价格也迎来连续反弹,但是在四大矿山的持续增产的预期之下,我们认为当前铁矿石价格反弹只能算是技术性调整,后市依旧难以逃脱震荡下跌的格局。

2.1 进口量维持高位,港口库存略有下降

7-8月份,受到国内钢厂提高开工率的影响,铁矿石的进口量维持高位,而相应的港口库存也有所回落。

根据还海关总署最新公布的数据显示,9月份铁矿石进口量为8469.00万吨,环比上月增加13.1%,仅次于今年1月份进口8683.46万吨,不过进口均价大幅回落,目前折合均价为每吨88.53美元,较年初回落了近1/3。前三季度累计进口7.56亿吨,同比增加15.6%。从铁矿石的进口情况来看,外矿进口均价的大幅回落导致国内钢厂适时补充此前提高钢铁产量而快速消耗的铁矿石库存。

尽管铁矿石进口创历史次高,但是目前港口库存仍然维持震荡回落,根据Wind数据显示,截止10月10日,全国主要港口铁矿石库存总计为10851万吨,较6月中旬库存最高点(11621万吨)回落6.6%,打断了自年初以来不断走高的趋势。显然,铁矿石天量进口而港口库存不增反减的背后,是钢厂加大开工率吸收了铁矿石的进口量并削减了港口库存,这与我们此前的判断相一致。

图2.1.11: 铁矿石进口量升价跌

资料来源:国家统计局 南华研究

图2.1.12: 国内主要港口铁矿石库存有所回落

资料来源:国家统计局 南华研究

2.2 四大矿山持续增产,外矿成本优势挤压内矿

或许今年1月份创纪录的8683.46万吨的铁矿石进口量犹未见顶,因为三大矿山仍然在不断增加产量,剩下的只是时间问题,并且随着铁矿石价格重心逐步下移,外矿的成本优势逐步体现出来,对国内矿山造成挤压。

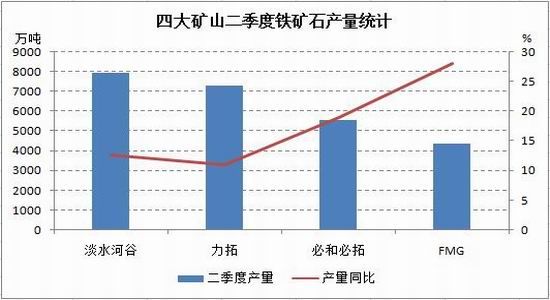

此前我们在《铁矿石供应之殇》的报告中,已经提到今年2季度,淡水河谷、力拓、必和必拓和FMG产量同比大幅攀升,平均增幅都在10%以上,并且在未来几年的规划中,还将延续产能扩张的步伐。目前全球铁矿石供应逐步宽松,完成了从供不应求向供大于求转变,铁矿石市场已经进入买方市场阶段。据业内人士估算,澳矿的成本在30-40美元/吨,即便目前矿价继续下跌,各大矿山仍然有利可图,未来铁矿石产能还将陆续释放。

相比四大矿山的持续增产和外矿进口的不断走高,国内矿山由于矿石品位低、开采成本高,开工率继续走低。国内矿山的成本在80-120美元/吨之间,目前普氏指数(62%)最低已经跌破80美元/吨,加剧了国内钢厂使用外矿替代内矿的进程。从国内矿山的开工率来看,除了中等规模(30万吨至100万吨之间)矿山略有回升以外,小规模(30万吨)和大规模(100万吨)矿山的开工率持续回落,铁矿石价格的大幅下跌已经给国内矿山企业带来很大的生产经营压力,未来随着外矿供应的加剧,铁矿石价格还将节节走低,并将导致更多的矿山关闭停产,矿山开工率还将继续走低。

图2.2.13: 今年2季度四大矿山铁矿石产量持续攀升

资料来源: 南华研究

图2.2.14: 国内矿山开工率继续走低

资料来源:Wind 南华研究

第三章 煤焦市场

自7月份以来,相比螺纹钢和铁矿石的大幅下跌,焦煤和焦炭的走势相对较为坚挺,两者的跌幅都在10%左右。煤焦市场的坚挺,主要原因在于,一方面煤炭企业遭遇连续亏损之后,获得国家政策性支持的提振,另一方面焦化企业开工率维持稳定,港口煤炭库存明显回落。

3.1 煤焦产业受到政策性支撑

近期随着整个黑色产业链期货现货价格的下滑,煤炭产业出现了许多积极信号,其中政策性利好频现。

10月9日,中国财政部关税司发布了煤炭进口关税调整政策。经国务院批准,自10月15日起,取消无烟煤、炼焦煤、炼焦煤以外的其他烟煤、其他煤、煤球等燃料的零进口暂定税率,分别恢复实施3%、3%、6%、5%、5%的最惠国税率。印尼煤受到中国-东盟自由贸易协定的影响,成为唯一得到关税豁免的进口煤,而其他绝大多数的澳洲煤、南非煤以及俄罗斯煤将会征收6%的关税。进口关税政策的调整,既与国家重视环保的政策方向相一致,也与国家削减产能过剩、促进企业整合的努力相契合,实质上意味着国家将不会继续鼓励煤炭进口,此前连续5年保持进口煤炭高增长的局面将会被彻底打破,今年煤炭进口量或将会有10%以上的大幅下滑,不仅如此,未来国家或将进一步调整煤炭进出口政策,通过提高出口量来为国内煤矿减压,国内煤炭的供需格局将会得到逆转,这将在一定程度上改善煤炭价格的弱势格局。

10月11日,国家财政部公布了《关于全面清理涉及煤炭原油天然气收费基金有关问题的通知》以及《关于实施煤炭资源税改革的通知》。前者主要是清理各种收费,要求自2014年12月1日起,将煤炭矿产资源补偿费率降为零,停止征收煤炭价格调节基金,取消煤炭可持续发展基金(山西),原生矿产品生态补偿费(青海),煤炭资源地方经济发展费(新疆维吾尔自治区),并取缔省级以下地方政府违规设立的各种煤炭收费基金;后者较煤炭资源税由从量计征改为从价计征,综合考虑资源税费规模、企业承受能力、煤炭资源赋存条件等因素,将税率确定为2%-10%,税改原则上不增加煤企负担。虽然这两条政策对煤炭价格的影响较为有限,但是对煤炭企业来说,不啻为一个重要的利好。根据此前国家发改委、能源局、煤矿安监局和中国煤炭工业协会共同通报的情况,今年以来,煤价大幅下降,市场供过于求态势明显,全社会煤炭库存已连续34个月超过3亿吨,其中煤矿库存1.1亿吨,为历史最高水平。1—8月,煤炭全行业利润同比下降46%,大中型煤炭企业亏损面近70%,部分省市甚至出现全行业亏损,企业经营严重困难。

上述政策性利好在短期内对煤炭价格有所提振,焦煤和焦炭也不例外,不过从中长期走势来看,供应改善尚难以得到需求配合,供需格局还很难得到逆转,毕竟螺纹钢需求并没有得到实质性的突破。

3.2 开工率维持稳定,焦炭库存明显回落

从焦煤和焦炭的生产情况来看,目前焦化企业开工率与7月份基本持平,而相应的煤炭库存则较7月份有明显的回落。

焦化企业开工率维持稳定,焦炭累计产量有所回升。从开工率来看,年产量100万吨以下的焦化厂产能利用率为76%,年产量在100万吨至200万吨之间的焦化厂产能利用率为77%,年产量200万吨以上的焦化厂产能利用率为89%,自8月份以来焦化企业都一直稳定在这个区间。从焦炭的产量来看,8月份焦炭产量为3992万吨,同比增长1.4%,1-8月焦炭累计产量为3.14万吨,同比下降了0.3%。从今年焦炭的总体产量来看,尽管2季度焦化厂纷纷限产导致今年焦炭累计产量持续负增长,但是随着3季度以来开工率的稳定,焦炭产量已经有所回升,基本追平去年同期水平。

焦炭产量回升同时,钢厂的焦炭库存却处于持续下降的状态。由于此前炉料价格的走低,目前钢厂普遍维持按需采购的低库存管理模式,目前全国大中钢厂的焦炭库存平均可用天数仅为9天,处于2011年以来的历史低位,继续下行的空间料将有限,这将在短期内给焦煤和焦炭提供较强的支撑。

图3.2.15: 焦化企业开工率维持稳定

资料来源: Wind 南华研究

图3.2.16: 钢厂焦炭库存回落

资料来源:Wind 南华研究

第四章 投资策略

综合黑色产业链的走势来看,在经历前期的暴跌之后,目前迎来技术性反弹,待指标修复之后,走势将会重新回归基本面。目前在国内经济放缓,房地产市场尚未走出低迷的阶段,螺纹钢的下游需求难以得到改善,而四大矿山还在悉数增产,上游铁矿石供应源源不断也将继续拉低钢厂的成本,这是年底整个黑色产业链的主基调,因此,螺纹钢和铁矿石继续看淡,而焦煤和焦炭受到国家政策的支持,供需格局或将出现逆转,这将为煤焦价格提供很大的支撑,至少相比螺纹钢和铁矿石,年底的走势还将继续“坚挺”。

4.1 空铁矿石

核心逻辑:

1. 下游钢材需求不畅;

2. 上游供给继续走高;

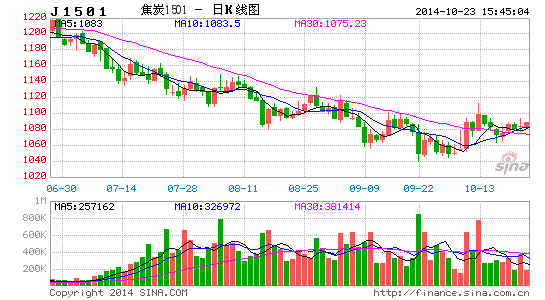

基本操作:卖I1501,保持30%左右的仓位,选择价格在585-590建仓。

止盈退出:530,或者资金盈利的15%

止损退出:600,或者资金亏损的5%

4.2 空铁矿石多焦煤

核心逻辑:

1. 铁矿石供给继续走高

2. 焦煤有国家产业政策支撑

基本操作:卖I1501买Jm1501,以1:1.5的比例,选择价差在200左右建仓,保持30%左右的仓位。

止盈退出:250,或者资金盈利的15%

止损退出:175,或者资金亏损的5%

4.3 空焦炭多焦煤

核心逻辑:

1. 焦炭产能过剩难以自拔

2. 焦煤有国家产业政策支撑

基本操作:卖J1501买Jm1501,以1:2的合约比例,选择价差在280左右建仓,保持30%左右的仓位。

止盈退出:240,或者资金盈利的15%

止损退出:300,或者资金亏损的5%

南华期货 方森宇

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。