华联期货:LLDPE市场中长期弱势格局不变

第一部分:前期LLDPE期现市场行情走势回顾

在经历了二季度的期价大幅上涨之后,7月18日煤制烯烃投脚料的竞拍引起市场恐慌,当日LLDPE的跌幅达2.62%,此后期价沿通道上轨一路下滑,出现一波约1000元/吨的大幅下跌行情。截至9月12日,主力合约l1501从7月7日最高价11640元/吨一路下跌,一度跌破10500元/吨大关,最低曾跌至10410元/吨,跌幅高达10.57%(图一)。

图一:L1501日K线图

同期,以大庆石化LLDPE7042为例,现货市场价在今年7月8日触顶11950元/吨后,开始连续大幅下跌。截止到9月12日,LLDPE(7042)全国现货报价10900元/吨,与期货价格相比大幅升水约400元/吨。

图二:LLDPE现货价格走势图

LLDPE的现货和期货价格均由二季度的大牛市转为三季度的大熊市,是什么原因导致了这一波熊市,同时这一波熊市是否将持续,我个人认为可以从以下几个方面进行客观分析。

第二部分:基本面因素分析

一. 宏观经济因素对塑料价格的影响

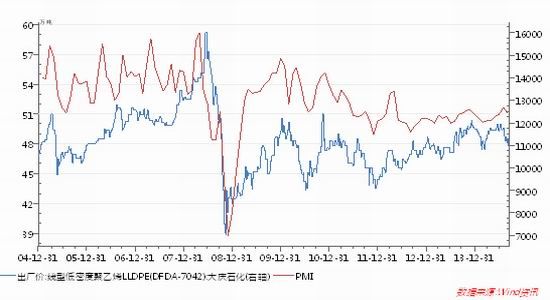

8月份的国内宏观经济形势发生了一些变化,具体表现为经济数据有所下滑。一、官方制造业PMI和汇丰PMI数据双双回落。8 月中国官方制造业PMI 51.1%,较上月回落0.6 个百分点,但仍高于6 月份和去年同期的51。汇丰8 月中国制造业PMI50.2,环比亦大幅回落1.5 个百分点。构成官方PMI 的五个分项中,新订单和生产量指数回落较多,但仍略高于去年同期。从补库存意愿数据上看,8 月补库存回升势头减弱,主要受限于内外需增长放缓。二、PPI持续负增长。全国工业生产者出厂价格同比-1.2%,环比-0.2%;工业生产者购进价格同比-1.4%,环比下降0.1%。过去两年里,因产能过剩和外部需求疲软生产者价格PPI持续负增长,2014年3-7月份,PPI负增速转为持续收窄,但近期PMI等经济数据反映供需弱改善难以持续,加之大宗商品价格逐渐回落,维持14年7月PPI年内高点判断,工业通缩在14年四季度和15年一季度仍将持续。

PMI的大幅下滑以及PPI持续负增长显现了短期内经济要大幅上行的可能性不大,近期内或仍有反复,这也对LLDPE等大宗商品的消费无疑起到抑制作用,这也将助推LLDPE期价大幅下跌。

笔者对中国官方PMI指数与塑料期货价格影响的相关性研究,从统计结果来看,发现二者的正相关性较强。即当PMI数据不佳时,LLDPE期价总体亦呈现弱势不振;而当前者转好时,LLDPE期价总体亦呈现回升态势(见图三)。但在PMI由升转跌或由跌转升的关键点时,LLDPE期价往往能提前作出反映,先于PMI转势。

图三:PMI与LLDPE期价的走势图

二. 供给因素对LLDPE价格的影响

1. 低成本的煤化工来袭,供应格局得以改变

自2014年7月份起,一大波煤化工来袭,中煤榆林的试脚料竞拍引起市场极大的恐慌,导致7月18日LLDPE大幅下跌。煤制烯烃装置的不断扩产对当前定价体系造成了一定冲击,虽然短期内石化厂的定价仍然是市场价格的风向标,但从长远看,LLDPE的供应格局将发生明显的改变,石油化工唱独角戏转变为以“中石化[微博]、中石油为主,煤化工企业为辅”的共同竞争格局。大量煤制烯烃项目在下半年集中投产将使得LLDPE市场供应量增加,拉低了整个聚烯烃市场价格水平。

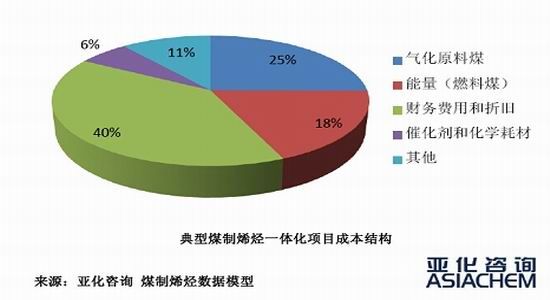

煤制烯烃装置的投产改变的不仅是LLDPE供应量,还有LLDPE的成本。也就是由于煤制烯烃成本的低廉引起了整个市场的恐慌。下面我将详细分析煤制烯烃的成本:

据亚化资讯的数据显示:一个典型的180万吨甲醇煤制烯烃一体化装置投资约200亿元,在煤价400元/吨(假设使用最便宜的动力煤)的情境下,聚烯烃税前完全成本为7465元/吨(未扣除副产品收益),其成本结构如图四所示。截至9月12日,大庆石化7042的LLDPE现货价格为10900元/吨,大约相当于煤制烯烃成本的1.5倍,如此大的盈利空间必将导致大量的资金投入到煤制烯烃项目当中来进行生产,使得供应量大增,同时LLDPE期价的成本支撑也随之下降。

图四:煤制烯烃的成本构成

从煤制烯烃的投入产量来看,今明两年,全国PE新增产能高达470万吨左右,其中煤制烯烃装置占88%,使得煤制聚乙烯产能占比从2013年的3%提升至2015年的27%。

表1:煤制烯烃已投产及计划投产的项目

| 序号 | 公司名称 | 产能

(万吨/年) |

技术 | 其它装置情况 | 备注 |

| 1 | 神华集团内蒙古包头 | 60 | DMTO | 甲醇180万吨/年、聚乙烯30万吨/年、聚丙烯30万吨/年 | 已投产2010.8 |

| 2 | 中原石化 | 20 | SMTO | 甲醇外购,10万吨/年聚丙烯、10万吨/年聚乙烯 | 已投产2011.10 |

| 3 | 南京惠生清洁能源有限公司 | 29.5 | MTO/CP | 甲醇外购,12万吨/年乙烯,18万吨/年丙烯,25万吨/年丁辛醇 | 已投产2013.9 |

| 4 | 宁波禾元 | 60 | DMTO | 甲醇外购(进口为主),30万吨/年聚丙烯、50万吨/年乙二醇 | 已投产2013.2 |

| 5 | 大唐国际内蒙古多伦 | 46 | MTP | 甲醇168万吨/年、聚丙烯46万吨/年 | 已投产,2009.1 |

| 6 | 神华宁煤集团 | 52 | MTP | 甲醇167万吨/年丙烯52万吨/年 | 已投产,2010.11 |

| 7 | 陕西延长中煤榆林能源化工有限公司 | 60 | DMTO | 一期项目产品180万吨/年甲醇(不外销)、60万吨/年DMTO、150万吨/年渣油催化裂解、2套30万吨/年聚乙烯、2套30万吨/年聚丙烯、9万吨/年MTBE和4万吨/年丁烯-1联合装置等8套主装置。 | 已投产,2014年7月 |

| 8 | 神华宁煤集团二期 | 50 | MTP | 丙烯50万吨/年 | 在建,2014.8 |

| 9 | 山东阳煤恒通化工股份有限公司 | 30 | MTO/CP | 30万吨/年甲醇制烯烃装置,30万吨/年聚氯乙烯、20万吨/年环氧丙烷 | 在建2014四季度 |

| 10 | 联想控股山东神达化工有限公司 | 37 | DMTO | 110万吨/年甲醇、20万吨/年、17万吨/年乙烯 | 在建2014.11 |

| 11 | 富德(常州)能源化工发展有限公司 | 33 | MTO | 项目建成后,将为园区内朗盛公司在建的16万吨/年三元乙丙橡胶(EPDM)工厂提供主要原材料乙烯和丙烯。 | 在建2014年底 |

| 12 | 陕西蒲城清洁能源化工 | 70 | DMTO-II | 30万吨/年聚乙烯,40万吨/年聚丙烯 | 在建2014年底 |

| 13 | 中煤陕西榆林能源化工(一期) | 60 | DMTO | 180万吨/年甲醇制60万吨/年烯烃、30万吨/年聚乙烯、30万吨/年聚丙烯 | 在建2014.8 |

| 14 | 宁夏宝丰能源集团 | 60 | DMTO | 煤气/焦炉煤气制180万吨/年甲醇,30万吨/年聚乙烯、30万吨/年聚丙烯 | 在建2014.9 |

资料来源:隆众资讯

2.上游:原油短期内或低位震荡

7月以来原油价格持续下跌,美原油由104跌至92,跌至年内相对低位。6月中东地缘政治危机持续发酵推高了石油价格,而后态势逐步平息,国际石油供应并未受到影响,原油产量持续成长,触及28年内同期最高,美原油因供应增加而走低,加之利比亚原油产量增加,伊拉克政府军与库尔德武装从极端组织手中夺回摩苏尔大坝冲击油价,本轮油价大跌表面看是地缘政治危机的溢价消失,而根本来源于原油产量持续增加,需求相对疲软。据国际能源署(IEA)9月最新报告称,2018年美国原油和凝析油产量将达到990万桶/天的峰值水平,比2013年790万桶/天的产量水平增加25%。IEA预计今年美国石油产量将达到870万桶/天,比去年增加10%。IEA预测,美国石油产量在2038年前不会再回落到2013年时800万桶/天以下的水平。在原油消费增速较低的前提下,美国石油未来产量的持续过快将会使得原油供需宽松格局得以扩大,这也就抑制了原油价格的上涨。

此外,从地缘政治的角度分析,美国因乌克兰事件对俄罗斯进行经济制裁,其方式就是通过压低原油价格来降低俄罗斯的收入。这种经济制裁的方式主要是因为油气出口是俄罗斯的主要经济来源,近几年俄罗斯的油气出口收入占俄对外贸易出口总额的63%以上。因此,美国通过打压国际原油价格来制裁俄罗斯是很有效的方式。预计今年国际原油价格维持在100美元/桶下方的可能性较大。

小结:原油价格的持续低位震荡,降低了以油气为生产原料的塑料的成本支撑。

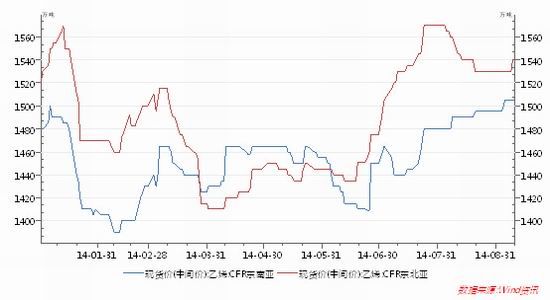

3.乙烯价格大幅下跌

近期亚洲乙烯价格高位回落,市场成交情况仍较疲弱。截至9月12日,东南亚乙烯收盘价格在1505美元/吨,东北亚乙烯收盘价格在1540元/吨,东北亚地区终端用户表示,在下游多数产品利润亏损的状态下,听闻购买意向低于1500美元/吨CFR东北亚,而报价在1540-1590美元/吨CFR东北亚。听闻有8月两单成交从欧洲运往亚洲,由于欧亚运费居高不下,中国的下游需求继续疲软,多数下游产品利润亏损,致使开工率更低。

图五:进口乙烯价格走势

三。下游需求因素对LLDPE价格的影响

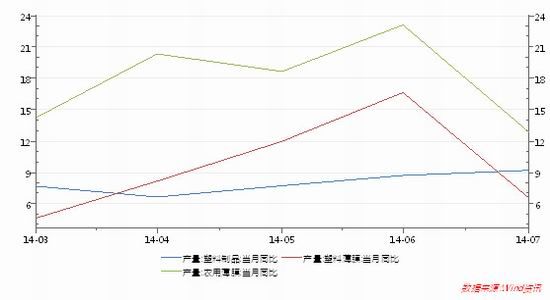

1.农用薄膜需求保持稳定

LLDPE消费领域,农膜和塑料薄膜是塑料下游需求端的消费大户,进入8月份,在渐入我国聚乙烯传统旺季之时,聚乙烯市场价格持续下滑,农膜生产企业开工率与7月份相比有明显回升,但较去年同期明显偏低。目前整体开工率在27%左右,同比去年减少13%。原因主要在于PE价格较往年同期偏高,加之下游订单较往年偏差,储备阶段拉长,均抑制了对原料的需求。随着农膜需求旺季的临近,8月底农膜订单或将继续好转,逐步由储备期向生产旺季过渡,后期对原料需求将进一步增加。而作为LLDPE下游消费主体的包装膜方面,整体开工率依然维持在65%左右,由于这部分需求以刚性为主,所以开工情况与7月基本持平。

图六 塑料制品产量图

2.作为蓄水池的库存处于近年来高位

库存,曾经一度是PE厂商挺价的工具。但目前来看,情况不容乐观。根据万得资讯的数据显示,截至8月31日,国内主要市场聚乙烯库存同比增加7.17%,处于近两年以来的高位水平。

图七 国内主要市场的聚乙烯库存量同比增速

第三部分:结论

通过上述分析可以得出以下结论:

1. 8月PMI以及PPI的下滑显现了短期内经济要大幅上行的可能性不大,近期内或仍有反复,这也对LLDPE等大宗商品的消费无疑起到抑制作用,这也将助推LLDPE期价大幅下跌。

2. 从长远看,LLDPE的供应格局将发生明显的改变,石油化工唱独角戏转变为以“中石化、中石油为主,煤化工企业为辅”的共同竞争格局。大量煤制烯烃项目在下半年集中投产将使得LLDPE市场供应量增加,同时低廉的成本将大幅拉低整个聚烯烃的市场价格。

3. 从成本端来分析,在原油消费增速较低的前提下,美国石油未来产量的持续过快将会使得原油供需宽松格局得以扩大,这也就抑制了原油价格的上涨。此外,从地缘政治的角度分析,美国通过打压原油价格对俄罗斯进行经济制裁的策略在短期内不会改变。因此原油价格的持续低位震荡,降低了以油气为生产原料的塑料的成本支撑。

4.从 LLDPE消费领域来分析,农膜和塑料薄膜是塑料下游需求端的消费大户,而这两大下游的需求均保持平稳增长,同时库存增速处于近年来的高位。

第四部分:操作计划

按照上述分析得到的结论,现阶段LLDPE受宏观经济、成本、供给因素的利空影响,期价正处于下跌之中,且弱势格局不改。现阶段操作方案设计如下:

1.交易对象:L1501;

2.交易方向:做空;

3.建空仓点位:在10400-11100元/吨进场;

4.目标价位:10200元/吨

5.资金管理:每次入场建空仓资金用量20%,共计60%;

6.止损方案:11500,同时视基本面情况而定。

华联期货 邓丹

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。