东兴期货:金九银十难现铁矿石市场熊途漫漫

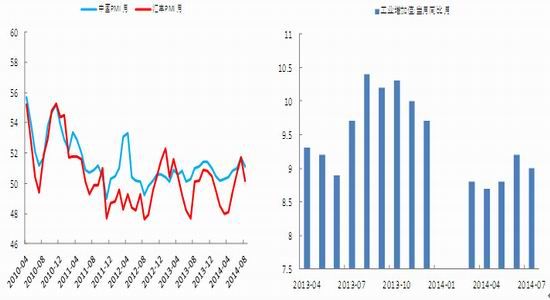

铁矿石期货自上市以来,一路弱势下行。近期更是在宏观数据偏冷的影响下,不断创造新低。截止至8月29日,I1501合约收盘价628,较上月下跌7.65%。目前来看,此番大跌暂不言底,铁矿偏空格局不变。中长期来看,仍因保持空头思路。短期内,9月份仍然可以谨慎做空。步入10月,空单就需轻仓控制风险。

图1:铁矿石1501合约日K线图

数据来源:文华财经、东兴期货研发中心

宏观数据偏冷

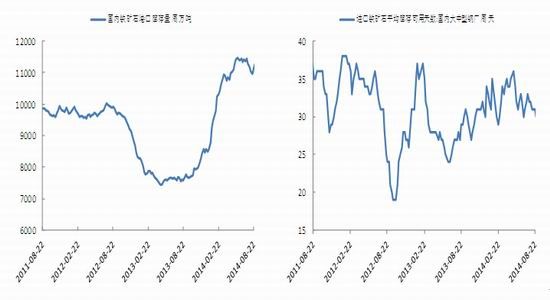

经济数据上,中国8月官方及汇丰PMI均不及预期,有所回落,虽然都站上50,但经济增长动能有所放缓。7月工业增加值同比增长9%,前值9.2%,工业环境严峻程度仍难缓解。7月固定资产投资完成额同比有所回落,房地产投资完成额同比继续下降,基建同比微跌,但增速较好,仍然成为稳增长的重要推动力。最后,M2连续3个月反弹告一段落,7月份同比下跌1.2至13.5%,虽然在13%年度同比增速目标之上,但市场流动性或有偏紧的态势。以上数据的回落,表明了现阶段政府定向微刺激已大部分被市场吸收,工业品价格能否企稳得看政策后续的执行情况。

图2:PMI 图3:工业增加值

数据来源:Wind、东兴期货研发中心 数据来源:Wind、东兴期货研发中心

8月中国PMI跌0.6至51.1,汇丰PMI跌0.1至50.2。7月工业增加值同比增长9%,前值9.2%。

图4:终端需求 图5:M2

数据来源: Wind、东兴期货研发中心 数据来源:Wind、东兴期货研发中心

7月固定资产投资完成额累计同比增长17%,前值17.3%。房地产开发投资完成额累计同比增长13.7%,持续回落。基建同比微跌0.23至22.61%,增长仍然较好,可见基建受到政府的定向扶持。7月M2同比增长下降1.2至13.5%,市场流动性有重归偏紧的态势。

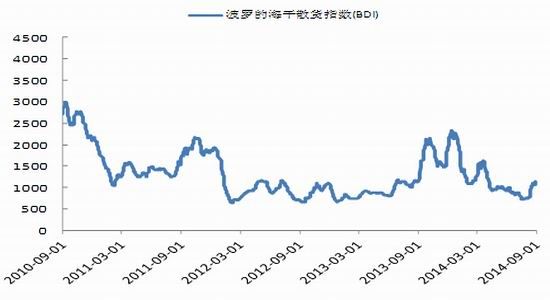

港口库存居高不下,BDI指数强势反弹

一方面,铁矿石港口周库存一直处于上亿吨的历史高位。另一方面,全国大中型钢厂进口铁矿库存高位运行,采购意愿不足,贸易商也大都持观望态度。一定程度上可见,港口库存短期难以消化,去库存之路任重道远。此外,海运方面,BDI指数1个半月反弹了400多点,强势回归千点上方,和铁矿石发运回升有一定关系,但后期供应压力或有所加剧,矿价将有所承压。

图6:铁矿石港口周库存 图7:国内大中型钢厂进口铁矿石平均库存可用天数

数据来源:Wind、东兴期货研发中心 数据来源:Wind、东兴期货研发中心

截止至8月29日,铁矿石港口周库存达到11260万吨,较上周上涨140万吨

截止至8月29日,国内大中型钢厂进口铁矿石平均库存可用天数30天,较上周下降1天

图8:BDI

数据来源:Wind、东兴期货研发中心

截至2014年7月18日,BDI下跌6至732。

国内矿山停产迹象明显,但国产矿产量仍维持在高位

国内部分矿山开工率下滑明显,但国产矿产量仍高位运行,可见国内大型矿山并没有因当前疲弱的价格而受显著挤压。此外,矿山库存近期大幅增加,显示出国产矿山有囤货意愿,且惜售情绪加剧。

图9:国内部分矿山开工率及库存 图10:国产矿产量当月值

数据来源:Wind、东兴期货研发中心 数据来源:Wind、东兴期货研发中心

截止至 8 月 22 日,矿山开工率 下降3.6至60.90%(-3.6),库存 上涨22.26至140.70 万吨。2014年7月国产矿产量13673.87万吨,同比增长11.40%。

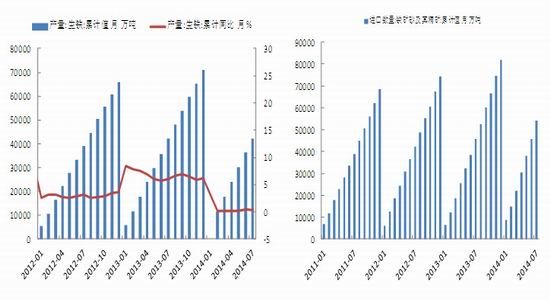

生铁产量增速缓慢,铁矿进口量同比大增

生铁的产量直接关乎铁矿石的需求,2014年7月生铁产量累计值为42248.19万吨,同比增长0.38%。增速显得较为迟缓,可见铁矿石需求疲弱。而7月铁矿砂及其精矿进口量累计值为53960.39万吨,同比增长18.02%。在钢铁业疲弱的环境下,进口量同比大增,但生铁需求增速跟不上,导致供应加剧,拖累矿价。

图11:生铁产量月累计值 图12:铁矿砂及其精矿月度进口量累计值

数据来源:Wind、东兴期货研发中心 数据来源:Wind、东兴期货研发中心

2014年7月生铁产量累计值为42248.19万吨,同比增长0.38%

2014年7月铁矿砂及其精矿进口量累计值为53960.39万吨,同比增长18.02%。

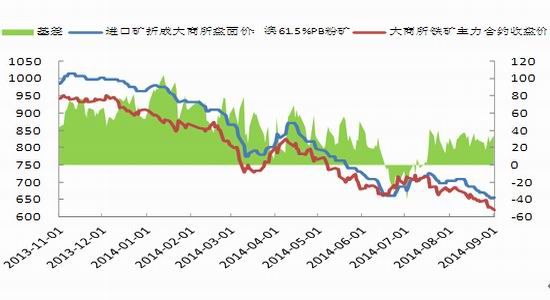

期货价格贴水明显

目前青岛港澳洲61.5%PB粉矿报价在595元/湿吨,换算成大商所标准品是654元/干吨,铁矿石1501合约620元/吨,期价贴水34元/吨,贴水明显。而近日基差在不断放大。可以持续关注现货表现,若现货企稳,表明市场有一定挺价意愿,短期内有利于01合约。若现货持续走弱,一定程度上显示期价跌势将延续。

图13:铁矿石期现基差

数据来源:Wind、东兴期货研发中心

截至8月29日,折算后,当周基差34,较上周涨8。

金九银十难现,逢高沽空为宜

供需矛盾加剧致使铁矿原本羸弱的基本面更加脆弱不堪,再加上近期宏观数据偏冷,经济增长势头有所放缓,矿价不断创出历史新低。而前期炒作的黑德兰港罢工事件,由于选在退潮期,对发运影响有限,因此并未令矿价止跌。预计金九银十房地产不会有上佳的表现,届时出现供应压力不减,需求下降的情况,矿价料进一步下跌,向 80 美元挺近是大概率事件。值得一提的是,国内部分矿山开工率下滑明显,但国产矿产量仍高位运行,可见国内大型矿山并没有因当前疲弱的价格而受显著挤压,其在 80 美元以上仍能维持生产。目前普氏指数在 88 美元,预计普指下探 80 美元后会另大型矿山减产,供应开始趋紧,对矿价形成一定支撑。此外,步入 11 月份,澳洲渐渐迎来夏天以及飓风季,铁矿石产量有所减少,相对有一定季节性优势。国产和进口两端产量同时缩减,矿价有超跌反弹的可能。但在整个黑色产业链羸弱的背景下,需求增速跟不上供应的脚步,铁矿偏空格局不变,不宜盲目抄底抢反弹,还是因保持逢高做空,遇反弹离场观望,择机再布局空单的思路。

因此,在 9 月,仍然可以谨慎做空。而步入 10 月,空单就需轻仓控制风险。预计短期内,I1501合约9月运行区间580-660,10月运行区间610-690。操作上,在此区间内采取逢高沽空策略,止损10个点。如果向上突破该区间,严格止损,等待反弹衰竭后逢高沽空的机会。向下跌破该区间,前空适当止盈并轻仓依托区间下沿谨慎持有。

东兴期货 沈巍

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。