徽商期货:利空兑现 豆粕七八月或看天吃饭

摘要:6月底USDA季度谷物种植面积及7月初USDA农作物供需报告显示,2014/15年度全球豆类商品供需宽松格局将延续且局部呈现强化现象,对国内外豆类商品价格形成巨大利空。受此影响美豆出现断崖式下跌,连豆粕亦承压向下,短期跌幅不小,重心下移。预计本次利空集中兑现后,连豆粕不同期货合约价格走势或将分化,豆粕1409或向现货价格趋近,豆粕1501大跌后的走向还需关注天气因素。

一、 基本面供需分析(利空集中兑现)

1、 USDA季度谷物库存报告和种植面积报告

6月30日,USDA季度谷物库存和种植面积报告显示,截止6月1日美豆库存为4.05亿蒲式耳,高于此前市场预测的3.78亿蒲式耳及6月份USDA报告预计的3.25亿蒲式耳;预计今年美豆种植面积将达到8483.9万英亩(约为3430万公顷), 较3月末种植意向报告中的预测增加334.6万英亩,高于预期的8215万英亩。若按USDA6月份供需报告中预测的美豆亩产45.2蒲计算,14/15年度美豆产量将达到38亿蒲以上,远高于之前的纪录水平33.59亿,也远高于6月供需报告中预测的36.35亿。

(来源:徽商研究)

2、 USDA供需报告夯实利空格局

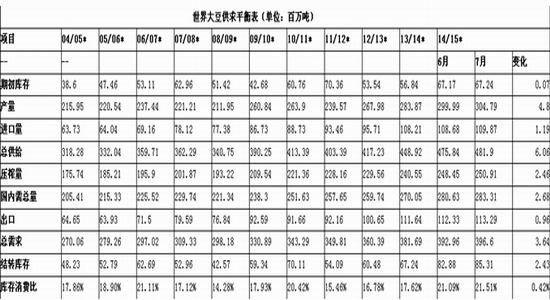

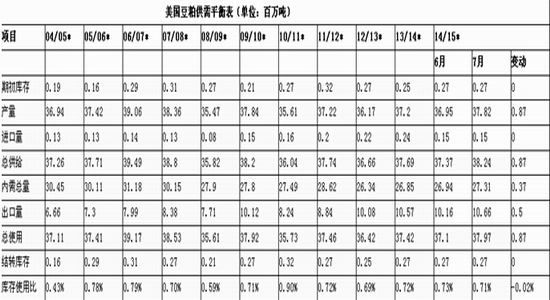

美国农业部7月份供需报告也验证了上述种植面积的正确性。本月报告将全球大豆的产量、需求、总供给量以及结转库存量均上调不同幅度,其中产量上调480万吨至3.05亿吨,总供给增加606万吨至4.82亿吨,均创历史最高水平;但因总需求增长幅度有限致2014/15年末全球大豆结转库存量再次增加243万吨,库存消费比也因此上升至21.51%,环比提高0.42个百分点,同比则提高3.89%,为2004/05年度以来的最高水平。

(来源:大连商品交易所[微博]网站、徽商研究)

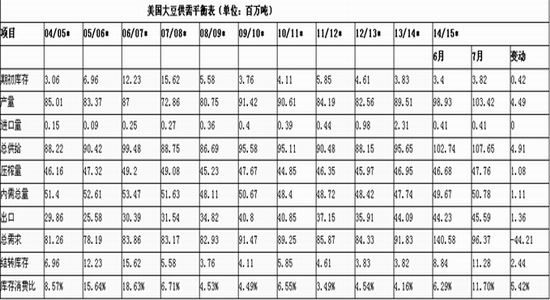

美国大豆方面,2014/15年度的产量、总供给量以及结转库存也增加不少,同时1.08亿吨的总供给量也创下历史新高,而总需求较上月数据向下修正,致使库存消费比提高5.42个百分点至11.70%,是2013/14年度的2.81倍,供需宽松程度可见一斑。

(来源:大连商品交易所网站、徽商研究)

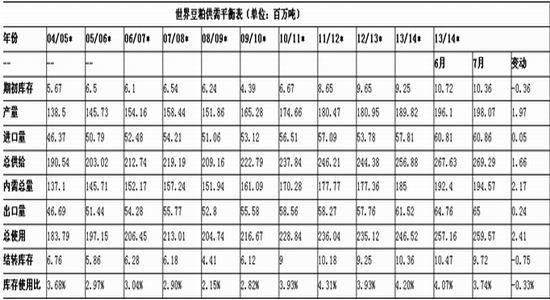

3、 机构依旧看好豆粕消费

美国农业部报告给豆类商品定下重心下移的总基调,但机构仍对2014/15年度豆粕市场消费相对看好。下图数据显示,2014/15年度全球豆粕总使用量或增加241万吨至2.6亿吨的高位,其中美国市场豆粕总使用量约增加87万吨,为总增加量的36%。就全球来看,2014/15年度豆粕的库存消费比为3.74%,环比下降0.33%,较上一年度下降0.46%,而美国市场下一年度的豆粕供需则变动较小,相对平衡。另外,机构对豆粕消费面的相对看好,也为市场提供了不确定性及炒作的焦点。

(来源:大连商品交易所网站、徽商研究)

(来源:大连商品交易所网站、徽商研究)

总之,就基本面供需而言,美国农业部报告给豆类商品的走势定下了重心下移的总基调,豆粕也不例外,前几年的牛市格局或将一去不复还,但利空集中兑现后,豆粕价格顺势下移,亦基本上反映了市场集中利空带来的影响,后市市场焦点或将转移至天气、消费需求因素上来。机构对豆粕消费需求面仍谨慎看好,一旦大豆生长期、灌浆期的天气不如预期,豆粕主力1501或迎一波反弹走势。

二、 潜在利多若隐若现

1、 厄尔尼诺现象几率尚存

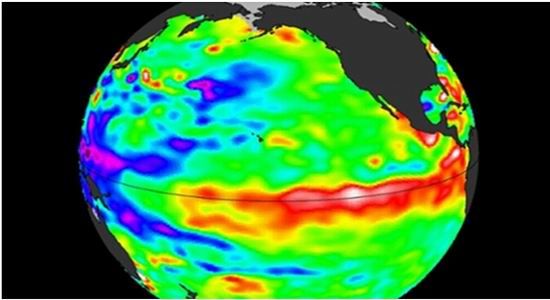

6月份美国气象专家认为北半球发生厄尔尼诺现象的概率高达70%。如果出现厄尔尼诺,将可能导致东南亚、澳大利亚以及北美等部分地区天气干旱,进而影响这些地区农作物的生长及产量,使南美地区出现洪涝,影响小麦、甘蔗、大豆等作物的种植,生长以及最终产量,成为投机者炒作其价格的利多题材。7月初,日本气象局的消息显示,今年夏季出现厄尔尼诺现象的几率低于早先预期,但今年秋季出现厄尔尼诺现象的几率依旧偏高,其预计厄尔尼诺现象将可能在今年的9-11月的某个时间段出现,并持续相当长一段时间。

(来源:美国宇航局,图片说明:卫星图显示厄尔尼诺现象正在太平洋赤道地区发展,图中红色与橘色部分表明海水正在变暖且高于正常温度)

另据我国气候中心监测数据,赤道中东太平洋大部海温,在今年5月份和常年平均值相比偏高0.5℃以上,宣布已经进入厄尔尼诺状态。英国国家气象局近日更是向全球发布警告称,由于太平洋气温上升导致的厄尔尼诺现象将很可能引发全球范围内的重大气候变化,增加了包括中国和东南亚在内的太平洋西北部热带地区的台风风险,并为美国西部地区带来干旱。7月份,台风“威马逊”和“麦德姆”给东南亚以及我们南方地区带来大量降雨、危害及损失,大量水汽被带来,未来美国西部地区降水减少或成现实。

2、 USDA或再成主角

最新报告预计2014/15年度美国大豆单产为45.2蒲式耳/英亩,与上月持平,大豆产量为38.0亿蒲式耳,上调1.65亿蒲式耳,为近年来最高水平,如此高的单产和产量也为美国农业部后市“操作”提供了较大空间。众所周知,美国农业部历来都是主要为本国农户、农场主服务的,它往往在北美新作物种植时大幅提高其种植面积、单产及产量等,而在进而7月中旬甚至8月份后,会因天气等各种因素逐步下调收割面积、单产及产量,为市场挖掘利多题材,促使其相关商品价格坚挺,最终使本国农户生产的农作物卖出较好的价钱,以达到服务的目的。这一点在2012年的全球豆类市场中体现的淋漓尽致,对此投资者应有清醒的认识,且在豆类市场利空集中兑现之时,USDA再成市场主角的概率也在增加。

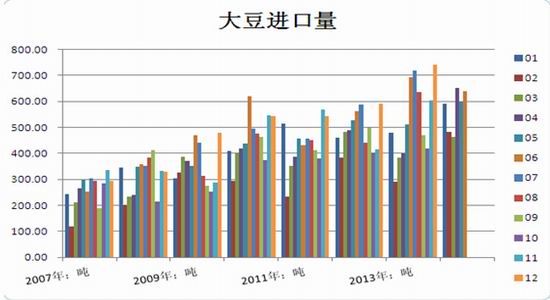

3、 三季度进口大豆到港量或下降

2014年一季度中国进口大豆到港量为1534.59万吨,二季度为1886.4万吨,同比均增加不少。不过据测算,这一数据或在三季度有所减少,全年呈现前高后低走势的可能性极大,届时进口大豆到港量的减少,也会减少豆粕、豆油的供给压力,为其反弹提供动力。

(来源:徽商研究)

三、 总结及研判

综上所述,美国农业部报告给豆类商品的走势定下了重心下移的总基调,豆粕也不例外,前几年的牛市格局或将一去不复还,但利空集中兑现后,豆粕价格顺势下移,亦基本上反映了市场集中利空带来的影响,后市焦点或将转移至天气、消费需求等因素上来。目前,国内外灾害性天气频繁,国内北旱南涝格局基本形成,新疆部分地区因持续干旱,农作物几乎绝收。厄尔尼诺现象正在发生或形成,亦造成美国部分地区降水不及预期,未来降水是否丰沛尚难定论,综合看,今年夏秋季节,厄尔尼诺现象发生并持续的概率极大。另外,USDA将北美大豆种植及单产上调至极高水平,后市再持续上调的空间、可能性减弱,此时,一旦天气恶化,降水不及预期,势必影响收获面积、单产及总产量,当即会对市场形成利多。因此,我们对7、8月份的豆类商品持谨慎看多观点,预计其价格会有所反弹。

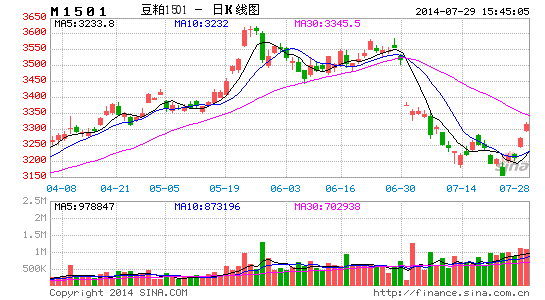

(图示:豆粕1501合约走势图,来源:文华财经、徽商研究)

上图看,目前天气炒作进行中,豆粕看天“吃饭”的好戏或正在上演。豆粕1501合约大跌后应声反弹,MACD指标亦形成“金叉”,短期现做多良机,投资者轻仓可在3260-3300一带参与反弹交易,目标3500,破3230可先行止损。

四、 风险因素

1、8月初,美国农业部继续上调北美大豆种植面积及单产。

2、厄尔尼诺现象不发生或虽发生但持续时间较短,影响力度有限。

3、三季度豆粕消费依旧疲软,大豆到港量再超预期。

徽商期货:王树飞

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。