兴证期货:LLDPE多头格局未变

内容提要

笔者观点

国际原油价格高位盘整,继续深度回调空间有限。LLDPE自身库存处于低位,进口量较少,而下游需求保持良好态势,对期价形成支撑。另外期价对现价深度贴水,高企的出厂价基本封杀了现价下跌空间,唯有期价补涨来熨平处于历史高位的基差。基于以上分析,我们认为LLDPE后期走势仍将维持震荡偏强格局,特别是1401合约。操作上,可以逢低分批建立多头头寸。

原油价格总体企稳

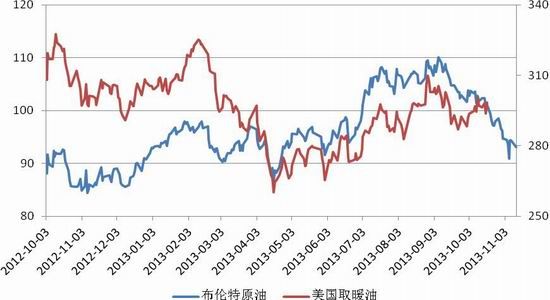

9月以来,随着美国用油高峰季节褪去,以及打击叙利亚的可能性逐渐降低,原油价格结束了强势攀升的格局,进而出现回落。布伦特原油1月合约从8月末最高113美元/桶,回落至11月上旬的103美元/桶,幅度达9.7%。

不过近几个交易日,布伦特原油再次发威,连续报收长阳,让多头再次看到了信心。笔者认为短期原油的确有摆脱颓势的迹象,但上升空间还难以乐观。

从短期的利多因素来看,首先利比亚局势仍然阻碍石油出口。过去的6个月,利比亚原油出口量减少了日均100多万桶,而这种问题短期内难以解决。另外尽管欧美夏季用油高峰褪去,但冬季取暖用油高峰尾随,加之欧美炼厂检修后复产,短期有望助推油价摆脱颓势。

不过同样的,利空因素也存在。目前临近年底,市场再次关注美联储是否会缩减QE规模。从一些官方公布的数据来看,美国经济正逐渐好转,因此缩减QE或将进入倒计时。比如11月上旬美国劳工部公布的数据显示,10月份美国非农就业人数增加20.4万人,增幅远高于经济学家预计的12万人。另外,11月14日公布的美国初请失业金人数延续了10月初以来的下降趋势。

另外尽管11月10日凌晨结束的日内瓦伊朗核计划谈判六方会谈未能达成外界期待已久的临时协议,但此次会谈意味着西方和伊朗的关系逐渐出现回暖迹象。而且11月20日,伊朗核计划谈判将再次开启。如果西方大国与伊朗达成妥协协议,伊朗将增加原油出口量,从而打压全球石油市场。不过也得承认,这类问题的谈判过程是漫长而艰辛。

总体而言,多空博弈之下,我们把焦点放到11月21日美联储将公布的会议纪要上,寻觅何时将缩减QE规模的线索。但最快也将在12月宣布缩减QE,在这之前,油价总体还是以区间震荡为主,对LLDPE并不会形成过分的打压。

图1:布伦特原油与美国取暖油价格走势(单位:美元/桶,美分/加仑)

数据来源:Wind,兴证期货研发部

库存低位,供应偏紧

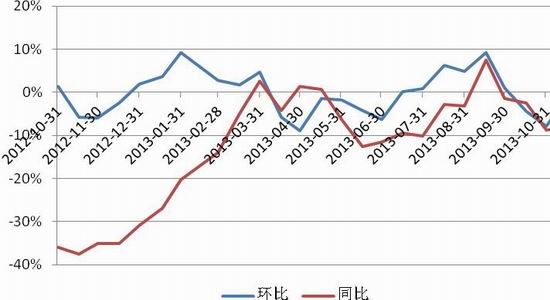

随着近期国内PE装置持续检修,国内主要市场PE库存持续减少。根据中塑资讯最新数据显示,截至11月中旬,国内主要市场PE库存环比下降1.08%,同比下降8.27%。从图2可以看到,9月中旬开始,PE库存环比以及同比都呈现明显的下降趋势。

其中福建联合炼化两套年产40万吨的HDPE和40万吨的LLDPE装置检修,对华南地区LLDPE的供应产生较为明显的影响。此次检修预计最快要到12月中旬才能完毕。因此这种LLDPE库存持续降低的态势至少将延续至12月,而一旦福建联合无法及时重启装置,则势必加剧市场供应偏紧的格局,从而对LLDPE期价形成一定的支撑。

图2:国内主要市场PE库存量变化

数据来源:Wind、兴证期货研发部

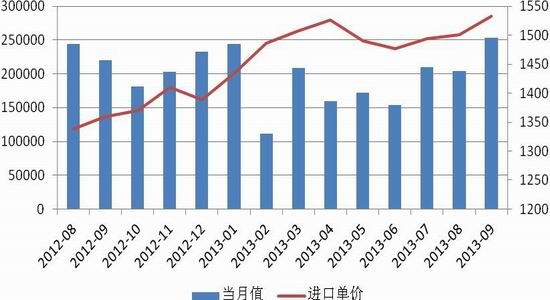

从进口方面来看,自今年6月以来,因下游需求旺盛,以及装置检修不断的影响,国内进口LLDPE数量持续增加,这也带动了进口LLDPE价格持续上涨,CFR中国价格从6月上旬的1390美元/吨,攀升至11月上旬的1535美元/吨,涨幅达10.4%。如此巨大的涨幅也一度让国内进口产生亏损,最高曾达到200元/吨以上,因此,尽管9月份初级形状的LLDPE进口量在25.3万吨,但我们预计10月的进口量会有较大幅度的下降。进口量的减少也将在一定程度上继续给予LLDPE期价支撑。

图3:国内初级形状LLDPE进口量(单位:吨,美元/吨)

数据来源:Wind、兴证期货研发部

下游需求保持良好

今年3月份起,塑料薄膜与农用薄膜同比就一直保持增长态势;而塑料薄膜从7月份起,环比始终保持增长,9月份产量达到96.16万吨,较8月份增长9.4%。农用薄膜更是从5月份起,环比就保持增长格局,9月份产量达到17.42万吨,较8月份增长16%。

从开工率来看,随着10月农膜需求旺季启动,大型功能膜厂平均开工率从8月份的58%攀升至80%以上。11月中下旬又将进入地膜储备期,目前华南地区需求有所好转,同时北方市场订单增加,这将为LLDPE期价提供较强的支撑。

图4:塑料、农用薄膜产量(单位:万吨)

数据来源:Wind、兴证期货研发部

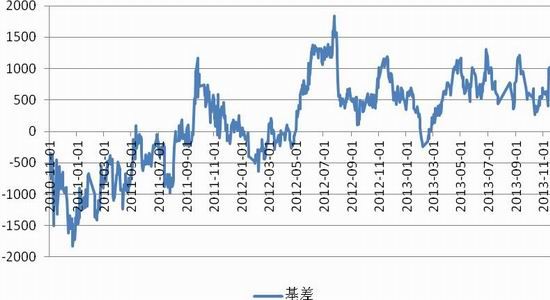

基差历史高位,期价难言下跌

截至11月19日,齐鲁石化LLDPE(DFDA-7042)现货价格与期货主力合约价差达到1070元/吨。从图5上可以看到,自2011年以来,基差最大幅度就在1000元/吨左右。因此有理由认为基差继续扩大的幅度有限,而缩小的可能性在增加。基差缩小,无非是通过现货价格下降,或者期货价格上涨来实现。

图5:LLDPE基差走势(单位:元/吨)

数据来源:Wind、兴证期货研发部

从目前来看,要现货价格下跌并不现实。因为LLDPE出厂价从2012年起,就一直呈上涨格局,厂家挺价意向明显,而近期更是维持在12000元/吨附近,此价格是近3年以来的高位。所以高企的出厂价对现货市场价格有强力的支撑,导致现货价格难言大幅下跌。所以基差的缩小有赖于期价的上扬,从近期LLDPE期价走势来看,也正呈现了一路攀升的格局。LLDPE指数从4月中旬的低点9480元/吨,上涨至10月中旬的高点11480元/吨,涨幅达21.1%。所以在厂家挺价的情况下,现货价格难有大幅下跌空间,期货大幅贴水的状况,只能通过上涨来实现。

图6:国内LLDPE出厂价(单位:元/吨)

数据来源:Wind、兴证期货研发部

总结

总体来看,国际原油价格高位盘整,继续深度回调空间有限。LLDPE自身库存处于低位,进口量较少,而下游需求保持良好态势,对期价形成支撑。另外期价对现价深度贴水,高企的出厂价基本封杀了现价下跌空间,唯有期价补涨来熨平处于历史高位的基差。基于以上分析,我们认为LLDPE后期走势仍将维持震荡偏强格局,特别是1401合约。操作上,可以逢低分批建立多头头寸。

兴证期货 刘佳利

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。