五矿期货:上游弱势下游支撑 连塑区间震荡

报告摘要:

? 上游原油需求旺季结束,炼厂开工率下降,预计国际油价重心下移,削弱LLDPE生产成本支撑

? 检修装置的复产以及新装置的投产预计将缓解供应压力;

? 交易所注册仓单量,社会库存均位于历史低位;

? 下游总体需求保持平稳,农膜需求旺季仍延续

后市展望

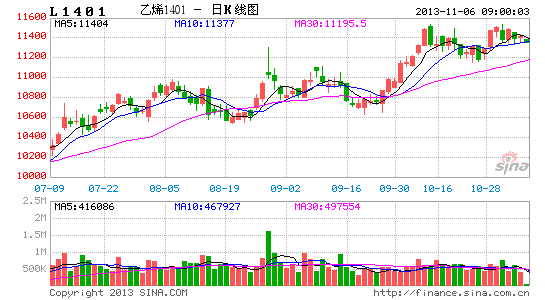

上游原油/乙烯走势偏弱,对LLDPE的成本支撑减弱;后期检修装置复产和新装置的投产预计带来更多的供应量。但是,目前来看,PE库存位于历史低位,支撑现货价格;同时,农膜订单延后,消费的释放能力或将延续至11月中下旬,而农膜厂家库存位于低位,厂家的持续开工也将带动需求增长。综合来看,我们认为,近月合约1401由于受现货支撑,仍然震荡偏强,而远月合约1405虽然受后期供应增加的压制,但由于期现价差过大,按往年统计规律,在主力换月期间,投机资金有可能促成1、5月合约形成短时平水结构。另外,大商所规定,每年3月的最后一个工作日,所有LLDPE标准仓单必须注销,提高了远月合约1405的持有成本,空头交割后一般不会选择抛回5月合约,利多5月合约。总体来看, 11月多空因素交织,预计近期主力合约L1401将于11250-11650区间宽幅震荡 。

操作思路:LLDPE期价宽幅震荡,主力合约L1401在11250-11650区间内高抛低吸波段操作

§1 LLDPE上游:成本支撑减弱

1.1 油价压力重重

作为生产LLDPE的最上游原料,原油价格变动直接影响LLDPE的生产成本,原油价格对LLDPE的生产成本传导具有一定的时滞性。我们认为,原油价格出现大幅下滑的可能性较低,上游成本对LLDPE的支撑将会减弱。

长期利空:OPEC产量居高难下,非OPEC迅速增产

EIA数据显示,10月份欧佩克原油日产量2970万桶,比去年同期减少100万桶,比9月份原油日产量减少10万桶,低于欧佩克原油产量目标。10月份沙特阿拉伯原油日产量也比9月份减少了30万桶,从80年代 以来最高点回落。过去的两个月,伊朗原油日均产量280万桶,比去年同期增加10万桶。

美国页岩油和加拿大油砂产量迅速增长,欧佩克垄断全球石油市场的地位消退。国际能源署在最近的一期石油市场月度报告中预计2013年非欧佩克供应量日均5470万桶,比2012年日均增长110万桶,预计2014年日均供应量再增长170万桶。

偏空因素:库存止跌回涨

美国能源信息署最新库存数据显示,,截止10月25日当周,美国原油库存量比前一周增长409万桶;美国汽油库存总量2.13791亿桶,比前一周下降171万桶,汽油库存接近五年同期平均范围上半部;馏分油库存1.22716亿桶,比前一周下降306万桶;美国库欣地区原油库存增长了近220万桶。

偏多因素:中国三季度GDP增速提升,需求有望增加

国家统计局数据显示,中国2013年第三季度 的国内生产总值增长了7.8%,高于第二季度7.5%和第一季度7.7%的水平。中国是世界上第二大石油消费国,海关总署数据显示,9月中国原油进口量大幅回升至2568万吨,环比增幅20%,较去年同期增长28%。第三季度中国月均进口原油2441万吨,高于前两个季度的月均2299万吨和2307万 吨。其中7月份和9月份别为年内最高和次高水平。中国经济增长意味着对石油需求可能增强。

偏空因素:地缘担忧缓和

叙利亚化学武器问题得到较好解决,伊核多方会谈取得成果,伊朗原油增供变得可能。若遭受制裁的伊朗原油重新流入市场,伊朗石油出口正常化,世界石油市场每日供应量将增加100万桶,国家油价压力重重。

偏空因素:资金做多热情持续下降

美国商品期货管理委员会最新统计,截止10月22日当周,纽约商品交易所原油期货中持仓量1785295手,减少39634手。大型投机商在纽约商品交易所原油期货中持有净多头299196手,比前一周减少3736手。其中多头增加8810手;空头增加12546手。(见图3)

综合原油以上信息,进入11月之后,随着全球经济的好转,原油的需求依然强劲,油价具有强支撑,但中东地缘政治的影响可能对油价造成的风险溢价逐渐降低,原油库存止跌回涨,全球供应宽松,油价负重前行。因此我们预计油价将震荡走低,对LLDPE的成本支撑作用减弱。(见图4)。

1.2石脑油价格难走高

偏空因素:石脑油市场下游采购积极性降低

国际原油震荡走低,WTI原油跌破100美元/桶,带动亚洲石脑油价格走低。需求方面,亚洲大型石脑油进口商台塑石化公司产能为103万吨/年的二号石脑油裂解装置稍早结束检修,恢复生产。韩国GS Caltex公司也有望即将重启一套石脑油裂解装置。这两套装置恢复满负荷生产后,每月对原料石脑油的需求将超过45万吨。另外,可替代原料野花石油气供应短缺,支撑近期石脑油价格。但是,预计12月抵达的西方套利货量将打压亚洲石脑油市场,套利船货的增加引发市场对供应旺盛的担忧。目前看来,仅12月上半月亚洲市场将有大约80-90万吨西方船货抵达。与之前的12全月入60万吨的预期相差甚远。截止10月26日当周,日本炼厂石脑油库存量155.5161万立方米,增加16.5235万立方米;汽油库存量188.1284万立方米,增加6.10万立方米。综合来看,国际原油价格走低,打压石脑油价格,尽管 亚洲需求仍然强劲,但是供应充裕继续对压制石脑油价格,下游采购积极性降低,石脑油销售逐步转淡,石脑油价格难走高。

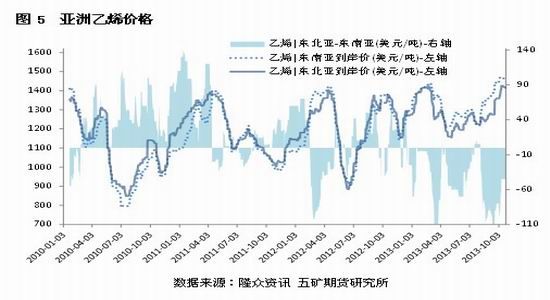

偏空因素:乙烯供应宽松,需求低迷

东南亚市场预计来自美国和中东的现货供应充裕,多数买家预期价格在1450美元/吨以下,低于目前市场价格10美元/吨左右。东北亚地区,由于下游产品除乙二醇,低密度聚乙烯和苯乙烯单体的生产商利润空间尚可,其他下游产品成本负担过重,无法转嫁,压制乙烯需求。(见图5)。

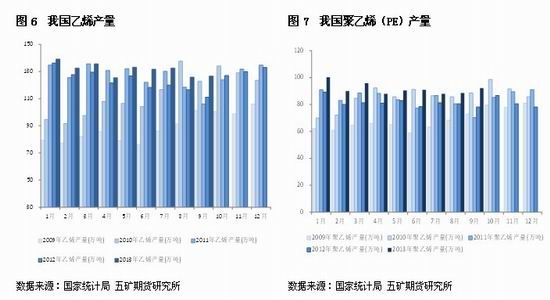

国内乙烯供应量中60%用于聚乙烯的生产,统计局数据显示,9月我国聚乙烯产量为92.2万吨,较上个月小幅上升3.6万吨。在消费量统计上采用聚乙烯产量来评价乙烯的需求和消费量,现PE价格处于高位,需求低迷。(见图6-7)。

亚洲石脑油-乙烯裂解差价,根据我们的烯烃裂解利润测算,350美元为裂解盈损线,目前裂解利润已持续在350美元之上。利润良好将刺激裂解企业提升开工率,从而限制裂解利润上升空间(见图8)。

§2 LLDPE供需平衡分析:农膜需求延续

偏空因素:检修装置复产和新产能投放供应压力

10月PE石化装置检修装置有所增加,其中福建炼化、抚顺石化、大庆石化、兰州石化及燕山石化等装置检修使得市场货源供应偏紧,市场货少价挺现象明显。检修装置年产能共计在269万吨/年,损失产量在15.54万吨左右。随着抚顺石化、福建联合装置的复产,预计后期供应将有大幅增加。(见表1、表2)

表2 聚乙烯(PE)主要装置开车情况

| 厂家名称 | 产品 | 产能(万吨/年) | 停车时间 | 开车时间 |

| 抚顺石化 | HDPE老装置 | 14 | 5月中旬开始停车检修 | 预计11月中旬开车 |

| 抚顺石化 | 全密度装置 | 45 | 5月中旬开始停车检修 | 预计11月中旬开车 |

| 抚顺石化 | HDPE新装置 | 35 | 5月中旬开始停车检修 | 预计11月中旬开车 |

| 大庆石化 | 新全密度装置 | 25 | 8月27日继续停车 | |

| 兰州石化 | 老全密度装置 | 6 | 5月18日停车检修 | |

| 兰州石化 | LDPE装置 | 6 | 10月14日停车检修 | 10月25日开车 |

| 燕山石化 | 低压装置 | 8 | 8月27日停车检修 | |

| 燕山石化 | LDPE装置 | 6 | 8月27日停车检修 | |

| 福建联合 | 全密度装置1 | 40 | 10月17日停车检修 | 计划检修50天 |

| 福建联合 | 全密度装置2 | 40 | 10月17日停车检修 | 计划检修50天 |

| 吉林石化 | HDPE装置 | 30 | 10月21日开停车检修 | 10月28日开车 |

数据来源:卓创资讯 五矿期货研究所

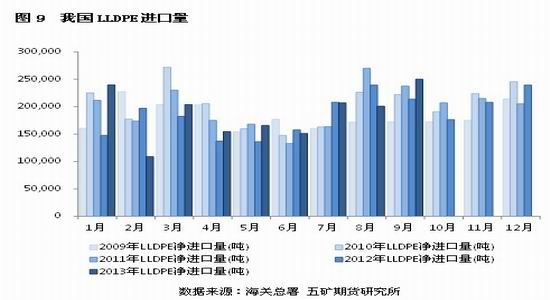

进口方面, 据海关发布港口数据,2013年9月PE总进口81.35万吨,环比增加1.04%,同比上年9月份(78.17万吨)增加4.07%。全年累计进口643.60万吨,同比去年增加9.70%。LDPE进口14.32万吨,环比减少13.42%,同比去年减少10.44%,今年累计123.46万吨,增加5.43%。HDPE进口41.70万吨,环比减少4.31%,同比去年增加3.73%,今年累计348.56万吨,增加15.97%。LLDPE进口25.33万吨,环比增加24.23%,同比去年增加15.24%,今年累计171.58万吨,增加1.52%。由于9月进口出现盈利,导致L进口量增加超出预期。但是进口盈利的可持续性仍存在不确定性,预计后期进口量不会大量增长。(见图9)。

偏多因素:需求稳步增长,地膜产量有望增长

LLDPE下游数据显示,2013年9月份国内塑料制品总产量在558.5万吨,较2012年同期增长8.7%,2013年1-9月份国内的塑料制品累计总产量在4460.1万吨,较2012年同期增长8.8%。其中,塑料薄膜9 月总量为96.2万吨,同比增长8.2%,1-9月份总量为788.7万吨;农用薄膜9月总量为17.4万吨,同比增长13.2%,1-9月份总量为 134.7万吨;泡沫塑料9月总量为17.8万吨,同比增长45.8%,1-9月份总量为114.3万吨;塑料人造革、合成革9月总量为31.6万吨,同 比增长4.7%,1-9月份总量为249.1万吨;日用塑料制品9月总量为44万吨,同比增长16.3%,1-9月份总量为343.3万吨。(见图10)。

11月上旬仍处于功能性棚膜生产高峰期,下旬预计略有缩减。EVA日光膜生产转入淡季,预计厂家少量生产,部分设备转入其他功能膜生产。11月之后地膜进入储备期,华南、西南地区地膜需求将有所好转,西北地区市场订单逐渐显现,地膜产量有望提高。(见表3)

表3 国内规模企业开机情况(截至2013年11月11号)

| 厂家分类 | 开机率 | 备注 |

| 大型日光膜厂 | 40% | 旺季 |

| 万吨功能膜厂 | 70-90% | 储备期 |

| 大型地膜厂 | 60-90% | 淡季 |

数据来源:卓创资讯 五矿期货研究所

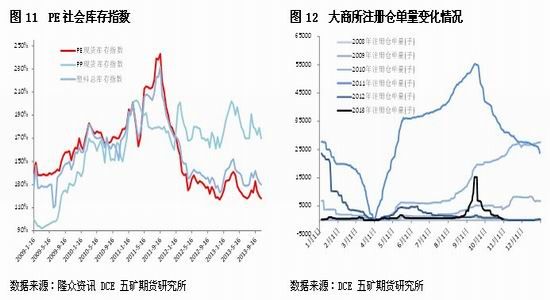

偏多因素:社会库存和大商所仓单均处于历史低位

从社会库存来看,自11年10月开始,库存大幅下滑,虽在2012年年底至2013年3月库存有所增加,但之后又大幅下滑,且截止发稿之时,库存依然在下降。整体去库存化较为成功,目前社会库存处于历史低位。(图11)

从交易所的交割库存来看,09合约大量交割导致大商所注册仓单量位于2011年以来高位,但是在最后交割日之后的第一个交易日,注销仓单量就达到50%以上,之后仓单量也一路减少,截止发稿之时,注册仓单量为312张,合计1560吨,处于历史低位。(图12)

后市展望

上游原油/乙烯走势偏弱,对LLDPE的成本支撑减弱;后期检修装置复产和新装置的投产预计带来更多的供应量。但是,目前来看,PE库存位于历史低位,支撑现货价格;同时,农膜订单延后,消费的释放能力或将延续至11月中下旬,而农膜厂家库存位于低位,厂家的持续开工也将带动需求增长。综合来看,我们认为,近月合约1401由于受现货支撑,仍然震荡偏强,而远月合约1405虽然受后期供应增加的压制,但由于期现价差过大,按往年统计规律,在主力换月期间,投机资金有可能促成1、5月合约形成短时平水结构。另外,大商所规定,每年3月的最后一个工作日,所有LLDPE标准仓单必须注销,提高了远月合约1405的持有成本,空头交割后一般不会选择抛回5月合约,利多5月合约。总体来看, 11月多空因素交织,预计近期主力合约L1401将于11250-11650区间宽幅震荡 。

操作思路:LLDPE期价宽幅震荡,主力合约L1401在11250-11650区间内高抛低吸波段操作

五矿期货 工业品组

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。