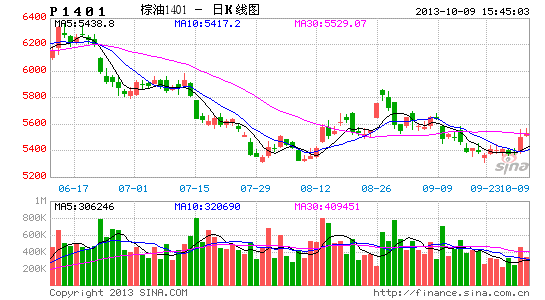

银河期货:油脂即将换月棕油或强于豆油

一、基本观点

豆油方面:十月份之后美国大豆产量基本确定,南美大豆正逐步展开种植,处在种植期的作物产量受异常天气影响的概率较小,一般大豆生长到灌浆结荚期受天气影响较为明显。目前正处在美国大豆收割期,大豆上市压力较为明显;10月美国农业部的月度供需报告因美国部分政府部门停摆而无法按时公布,但多家机构纷纷预计美国大豆产量将高于9月份美国农业部的预估值;目前各家机构对南美大豆产量的预估也是丰收水平,且目前的天气模式并无明显不利。

棕榈油方面:一般来说,十月份马来西亚棕榈油达到一年中的产量高峰,随后将逐渐减少,直到一季度为全年的产量淡季,且因一季度马棕油产量的降幅将大于出口的降幅,因此该国棕油库存也将大幅减少。从今年10月以前马棕油的出口及库存状况来看,预计今年四季度的库存将很难达到去年同期的水平,这也就意味着今年四季度的库存压力也将小于去年,这在极度偏空的氛围中对市场来说是一个利好。

从趋势上看,如果南美天气不出现大的异常,豆油的利空因素将持续存在,而棕榈油的利空因素随着产量的逐步减少而减弱。不过因我国的油脂库存较高,尤其是菜籽油和棕榈油的库存均处在历史同期最高水平,因此即使棕榈油的利空因素减弱,利多因素也并不足以支撑棕油大幅上涨,我们只能从强弱上判断出,四季度棕榈油走势或将强于豆油,即豆棕价差将继续收窄。

二、豆油

(一)美豆产量基本确定,关注焦点逐步转向南美

近期因美国部分政府部门停摆,作物生长报告和月度供需报告均无法按时公布。市场预计截至10月6日当周,美国大豆收割率为22%,上年同期为58%,大豆优良率或仍为53%,高于9月中旬的50%,略低于同期5年均值54%,去年同期为35%。天气预报显示至少在10月20号之前无霜冻迹象,不会影响晚播大豆产量。就此判断美国大豆产量基本已经确定,预计后期变化幅度将不会太大,且向上调整的概率较大。私营分析机构Informa预计今年美国大豆产量将达到31.76亿蒲式耳,单产为41.7蒲式耳/英亩,略高于美农业部预测的31.49亿蒲式耳和41.2蒲式耳/英亩。今年8月和9月中西部地区的高温干燥天气对大豆作物造成的伤害较大,不过9月底开始改善,大豆单产潜力提高。

目前南美大豆的播种工作已逐步展开,马托格罗索州等部分大豆主产区因前期较为干燥令大豆种植延迟,但这影响的主要是下季玉米的种植,并不会对大豆产量造成太大影响。从9月份美国农业部对南美大豆新年度的产量预估来看,预计2013/14年度巴西大豆产量为8800万吨,超过上年度的纪录产量8200万吨,再创历史新高;预计阿根廷产量为5350万吨,高于上年度的4940万吨。巴西和阿根廷的库存消费比也均达到了历史同期相对较高水平,若最终产量符合预期,那么南美大豆又是一个丰收年。

总体上,北美大豆产量已基本确定,市场关注点开始转向南美。由于南美(主要是巴西和阿根廷)大豆产区相对较为分散,因此南美的种植期也较长,此期间如若天气不出现明显异常,对大豆产量影响较为有限。则豆油在短期和中长期均将受到压制,后期需关注南美产区天气状况。

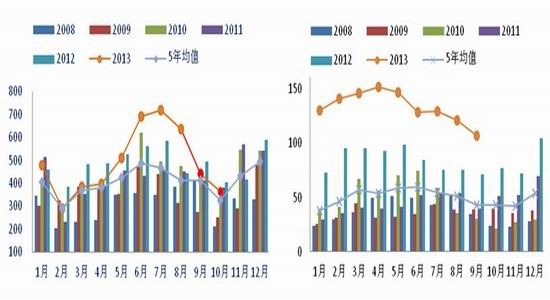

(二)近期中国港口库存或下滑,但仍相对充足

从船期统计来看,9、10月份我国大豆进口量较前期大幅减少,但仍略高于同期五年均值,这主要是因为前期从南美进口的大豆集中到港,导致前期进口量较高;另一方面原因属于季节性因素,即南美大豆销售进度接近尾声,而北美新季大豆尚未收割上市,目前处在青黄不接阶段。从11月开始,随着北美大豆的收割上市,我国大豆的进口进度将逐渐恢复。

因10月份我国进口大豆到港量较少,港口库存出现了较大幅度的下滑,截至10月8日,我国港口大豆库存为555万吨,较节前减少近80万吨,不过仍高于同期五年均值的520万吨,仅低于2010年和2011年的水平,后期随着进口大豆到港量的逐渐恢复,预计港口库存将不会下滑至500万吨以下。总体上,四季度国内大豆供给仍相对充足。

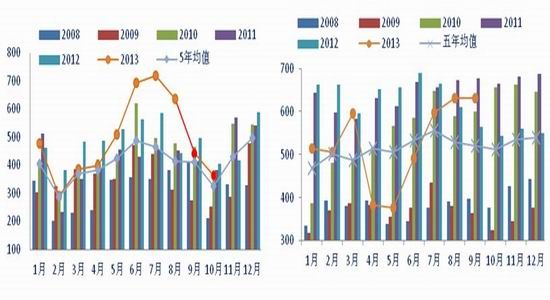

图1: 中国大豆月度进口情况(万吨) 图2: 中国大豆港口库存(万吨)

资料来源:WIND资讯 银河期货研发中心

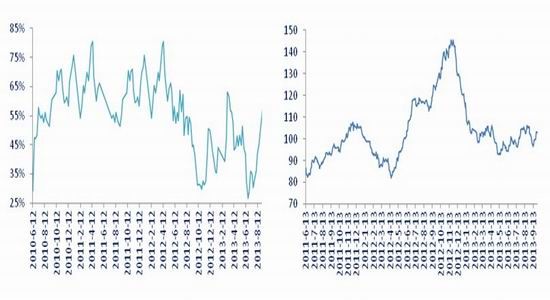

(三)豆粕需求增加,开机率提高豆油库存或将增加

据天下粮仓调查数据显示,截至10月8日,我国豆油商业库存为102万吨左右,远低于去年同期的130万吨,但整体供给依然宽松,加之菜油和棕榈油库存高、价格低,也会对豆油形成替代作用。而从全国主要油厂豆粕的未执行合同来看,截至9月22日当周,豆粕未执行合同与企业大豆库存之比为74%,处在历史相对较高水平,加上后期是豆粕的需求旺季,预计大豆压榨企业的开机率将继续提高,则作为副产品的豆油库存也将继续增加。

图3:豆粕未执行合同与企业大豆库存之比(%) 图4:我国豆油商业库存(万吨)

资料来源:天下粮仓 银河期货研发中心

三、棕榈油

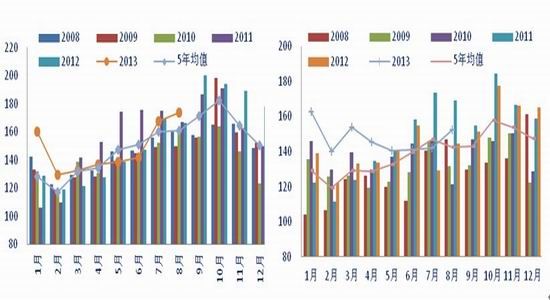

(一)马棕油产量旺季来临,10月或达峰值

从马棕油历史产量规律来看,10月份马棕油产量将达到一年中的峰值,随后将逐步减少,且到一季度将进入棕榈油的产量淡季。尽管今年8月份产量处于历史同期最高水平,但由于8月马棕油出口也高于同期五年均值,所以马棕油库存增幅并不明显,8月份为167万吨。市场普遍预计9月马棕油产量增幅或达双位数,而从船运调查机构ITS和SGS统计的数据来看,9月马棕油出口较8月增加2%左右,产量增幅明显大于出口增幅,市场预计马棕油库存或增至191万吨,但这一水平仍远低于去年同期的248万吨,略低于同期五年均值197万吨。按照这一增速来看预计10月份马棕油库存或将突破200万吨,但随后料库存增幅将随产量的减少开始受限。也就是说,预计今年马棕油库存很难达到去年同期水平,若后期出口继续向好,或将围绕同期五年均值上下波动。

图5:马来西亚毛棕榈油月度产量图(单位:万吨) 图6:马来西亚棕榈油月度出口量图(单位:万吨)

资料来源:MPOB 银河期货研发中心

图7: 马来西亚棕榈油月度期末库存统计(单位:万吨)

资料来源:MPOB 银河期货研发中心

(二)中国棕油需求下滑,后期库存或开始增加

10月份之后天气逐渐转凉,对棕榈油的需求也将较前期大幅减少,不过从我们计算得出的棕榈油表观消费情况来看,11、12月份是全年当中我国棕榈油消费的第二个小高峰,仅次于三季度。这是由于冬季来临,年底前餐饮业将迎来消费旺季,这在短期或将对市场有一定的支撑。但从进口数据来看,11、12月份我国棕榈油的进口量也将增加,因此后期库存或将止住跌势。截至10月8日,我国港口棕榈油库存为100万吨,后期即使下滑预计仍会在90-100万吨之间,这一水平远高于同期五年均值41-43万吨。

图8:我国进口棕榈液油数量(单位:万吨) 图9: 我国棕榈油港口月末库存(单位:万吨)

资料来源:WIND 中国海关 银河期货研发中心

图10: 我国棕榈油表观消费季节性变化(单位:万吨)

资料来源:MPOB 银河期货研发中心

四、交易策略分析

从单边走势来看,由于我国油脂库存,主要是菜油和棕榈油库存较高,因此整体上油脂依然是弱势格局,四季度或将继续维持箱体震荡走势。

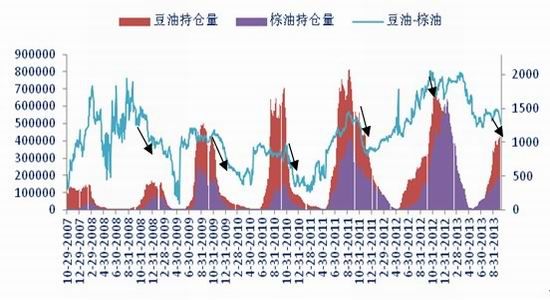

从强弱关系来看,由于豆油短期面临美豆收割压力,加上国内豆粕需求旺季,压榨量增加所引起的豆油库存增加的压力,同时因南美天气未出现较为不利影响,豆油的远期仍然偏空;而尽管棕榈油进入产量旺季,但从11月开始马棕油产量将逐渐减少,一季度更是棕榈油的产量淡季,这将在一定程度上缓解棕榈油的远期供给压力,四季度棕榈油走势或将强于豆油。

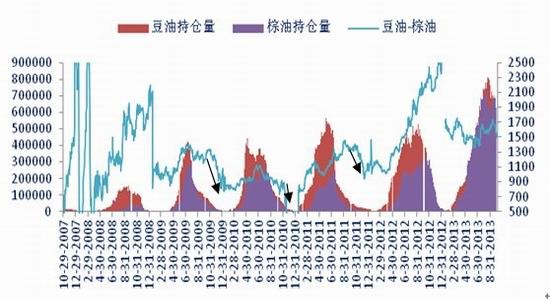

从豆、棕油价差走势上分析,通过历史数据我们可以看到,10-12月期间,5月合约价差缩小的概率较大。这是因为二季度为南美大豆收割期,大豆集中上市会给豆油以压力;而在三季度棕榈油旺季来临前棕榈油的备货需求增加,所以5月合约的豆棕价差缩窄概率较大。目前,豆油和棕榈油合约均处在主力换月过程中,可在此时建立套利头寸。

总体上,油脂在库存压力下依然是弱势震荡走势为主,可在波动区间内进行高抛低吸;而从豆油和棕榈油的不同预期来看,棕榈油走势或将强于豆油,可择机进行买棕油抛豆油的套利操作。

图11: 豆、棕油1月合约结算价价差走势图

资料来源:文华财经 银河期货研发中心

图12: 豆、棕油5月合约结算价价差走势图

资料来源:文华财经 银河期货研发中心

银河期货

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。