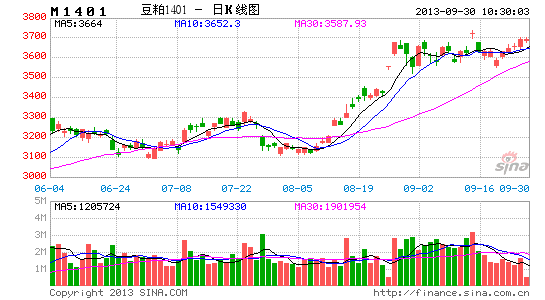

大越期货:豆粕买近抛远套利分析

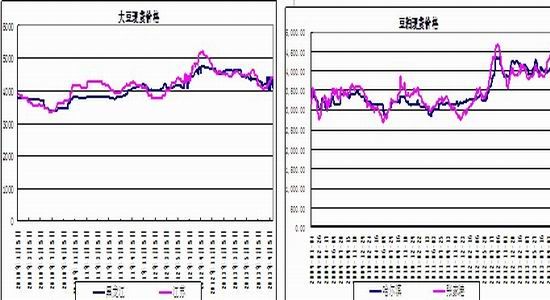

图1:大豆现货价格 图2:豆粕现货价格

资料来源:大越期货整理 资料来源:大越期货整理

上图是近年大豆与豆粕现货价格走势图,基本呈稳步上升走势。9月份豆粕期货价格高位震荡,现货价格却依旧坚挺走高,油厂挺粕保价效益明显。大豆现货价格总体稳中有涨。目前黑龙江国产大豆价格主流报价在4400元/吨;进口大豆主流报价上涨至4350元/吨。豆粕受现货商挺价影响,张家港报价目前涨至4350-4400元/吨。预计至今年年底,豆粕需求保持旺盛,现货价格难有大幅回落。加之油脂现货市场疲软,油厂只有继续挺粕销售才有利润。而从下游养殖业来看,豆粕现货高价也被市场消化。

二、豆粕市场需求分析

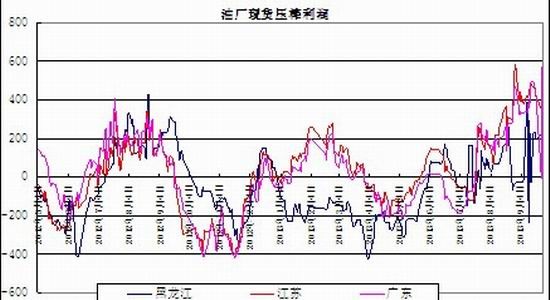

2.1 油厂现货压榨利润丰厚

从现货压榨利润来看,由于近期国内豆粕现货价格大幅上涨,而现货进口大豆价格涨幅有限,导致现货豆压榨盈利较好,目前进口大豆江苏地区盈利417.25元/吨,

广东地区盈利574元/吨,国产大豆现货压榨盈利182.5元/吨,为近年高盈利区间。

图3:现货压榨利润

资料来源:大越期货整理

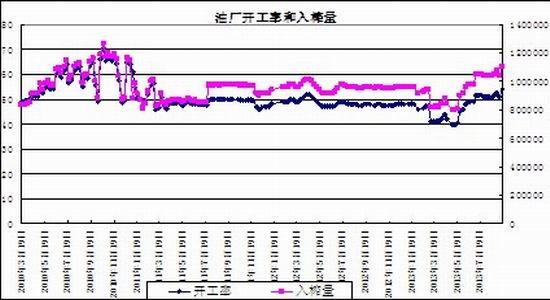

2.2 油厂开工率和入榨量增加

由于现货压榨利润丰厚,油厂开工积极性明显回升,开工率回升至54,为近两年以来最高值。大豆入榨量每周约为110万吨,则算成豆粕为86.35万吨左右。

图4:油厂入榨量和开工率走势图

资料来源:大越期货整理

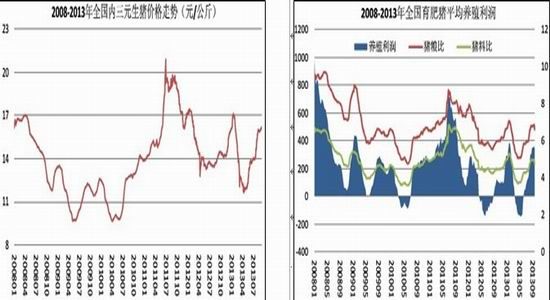

2.3 生猪养殖利润盈利

因屠宰和食品企业节前备货基本结束,近期生猪价格略微回落,目前全国生猪平均价格在15.51元/千克,养殖盈利依旧高达到333.8元/头。东北地区猪粮比为7.39,猪料比至5.17。但猪肉消费逐渐好转,有望带动猪价维持强势。

图5:生猪养殖利润、猪粮比及猪料比 图6:生猪养殖利润、猪粮比及猪料比

资料来源:大越期货整理 资料来源:大越期货整理

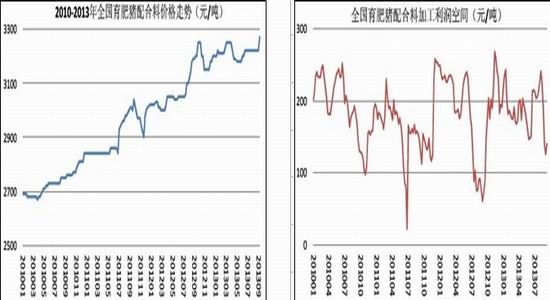

2.4 饲料产量将保持稳定

目前饲料和养殖产业链价格传导尚好,饲料生产利润尚好,使得豆粕等原料价格高企并没有大幅打压采购积极性。另外虽然双节会导致生猪存栏一定下降,但补栏积极性高,后期生猪存栏依旧会较高,预计饲料的产量将会保持稳定。

图7:育肥猪配合料价格走势 图8:育肥猪配合料加工利润

资料来源:大越期货整理 资料来源:大越期货整理

小结:国内豆粕产量预计增加,但下游需要预计也会有所提升,对豆粕价格还是有支撑,加之目前油厂对豆粕的控价能力较强,难以深跌。国内产业链上游议价能力更强,下游被动接价为主。因此国内豆粕现货市场仍将保持坚挺,价格易涨难跌。

三、豆粕价差走势分析

图9:豆粕价差走势(M1405-M1401)

资料来源:大越期货整理

上图是豆粕1401和1405合约8-9月份的价差走势图,价差呈较明显的震荡走高趋势,主要原因是现货价格保持高位,导致近月走强,远月受供应充足影响表现较为弱势。因为美国大豆今年增产,只是增产幅度尚待确定。

国内的新豆粕合约,上市期是处于低位,直至成为主力合约,才出现资金进行炒高的过程,因为国内是需求方,一直处于买方。而现货市场则是卖方市场,因为国内旺盛的需求,卖方占据主动,因此随着时间推移,期货价格向现货价格靠拢更为明显。从近两年的豆粕走势看,一直存在着近强远弱的关系。背后的逻辑:大豆供应一直保持增长,但国内旺盛的需求能够消化这一增长,近强远弱就是消化供应增长的过程。

展望10月份的豆粕价格走势,美国的大豆产量增产量情况尚无定论,所以还有变动,因为国内的需求支撑,预计期货价格高位震荡为主,调整幅度有限,近月价格进一步向现货靠拢,除非美豆增产幅度超出市场预期。

后期的豆粕1401和1405的套利大致出现以下炒作:1.今年的美豆收获晚于均值,可能面临早霜的威胁,不过需要天气配合。可能存在也可能不存在,对买1抛5是有利的;2.11月份的美农报,基本能确定今年的大豆产量,前后可能导致豆粕价格出现大幅波动。如果报告偏空,则不利于买1抛5;3.今年的大豆收储价,如果继续提高则会推高近月豆粕价格,这点大致不会变化。4.今年南美的大豆种植意向,对1405豆粕影响较大,而对1401影响很小。不过此因素下月可能还未到体现时刻。综上所述,10月份豆粕的炒作题材有限,价差可能保持震荡,月底美农报逐渐明朗可能会带来变化,整体上仍然可以进行价差回落做多策略。

从整个产业链来看,上游地位高于下游。产业链正向传导:油厂>饲料加工厂>养殖工场>消费者(产业链前者占据主导地位)

上游议价能力高于下游,除开少数国内猪肉价格大幅下跌的周期(可比作期货市场的多杀多过程,过后上涨幅度更大),养殖业规模一直保持增长,这也跟国内需求增长相匹配。例外情况是消费终端价格崩盘,市场进行逆传导,导致价格体系重建。目前市场仍处于正传导阶段。

四、 美国和南美大豆分析

豆粕1401合约主要对应美豆价格,美国的大豆收割对1401合约影响很大;豆粕1405合约主要对应南美大豆价格,受南美大豆种植预期影响更大。下面分析今年美国大豆收割和南美大豆种植情况。

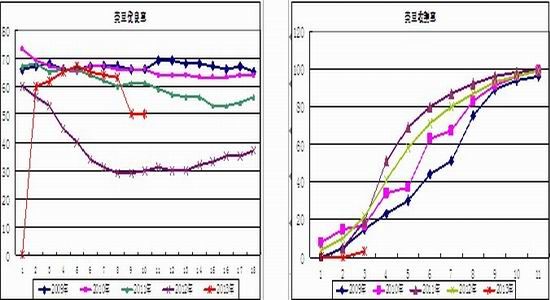

1. 美豆进入收割期,暂无早霜影响

目前美国大豆开始进入收割期,由于播种延缓,使得收割期晚于去年,不过优良率好于去年。USDA在每周作物生长报告中显示,截至9月22日当周,大豆生长优良率为50%,前一周为50%,去年同期为35%。大豆落叶率为47%,前周为26%,去年同期为71%,低于五年均值的56%;收割率为3%,去年为21%,五年均值为9%。

图10:美豆优良率 图11:美豆收割率

资料来源:大越期货整理 资料来源:大越期货整理

由于今年美豆生长周期总体晚于同年,使得后期受早霜影响的概率更大,这也是目前市场最担心的问题,如果出现早霜,大豆的产量可能进一步下调,使得豆价上涨,反之。而从目前的天气模型来看,天气大多干燥,西部及西南部有少量小阵雨,气温维持在18-27摄氏度,西部气温接近至高于正常水平,东部气温高于正常水平。可以说天气状况对成熟期大豆和早期收割有利,近期无霜冻损害。

从下图可见,美豆新作库存消费比只是略微好于2012/13年度,又为美国豆类供需平衡奠定了一个较为偏紧的供需格局,利多市场。

图12:美豆播种面积预测 图13:美豆季度库存

资料来源:大越期货整理 资料来源:大越期货整理

小结:美国大豆今年相对去年增产,总的供需仍然平衡,国内需求作用加大。

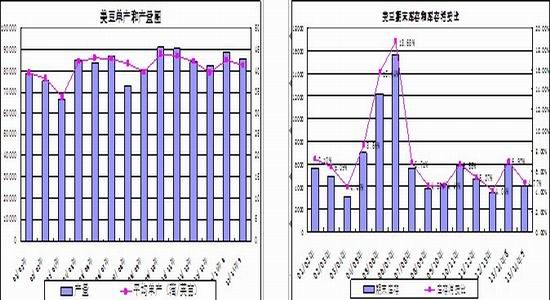

2.南美播种面积继续增加

进入10月份后,南美大豆即将开始播种,从目前市场来看,由于巴西货币贬值,农民种植效益较好,预计今年巴西部分玉米耕地将转耕大豆,巴西新作产量预计在8800万吨,去年在8200万吨。阿根廷农业部预计大豆播种面积将增加3%至2060万公顷,如果玉米及葵花籽部分耕地受旱情打压转耕大豆,播种面积将增加更多。

图13:巴西大豆收获面积 图14:阿根廷大豆收获面积

资料来源:大越期货整理 资料来源:大越期货整理

从南美种植情况分析,来年的大豆供应更加充裕,这也是远月豆粕合约价格走低的主要原因。南美大豆种植面积扩大对1405合约利空,但是南美的种植对1401合约影响相对较小。

五、套利交易操作:入场和离场

豆粕现货保持坚挺,期货价格近强远弱,目前这一趋势仍将持续。目前豆粕1401和1405价差还在继续拉大,进行买1抛5的套利策略可以继续进行。由于是追高操作,所以初次入场控制仓位,如果价差出现利空回落再行加仓。而离场点则考虑按时间离场方式:11月美农报出来前,11月国家收储价—利多出尽,南美大豆种植意向—利空出尽。

交易策略:豆粕买近抛远跨期套利

合约:M1401和M1405

方向:多M1401空M1405

仓位:20%(预计一共投入20%的总资金)

入场区间 :跟随趋势入场和回落加仓

止损:价差技术性止损以及行情发生重大变化止损

目标:顺势持有和时间持有

大越期货 王明伟

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。