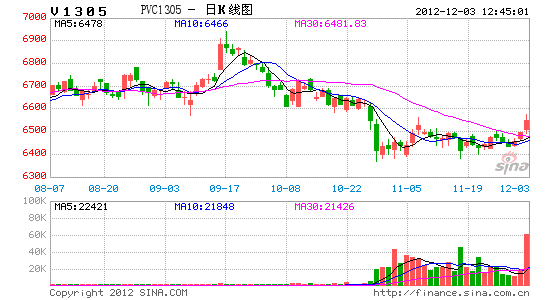

国信期货:PVC年末行情难乐观沽空策略为上

PVC期货价格具有强商品属性与弱金融属性特性。我们认为,PVC现货市场与产业链因素的变化趋势对参与PVC期货市场的博弈双方的价格预期具有更实质影响。从跟踪的近一年PVC期货行情来看,产业因素的变动不仅决定了中期价格趋势,对短期行情的影响力也在加深,原油价格波动与海外金融市场的冲击因素对PVC短期行情的影响程度反而在降低。所以在PVC研究中,我们淡化了宏观与商品市场金融因素的分析。PVC行情研究中可选择的分析角度较多,我们仅把握目前产业链因素中的突出矛盾-需求端的萎靡与供应端成本下滑来阐述阶段行情观点。

一、低迷的现货需求步入淡季,市场对后市价格预期悲观

岁末年初是PVC的传统需求淡季,原因一方面在于因气温偏低全国多数地区土木工程的施工率大降,另一方面在于贸易商通常在春节前调降库存,回笼资金。正是这两因素效应的叠加,导致了PVC往常在冬春交际之时,现货贸易定价中卖方难于提价,现货价格的弱势季节性特征明显。

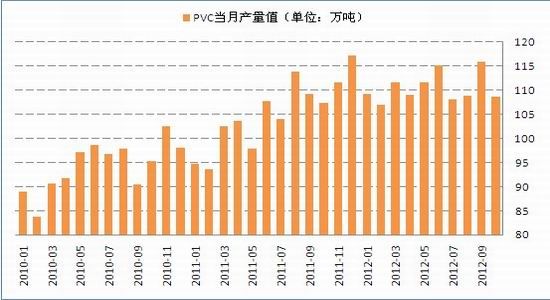

今年9月,QE3带来了大宗商品的整体上涨行情,PVC期货主力合约亦曾一度上行至6850元/吨高位,期货盘的一度高歌猛进抬高了现货市场贸易商报价心理预期,但好景不长,需求的迟迟不跟进,导致10月期现货价格双双回落。步入11月份,现货市场的压力加剧。我们了解到,各销区实际贸易中频繁调降报价或执行优惠。我们认为在淡季消费的大环境压制下,现货市场出现转机的机率较低。当前国内现货PVC货源充足,产量亦保持高位,PVC供应端难有利多因素出现,从最近两个月国内PVC产量数据来看,9月份国内产量为115.99万吨,较8月仍有明显的增加,10月产量虽恢复到8月水平,但整体水平仍偏高。

图1:PVC月度产量保持高位

资料来源:wind, 国信期货研发部

PVC需求下降的主因来自于房屋新开工量的下降,截至10月,房屋新开工面积累计同比下降。对未来数月的房屋新开工面积增速的预计,我们也是比较悲观的。目前商品房市场库存压力太大,以广东省为例(我们举广东省的例子意义在于不仅其是国内房屋开工量较大的省份,而且广东省是PVC贸易定价中心之一,区域的需求状况对PVC的定价影响直接),广东省房协出炉的《2012年前三季度广东房地产市场分析报告》指出,截至9月期末,广东省商品房待售面积3352.79万㎡,同比增加1047.29万㎡,增幅为45.4%。而前三季度,广东商品房销售面积为4607.05万㎡,房屋销售压力可谓巨大,必然导致房企的未来新房开工计划的缩减。不仅广东省,全国多数省份可能延续房屋新开工面积负增长态势,PVC低迷的需求难言好转。

图2:房屋新开工面积累计同比增速负增长是PVC主要应用领域建材行业需求萎靡的主因

资料来源:wind, 国信期货研发部

需求增速预期缩减的观点在行业内已形成共识,PVC已处于易跌难涨的阶段,加之不景气的消费,我们认为看空PVC未来现货价格的市场心态的会长时间存在并蔓延。

二、原料电石价格“熊”态显露,未来数月仍将不容乐观

电石法PVC的主要上游原料电石价格在2012年呈现绵绵不断下跌之势。尤其在十一长假后经历了一波明显的下跌行情,至11月底,电石价格累计下跌200元/吨左右,目前华北地区主流报价已跌至3450元/吨。

图3:电石价格已经落入下降周期中

资料来源:wind, 国信期货研发部

这一方面是由于其上游原料兰炭和白灰价格出现不同程度下跌,导致电石价格顺势下行;另一方面原因在于虽然在淘汰落后产能政策的最后期限前集中关闭了一些中小电石炉,但一些大型电石企业电石炉的投产不但弥补了这部分缺口,而且使整个电石供应量有所增加。我们可以从数据上来看,电石月度产量仍在160万吨水平高位。

图4:电石月度产量仍偏高

资料来源:wind, 国信期货研发部

而到今年年底以前,仍有包括内蒙古伊东东兴化工、宁夏大地、新疆宜化等多家大型电石企业在内的的新建电石炉投产试车,电石产能在今年的最后两个月仍将有大幅的增长,这也将导致电石市场供需矛盾进一步加剧,从而加大了电石价格的下行压力。

三、基本面分析结合期现价差变化预判的交易策略

涉及到交易上,我们研究中比较关注期现价差的变化,期货相对现货的升贴水幅度一方面能反映市场对现货价格未来变化的总体预期;另一方面,现货基差的幅度结合期货合约的到期时间分析也是在期货盘操作的重要依据。

近两年来,国内化工品期货的期现价差与近远月合约价差结构有了显著变化,多数品种从正向市场特征逆转为反向市场特征。我们认为在多个化工品种逐步转变为反向市场特征的原因包括市场对未来需求的普遍悲观预期,但更核心的原因在于低成本页岩气开采技术的大规模商业化应用已对能源化工市场产生了深远影响,市场已对化工基础原料原油、煤炭等能源商品的价格有了熊市预期。

图5:PVC期货上市以来期现价格及现货基差走势

资料来源:wind, 国信期货研发部

今年5月以来, 以往PVC期货相对现货的高升水特征不再明显,尤其在主力合约从1301合约移至1305合约后,作为6个月后才到期的主力合约仅相对现货升水50元/吨左右,这种现象在2010、2011年是不曾发生的。我们认为化工市场的反向市场特征将在可预见的时期内延续,今后PVC期货主力合约相对现货升水幅度将在较小的范围内,期货相对现货的贴水幅度则可能出现较大的数值,在今年LLDPE期货行情上出现的升贴水变化规律很有可能在今后的PVC期货行情上上演。基于对期现价差的预判,对操作上的意义在于,如果估计期货对现货仅能达到低升水的水平,若通过基本面分析预判现货价格出现下跌,那么以交割品质对应的最便宜交割现货价附近沽空,相对风险较小。

结合资金管理目标,所以我们给出的交易策略是,1305合约上,6450布局第一次空单,仓位20%。建仓后若有反弹,6500-6550区间择机加仓20%。建仓后若期价下跌,不再加仓。因今后期货贴水现货的幅度预测不再运用以往强正向市场的数据分析,所以下跌目标位难于把握,我们给出的止赢方法是期价5日均价与20日均价金叉。止损设置为总体资金的5%。

国信期货

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。