兴业期货:DCE棕榈油正向跨期套利正当时

一、正向可交割跨期套利

正向可交割跨期套利是指在买入近月合约的同时卖出同品种、同等数量的远月合约,等到跨期价差收敛时平掉头寸或通过两次交割完成套利的行为。

二、具体操作行为

寻找远月合约价格高于近月合约价格、持仓成本及预期收益之和的机会,如果出现这种机会,我们可以通过买入近月合约同时卖出远月合约的操作以锁定预期收益。

正向可交割跨期套利条件:

远月合约价格>近月合约价格+持仓成本+预期收益

若随后远月合约价格减去近月合约价格之差回落至持仓成本以内,则可以通过同时平仓远月合约和近月合约,以获得预期收益;若远月合约价格减去近月合约价格之差持续大于持仓成本和预期收益之和,则可通过两次交割以获得预期收益。

因此,正向跨期套利需持续关注的是远月合约价格减去近月合约价格之差(价差)、持仓成本以及预期收益的变化。

持仓成本(也即套利成本)需计算从开始套利到交割完成期间发生的所有费用,包括仓储费、交易手续费、交割手续费、增值税、资金占用费以及其他杂费。正向跨期套利涉及两次交割,因此,需注意近月合约交割后的现货存储(交易所规定棕榈油仓单在每月最后交割日之后的3日内必须注销)。

预期收益的设置需与持仓时间匹配,也即距离交割期时间越长可适当等待以要求更高的收益空间。

从上面分析来看,成功正向套利主要取决于持仓成本(套利成本)的精确计算和预期收益的合理设置。由于最终都可以通过交割来实现利润,因此,假设不出现极端情况(比如逼仓带来的期货亏损持续扩大以致没有充足的后备资金、交割品质有问题交割不了、运输不畅等等),正向套利是无风险的,适合大资金操作。

三、DCE棕榈油期货

棕榈油:大连商品交易所[微博]上市品种,24度棕榈油,交割品质符合《大连商品交易所棕榈油交割质量标准》(见附件)。我国的棕榈油全部是进口,棕榈油交割仓库分布在天津、江苏泰兴、上海浦东、浙江宁波、江苏张家港、广东东莞、广东增城、广东广州、江苏镇江;交割厂库分别在天津、江苏泰兴、江苏仪征。

棕榈油持仓成本分解:

持仓成本=仓储费+交易手续费+交割手续费+增值税+资金成本

仓储费:合约间隔期内商品的仓储费用,DCE棕榈油为0.9元/吨。天(以交易所标准测算);

交易手续费:买卖期货合约的手续费,DCE棕榈油为6元/手,即0.6元/吨(1手=10吨),假设通过期货公司2元/吨;

交割手续费:期货合约交割时的手续费,DCE棕榈油为1元/吨,假设通过期货公司2元/吨;

增值税:期货合约交割时发生的增值税费用,跨期套利的增值税成本可用如下公式计算:合约间价差/(1+增值税率)*增值税率,若价差为负,增值税为零,目前的增值税率为13%;

资金成本:分为两个时期,一为买卖期货合约后到近月合约交割期间发生的期货保证金占用成本,二为近月合约交割到远月合约交割期间发生的实物占用资金成本和远月合约保证金占用成本。

四、DCE棕榈油主力合约正向跨期套利机会跟踪

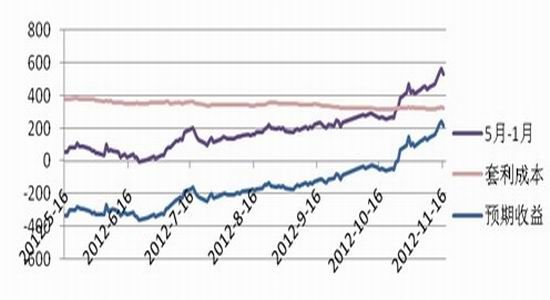

可以通过跟踪主力合约价差、持仓成本变化,追踪期现套利的机会,也可以计算和绘制可预期的收益。

最近主力合约追踪情况如下图表:

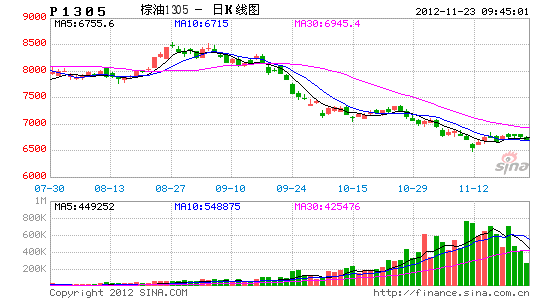

图一、P1305-P1301正向可交割套利跟踪

数据来源:兴业期货

表一、棕榈油P1305-P1301跨期套利近况分析表

| 5月-1月 | 套利成本 | 预期收益 | 年化收益 | |

| 2012-11-1 | 434 | 324.99 | 109.01 | 6.29% |

| 2012-11-2 | 410 | 319.77 | 90.23 | 5.33% |

| 2012-11-5 | 440 | 317.58 | 122.42 | 7.86% |

| 2012-11-6 | 450 | 319.62 | 130.38 | 8.45% |

| 2012-11-7 | 460 | 320.77 | 139.23 | 9.17% |

| 2012-11-8 | 442 | 317.21 | 124.79 | 8.38% |

| 2012-11-9 | 456 | 316.37 | 139.63 | 9.71% |

| 2012-11-12 | 476 | 313.89 | 162.11 | 12.25% |

| 2012-11-13 | 510 | 319.19 | 190.81 | 14.62% |

| 2012-11-14 | 544 | 324.53 | 219.47 | 17.06% |

| 2012-11-15 | 568 | 326.62 | 241.38 | 19.28% |

| 2012-11-16 | 534 | 321.29 | 212.71 | 17.31% |

注:年化收益是预期收益率按照时间折算为年度的收益率,预期收益率等于预期收益除以套利期间发生的所有成本,期货开仓仓位按照30%计算,留出部分资金作为后备之用。

数据来源:兴业期货

五、机会建议

(一)正向跨期套利

从图一、表一可以看出,截止2012年11月16日,棕榈油1305合约与1301合约的价差为534元/吨,套利成本为321.29元/吨,预期收益为212.71元/吨,折合年化收益率为17.31%,两次交割为2013年1月15日买入交割,2013年5月15日卖出交割。

正向跨期套利理论上也是无风险的,那么在实际操作中主要取决于投资者的预期收益率,如果目前的年化收益率大于投资者的预期收益率,则可以进行套利行为。

截止11月16日,买棕榈油1301合约卖出1305合约的套利年化收益率为17.31%,是比较可观的收益率,因此可以进行实际操作。

实际操作为同时买入棕榈油1301合约,卖出等量的1305合约,等到价差回归到套利成本,同时平仓两个合约或者通过两次交割完成套利行为。

(二)跨期套利回归

对于并不打算交割的投机者客户,可以简单的操作棕榈油1305-1301价差的回归,当然,这有一定的风险,必须设置止损。建议的操作策略如下:

1. 交易方向

买棕榈油1301卖棕榈油1305;

2. 交易比例

1:1的交易比例,也即1个套利组合为1手棕榈油1305,1手棕榈油1301;

3. 入场时机选择

目前,P1305-P1301价差偏离均值较大,合约强弱关系有转换迹象,可能回归,因此,可在目前价位尝试开仓,开仓价差假设区间[520 550],均值为535;

4. 仓位设置

因套利风险相对比较低,所以开仓幅度可设置为50%。

5. 保证金占用

以10%的保证金比例计算,开仓价差为535(假设开仓价位P1305为6670,P1301为6135),那么11月16日操作一个套利组合的保证金占用为12805元。

假设1000万的账户,50%的仓位可以开390对套利组合,对应的棕榈油P1301、P1305手数均为390手。

6. 预期止盈位

由于近月合约临近交割,预期止盈位可设置的距开仓价差较近一些,按照整数价差可设置400为止盈价差。回归到400附近可平仓离场。

7. 止损位

止损价位可以价差的高点606设置,亏损71个点,幅度2.73%。

8. 时间周期

未来一个月,当然如果不回归,也可直接转化为正向可交割套利进行交割以完成套利。

9. 预期收益率

预期收益率为5.27%左右,盈亏比在2:1左右。

六、风险提示

跨期套利主要的风险是通过交割完成。因为要涉及到两次交割,而且棕榈油的仓单是每月注销的,那么投资者第一次交割后,必须提货自己存储,然后再在远月进行仓单注册交割。风险主要集中在交割手续上,现货仓储上,品质保证上。

兴业期货

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。