宝城期货:豆类牛市复盘及拐点分析

从11年12月份开始引发的大豆牛市至2012年9月美豆面临收割之后开始出现盘整,并在11月份报告正式公布以后出现大幅下挫,至此国内豆类牛市正式告一段落。本轮牛市由南美干旱开始,终结于美豆收割,而豆粕作为上涨的主力也是经历了一波“过山车”式的上涨与下跌行情。

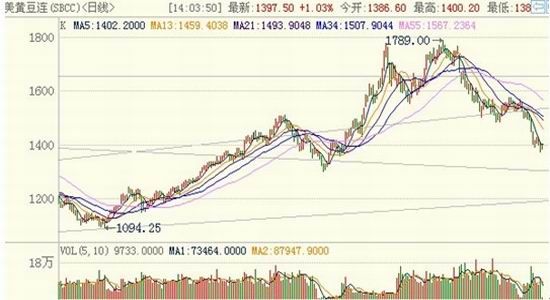

图1:美豆走势

数据来源:博易大师 宝城期货金融研究所

由于农产品历来属于供给影响大于需求影响的产品,本轮牛市的展开也因此始于南美天气的干旱炒作情况。最终结果南美与预计水平相比产量减少近1000万吨,实际的利好将美豆推向了第一轮1509美分的高峰。后期由于南美大豆进行收割行情出现一轮反复,但在6月末美豆实际种植面积公布之后行情再度开始企稳,同时美国遭遇50年一遇干旱将行情推向了新高。

时间进入美豆收割季之后,美豆基本面再度发生改变,疲弱的消费与不断调高的产量预估使得大豆高价难以为继,而美国农业部报告超预期的上调库存行为也是的本已疲弱的行情雪上加霜。综合对比前期两涨两跌的牛市旋律,笔者认为本轮牛市已然告一段落,除非后期天气存在超预期变动,否则美豆走势将会彻底由强变弱,但当前尚不确定豆类是否已经步入熊市行情。

美国农业部“出尔反尔”

2012年6-7月份美国天气出现干旱情况,市场成美国遭受到56年一遇的干旱侵袭,大豆产量预期也因此急速下调。但是自2012年9月开始,美国农业部

国内收储再起

消费疲软成为牛市杀手

对比2006年开始的豆类牛市行情,同样是难得一遇的天气灾害,本轮牛市最大的不同点在于美豆消费始终维持疲软态势,同时国内消费情况实际比国外消费更为糟糕。消费疲软使得豆类牛市在天气升水减弱的情况下会出现利好难以为继的局面,同时供应压力也得到一定程度的减轻。

图2:2006、2007年与2012年美国农业部预期对比

数据来源:USDA 宝城期货金融研究所

从2006、2007年与2012年美国农业部当期数据预期对比可以看出,2006年产量遭受下调的同时,占消费主导的库偶来并未出现调降,总体维持持平,后期甚至略有上升;2007年产量预期字一开始就处于低位,同时出口量并未进行调降;而2012年产量下调的同时,出口消费预期下调幅度也超过20%。因此,本轮牛市在进行途中,“炸弹”早已埋下。

虽然后期消费预期得到一定提升,但总体而言在后期供应缺口趋缓迹象已现的背景下,消费的调升并未能给盘面带来过多的影响。总体而言,消费预期的变动对于农场品走势在更多的时间段内更趋向于保健因素的属性,而并不是一个有效的激励因素。

反观国内方面,压榨利润的变动与商业库存走向明显的反映出消费疲软的情况,且由于政策压制的因素,国内疲软情况更胜于国外。从豆油商业库存可以看出,2012年以来库存处于持续上升的状态,消费情况并未随着供应预期的短缺而出现有效扩张;因此一旦供应短缺炒作结束,高企的库存将会使得本已疲软的消费积弱难返。

图3:国内豆油商业库存情况

数据来源:USDA 宝城期货金融研究所

现货压榨利润方面,国内压榨利润曾经有过短暂的乐观时期。进口大豆压榨利润在2012年上半年度出现过短暂的上扬,但迅速出现回落;而当2012年8月份国内豆粕行情突破历史高点时,进口豆压榨利润却并未突破前期高位。2012年9月份豆粕出现第一次下跌时,压榨利润的回落幅度远远大于当时豆粕的回调幅度,进一步反映出国内消费市场的整体弱势。

图4:国内现货大豆压榨利润情况

数据来源:USDA 宝城期货金融研究所

从盘面压榨利润观察,当前市场已经处于一种极端状态,在短期内豆粕与油脂弱势依旧明显且大豆得到国家收储支撑的背景下情况难有改观。

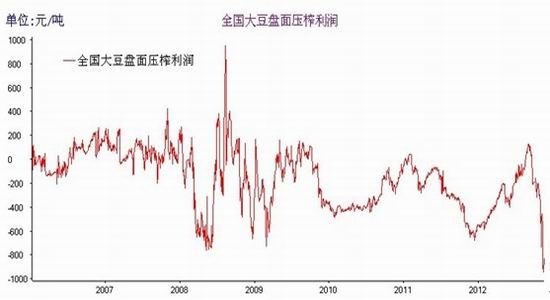

图5:国内大豆盘面压榨利润情况

数据来源:USDA 宝城期货金融研究所

可以看到在豆粕突破历史高位时,盘面压榨利润却远低于08年历史高位,说明消费情况远低于当时水平;同时当豆粕出现下跌时压榨利润却出现雪崩式下跌,直接打破前期历史低点,市场对于未来预期悲观到极端水平。

品种分化助推牛市终结

一波正常的牛市上涨行情总是伴随着相关品种的普涨情况,这一点在牛市回落期间显得尤为重要,相关品种的跌幅如若过大则表明出牛市出现疲软甚至处于尾声。在07-08年牛市的进行过程中,当时领涨的豆油一路高歌回撤从未大于10%的幅度,同时豆粕与大豆亦步亦趋,品种间都出现了大小不一的涨幅。但在本轮牛市过程中,品种间的价差在主力领涨品种出现回撤时并未得到有效修复,反倒是出现随着行情的进行分化越来越强的情况,品种间的极度分化在很大程度上助推了本轮牛市的终结。

从外盘豆粕豆油进行分析,其实9月份的高点之后的行情已经出现了牛市告一段落的端倪。在前期豆油涨幅并不太明显的背景下,豆粕出现下挫行情时豆油下跌幅度远大于豆粕,同时行情迅速跌破前期低点。品种的极度分化显示了行情后继无力的实际情况,而后期豆粕亦在美国农业部报告利空的打压下重归跌势。

图6:美盘豆粕豆油走势分化情况

数据来源:USDA 宝城期货金融研究所

对比国内,品种分化的直接后果之一在于国内外价差的急速扩大。在国外豆粕迅速拉升并突破新高时,国内豆粕行情才迟迟起步----并在9月份创出新高不久后迅速回落。期间,国内外价差被迅速拉升到新高水平,并在当前下跌趋势中维持高位盘整,表明国内整体趋势远弱于国外。

图7:国内外豆粕比价

数据来源:博易大师 宝城期货金融研究所

在国内外价差迅速拉大的同时,国内豆粕豆油走势分化也显得尤其明显。当9月份豆粕出现第一轮下挫时,豆油甚至已经跌破了前期低点。品种间的分化造成上涨阻力加大,而在转势时弱势品种将显现出更大的跌幅。

多头折戟 行情进入下一阶段

在时间进入10月份以后,牢牢占据多头席位前列的现货贸易商引起了市场各个机构的注意,一时间多头可能逼仓的猜测也充斥市场。市场多头主力永安期货、中粮期货、国投期货多头持仓一度达到30万手以上,相当于市场一半的多头持仓量。在9月初现货较期货升水仍然超过400点以上,意味著多头即使选择接货也能够获得一定利润,因此过于集中的多头持仓曾对行情起到了一定的抑制作用。但是,随着国内利空消息的出现以及现货升水的迅速下跌,三大巨头最终迎来了折戟的悲壮结局,在最近两周内已经开始不断减仓。

多头的减仓预示着豆类行情已经正式进入了下一阶段。在当前下跌趋势基本确定的同时,南美的种植季度也已经悄然展开。当前讯息显示南美天气良好,作物播种顺利,而新季大豆创纪录的播种面积以及产量预期的效果也已经逐步显现。虽然有国储收购大豆提价等利好消息,但在整体供应缺口缩小与消费疲软并行的大背景下,总而言之后期豆类或将恢复整体弱势震荡的行情格局,但由于天气炒作的因素始终存在,期待进一轮的跌势仍为时尚早。因此,当前阶段所应当关注的是盘面压榨利润的由不正常区间回归正常区间的过程,在豆类弱势正当的过程中利润的回归将成为大概率事件。

宝城期货

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。