金石期货:PVC再临震荡区间底部

一、宏观经济:经济仍在筑底 企稳尚需时日

三季度的宏观经济数据已经出炉,GDP同比增幅降至7.4%,符合市场预期。在本年度一季度时,市场就有经济见底的说法,在三季度经济数据出来后,经济筑底即将企稳说法有燎原之势,但我们并不完全赞同这种说法。我们认为经济仍在筑底,而企稳尚需时日。要判断中国经济企稳,仅仅依靠几个宏观经济数据短期变好就妄下结论显得不够充分。国内经济结构调整的阵痛期未过,加上外围经济环境没有明显改善,并且投资对中国经济拉动作用也呈现边际递减效应,以及国内消费由于种种问题依然没有得到有效解决,经济增长前景依然不容乐观。9月份的发电量同比仅仅增长2.9%,比上月下降0.7%,表明实体经济仍没有明显的改观。虽然9月份的进出口贸易稍微好转,这主要得益于国外圣诞和元旦的订单,一旦排除季节性因素,那么结果就迥然不同。9月CPI降至1.9%,有些乐观的人士认为通胀不是问题,央行或再次实施较为宽松的货币政策。从另一个角度分析,通胀的走低也说明有效需求在下降,工业出厂价指数创新低表明工业企业利润空间进一步被压缩,9月国企的利润同比降低11.4%也佐证这一观点。

中国:开年至今,国内经济下行与见底的争论喋喋不休,而在GDP逐步下探期间,国内却并未如期所料推出重大经济刺激政策,而进入11月后,国内制造业和基建的投资都将进入淡季,在加上对换届之后刺激政策预期的淡化,及国际经济环境仍有进一步恶化迹象,中国第四季度GDP出现反弹的预期也将随之黯淡。

图表 1 全球主要经济体制造业PMI情况

数据来源:金石期货研究所;WIND

从图1可以看出,9月制造业PMI除美国一枝独秀回升至51.5%外,包括中国在内等主要经济体及全球PMI都仍处于50%荣枯线以下,说明全球经济仍然未能摆脱萎缩的泥潭。但从短期整体趋势来看,都有回暖复苏的迹象,但表现得并不显著,意味着短期中国国内、外需出现趋势性改善的迹象也仍不显著。单就中国制造业PMI而言,制造业的季节性反弹(金九银十)已经进入尾声,每年十月份之后,国内建筑业和部分制造业活动强度可能随节气入冬,活动强度减弱的局面直到来年3月份才有所改善再次复苏。

图表 中国出口改善前景堪忧

数据来源:金石期货研究所;WIND

美国:从图2来看,美国经济复苏表现虽稳定但缓慢,而且贸易保护主义抬头,中美之间的贸易诉讼增多,加上美国年底即将面临的“财政断崖”风险,也影响到中国出口的外需改善情况。虽然9月份中国出口同比增长,但趋势仍难言乐观。

欧盟:另外,欧洲眼下虽未爆发重大风险事件,但暂时看似平静的欧元区确实岌岌可危。欧洲领导人之间分歧不断,争论博弈暗流涌动,如果救助西班牙等国的措施进展不佳,欧债危机有卷土重来的可能。

综合分析:由此看出,宏观经济大背景仍鲜有明显改善迹象,因此,市场催生出一种预期,即预期11月份至明年一季度之内,中国可能出台新一轮的经济刺激政策,给市场带来相应的政策红利。然而,我们认为,政策红利的预期是美好的,但事实并不常常如愿。

从近三次换届的情况来看,中国财政和货币政策经过前期的释放,换届前一年至换届时点的操作空间都较为有限。加之国内工业企业仍在去库存阶段,新一期出口数据增长缓慢但毕竟未再次出现大幅下滑。整个国内经济活动仍是略显羸弱,但部分行业有企稳复苏的势头。其中影响最大的是房地产市场,虽有政府高压控制,但近期房地产市场活跃度有所提升,这也是中国经济的重要支撑。

因此,除非中国的经济出现明显的恶化衰退,否则一味期望换届后能出台新一轮刺激政策可能是一厢情愿。中国第三季度GDP增长被视为是经济企稳的信号,这更加印证了短期难有重大经济刺激政策的推出。总之,即使出台一些稳增长的项目政策,在重大结构性改革进程中的中国,2008年的超常行情也不会重演。

总体来看,11月中国宏观经济难见惊喜,但也不会太坏,整体仍将保持一个长期筑底态势。

二、供给:产能扩建造成PVC产量居高不下

1、国内产量依然居高不下

2012 年1-9月份国内PVC 累计产量为1002万吨,同比去年增加1.94%。据统计,2012 年国内PVC 确定新增产能在350 万吨以上,加剧了PVC 行业的产能过剩局面。尽管因为PVC 行情的低迷,部分PVC 生产企业陆续停车检修或降低开工率,PVC 行业整体开工率不高,但烧碱价格的高位震荡令以碱养氯现象在氯碱企业普遍存在,国产料供应依然居高不下。

| 2012年确定投产的新增产能(未扩建企业未统计) | |||

| 企业名称 | 2011已有产能 | 2012扩建至产能 | 2012新增产能 |

| 无锡格林艾普化工股份有限公司 | 16 | 30 | 14 |

| 韩华化学(宁波)有限公司 | 30 | 60 | 30 |

| 台塑工业(宁波)有限公司 | 40 | 55 | 15 |

| 德州实华化工有限公司 | 15 | 30 | 15 |

| 内蒙古晨宏力集团宏力化工有限责任公司 | 5 | 10 | 5 |

| 河北盛华化工有限公司 | 20 | 40 | 20 |

| 宜宾天原集团股份有限公司 | 52 | 82 | 30 |

| 云南盐化股份有限公司 | 10 | 40 | 30 |

| 新疆中泰化学(集团)股份有限公司 | 90 | 160 | 70 |

| 陕西金泰氯碱化工有限公司 | 12.5 | 27.5 | 15 |

| 新疆宜化化工有限公司 | 60 | 60 | |

| 沈阳化工股份有限公司 | 13 | 20 | 7 |

| 宜昌山水投资有限公司 | 2.5 | 5 | 2.5 |

| 中国平煤神马集团 | 45 | 50 | 5 |

| 河南永银化工实业有限公司 | 12 | 20 | 8 |

| 总计 | 363 | 689.5 | 326.5 |

2、进口量一直维持较低水平

2012 年1-9 月份PVC 累计进口数量为72.98 万吨,同比减少3.92%%。商务部自2009 年9 月29 日起,继续按照2003 年第48 号、第53 号公告,对原产于美国、韩国、日本、俄罗斯和台湾地区的进口PVC 实施反倾销措施,实施期限为五年,PVC 进口量此后一直维持较低水平。

3、出口量较去年同期大幅回落

2012 年1-9 月份PVC 累计出口数量为27.73万吨,同比减少18.64%。去年3 月突发的日本强震,使大量国外下游企业及贸易商转向中国市场寻求货源,PVC 出口量短期内大幅攀升。但这一突发事件对市场的影响已经消退,出口量已回归至前期正常水平,PVC 出口量较去年同期大幅回落。

4、市场供应量仍在稳步增长

由于进口量和出口量所占比例非常小,PVC 的市场供应情况主要受到国内PVC 产量的影响。PVC 进口量一直维持较低水平,出口量较去年同期大幅回落,而国内产能过剩局面加剧,行业开工率一直不高,国产料供应依然居高不下,整体而言,市场供应量仍在稳步增长,对PVC 期货形成持续打压。

三、需求: PVC消费仍受房产政策抑制

1、房地产市场继续震荡筑底

PVC 制品消费构成比例分为软制品和硬制品两类,其中占比最大的为型材和管材,分别为29%和27%。由于型材和管材主要用于建筑领域,所以,国内房地产市场的发展态势对PVC 的需求起决定性的作用。2012 年1-8 月份,房地产开发企业房屋新开工面积12.29亿平方米,下降6.8%;房屋竣工面积4.46亿平方米,同比增长20.2%,增速比1-7月份提高1.2个百分点。从1-9月全国商品房销售情况看,销售面积仍低于2011年同期水平,但降幅在持续收窄后企稳;同时,销售金额高于去年同期水平,且增速持续回升。开发商资金链紧张程度趋缓,土地市场表现活跃。受中央反复强调“坚持房地产调控不动摇”政策影响,房产市场难言回暖,所以PVC消费略有改观但仍受房产政策压制,虽然近期钢材价格大幅反弹,但其主要是受基础建设投资影响,并不是因为房地产市场回暖影响。

| 时间 | 产量(万吨) | 进口数量(万吨) | 出口数量(万吨) | 表观消费量(万吨) |

| 2012年1月 | 109.13 | 7.65 | 0.91 | 115.87 |

| 2012年2月 | 107.17 | 9.07 | 1.76 | 114.48 |

| 2012年3月 | 111.62 | 9.32 | 3.94 | 117.01 |

| 2012年4月 | 109 | 7.1 | 4.04 | 112.06 |

| 2012年5月 | 111.42 | 7.74 | 3.7 | 115.46 |

| 2012年6月 | 115.13 | 6.42 | 1.95 | 119.59 |

| 2012年7月 | 108.19 | 8.14 | 1.58 | 114.75 |

| 2012年8月 | 108.7 | 9.87 | 3.64 | 114.94 |

2、塑料制品产量增加提升PVC需求

2012 年1-8 月国内塑料制品累计总产量为3621.8 万吨,较去年同期增加9.5%。随着中国经济的触底回升,国内塑料制品的消费量将逐渐回升,塑料制品企业的生产经营状况也将出现一定程度的好转,届时对PVC的需求将有所回暖,因此这个冬季PVC的备货量预期会高于去年同期。

四、成本:生产价值继续支撑PVC价格

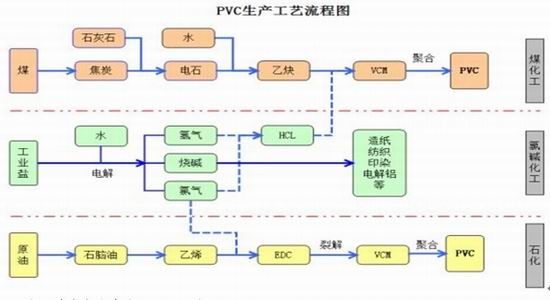

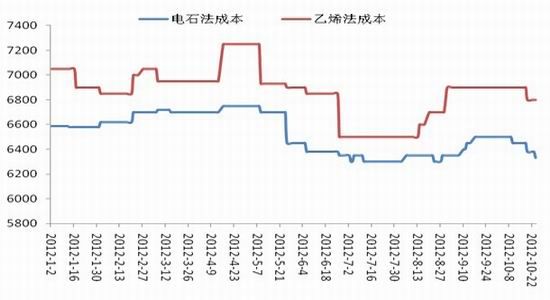

PVC主要的生产方式有电石法和乙烯法两种,国内因电石成本较低,所以电石法生产的PVC占比较大。从生产成本角度分析,电石法PVC和乙烯法PVC工艺在不同经济发展周期,成本差别较大。通常情况下,在国际宏观经济高速发展阶段,由于油价较高,乙烯法生产成本较高,电石法成本优势明显;而一旦国际经济进入衰退,油价将在低位运行,电石法由于能耗较高,煤电油运等价格有支撑,成本优势消失。

1、电石法生产成本为6330元/吨

根据电石法生产原理,国内电石法生产PVC成本包括电石成本、氯化氢成本、水电汽成本、助剂成本、包装袋成本、工人工资福利以及制造费用等。其中电石成本占60%~70%,氯化氢成本占10%~20%,制造成本占6%~10%。国内各生产企业由于地理因素、生产技术及生产设备的因素不同,导致生产PVC的各个环节产生的成本有所差异。目前电石市价3000元/吨,原盐市场价190元/吨,折算后电石法PVC生产成本为6330元/吨。

2、乙烯法生产成本为6800元/吨

乙烯法成本的主要因素有乙烯消耗量、氯气消耗、耗电量、加工助剂、管理人工费用等。乙烯法每生产1吨PVC要消耗乙烯0.5吨,消耗氯气0.65吨,两者约占成本的60%左右。在原料成本中乙烯成本占了主要部分,乙烯价格对聚氯乙烯的成本有较大影响。而影响乙烯成本的根源在于石油的价格。目前美原油价格为86.6美元/桶,VCM价格为630美元/吨,折算后乙烯法PVC生产成本为6800元/吨

3、内部竞争致使电石法以降低生产成本为经营目标

电石法为主的生产企业借助产业结构调整风潮,凭借低廉的生产成本和烧碱方面的利润贡献,采取以低于乙烯法生产成本的价格进行销售,排挤乙烯法企业。因此在宏观上没有重大变化的情况下,电石法为主的生产企业会一直秉承这一理念,始终以降低生产成本为盈利模式。但价格再低也要体现生产价值,所以受生产价值支撑,PVC价格不可能无限下跌。

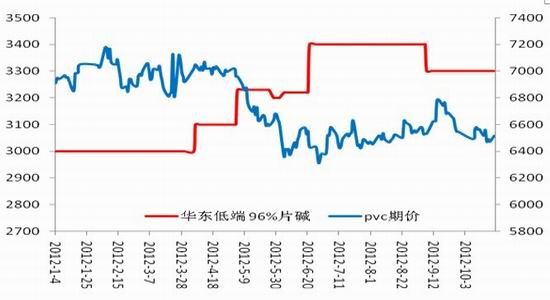

五、氯碱平衡:烧碱价格回落 PVC压力减弱

氯与碱的平衡是氯碱工业发展的关键。20世纪80年代,我国以碱定氯,通常把氯产品作为生产烧碱的副产品,到了20世纪90年代,由于耗氯产品的应用越来越广泛,氯碱工业逐步发展为以氯定碱,烧碱逐渐被一些业内人士称为副产品。自去年开始,饱受欧债危机等因素困扰的全球经济陷入泥潭,多个行业需求增速放缓甚至停滞,化工品价格跌跌不休。然而烧碱市场受到下游行业产能集中释放、亚洲主要生产国产量骤减(日本大地震引发海啸造成该国多个氯碱装置停产)等支撑,价格开始拾级而上,创下历史高位。而此时,以PVC为主体的耗氯产品行业却正饱受需求疲软的折磨,严重亏损,聚氯乙烯有再一次回到副产品的位置的痕迹。近期亚洲地区氯碱企业逐渐复工,国内烧碱价格有所回落,对PVC价格的压制作用将逐渐减弱,但PVC产量将处于高位,但供需面的矛盾也将继续对PVC期价形成压制。

六、综合分析:PVC价格长期低位震荡

长期来看,产能扩建和房产政策限制给PVC价格带来长期的供需压力,但生产价值的体现也将长期支撑PVC价格的底部,在宏观没有方向性拉动的时候,PVC价格仍将长期以低位震荡的趋势运行为主,高值区间6900-7100元/吨,低值区间6100-6300元/吨。

近期由于烧碱价格对PVC的压制减弱,同时PVC价格运行至震荡区间底部,反弹概率大幅增加,所以操作上我们建议以买入PVC期货为主,入场区间6200-6300;止损方式为期价跌破6100或资金亏损5%;最大持仓不超过50%;目标点位6900;入场方式以梭行入场为宜。

金石期货研究所 高岩 周小川

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。