中大期货:豆油与棕榈油期货套利分析

一、跨品种套利概述

套利交易作为一种相对稳健的投资方法,已经成为国际金融市场中的一种主要交易手段。由于其收益预期相对稳定,风险相对较小,国际上绝大多数大型基金均主要采用套利或部分套利的方式参与期货或期权市场的交易。其优点主要表现在:

1、相对低的波动率。一般而言,价差的波动相对于绝对价格的波动,其幅度要小很多,因此投资者面临的风险也小很多。

2、价差(或比价)比价格更容易预测。价差(或比价)的变化一般表现出一定的周期性规律,当出现极端价差(或比价)状况时,往往也意味着价差(或比价)即将开始反向运行以回归正常。

3、更有吸引力的风险/收益比率。虽然每次套利交易收益不很高,但成功率高,也因此在一年或更长时间段内,套利交易表现出相对稳定的收益率和较低的资金回撤幅度,这是单纯投机交易难以达到的。

跨品种套利主要是指在买入或卖出某种商品(合约)的同时,卖出或买入相关的另一种商品(合约),当两者的差价(或比价)收缩或扩大至一定程度时,平仓了结的交易方式。

从套利机制上讲,商品期货套利划分为两种套利类型:内因套利和关联套利。内因套利是具有直属联系的品种之间的价格关系套利,如大豆和豆粕、豆油之间的压榨利润套利;关联套利通常会考虑两个品种之间的内在联系是否具有很好的相关性,品种之间的相关性越强,出现跨品种套利机会时的投资风险相对就越低,若品种之间具有替代性,则套利风险会更低,如豆油和棕榈油之间的套利。

跨品种套利策略中的资产间不具有确定的因果关系,只具备一定程度的相关关系,因此该套利也会面临失败亏损的风险。一般来讲跨品种套利需注意以下三个重要问题:

1、套利组合中合约的品种不同,不能以实物交割的方式平仓;

2、资产间的相关性对套利策略的成功与否非常重要;

3、虽然套利的风险很低,但不存在无风险套利的可能,套利的收益率也无法在策略制定时明确确定。

二、豆油与棕榈油跨品种套利理论基础与价差分析

作为国内期货市场主要油脂期货品种,豆油和棕榈油之间具有一定的替代性。两者既有共性也有独立的特性,这也是两者可以进行套利的一个前提。所谓共性是指两者都以食用为主,利用农作物和植物的果实加工榨油后,用以民用消费。而不同之处在于因生产原料不同两者在消费领域形成了鲜明的季节差。在我国豆油全年消费比较均衡,一般在传统节日特别是春节,豆油消费较旺盛,而棕榈油因熔点高,在冬季进入消费淡季,消费量较小,因而在夏季棕榈油为增加相对豆油的竞争力,其价格一般相对较低。两者因季节性产生的价差给套利交易提供了机会。

另外他们都可以用来制备生物柴油。在全球的生物柴油原料中,亚洲主要是棕榈油;欧洲以菜籽油为主,进口亚洲的棕榈油也占一部分;南美及美国则主要以豆油为主。

在食品工业中他们也具有一定可替代性。如奶油的制作,棕榈油可直接乳化,豆油则需要氢化,因为氢化会产生反式脂肪酸,而乳化不会,现在奶油的原料越来越倾向于使用棕油。

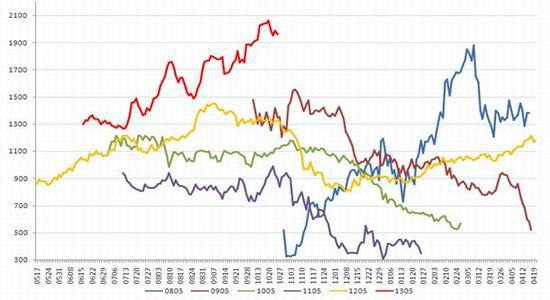

从豆油和棕榈油期价的走势上看,自棕榈油上市以来,其期货价格就紧随豆油的期价走势,两者同涨同跌的趋势明显,之间相关性极高(如下表)。豆油价格高于棕榈油价格,豆油和棕榈油价格走势的趋同是进行套利的基础。

| 1月合约 | 5月合约 | 9月合约 | |

| 相关性 | 0.9709 | 0.9756 | 0.9881 |

根据历史价差分析,通常情况下豆油和棕榈油5月合约的价差高点出现在9-11月份,而低点出现在1-3月份左右。如下图(该图剔除了交易量较低的时段)。

09~11年,豆油与棕榈油的价差一直处于一个区间波动的状态,波动幅度一般在800点左右。一年中出现高价差的时间段,通常是在每年的夏季,这段时间是我国棕榈油食用消费旺季。为获得相对豆油更有竞争力的销售状况,其与豆油的相对价格需较低,两者价差因此会出现高于1200点的情况。而低于700点的价差出现时间较短,一般是在每年的冬春季节。

但今年的情况有所不同,价差高点超过2000,造成今年如此高价差的主要原因有:

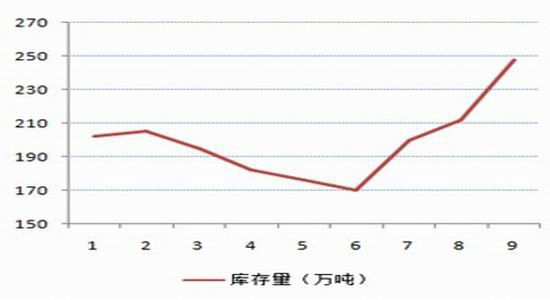

1、棕油主产国库存巨大。右图是马来西亚今年月度库存变化,自6月起,库存增加迅猛。1~9月马来总产量为1316万吨,而10月是棕油产量高峰,该库存在10月可能继续上升。

2、美豆减产导致豆油跟涨。USDA10月报告预估2012/13年度美豆产量为28.6亿蒲,低于11/12年度的30.94亿蒲,2012年初至10月19日收盘美豆上涨幅度达25.76%(11月合约),国内豆油上涨约8.73%。

3、国内食用油禁止搀兑棕油及餐饮行业不景气导致食用需求下降。之前棕榈油在国内的烹饪需求约占25%,食品加工及方便面生产需求占50%,烹饪用量缩减了约50万吨以上,占我国棕油整体消费的近10%。

但是高价差终将回归,原因如下:

1、明年南美大豆将增产,据美国农业部10月份的预测,12/13年巴西、阿根廷产量达1.36亿吨,比11/12年度增加26.51%.,这样的话,明年大豆在供应上将会比较充裕,从而对豆油价格造成压制。

2、国内食用油供应充足压制豆油价格。我国月均食用油需求在210万吨左右,目前国储有约550万吨食用油储备,加上每月大豆压榨出油约110万吨,以及其他油品及进口毛油补充,中国食用油供应不会出现短缺。

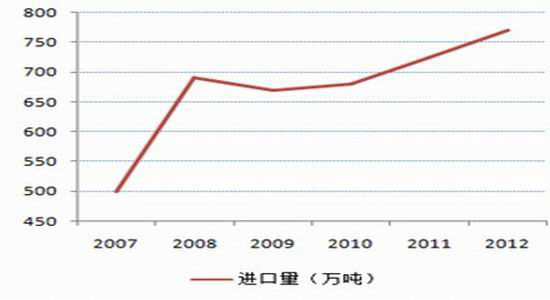

3、印度棕油消费量快速增加。印度的棕榈油食用非常普遍,其用量是豆油的2倍以上。印度的棕榈油进口上升速度较快(如右图)将弥补我国食用消费量的下滑。

4、全球棕油制备生物柴油增加。马来西亚政府拟将生物柴油含量由5%提高到7~10%,这将增加约40~60万吨棕榈油消费量。12年全球生物柴油产量约1890万吨,比11年小幅增加10万吨,而棕油使用比例在逐步增加。当原油与棕油的价格相当时棕油制备生物柴油会相当有竞争力,目前布伦特原油约在855美元/吨,而马盘期货棕油价格在809美元/吨,已具竞争力。

5、马来西亚自明年1月1日起将实行新关税政策(采用同印尼一样的从价征税方法,但税率比印尼更低),该政策将大幅降低出口关税,从而刺激全球棕油消费,并挤占部分豆油消费。

基于以上原因,我们认为豆棕价差将会回归,目前存在着极好的套利机会。

三、豆油与棕榈油跨品种套利操作过程

1、建仓时机:时机的选择成为影响套利盈利的关键,在本套利模型中需等待豆油与棕榈油的价差趋于稳定或开始拐头下降的时候建立头寸,当前价差已达到2000点以上,也可以少量建仓,然后逐步加仓。

2、合约选择:选择1305合约,即目前的主力合约。

3、建仓方向:卖出豆油、买入棕榈油。

4、建仓比例1:1。

5、目标价差差值(收益):300点/组(以建仓价差2000点、平仓价差1700点估算)。

6、平仓时机:平仓时也要选择时机,不能固定的以300点价差差值为基准进行平仓,可以根据价差走势进行分析,在价差收窄过程中等待其趋稳时了结头寸。

7、资金安排:因持仓过程中可能包含春节长假,交易所将会提高合约保证金,故建仓时需控制仓位,以4倍杠杆率(即单合约12.5%保证金)为宜。

8、持仓周期:价差变化是一个渐进的缓慢过程,本套利方案的持仓周期预计为4个月。

9、预估盈利: 15%(按每组需20000元保证金估算)

10、风险控制:套利也存在投机风险,特别是跨品种套利,是不以交割为目的的,品种间价格趋势并不一定完全一致。在建仓后,若价差持续走高,资金亏损达到5%时则必须先离场观望,待价差趋稳时再考虑重新进场;当已临近交割期,市场流动性已较差,而价差仍维持高位也必须止损了结或转移至9月合约(具体需考察9月合约价差是否满足套利条件)。

中大期货农产品团队 华参洪

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。