中大期货:油脂市场阶段性底部有望确立

一 内容摘要

由于受到国际棕榈油库存过高、美豆期价高位回落以及全球油脂消费旺季不旺导致本轮油脂行情出现持续下跌。但笔者认为随着后期步入豆油年度消费旺季的中期、棕榈油阶段性去库存化的来临,预计底部形态有望确立,后市油脂可能会呈现震荡筑底走强格局,因此短期可适当寻找机会逢低介入豆油、棕榈油多单布局未来行情。

二、油脂基本面分析

(一)供给方面

1 全球库存高企导致油脂价格大幅回落

目前全球油脂库存高企,特别是棕榈油库存创出新高严重压制了近期油脂价格走势。据马来西亚棕榈油局发布的数据显示,由于产量的迅速增长与出口需求低迷,9月马来西亚棕榈油库存达到创记录的248W吨,这是近十年来的最高点。而作为全球第一大棕榈油主产国的印度尼西亚国内棕榈油库存同样触及历史高位。根据“油世界”数据显示,近几个月印度尼西亚国内棕榈油库存已经攀升至250W吨,这明显高于往年正常水平的150—200W吨水平,而更有专业人士认为,在过去的几年内印尼国内棕榈油实际库存一直在350—400W吨徘徊,这大大高于市场认为的预期。而果真如此,那么马来西亚和印度尼西亚这两大主产国总的棕榈油库存量高达680W吨以上,而如果按照两国月平均出口300W吨来计算,那么将是2个月以上的净出口量,这位历史罕见。

国内也是如此,最新的数据显示,国内主要港口地区棕榈油库存最高的时候达到95W吨,但近期有所回落,但库存达到70W吨以上。而抛开国储大豆、进口港口大豆不说,单单目前国内豆油库存120W吨、国储豆油400W吨、菜油300W吨,三大油脂可见库存接近900W吨。

数据来源:汇易

2、南美大豆产量前景恶化,短期提振豆类市场

油世界称,巴西马托格罗索州、南马托格罗索州、戈亚斯州和米纳斯戈瑞斯州土壤墒情非常低,如果未来两到三周内仍没有大雨,那么大豆作物将面临不可避免的损失。目前预计南美大豆产量创下历史最高纪录还为时尚早。

因为今年美国中西部地区遭受了五十六年来最严重干旱,而年初南美大豆产量已经因为天气干旱而减产。阿根廷的大雨导致农户至少两周内无法下田作业,这意味着玉米和葵花籽播种面积可能低于早先预期。油世界预计阿根廷大豆产量可能比早先预测的5500-5600万吨低300到600万吨。巴西大豆产量预测数据也可能下调。目前油世界预计大豆产量为8100万吨。阿根廷和大豆播种工作明显耽搁,可能致使农户无法实施最初的计划。两国的大豆收获时间可能推迟两到三周,导致全球对美国大豆的依赖时间更长。

3、棕榈油库存过高利空逐步消化,关注实际数据

上周马来西亚船运调查机构SGS公布的10月出口数据为157万吨,而ITS公布的则为160万吨,虽然均低于此前市场猜测的162万吨的出口,但是仍呈现增长态势,料可以抵消部分产量增长的压力。同时受弱厄尔尼诺气候影响,上月棕榈油主产区也发生了洪涝这会影响油棕收获与生产,导致棕油产量较此前预期下降,因此料10月末的棕油库存量可能会在260万吨左右,增长幅度有限并且库存增长的利空已在前期行情中得到消化,因此在10月库存报告出台后,市场极有可能出现利空出尽而继续向上反弹的可能。而考虑到棕榈油产量规律来看,一般高峰期在10月份到来,10月份产量将占全年10%,而此后将有个回落过程。而从马来西亚、印度尼西亚的库存图也可以发现,每年的10—11月份往往是库存的高点,此后将有一个适度回落的过程。而目前导致期价回落的主要因素在于库存的持续高压,因此如果产量能有所下调加上库存高位回落,这将在一定程度上缓和期价因库存过高而出现大幅走低的现象,对棕榈油价格形成一定支撑。

(二)需求方面

1、中国对大豆的需求传闻重燃

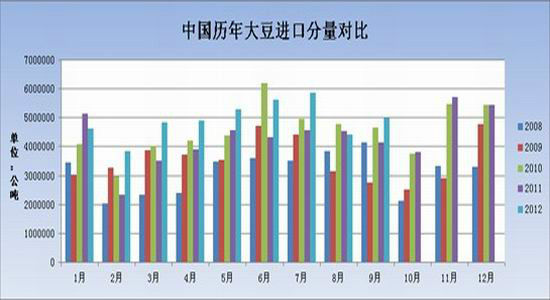

历年中国需求都是国际大宗商品炒作热点,大豆也不例外。从十月中旬以来,随着美豆主产区收割接近尾声,收获压力对盘面影响渐渐减弱,市场预期中国大豆需求正在逐渐增加,而美国大豆对中国出口增加验证了这点。国际谷物理事会(IGC)此前预计2012/12年度(10月到次年9月)中国的大豆消费量将增长7%,达到创纪录的7530万吨,主要原因是饲料需求旺盛,IGC预计2012/13年度中国的大豆进口量将达到创纪录的6000万吨,高于上年的5700万吨。美国农业部近期公布的装船进度也显示,在前期美豆的下跌刺激下,中国明显加快了大豆的采购,9月底至10月初每周平均采购量均为140W吨左右,新作美豆已经累计向中国装运了500W吨大豆。而目前根据船期到港追踪确认,10月国内大豆实际到港约为67.5船,总量为394吨,高于此前船期预计约50W吨,而11月份国内大豆到港约为474W吨,这相对10月份环比增长80W吨。

2、国产大豆价格有望以食用价值体现、收储支撑依然存在

今年国内大豆减产已经成为事实,进入10月下旬后,黑龙江大豆陆续收割完毕,主产区开始迎来各地的收购者。目前黑河地区的大豆价格一般每斤在2.4元左右,而外资益海嘉里收购的价格高于当地的市场价2分进行抢购。据悉,这可能与大豆蛋白粉有关,因为大豆蛋白只能用非转基因大豆加工制作,同时在收购了黑龙江龙江大豆食品股份有限公司之后,益海大力发展豆浆粉品牌,现已成为多家知名餐饮连锁企业的豆浆粉供应商,因此后期国产大豆将有望从压榨角色往食品方向体现其价值。

而今年国家具体的收储政策还未出台,按历年来看,中国大豆的价格受国际市场的冲击较大,如果价格过低会影响豆农的积极性,下一年大豆种植面积会萎缩,因此国家在这个时间点收储是起托市作用,保护豆农利益。有消息传闻这次国家收储价格可能在4600—4800元/吨,这正好符合目前豆农零售价格,笔者认为今年国家政策迟迟未能出台跟目前市场价格较高有关,因此即使收储政策出台将给国产大豆市场形成价格底部,这也将对豆油成本形成一定支撑性。

3、油籽供应不足,棕榈油需求提高

据油世界发布的最新报告显示,由于全球植物油需求超过消费,棕榈油价格有望显著反弹。到明年三月或四月马来西亚衍生品交易所(BMD)毛棕榈油期货市场价格可能飙升至3300令吉/吨,约合1080美元。2012/13年度(9月到次年8月)可能是全球植物油产量首次未能出现增长。全球八种主要植物油消费可能达到1.5386亿吨,超过产量水平1.5305亿吨。由于需求强劲,加上其他植物油价格走强带来提振,因而我们预计棕榈油价格将显著恢复。大豆、油菜籽和葵花籽供应下滑,将会大幅提高全球棕榈油需求。棕榈油必须填补供应缺口。

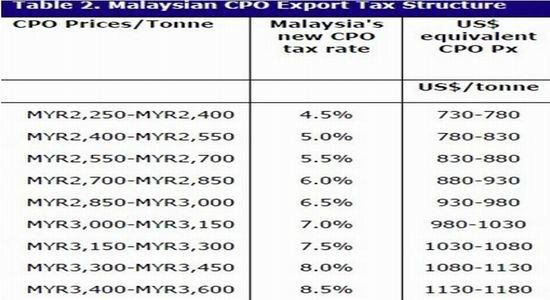

4、 棕榈油关税下调,将刺激出口增加

全球第二大棕榈油生产国马来西亚10月12日公布,将于2013年1月1日起下调毛棕榈油出口关税,并不再执行免税配额制度。政府将在12月公布产新的棕榈油出口关税,将低于目前的出口关税--23%。而目前市场传闻马来西亚当局可能采取浮动税率政策,也就是棕榈油价格跟关税水平呈现正相关性,棕榈油价格越高,关税越高,棕榈油价格越低,关税也越低,这在一定程度上将支撑当地棕榈油出口。而按照11月6日马盘棕榈油MYR2344来计算,马来西亚棕榈油出口关税将从之前23%下调至5.0%,这将大大刺激马来西亚棕榈油的出口。虽然下调关税将对棕榈油出口价格形成一定压制,但不可否认随着主产国棕榈油出口关税的下调,这在一定程度上刺激当地棕榈油的出口量。

三、技术分析及操作策略

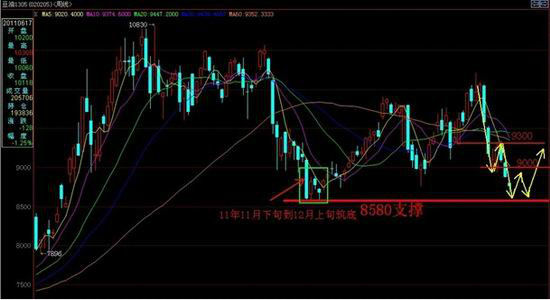

从上图豆油周线图形可以看出,豆油经过前期大幅下挫超过10%的幅度后,已慢慢接近去年11月至12月的低点平台8580一线。从时间跨度看,去年豆油价格经过大幅下跌后,11月下旬在8580一线获得支撑并作底部平台,随后展开一波较大幅度的上涨趋势。历史总有惊人的相似,时过一年,豆油在12年11月份又重新回归原点。按照历史数据统计,11月份见底的概率较大,且第四季度又为传统的消费旺季,将对豆油价格带来较强的提振作用。因此,我们分析,近期豆油下跌空间有限,8580一线将是重要的支撑位,短期期价或在一带做底部震荡,随着消费旺季的来临,有望走高。上方的阻力位分别为9000、9300一线。

从棕榈油技术角度分析,行情经过前期大幅下跌后,逐步靠近10年下半年大幅上涨的起爆点6500一线。一方面,第四季度油脂需求旺季的来临,另外,期价大幅下跌后有修正的需求以及产油国的刺激政策将对需求带来一定的提振作用。因此我们分析得出,棕榈油在第四季度有望见底,下方强支撑位在6500一线,上方阻力分别为7200、7700一线。

操作策略:

由于棕榈油表现较豆油疲软,近期我们选择买入豆油期货,棕榈油择机操作。买入豆油的保证金设置在40%,在8580-8900区间逢低买入20-30%的资金,突破9000将继续加仓直至40%的资金为止。止损位设置在8500,目标位在9300-9400一线。盈亏比在1:3左右。

中大期货农产品团队 王琰 谢敏健

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。