避险魅力失色 黄金大幅回落

一、行情回顾

避险与保值是08年以来黄金牛市的关键因素。不过进入9月份后,因全球经济再度陷入衰退及欧债危机愈演愈烈导致金融市场陷入一片恐慌之中。而黄金的波动率日益上升,令黄金的避险功能受到质疑,使得位于历史高位的黄金遭到投资者的抛售而暴跌。自9月6日起的短短三周的时间内,国际金价从1920美元上方的记录高位暴跌近20%。之后在1600美元一线得到支撑。跌幅之大,跌速之快历史罕见,部分投资者甚至认为黄金长达10年的牛市就此终结。不过,笔者认为金融市场恐慌情绪终将结束,黄金牛市的根基尚未发生动摇,金价仍有回升的可能。

二、基本面分析

总体来说,全球经济再度陷入衰退、欧债危机引发金融市场恐慌,美联储实施“扭转操作”导致美元走高,交易所上调保证金要求,ETF流动性欠佳,技术面的破坏等因素是金价暴跌的直接诱因。目前来看,影响黄金价格的各项因素均发生不同程度的变化。

1、美联储实施“扭转操作”导致美元走高、黄金大跌

美联储9月21日宣布将实施“扭转操作”,即被市场人士称为"卖短债、买长债"的计划,以在一段时间内打压长期利率。虽然此举符合广泛预期,但仍令一些认为美联储会推出第三轮量化宽松政策(QE3)的投资者感到失望不已。

在美联储宣布实施“扭转操作”后,因暂时不会扩大美元供应量,美元加速上涨,回升至长期上升趋势线上方,黄金则因流动性不足的担忧遭到市场抛售。

2、欧债危机困扰金融市场,希腊债务困局短期难以改善

9月份,欧元区债务问题不断恶化,三大评级机构不断下调欧洲主权债务评级更是雪上加霜,评级机构在全球经济疲弱不堪时扮演的更多的是推波助澜的角色。

欧洲债务危机发展至今,已经有八个欧盟成员的主权债务级别被国际评级机构下调,其他六个国家分别是意大利、西班牙、爱尔兰、葡萄牙、塞浦路斯、希腊和斯洛文尼亚。

而其中希腊问题尤为严重,由希腊议会批准的2012年预算草案中,希腊预计2011年赤字占国内生产总值(GDP)比例为8.5%,而目标水平为7.6%。未能达成2011年赤字目标意味着希腊可能需要额外20亿欧元以弥补其今年的财政开支,同时意味着将启动紧急预案拉拉高税收并削减工资。

希腊债务违约的风险仍在上升。欧元区各国财长最终决定,将发放希腊关键救助贷款的时间推迟至11月中。欧元区财长还表示,正考虑修改希腊救助计划,这将令民间债券持有人承担更大的损失。不确定性再度增加。

而除此之外,意大利和西班牙的债务问题也成为被关注焦点,作为欧洲大国的意大利虽然想推行缩减政策来获得欧盟的救助,但其国内民众极力反对使得债务问题解决曲折难行,在这种背景中,意大利也被标普下调了信用评级,再加上之前法国两大商业银行也被穆迪下调了评级,这使得投资者对欧元信心开始瓦解。

在市场对欧洲银行业担忧日益加剧之际,默克尔挺身而出,表示德国政府已经准备好对资本力量疲弱的银行进行资本重整。她并强调,德国银行业应身先士卒地尝试进行资本重振。

与德国负责任的态度相比,欧元区其他国家的表现则令人失望。为拯救陷入困境的德克夏银行,比利时和法国政府周二均表示将对该行的贷款进行担保。但是,比利时随后又表示不愿独自为救援德克夏而买单。欧元区官员行事拖沓、互相推诿之风暴露无遗。另外,希腊债务危机继续恶化,希腊究竟能否获得下一笔贷款至今尚无定论。若无外界援助,希腊最快本月破产。德国能否力挽狂澜仍有待观察,不过欧债危机肯定不是短期能改善的。

3、经济基本面有改善迹象,但经济复苏仍十分疲弱

从经济基本面来看,尽管最新公布的美国非农就业等数据好于预期,但是全球经济前景依然难言乐观。

美国劳工部公布的数据显示,美国9月非农就业人数增加10.3万人,预期增长6.0万人;同时,美国9月失业率为9.1%,预期为9.1%,为连续第三个月维持在该水平。

良好的非农就业数据表明美国经济或将避免二次衰退,也增加了经济避免衰退并于下半年温和复苏的迹象。不过,全球经济的复苏需要更多经济数据来印证,非农数据的一次利好并不能说明太多的问题。

为刺激经济增长全球央行或酝酿新一轮刺激狂潮。美联储主席伯南克表示美联储准备采取进一步行动扶助脆弱的经济复苏;欧洲央行将再次推出12个月再融资操作,并在一、二级市场购买担保债券;英国央行更是决定将量化宽松规模从2000亿英镑提高至2750亿英镑;而澳洲联储也暗示降息的大门将开。各主要央行的频频动作,或多或少支撑了市场的信心,其所提供的流动性或将在一定程度上缓解黄金市场的抛压。

2、黄金ETF基金高位减仓,现货黄金迎来需求旺季

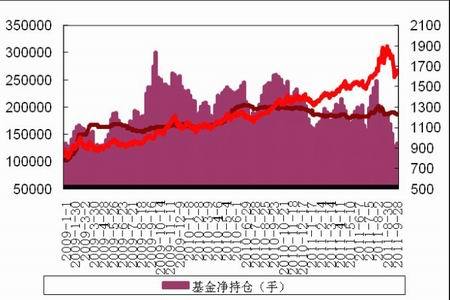

全球最大的黄金上市交易基金(ETF)--SPDR Gold Trust公布的数据,其截至10月7日止的黄金持仓量为1229.51吨,较8月初的最高峰1309.92吨下降超过80吨,降幅为6.1%。而据美国CFTC公布的数据显示,COMEX黄金期货持仓中基金净多单下降至近两年以来最低水平的133156手,较8月初降幅甚至超过46%。当欧债危机深化后,全球股市、大宗商品暴跌,而近来涨幅惊人的黄金成为投资者抛售以换取现金的首选。

此外,秋季是传统的婚庆旺季,因此金饰需求强劲。不过,近年来,季节性因素逐渐淡化,季节性金饰需求对金价产生的影响越来越小。

图SPDR黄金持有量COMEX黄金基金净多单与金价

三、后市展望

从技术上看,1700 美元一线为8 月23 日及9 月6 日形成的"双顶"的颈线位置,金价在跌破该关键支撑位后,中期调整的格局已经形成,甚至有可能回调至此轮涨势的起点即1500 美元一线。但从目前来看,黄金已在1600 美元一线得到支撑。

从基本面上来看,金融市场尽管仍然存在诸多风险隐患,但风声鹤唳的恐慌形势已经得到部分缓解,黄金在调整之后,避险保值功能终将逐渐回归正常。

且从长远来看,真正能威胁到黄金牛市的关键在于:全球利率进入上升周期,欧美特别是欧债危机得到解决,黄金不再具备避险功能。从目前来看,除第三点因黄金波动率加剧导致黄金避险功能失色外,之前两点远未到可见之日。因此,黄金此轮调整尽管幅度较大,但仍只可定义为阶段性调整,牛市并未终结。

短期来看,欧元区国家和欧洲央行试图采取种种措施以解决欧洲银行业的流动性危机,但是其各项措施的执行情况和政策效果尚待检验。而且欧元区官员行事向来雷声大雨点小,银行业是否能够因此脱困,市场仍存疑虑。另外,希腊获得新一笔援助贷款并非板上钉钉之事。除非欧元区推出令市场信服的债务危机全面解决方案,未来任何关于债务危机和银行业状况恶化的消息都将重创金融市场信心。

综上所述,黄金有望在1600 美元一线震荡整固,并依托此支撑震荡向上。中长线投资者可背靠1600 美元逐渐买入黄金。

中信建投期货 朱遂科

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。|

|

|

|